マンション経営やアパート経営をしていて不動産所得がある場合、普段は確定申告をする必要のないサラリーマンの方でも申告義務があります。

確定申告の手続きは複雑で手間もかかりますが、所得税や住民税が安くなるなど節税効果もあるため、作成方法を知っておくと大変便利です。

今回は確定申告の方法や必要書類、また海外不動産を運用している場合についても詳しく解説していきます。

- 不動産投資は確定申告が必要

1-1.不動産所得の白色申告

1-2.不動産所得の青色申告 - 確定申告の方法

2-1.源泉徴収票

2-2.不動産の売買と家賃収入に関わる書類

2-3.経費に関する書類

2-4.その他医療費などの請求書 - 確定申告書の作成・記入方法

3-1.確定申告書B(第一表)へ記入

3-2.確定申告書B(第二表)へ記入

3-3.収支内訳書の作成

3-4.添付書類台紙に書類を添付 - 海外不動産を運用している場合

4-1.外国税額控除とは

4-2.外国税額控除の限度額に注意

4-3.為替換算 - 不動産を売却した場合の確定申告

- 書類の提出方法と申告期限

- クラウド確定申告サービスも活用しよう

- 高所得の方は海外不動産の活用で税効果も

1 不動産投資は確定申告が必要

サラリーマンの方でも年間所得が2000万円を超えていたり、給与所得以外に20万円超の所得がある方は確定申告をする必要があります。不動産所得で20万円を超す所得がある方も申告義務の対象となります。

1-1 不動産所得の白色申告

不動産投資を始めて最初の確定申告であれば、白色申告(通常の確定申告)になります。

白色申告で必要な書類は以下の通りです。

- 確定申告書B(第一表・第二表・添付書類台紙の3枚)

- 収支内訳書(収支内訳書・減価償却明細の2枚)

- 医療費控除の明細書(医療費控除を受ける場合のみ)

このうち、「収支内訳書」「医療費控除の明細書」は申告する方が用意します。確定申告に必要な申告書類一式は税務署でもらえますが、ネットでダウンロードすることもできます。

国税庁サイトからのダウンロードはこちらです。

1-2 不動産所得の青色申告

控除額の大きい青色申告で申告する方法もあります。ただし、不動産投資が事業規模となっていることが条件です。具体的には、「5棟の物件を保有する」もしくは「10室の物件を保有する」のいずれかを満たさなければなりません。さらに「複式簿記による記帳をすること」「賃借対照表と損益計算書を添付すること」も必要です。

2 確定申告の方法

確定申告書の作成に必要な書類を見ていきます。大きく分けると「源泉徴収票」「不動産売買と家賃収入に関わる書類」「経費に関する書類」があります。

2-1 源泉徴収票

会社員の場合、会社で天引きされる所得税金が還付されることがあります。住民税は、確定申告をした年の5月頃に税額が決まりますが、その金額が安くなります。

そこで会社から年末にもらう源泉徴収票が必要になります。源泉徴収票は所得金額がいくらであるのかを記入したものですが、この金額を元にして新たな課税所得を確定申告によって申告します。

紛失していた場合は会社に再発行を依頼します。退職したあとに発行されない場合も依頼する必要があります。なお、源泉徴収票は確定申告書に添付することになるため、コピーを取っておきましょう。

一方、自営業の方源泉徴収票はないため、通常のように所得金額を算出しておきます。

2-2 不動産売買と家賃収入に関わる書類

所有する不動産に関する書類を用意します。対象となる不動産が自身の所有物であることを証明する書類、そして家賃収入を証明する書類が必要です。不動産を売却した場合は、その譲渡所得を計算するため売却に関する書類も必要です。

- 不動産売買契約書

- 譲渡対価証明書

- 売渡精算書

- 賃貸契約書

- 家賃送金明細書

①から④はコピーを確定申告書に添付します。

②は減価償却の計算をする際に必要となります。土地と建物の費用を分けたものですが、売買契約書に記入してあれば不要です。中古物件を購入する場合は契約書に記入されていないこともあるため、譲渡対価証明書を発行してもらいます。

⑤は管理会社からもらうことができます。

また、ブログの広告収入などの雑所得がある場合、20万円以下であっても一緒に申告する必要があります。その場合にも収入証明書を用意しておきます。

2-3 経費に関する書類

不動産所得を得るうえでかかった経費(税金・保険料・借入金金利・運用経費など)を計上するために、以下のような書類を用意します。

- 税金の納付書

- 保険料の証明書

- ローン支払い明細書

- 管理費・修繕積立金の明細書

①「税金の納付書」とは、毎年の固定資産税・都市計画税、購入時の不動産取得税・契約書に貼る収入印紙税などがあります。

②「保険料の証明書」には火災保険・地震保険などがあります。

③「ローン支払い明細書」は、金利分を経費計上するために必要な書類です。

④の管理費については、修繕積立金も経費にできます。また室内のクリーニング代やエアコンなどの設備を交換した際の費用も経費計上します。

2-4 その他医療費などの請求書

会社員でこれまで確定申告をしたことがある方は、その際に添付していた書類も一緒に用意します。例えば「医療費控除の明細書」「住宅ローン控除の明細書」などです。

3 確定申告書の作成・記入方法

確定申告書には、「確定申告書A」「確定申告書B」の2種類がありますが、不動産所得がある方が使用するのは確定申告書Bになります。

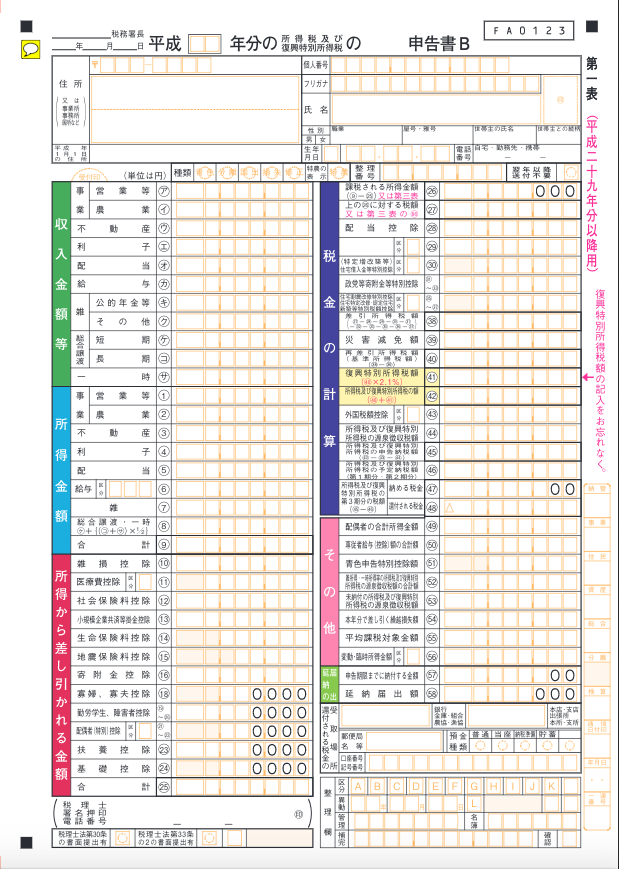

3-1 確定申告書B(第一表)へ記入

確定申告書Bの第一表はおもに「収入」「所得」「所得控除」「納税額」を記入します。収入は給与所得と不動産所得を記入することになります。

確定申告書B 第一表

会社からもらう源泉徴収票の内容を転記していきます。配偶者控除や保険控除などのほか、自分自身の38万円控除も忘れずに記入します。

医療費控除がある場合には、平成29年分から領収書の添付が不要になったため、「医療費控除の明細書」に必要事項を記入し、領収書は5年間保管しておきます。控除額をすべて記入し、収入から引けば所得金額が算出されます。

不動産所得は、後述する経費を収入から引くことで算出できます。

給与所得と不動産所得を記入したら、第一表の右側に控除前の所得、控除後の所得と源泉徴収の納税額を記入し、最終的な納税額を記入します。算出した最終的な納税額から源泉徴収された納税額を引くことで、新たに納付する納税額が算出されます。仮に源泉徴収された税額よりも少なければ、その分を還付してもらうことになります。もちろん源泉徴収された税額以上の還付を受けることはできません。青色申告であれば還付しきれない赤字分は繰越しできますが、白色申告はできないため注意しましょう。

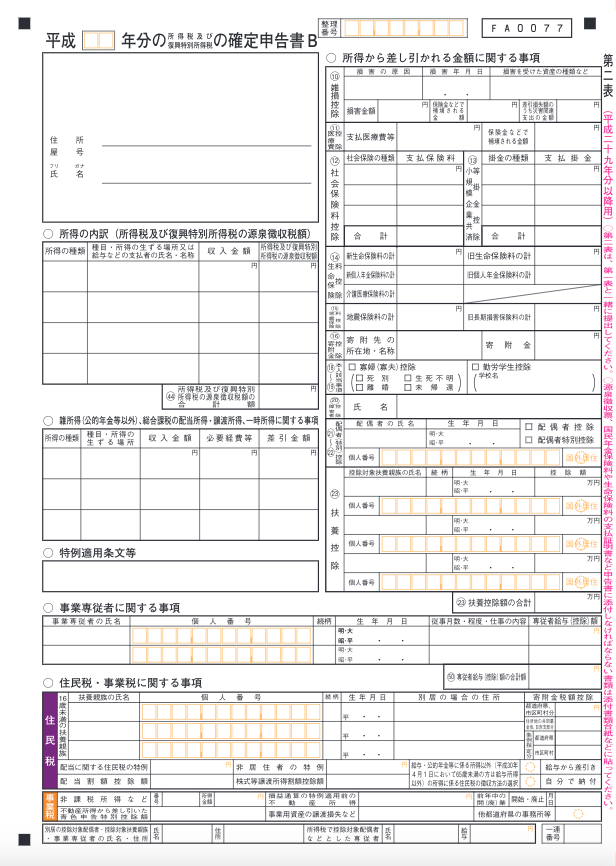

3-2 確定申告書B(第二表)へ記入

第二表は基本的に源泉徴収票の内容を転記します。医療費控除があれば、同様に転記します。

第二表

3-3 収支内訳書の作成

不動産投資の確定申告で要となるのが収支内訳書の作成です。収支内訳書は国税庁ホームページの「確定申告書作成コーナー」でも作成することができます。

収支内訳書の例(国税庁「確定申告書作成コーナー」)

「収入金額」は、1年間の家賃を記入します。ほかに礼金などの収入があれば記入しますが、返還義務のある敷金は記入しません。ただし賃貸契約書に返還する旨を明記していない場合は、収入として扱います。

「経費」は、給料賃金・地代家賃、減価償却費、損害保険料などの各経費の内容を書いていきます。

なお、借入利子を経費として記入する際は注意が必要です。最終的に不動産所得が赤字になった場合、土地取得にかかる借入金の利息については、損益通算の対象にはなりません。つまり、経費として計上することはできても、最終的に給与所得などと合算する際には、土地分の利子は経費計上せずに申告することになります。これを知らずに確定申告書を作成し、そのまま通ってしまった場合、後で過少申告加算税を請求される可能性があります。

「減価償却費」は、毎年同額を計上する「定額法」で計算します。対象となるのは取得金額のうち建物分だけです。

また、国税庁のホームページにも記入方法に関する説明があります。詳しく知りたい方は参考にしてみてください。

3-4 添付書類台紙に書類を添付

確定申告書Bの添付書類台紙には不動産収入や経費に関する証明書類を貼り付けます。経費として控除することを証明するために、必要な書類は不足がないように貼り付けておきましょう。

4 海外不動産を運用している場合

海外不動産投資の場合も確定申告は同様の流れとなります。ただし現地で納税している場合には、外国税額控除の申告が必要になります。

4-1 外国税額控除とは

現地で納税して日本国内でも通常の確定申告をすれば二重課税となります。そこで外国税額控除を申告することで、現地で納税した所得税の控除を受け取ることができるようになります。

ただし、外国税額控除制度を適用できるのは日本と租税条約を結んでいる国の不動産のみです。国税庁ホームページでは租税条約を締結している国の一覧を確認することができます。気になる方はチェックしておきましょう。

・国税庁「租税条約締結国一覧表」

現在日本はほとんどの国・地域と租税条約を締結していますが、台湾がない点に注意が必要です。台湾とは2016年に租税協定を締結していますが、租税条約とは異なります。台湾の不動産相場は近年著しく上昇していますが、日本とは国交がないため外国税額控除は適用できません。

4-2 外国税額控除の限度額に注意

海外不動産投資の納税を現地で行った場合、その税金すべてを控除できるわけではありません。そこで控除の限度額を計算する必要があります。計算式は次の通りです。

外国税額控除限度額=(当該年度の国外所得総額÷当該年度の所得総額)×所得税率

仮に限度額以上の税金を海外で納付している場合、道府県民税と市町村民税(あるいは都民税)から控除することができます。計算式は次のようになります。

道府県民税=所得税の控除限度額×12%

市町村民税=所得税の控除限度額×18%

これでもまだ控除しきれない場合には、3年間の繰越控除も可能です。

4-3 為替換算

確定申告は日本円で計算します。しかし海外不動産は現地通貨で購入し、家賃も現地通貨で受け取ります。そのため確定申告する際には、為替計算が必要になります。

為替レートの換算方法には、「TTM」「TTB」「TTS」の3つがあります。

①TTM(テレグラフィック・トランスファー・ミドル・レート)

銀行などの金融機関が外国為替市場の為替レートを参考に、午前9時55分ころに決定するレートです。日本語では「公表仲値」といいます。TTBとTTSを決めるための基準値になります。

②TTB(テレグラフィック・トランスファー・バイイング・レート)

外貨を売って円に替える為替レートです。TTMから金融機関の手数料を差し引いて決定します。日本語では「電信買相場」といいます。例えば1ドル=100円の場合、実際には1ドルを売っても手数料を引くため100円より少ない額しかもらえません。

③TTS(テレグラフィック・トランスファー・セリング・レート)

外貨を買う時のレートです。TTMに金融機関の手数料を上乗せして決定します。日本語では「電信売相場」といいます。1ドル=100円の場合、1ドルを買うのに100円に手数料を上乗せした額を支払うことになります。

海外不動産の収入や経費は、原則としてTTMで換算します。しかし毎年継続して確定申告を行う場合には、収入はTTBで行い(=所得を少なくできる)、減価償却や借入金の金利などはTTSで換算する(=経費を多くできる)ことが可能です。

5 不動産を売却した場合の申告

運用している不動産を売却した場合、税金は給与所得と区別して「分離課税」となります。

通常、所得税は、各種の所得金額を合計し総所得金額を求め、これをもとに税額が決定されますが、不動産売却による所得など一定の所得の場合は、他の所得と合計せず、分離して税額を計算する申告分離課税制度が採用されています。

譲渡所得を得た場合の確定申告で必要な書類は次の通りです。

- 譲渡所得の内訳書

- 譲渡時の書類

- 取得時の書類

- 売却した不動産の証明書

譲渡所得は、譲渡所得=譲渡収入金額-(取得費+譲渡費用)で求めます。

取得費は購入価格から減価償却した費用を引いておきます。

税額は、譲渡所得×税率(所得税・住民税)で求めます。

税率は所有期間が5年以下の場合、所得税30%・住民税9%、5年を超えると所得税15.315%・住民税5%になります。

譲渡所得がマイナス(損失)となった場合には、給与所得と損益通算できます。

6 書類の提出方法と申告期限

確定申告の提出方法は次の3種類があります。

- 紙の書類に必要事項を記入して税務署に直接持ち込む方法

- 郵送する方法

- e-Taxを使ってネットから申告する方法

申告書類は自分で作成して税務署に提出するのが一般的です。ただ、書類の書き方は複雑で難しいため、税務署で職員に書き方の指導を受けながら提出することもできます。

このほかe-Taxを利用する場合には、住民基本台帳カードの情報を読み取るためのICカードリーダーライターが必要になるため注意しましょう。家電量販店などで3,000円程度で販売しています。

確定申告を提出する期間は、2019年の場合、2月18日〜3月15日です。郵送する場合には、3月15日の通信日付印があれば受領してくれます。

ただし、不動産所得に対して経費が多くマイナス収支となることが明らかな場合は、確定申告は「還付申告」となるため提出期限が変わります。申告できるのは翌年の1月1日から5年間です。もちろん数年分を合算して申告することはできないため、必ず年度ごとに分けて作成しましょう。

また、会社員の方が確定申告により課税所得が増えた場合、増額分を納付する必要があります。納付期限は通常どおり3月15日となるため現金を用意しておく必要があります。期限内に支払えない場合は延滞税が発生します。あるいは申告そのものをしていなければ、最大で20%の追加課税を課せられるため注意してください。

7 クラウド確定申告サービスも活用しよう

面倒な確定申告をオンライン上でサポートしてくれるクラウドサービスもありますので、以下のような点でお悩みの方はぜひ参考にしてみてください。

- 確定申告をしたことがなく手続きの流れが分からない

- どの支出が経費になるのか分からない

- 帳簿の書き方が分からない

- 簿記の知識がなく正しく会計処理ができるか不安

- 勘定科目や仕分け修正にかかる時間を削減したい

- 入出金を管理する時間を削減したい

- 記帳漏れがないか不安

クラウド確定申告ソフトをうまく活用することで、このような悩みを解消し、経理にかかる時間を効率化し不動産投資運用の時間にあてることができます。

不動産投資の確定申告でクラウド確定申告ソフトを使うメリット

- 入出金データを自動で取得して帳簿作成してくれる

- 税制が変わるたびに税制についての情報をキャッチアップする必要がない

- データをクラウドに自動でバックアップ

- 無料のサポートが利用できる

- クラウド会計ソフトに強い税理士の紹介をしてくれる

以下では、不動産投資の確定申告にも対応しているクラウド確定申告ソフトをご紹介しますので、ぜひ参考にしてみてください。

クラウド会計ソフトfreee

freeeは株式会社freeeが提供するクラウド会計ソフトです。freeeでは、簿記の知識がなくても取引明細から自動で読み取り帳簿・仕訳をしてくれるので、本業の傍らで不動産投資をしている方であっても、経理や財務の処理に追われることなく本当にやりたいことに集中することができます。青色申告に対応していることはもちろん、スマートフォンを使っていつでもどこでも簡単に経理ができる手軽さも魅力のサービスです。また、税理士や会計士と協力して日々の経理だけでなく、決算・申告を効率化するといった本格的な利用も可能です。無料から始めることができ、低価格で利用を開始できるため、確定申告が必要ない不動産投資家の方であっても不動産投資の収支を見るためだけに活用することもできる大変おすすめなサービスです。

freeeは株式会社freeeが提供するクラウド会計ソフトです。freeeでは、簿記の知識がなくても取引明細から自動で読み取り帳簿・仕訳をしてくれるので、本業の傍らで不動産投資をしている方であっても、経理や財務の処理に追われることなく本当にやりたいことに集中することができます。青色申告に対応していることはもちろん、スマートフォンを使っていつでもどこでも簡単に経理ができる手軽さも魅力のサービスです。また、税理士や会計士と協力して日々の経理だけでなく、決算・申告を効率化するといった本格的な利用も可能です。無料から始めることができ、低価格で利用を開始できるため、確定申告が必要ない不動産投資家の方であっても不動産投資の収支を見るためだけに活用することもできる大変おすすめなサービスです。

8 高所得の方は海外不動産の活用で税効果も

不動産投資は、赤字が出た場合に確定申告時に給与所得と通算できるという特徴があります。また、不動産投資は取得した建物の減価償却費を費用として毎年計上できるのですが、耐用年数を過ぎた建物(RC造マンションで47年、木造で22年など)の減価償却年数は、4年で行うことができるという税制上の特徴もあります。

この不動産の2つの特徴を活用することで、たとえば築22年超の築古アパートを購入し、建物の取得費用を4年間で減価償却して赤字が出た場合にその年の給与所得から差し引くといったことができます。

ただ、築古物件には下記のようなリスクもあるため、税効果だけを狙って購入すると毎月の収支や売却の面で思わぬ失敗をしてしまう可能性もあります。

築古物件が抱えるリスク

- 築古物件は売却が難しい(流動性リスク)

- 築古物件は入居者から敬遠されるため、空室リスクが高い

- 不動産資産に占める建物の比率が小さい(20%~30%程度)

こういった背景を踏まえて、高所得者の方から注目されているのが「アメリカ不動産」です。海外不動産への投資でも確定申告は日本で行うことになるため、日本のルールに従って建物分の減価償却を行うことができます。

日本の場合、木造住宅は築年数の経過によって資産価値が下落し、22年が経過すればその価値はほとんどなくなります。つまり中古で一戸建てを購入すると建物分の価格はわずかなので、減価償却費もほとんど計上できません。

一方、アメリカの不動産の場合、日本ほど中古の一戸建てやアパートは資産価値が落ちません。逆に築年数の経過によってその価値を高める物件もあります。メンテナンスをして快適に暮らせる状態であれば、築古物件でも建物の価値はさほど落ちないため、減価償却費も十分に計上することができます。

さらに、アメリカの不動産は資産に占める建物の比率が高い(※)という特徴もあります。木造住宅の中古となれば減価償却期間が短いため、短期間で大きな経費計上が可能となります。またアメリカの不動産需要は人口増加を背景に近年高まる一方のため、売却時にもそれほど値下げをせずに買い手を探しやすいのもメリットです。

※たとえば、日本で土地:建物の比率が7:3の物件が、アメリカでは土地:建物が3:7となるケースもあります。

また、アメリカ自体の経済成長率が、日本の成長率よりも高いという点も注目すべきポイントです。経済成長が期待できるということは、ドル高(為替差益)やインフレによる物価上昇(不動産価格の上昇)が期待できるためです。これらのポイントをまとめると、アメリカ不動産の特徴は、以下のようになります。

アメリカ不動産の主な特徴

- 築古物件でも活発に売買されている(流動性リスクが低い)

- 不動産資産に占める建物の比率が高く(70%程度)計上できる減価償却費が大きい

- 日本と比べて高い経済成長率により将来的なドル高やインフレが期待できる

もちろん、ドル安やデフレになるリスク、国内不動産と比べてローン審査が下りづらくある程度の現金が必要になることがあるといったデメリット面もありますので、慎重に判断する必要はありますが、うまく活用すれば資産形成に役立つ可能性があります。気になる方は一度、以下のようなアメリカ不動産に強い会社に相談やセミナー参加などで情報収集をされてみると良いでしょう。

ローンを組んでアメリカ不動産投資ができる「オープンハウス」

オープンハウスは、アメリカ不動産の販売・管理・売却などで国内トップクラスの実績がある不動産会社です。アメリカ現地の不動産市場に深く入り込み、人口動態や需給バランス、空室率、学区などの生活環境、周辺取引事例といった広範囲に渡るデータを駆使することで投資に適した地域、物件を見極めています。厳選された物件により、投資家は運用益・売却益を狙うことが可能となっています。

オープンハウスは、アメリカ不動産の販売・管理・売却などで国内トップクラスの実績がある不動産会社です。アメリカ現地の不動産市場に深く入り込み、人口動態や需給バランス、空室率、学区などの生活環境、周辺取引事例といった広範囲に渡るデータを駆使することで投資に適した地域、物件を見極めています。厳選された物件により、投資家は運用益・売却益を狙うことが可能となっています。

また、購入時にはグループ会社のアイビーネットの融資プランを活用することで、購入する不動産を担保として最大で70%まで融資を受けられ、利息のみを返済すればいいため毎月の返済額も抑えることができるという特徴があります。購入後も管理を丸ごと代行できるので、言葉の壁や時差、現地の慣習によるトラブルなどに悩まされる心配もありません。売却のタイミングや買い替えなどについてもアドバイスを受けることができるため、長く付き合えるパートナーとなってくれるでしょう。

オープンハウスでは、初心者向けにアメリカ不動産の基礎がわかる不動産投資セミナーを定期的に開催しています。アメリカが投資国として注目されている理由や、アメリカ不動産と日本の不動産の違い、税効果などだけでなく、アメリカ不動産のリスクや起こりうるトラブルなどについても解説しているため、きちんと理解を深めてから投資を始めたい、メリットとデメリットを慎重に検討したい、という方におすすめです。

| 会社名 | 株式会社オープンハウスグループ |

| サービスサイトURL | https://wm.openhouse-group.com |

| 本社所在地 | 東京都千代田区丸の内2-4-1 丸の内ビルディング12階(総合受付13階) |

| 銀座サロン | 東京都中央区銀座6-10-1 GINZA SIX 11F(※アメリカ不動産事業の拠点) |

| 設立年 | 1997年 |

| 上場年 | 2013年 |

| 資本金 | 200億7,008万円 |

| 売上高 | 5,759億円(2020年10月期) |

| 社員数 | 4,087名(2021年9月末時点) |

| 上場市場 | 東証プライム上場 |

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 上場企業が運営している不動産売却サービスの比較・まとめ

- 利用者が多い不動産売却・査定サービスの比較・まとめ

- 海外での不動産投資に強い会社の比較・まとめ

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2025年12月18日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日