住宅ローンの金利は日銀のゼロ金利政策の影響で低い状態が続いています。以前から住宅ローンを組んでいる方にとってこの状況は、借り換えをして返済額を減らすチャンスでもあります。

しかし、借り換えをしたからと言って必ず条件が良くなるというわけではありません。相談をする金融機関、または自分自身の状況によってローンの条件は違いますので、シミュレーションをしっかり確認することが大切です。では、シミュレーションはどのような点を注意して見れば良いのでしょうか。

今回は、住宅ローンの借り換えを行う目的を確認したうえで、借り換えを検討する際のシミュレーションの確認方法と注意すべきポイントについてご紹介いたします。

目次

- 住宅ローン借り換えをする目的を明確にする

1-1.月々の返済額や総返済額を減らす

1-2.金利タイプを変更してより良い条件にする

1-3.返済期間を短期化する - 借り換えシミュレーションのチェックポイント

2-1.諸費用も含めて試算してあるか

2-2.団体信用生命保険の掛け金と内容をチェック

2-3.金利を下げたい場合の金利差は1%以上が目安 - 借り換えシミュレーションサイトを利用する

- まとめ

1.借り換えをする目的を明確にする

住宅ローン借り換えのシミュレーションをする前に、まず借り換えをする目的を整理することが大切です。借り換えは人によって目的が違いますし、その目的によって組むローンも変わってきます。目的が明確になっていないと、シミュレーションを見ても何が良くて何が悪いのか正確な判断がつきません。

また、借り換えをしても目的が明確になっていないばかりにあまり状況が変わらない、ということでは借り換えをする意味がありません。では、借り換えはどのような目的で行うものなのかを参考に見てみましょう。

1-1.月々の返済額や総返済額を減らす

借り換えをする目的で最も多いのが月々の返済額や総返済額を減らす、ということではないでしょうか。金利が低いローンに借り換えをすることで、月々の返済額と総返済額を減らす効果があります。

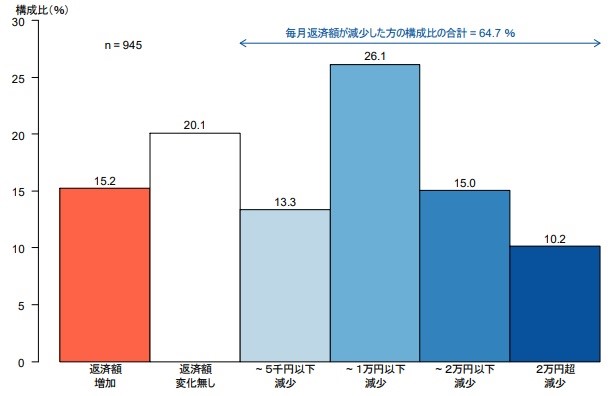

以下のグラフは住宅支援機構が2018年に調査した「2017年度民間住宅ローン借換の実態調査」から、借り換え後の毎月の返済額がどのように変化したかというアンケートの回答をまとめたものです。

*住宅支援機構調査「2017年度民間住宅ローン借換の実態調査」借換え後の毎月返済額の変化から引用

*住宅支援機構調査「2017年度民間住宅ローン借換の実態調査」借換え後の毎月返済額の変化から引用

こちらの調査では借り換えをした方の64.7%の方が毎月の返済額が減ったと回答していることがわかります。一方で返済額が変化しなかったという回答や、逆に返済額が増加したという回答も合わせて35.3%あることが読み取れます。

必ずしも毎月の返済や返済総額を少なくできるというわけではありませんが、実際に月々の返済額を減らす目的でローンを借り換え、成功している人も多いということが言えます。

1-2.金利タイプを変更してより良い条件にする

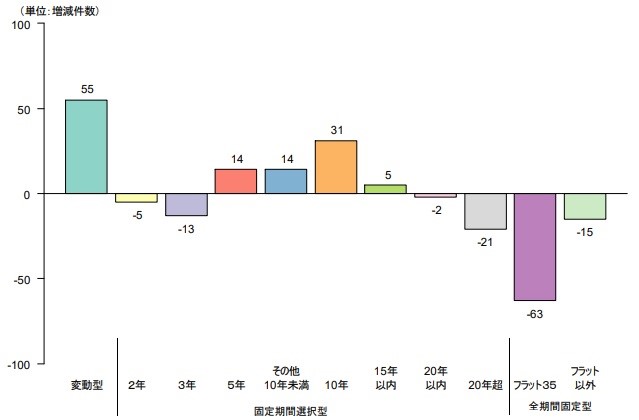

また、将来の金利変動リスクに備えて変動金利から固定金利に借り換えをしたり、固定期間を増やしたりすることや、固定金利から変動金利に変えて金利を削減するといったことも住宅ローン借り換えの大きな目的となります。以下のグラフは同じく住宅支援機構が調査した、借り換えによる金利タイプの変化をまとめたグラフになります。

*住宅支援機構調査「2017年度民間住宅ローン借換の実態調査」借換による金利タイプの変化(純増減数)から引用

*住宅支援機構調査「2017年度民間住宅ローン借換の実態調査」借換による金利タイプの変化(純増減数)から引用

金利タイプ別に借り換え後の人数の増減がわかるようになっています。この結果から、借り換え後は変動型の金利タイプに移行している件数が最も多いことがわかります。また全期間固定型のフラット35の割合は大幅に低下しており、金利削減ニーズがあることが分かります。

しかし、固定金利への借り換えもないわけではありません。5年や10年の固定期間選択型の件数は増えており、現状の金利と将来の金利変動リスクを天秤にかけつつ借り換えを行っているということが言えます。

1-3.返済期間を短期化する

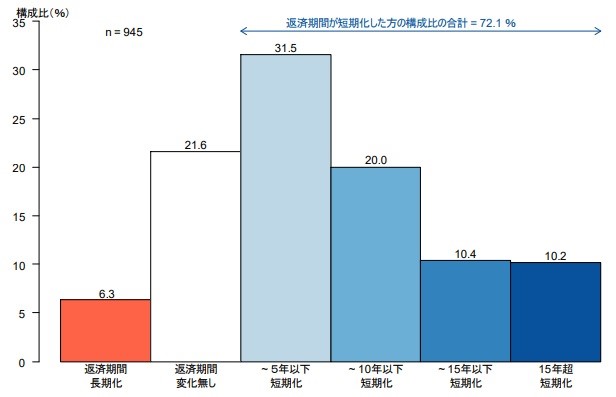

ローン返済期間はそのままに借り換えを行って金利が下がれば、月々の返済額は減少します。その際、月々の返済額を変えず、代わりに残りの返済期間を短期化するという方もいます。以下のグラフは上記と同じく住宅支援機構が調査した借り換え後の返済期間の変化をまとめたグラフです。

*住宅支援機構調査「2017年度民間住宅ローン借換の実態調査」借換による返済期間の変化(純増減数)から引用

*住宅支援機構調査「2017年度民間住宅ローン借換の実態調査」借換による返済期間の変化(純増減数)から引用

この調査結果から72.1%の方が借り換え後に返済期間を短期化していることがわかります。返済期間を短くすると毎月の返済負担は大きくなりますが、返済総額の削減分を考慮してうまく調整を行うことで、月々の返済額を上げないようにすることも可能です。

返済期間を短くし、65歳くらいのタイミングで住宅ローンの返済を終わらせることでメリットを享受することができます。会社員の方は60~65歳で定年退職をしますので、ローンの完済時期をその時期に合わせることで、退職後の住宅ローンの返済が無くなります。

住宅ローンは生活費の中でも大きな割合を占めますので、仕事を辞めた後の住宅ローンの支払いは生活費を圧迫する原因になります。返済期間を短期化して住宅ローンを早期に完済することができれば、退職後も生活費に余裕を持つことができます。

このように借り換えの際に返済期間を短くすることも一つのメリットになります。

2.シミュレーションのチェックポイント

借り換えの目的には返済額を減らすだけでなく、ローンを早めに終わらせるなどの目的があることがわかりました。次にシミュレーション方法と注意すべきポイントについて見てみましょう。

2-1.諸費用も含めて試算してあるか

住宅ローンの借り換えは無料でできるわけではありません。借り換え先の金融機関は最初にローンを組む時と同じように審査を行い、また抵当権の設定なども行いますので、事務手数料や登記費用などがかかります。以下に諸費用の一覧を記載します。

- 事務手数料

- 団体信用生命保険料

- 保証料

- 登記費用

- 収入印紙代

- 司法書士の報酬

- 火災保険料

- 完済する違約金や手数料など

金額は金融機関によって違いますので一律ではありませんが、数十万円から100万円を超えることもありますので、諸費用を入れずにシミュレーションを作成していると、借り換えをしても返済額が減らないということにもなりかねません。シミュレーションを見る際は諸費用まで含まれて試算してあるかを確認することが大切です。

2-2.団体信用生命保険の掛け金と内容をチェック

団体信用生命保険とは住宅ローンの契約者が死亡した際にローンが完済される保険のことを言います。団体信用生命保険は、ローン契約をする際に金融機関が保険会社を指定して付けているケースと、自分で加入しなければならないケースがあります。

シミュレーションを見る際は団体信用生命保険が付いているかだけでなく、どういった保障になっているかにも注目しましょう。団体信用生命保険の掛け金には数十万円のものや数百万円するものがあります。最近では掛け金がかからないものや、保障範囲が死亡だけでなくガンなどの大きな疾病と診断されただけで保険金が支払われるものもあります。

このように掛け金や保障内容が保険会社によって異なりますので、自分で入る際はなるべく条件の良いものを探して入りましょう。もし金融機関が指定の保険をローンに付けていたとしても、もっと良いものがあれば変更できないか確認することも大切です。

2-3.金利を下げたい場合の金利差は1%以上が目安

借り換えの際は、シミュレーション上で金利が1%以上低くなっているかを確認しましょう。1%以上低くなっていない場合、諸費用の支払いを含めると毎月の返済額があまり変わらず借り換えをしても意味がないという場合があります。

また、借り換えをした直後は返済額が減ったとしても、少しの金利上昇ですぐに返済額がもとの返済額を上回るという可能性もあります。このような点から借り換えの場合は金利の下げ幅が1%以上あるかどうかを確認するようにしましょう。

3.シミュレーションサイトを利用する

住宅ローンは1,000種類以上あると言われていますので、自分で金融機関をあたり借り換えのシミュレーションを行うには、かなりの時間や手間がかかります。そこで借り換えを検討する際は、借り換え用のシミュレーションサイトを利用すると便利です。

住宅ローンの借り換え専門のサービスを行っている『モゲチェック』では、Webサイト上でローンの残高や金利などを入力すれば、すぐに借り換え後のシミュレーションを確認することができます。また、1,000種類ほどある住宅ローンの中から、最適な借り換えローンを選んで代行してくれるサービスも行っています。

まとめ

住宅ローンの借り換えをする際の目的・メリットの確認と、借り換えシミュレーションのチェック方法、そして注意すべきポイントについてご紹介しました。低金利の状態にある現在(2019年3月)では、住宅ローンの借り換えによって金利が大きく削減できる可能性もあります。

借り換えをする際は、後で「借り換えをしてもあまり意味がなかった」ということにならないように、しっかりシミュレーションをチェックして取り組むようにしましょう。また、Web上で簡単に借り換えシミュレーションを行うことができ、コンサルティングまでしてくれるシミュレーションサイトの利用も検討しましょう。

西宮光夏

最新記事 by 西宮光夏 (全て見る)

- 投資用ワンルームマンションを売却するなら知っておきたい7つのこと - 2024年4月23日

- 低金利はいつまで続く?マンション投資で金利上昇に備える4つのポイント - 2023年4月21日

- 不動産投資セミナーのメリットや注意点は?オンラインで話が聞ける不動産会社も紹介 - 2023年1月8日

- 中古マンション投資のメリットや注意点は?役立つセミナーも紹介 - 2022年6月4日

- 収益不動産、購入するなら大手と中小どちらがいい? - 2022年1月10日