バーゼル規制は金融機関に課せられている、おもに自己資本に関する規制です。2023年時点において現行にあたるバーゼル3では投資・融資先それぞれのリスクの高さを加味したうえで算出されるリスク評価額に対して、所定の割合の自己資本を維持することが求められています。

同規制のもとでは、LTVが金融機関のリスク評価項目として重要なものになったため、財務が健全な不動産および不動産ファンドがより正当に評価されるようになると想定されます。

今回はバーゼル規制と不動産ファンドおよび不動産投資の関係性について、特に現行のバーゼル3の規制をふまえて紹介します。

目次

- バーゼル規制の概要と歴史、バーゼル3のポイント

1-1.バーゼル規制の概要

1-2.バーゼル規制の歴史

1-3.バーゼル3規制の概要 - 不動産ファンドとバーゼル規制の関係性とは?

2-1.バーゼル3ではLTVの評価がより厳格に

2-2.バーゼル3が不動産ファンド・不動産市場におよぼす影響とは? - バーゼル規制について個人投資家が押さえておきたいポイント

3-1.ファンドLTVの重要性が高まる

3-2.個人向け不動産ローンにも影響を及ぼす - まとめ

1 バーゼル規制の概要と歴史、バーゼル3のポイント

バーゼルは銀行を中心とした金融機関の健全性を確保する目的で導入された国際規制です。1988年にBIS(国際決済銀行:Bank For International Settlements)の常設事務局として位置するバーゼル銀行監督委員会で合意されたものです。金融理論や分析機能の発達や金融危機への対策のため2度の大きな制度変更がおこなわれ、現行ではバーゼル3が導入されています。

1-1 バーゼル規制の概要

バーゼル規制では、銀行が貸出・投資など金融ビジネスを営むうえで保有しなければならない自己資本の基準を設けています。金融機関は同規制を充足すべく、リスク管理を行い、経営の健全性を維持しなければなりません。

現行の制度では、銀行が保有する資産ごとのリスクの高さも加味したうえで、それに応じた一定割合の自己資本を確保する必要があります。

規制の中では銀行が持つリスクを定量化する方法についても定められています。貸出や投資によるリスクを評価し、そのリスクに応じた資本比率を確保しなければなりません。さらに、市場リスクやオペレーションリスク、流動性リスクなど、銀行が直面する様々なリスクへの対策についても定められています。

バーゼル規制により国際的な金融システムの安定性が維持され、金融危機の回避や危機発生時の深刻化の抑制などが期待されています。半面、規制強化は金融機関の貸出・投資行動の抑制や、貸出コストの上昇などを通じて、市場や経済成長の足かせとなることもあるのです。

1-2 バーゼル規制の歴史

バーゼル規制は、1988年7月に最初に発表されました。最初の規制は単に「バーゼル規制」と呼ばれることもあれば、後続の規制変更を念頭に、現代では「バーゼル1」と呼ばれることもあります。

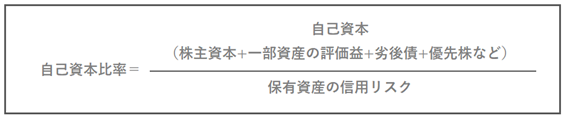

バーゼル1では現代のバーゼルの土台となる、信用リスクを伴う資産に対する株主資本と、劣後性の高い(破綻したときなどの弁済において他の債権者より優先順位が下がる)負債で測定する仕組みが形成されました。国際的な金融機関では下記の要領で計算される自己資本比率を8%に維持しなければなりません。

バーゼル1における自己資本比率の計算式

その後、1990年代に入り金融市場の進歩と共に銀行のリスク管理が複雑化しました。特に保有する資産のリスクについて、より精緻な計測と管理が求められるようになったのです。そのため、主に分母に当たる保有資産のリスクについて信用リスクの計測の精緻化やリスク計測範囲の拡大などを盛り込んだバーゼル2がまとめられ、2004年から導入されました。

しかしその後、2008年にいわゆる「リーマンショック」と呼ばれる金融危機を経験し、2011年より証券化商品などの規制を強化したバーゼル2.5が導入されました。

また、リーマンショックのような世界的な金融危機の発生を防ぐ目的で、2010年にバーゼル3が発表され、2013年から本格適用、2019年に完全実施に至っています。

1-3 バーゼル3規制の概要

金融危機の教訓を受けて改正されたバーゼル3が、2023年時点で金融機関が順守しなければならない規制となっています。簡単に規制内容を紹介します。

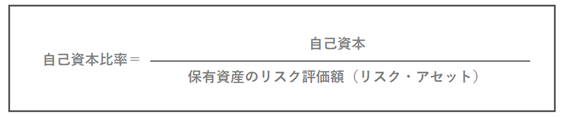

まず、自己資本比率は引き続きリスクアセットのリスク評価額と自己資本の比率で決まります。

バーゼル3における自己資本比率の計算式

このうち、自己資本については、現行では次のように区分けします。

- 普通株式等Tier1(普通株式や内部留保など)

- その他Tier1(優先株や条件を満たす資本性劣後債など)

- Tier2(劣後債・劣後ローンなど)

保有資産のリスク計測については高度化が進んでいますが、主に次のようなリスクを計測して定量化します。

- 信用リスク

- 市場リスク

- オペレーショナルリスク

- カウンターパーティリスク

もともと、リスクアセットのリスク要因は信用リスク、市場リスク、オペレーショナルリスクの3本柱とされてきました。そのうえで、バーゼル3においてはカウンターパーティリスク(取引相手の破綻や不振により金融機関に損失が及ぶリスク)についても精緻な計測がおこなわれるようになっています。

さて、以上のようなルールの下、国際基準行と呼ばれる世界的に規模の大きい金融機関は、基本的にまず次のような条件をみたさなければなりません。

- 自己資本比率:8%以上

- そのうち、普通株式等Tier1比率:4.5%以上

普通株式等Tier1比率の規制はバーゼル2の2.0%から4.5%に強化されています。さらに、国際基準行については「資本保全バッファー」と呼ばれる資本の積み増しが求められています。

- 資本保全バッファー(普通株式等Tier1で構成):2.5%

これを充足しないと配当の抑制などの規制がかかる仕組みになっているため、国際基準行にとっては「最低限の規制8%」+「資本保全バッファ2.5%」の合計10.5%が実質的な自己資本の規制比率となっています。

2 不動産ファンドとバーゼル規制の関係性とは?

銀行をはじめとした金融機関は不動産ファンドへの投資や融資を通じてリスクアセットを保有するケースが考えられます。いずれもバーゼル規制の「リスクアセット」に計上されることになるため、バーゼル規制は不動産ファンドの市場動向にも影響を与える可能性があるのです。

2-1 バーゼル3ではLTVの評価がより厳格に

金融機関は主に次の二つの形式で不動産ファンドへ投融資することが考えられます。

- ファンドの負債部分への融資

- REIT投資を含む不動産ファンドへの出資

リスクの評価は、それぞれの投資先・融資先の金額に「リスクウエイト」と呼ばれる掛け目をかけて評価します。リスクアセットにそれぞれのリスクウエイトを掛け算したのちの合計が、その金融機関の合計のリスクアセット(バーゼル規制における数式の分母)となります。

最新のバーゼル3においては、こうした不動産向けのリスク資産について、そのファンドの投資先不動産のLTVを重視するようになっています。LTVは、Loan To Valueの略で、不動産ファンドや不動産事業における不動産の資産価値と有利子負債(融資借入や債券発行による借入額)の比率です。

LTVが低い、すなわち資産総額に対して債務の規模が小さければ、万が一賃料収入が滞っても、不動産を売却すれば元本回収が期待できるため、リスクの低い投資と見られます。そのため、リスクウエイトが小さく設定されていて、投資額に対して評価上のリスクアセットをあまり増やさずにすみます。

LTVによって評価上のリスクの大きさが変わる仕組みになったことで、金融機関はファンドの保有する不動産や財務バランスを従来より厳格に意識しなければならなくなりました。

【関連記事】不動産投資ファンドの重要指標「LTV」を見るポイントは?計算方法も解説

2-2 バーゼル3が不動産ファンド・不動産市場におよぼす影響とは?

バーゼル3の規制によって、不動産ファンドや不動産市場には間接的に次のような影響があります。

- 金融危機による不動産市況やファンド価格の悪化リスクの抑制

- ファンド・不動産市場の健全性の向上

- ファンドの組成や規模拡大の抑制

これらにはメリット・デメリットが併存しますが、リーマン・ショックのような金融危機が起きにくくなったことは、投資家にとってポジティブな要素の一つといえるでしょう。

金融危機による不動産市況やファンド価格の悪化リスクの抑制

バーゼルの最も基本的な目的である「金融機関の健全性の維持」は金融由来のショックが起きにくくなる点で不動産にとってポジティブです。金融危機時には不動産市況が大幅に悪化し、多くの投資家が損失を出す恐れがあります。さらに、金融機関の投資・融資が過度に緊縮化するため、新たな不動産投資もしづらくなるでしょう。こうした事態を回避できる点で、バーゼル3の意義は相応に大きいと考えられます。

ファンド・不動産市場の健全性の向上

バーゼル3の中では金融機関が最終的な投資先である不動産のリスクの高さをより厳格に評価・管理しなければならなくなりました。健全性の高い不動産への投資・融資が促進される半面、リスクの高い不動産はより厳格に審査されることになります。

これにより、従来よりも不動産評価が精緻におこなわれる仕組みが形成されました。それぞれの不動産の市場価値やリスクがより適切に評価され、不動産取引にも反映されるようになるでしょう。

質の高い不動産の取引は活性化し、劣悪なものは淘汰されるという、市場の健全性の向上に繋がると考えられます。

ファンドの組成や規模拡大の抑制

一方でデメリットとしては、ファンドの組成や規模の拡大がしづらくなり、間接的に不動産投資の抑制要因となることです。金融機関のリスクウエイトに対する規制が厳しくなれば、投資・融資先を厳選しなければならなくなります。従来よりもアグレッシブなファンド組成や、LTVを高めたハイリスク・ハイリターンを目指したファンド運営がしづらくなるでしょう。

間接的ではありますが、ファンドの組成や拡大が抑制されれば、不動産の売買も抑制されるため、不動産市場の成長を抑制する要因ともなります。

3 バーゼル規制について個人投資家が押さえておきたいポイント

バーゼル3規制は個人投資家にも無関係の規制ではありません。そこで、個人投資家が押さえておくべきポイントについて簡単にまとめました。

3-1 ファンドLTVの重要性が高まる

不動産ファンドにおいては投資先のLTVによりリスクウエイトが変化する可能性があります。投資家が投資するファンドを選ぶ際には、これまで以上にLTVを重要な指標と考えて確認したほうがいいでしょう。

もともとLTVが高いファンドは「財務リスクの高い」ファンドです。半面、レバレッジを活用して投資が行われているファンドともいえるので、投資している不動産が健全である場合は「ハイリスクだがハイリターンが期待できる」ファンドでもあります。

今後そういったファンドは、金融機関のリスクウエイトの掛け目が高くなる可能性があるため、金融機関が投資・融資をより慎重に判断する可能性があるファンドともなります。個人投資家もLTVを確認し、LTVの高いファンドは、景気悪化時などに資金繰りが悪化しやすくなるなどのリスクも加味しながら投資先を選ぶ必要があります。

3-2 個人向け不動産ローンにも影響を及ぼす

もう一つ押さえておくべきポイントは、個人向けの不動産ローンでも投資先の不動産の価値とその不動産事業の財務状況が着目されるということです。個人の不動産ローンを契約する場合は、いわゆる自己資金比率が高ければ、LTVが下がることになります。

不動産投資の自己資金比率とLTVの関係性

LTV=(有利子負債額)÷(物件価格)

=(物件価格-自己資金額)÷(物件価格)

=1-(自己資金額÷物件価格)

=1-(自己資金比率)

例えば、フルローンなら自己資金比率は0%なのでLTV=100%です。自己資金を物件価格の30%用意した場合は、諸費用の影響を無視すればLTVは70%ということになります。バーゼル3においては、個人であっても不動産向けローンでは基本的にLTVが評価上重要になるため、従来より高いLTVの融資における審査が慎重化する可能性があります。

フルローンでの不動産投資がこれまでより難しくなる一方で、自己資金をしっかりと充当した不動産投資は、むしろ相談しやすくなるとも考えられます。

4 まとめ

バーゼル規制は金融機関の健全性を維持し、金融危機を引き起こさないように導入されている規制で、2023年時点はバーゼル3という規制が適用されています。

リーマン・ショックの反省を経て、より投資先のリスクを厳格かつ精緻に管理するシステムが形成されていて、世界的に大手であることを意味する国際基準行にはより厳格なリスク管理と、自己資本比率の維持が求められています。

不動産への投資・融資においてはより不動産それぞれの価値と財務状況を精緻に評価しなければならなくなりました。健全な不動産がより活発に取引される健全な市場形成に寄与すると期待される一方で、市場全体でみたときの不動産投資の抑制要因となる点は留意が必要です。

また、個人投資家にとってもバーゼル規制は無関係ではありません。特に個人で不動産ローン契約を行うときの、高LTV(≒低自己資金比率)のローン審査の精緻化や厳格化が想定される点には注意しましょう。

ファンド投資にせよ、現物投資のためのローン契約にせよ、個人投資家においてもLTVをはじめとした不動産投資の財務健全性を意識して、投資判断をするのが望ましいといえます。

- 入居率99%超・融資実績1%台など総合力が高いマンション投資会社の比較

- 頭金(自己資金)500万円以上で始められる不動産投資会社の比較・まとめ

- 頭金(自己資金)100万円以下で始められる不動産投資会社の比較・まとめ

- フルローンや低金利など融資に強い不動産投資会社の比較・まとめ

伊藤 圭佑

最新記事 by 伊藤 圭佑 (全て見る)

- 木造・鉄骨造・RC造、アパート経営で選ぶべき構造は?コスト・耐用年数・融資の観点から比較 - 2025年12月24日

- 外国人入居者の受け入れはアパート経営のチャンス?審査・契約のポイントや多言語対応できるアパート経営会社も - 2025年12月20日

- 地方の高利回りと、都心の安定性、どちらを選ぶ?入居・コスト構造から考える不動産投資エリア選定術 - 2025年11月24日

- 年収1000万円以上の不動産投資、必要な自己資金や与信枠は? - 2025年11月23日

- 金利上昇期の「守り」と「攻め」の投資戦略。アパートローン借り換えによるキャッシュフロー改善や、追加購入に繋げる方法 - 2025年10月23日