アパートローンは、投資額の大きいアパート経営においては必須とも言える資金調達手段ですが、融資額の大きさから不安の方が勝ってしまい、なかなか一歩を踏み出せない人も多いのではないでしょうか?

この記事では、アパートローンを借りるかどうかでお悩みの方に向けて、アパートローンと住宅ローンの違いや、融資審査の内容、借りてはいけないケースなどについて解説をしていきたいと思います。

- アパートローンと住宅ローンの違いは?

1-1.住宅ローンの融資対象と審査内容

1-2.アパートローンの融資対象と審査基準 - 融資実行=成功の保証ではない?借りてはいけない3つのケース

2-1.余裕資金がないケース

2-2.物件の入居が安定的に見込めないケース

2-3.融資金利が高いケース - まとめ

1 アパートローンと住宅ローンの違いは?

アパートローンと聞いて、住宅ローンを想像する方も多いのではないかと思います。しかし、アパートローンで5,000万円を借りることと、住宅ローンで5,000万円を借りることは全くの別物です。両者の特徴をまとめると、下表のようになります。以下ではこの2つのローンの違いを見ていきたいと思います。

| 住宅ローン | アパートローン | |

|---|---|---|

| 融資対象 | 居住用物件の購入費用 | 投資用物件の購入費用 |

| 金利 | 低い (0.5%~1.0%程度) |

住宅ローンより高い (1.5%~4.5%程度) |

| 返済期間 | 35年 | 20年~30年 |

| 主な返済原資 | 毎月の給料 | 毎月の家賃収入 |

1-1 住宅ローンの融資対象と審査内容

住宅ローンは自宅を購入する際に利用できるローンのことで、国がマイホーム購入を推進し続けていることもあり、アパートローンに比べて金利も低くなっています。

住宅ローンの返済は毎月の給料から行われるため、住宅ローンの審査では、現在の年収や勤務先、勤務年数など給与収入や預貯金などに関する借り手の属性情報が重要視されます。

1-2 アパートローンの融資対象と審査基準

アパートローンは、賃貸用のアパートを購入する際に利用できるローンで、住宅ローンに比べると借り入れることのできる金額が大きく、融資の審査も厳しいものとなります。また、住宅ローンが消費者の立場で借りるものとなるのに対して、アパートローンは事業者の立場で借りるものとなる、という違いがあります。

アパートローンの返済は、主に毎月の家賃収入から行われるため、立地や築年数、家賃収入の見込み、アパートの開発・販売会社など賃貸事業の収支計画に関わる情報が重要視されることになります。

ただ、想定通りに入居者が集まらない場合など、運用がうまくいかない場合には給与収入や預貯金から返済を行う必要があるため、住宅ローン同様に給与収入などに関する情報もチェックされることとなります。アパートローンは住宅ローンよりも金利が高く返済期間も短くなるため、毎月の返済額は住宅ローンよりも大きい金額となります。したがって、求められる年収レベルも住宅ローンより高い水準となり、現在は年収700万円以上が目安と言われています。

このように、アパートローンでは、物件面(事業計画・収支見込)と属性面の両方から厳しく審査されることになります。また、返済が滞った時のための「担保」としての価値があるかどうかについてもチェックされています。

アパートローンの融資が下りたということは、これらの審査をクリアして、金融機関が「融資に値する案件」と判断したことになるわけですので、その後のアパート経営も成功の可能性が高いように感じますが、実際のところはどうなのでしょうか?

2 融資実行=成功の保証ではない?借りてはいけない3つのケース

融資が実行されたということは、たしかに金融機関の審査を通過したということになりますが、それは必ずしも「そのアパート経営が成功する可能性が高い」ということを意味しているわけではありません。

なぜなら、金融機関の審査は、「事業の成功の可能性」よりも「返済の確実性」に重きを置いたものであるからです。つまり、「アパート経営がうまくいきそうか」というよりは、「借りたお金をきちんと返せそうか」ということを審査しているわけです。

もちろん、融資審査を通過できている時点で、賃貸の事業計画に現実性があり、土地や建物にも担保としての価値があるということになりますので、ある程度の成功の見込みがあるといって良いでしょう。ただ、金融機関はあくまで、「融資するお金がきちんと返ってくる見込みがあるから貸す」というスタンスですので、融資が実行されたからといってアパート経営の成功が約束されているわけではない、ということは事前におさえておきたいポイントとなります。

それを踏まえた上で、投資家の立場としては「融資は受けられるが、失敗する可能性が高いケース」を避けるということが大切になります。以下では、ローンを借り入れた後に失敗するリスクが高いと考えられる3つのケースをご紹介していきたいと思います。

2-1 余裕資金がないケース

アパートローンを借りてはいけないケースの1つ目は、余裕資金のないケースです。余裕資金とは、生活費や教育資金など使い道が決まっている資金を除いたお金を指します。

余裕資金がないケースの何が問題になるかというと、空室が想定通りに埋まらずに一時的に赤字になるケースや、事故・病気などでまとまったお金が必要となるケースなどにおいて、返済が滞る可能性が高いという点です。

例えば、都内の新築アパート1億円の物件を全額アパートローンで購入した場合で考えてみましょう。融資条件は金利3%で30年返済とすると、毎月の返済額は以下のようになります。

| 項目 | アパートローン |

|---|---|

| 融資額(元金) | 1億円 |

| 金利 | 3% |

| 返済期間 | 30年 |

| 1ヶ月の返済額 | 421,604円 |

| 1年の返済額 | 約506万円 |

購入したアパートの年間利回りが6%とすると、1年の家賃収入は物件価格1億円×0.06の600万円になります。アパートローンの1年の返済額は、上の表を見ると約506万円であるため、利回りが5%を下回ると収入や貯金から返済を行う必要が出てきます。その時に自由に動かせる自己資金が少ないと、いざという時にローン返済の滞納リスクが高くなるだけでなく、心理的にも余裕を持ってアパート経営に取り組むことが難しくなります。

満室時の経営のときは良いのですが、入居者の引越しがたまたま重なったり、次の入居者が中々見つからなかったりということがあると、時には自己資金からの持ち出しが発生することもありますので、余裕を持って取り組めるように数カ月分の返済額のキャッシュは余裕資金として手元における状態にしておくと良いでしょう。

2-2 物件の入居が安定的に見込めないケース

アパートローンを借りてはいけない2つ目のケースは、入居需要が見込めないエリアでのアパート経営です。たとえば、地方や郊外など今後の人口増加が見込めないエリアは、賃貸需要自体が落ち込むと予想されますので、避けたほうが良いでしょう。

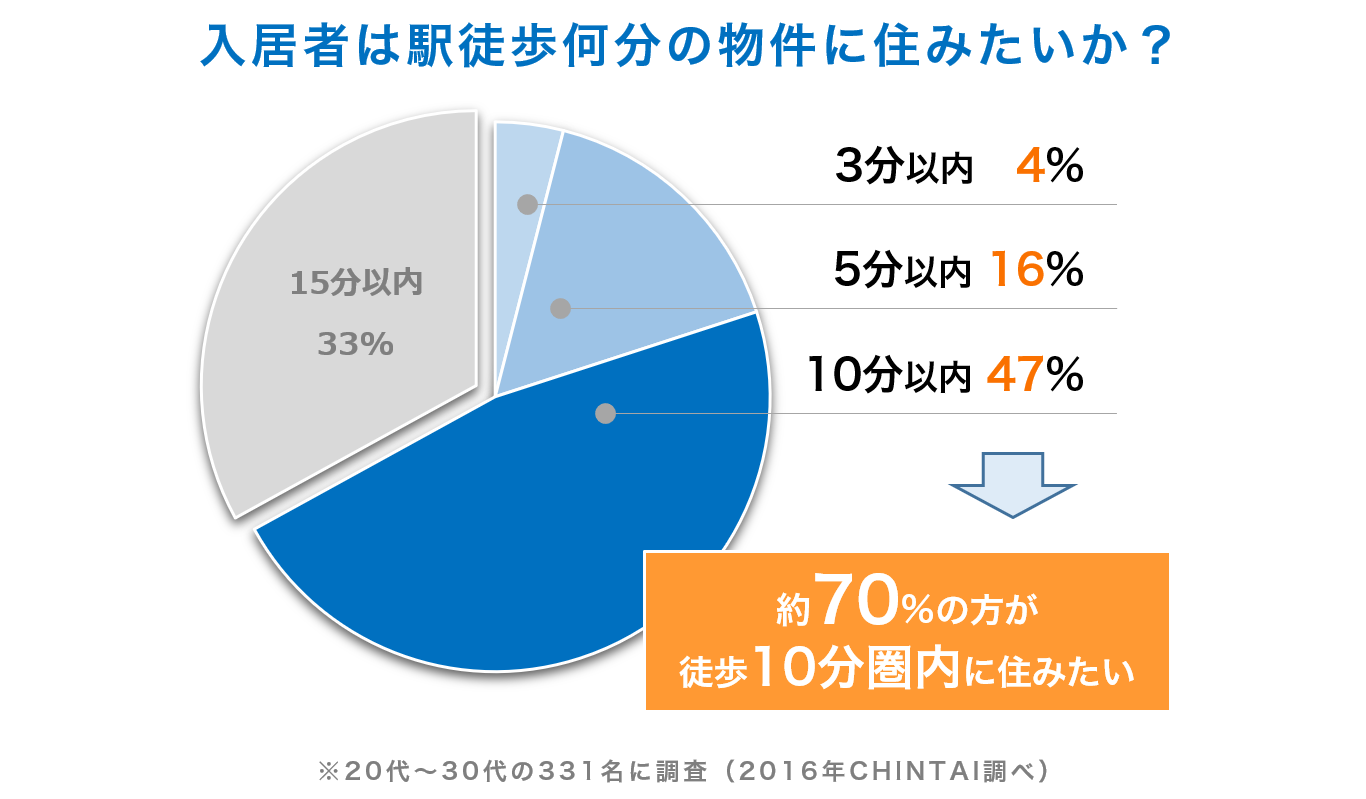

また、駅徒歩10分超の物件にも注意が必要です。アパート経営のメインターゲットは20代~30代となりますが、賃貸物件を探している20代~30代のおよそ7割が駅徒歩10分以内の物件に住みたいと答えています。(CHINTAI調べ)

新築・築浅のうちは、駅徒歩10分を超えていても入居者はつきますが、年数が経過するとともに入居者がつきづらくなり、10年を超えた辺りから空室が目立つようになります。空室を埋めるためには、家賃を下げることが必要となり、家賃を下げれば利回りが低下し、毎月の収支も厳しくなっていくことになります。

家賃収入の下落は、不動産価値にも大きく影響します。物件を売却しようと思ったときに、安い金額での売却を余儀なくされてしまうため、赤字経営を打ち切るための売却も「損切り」という形で終止符を打つことになってしまうのです。

建物は古くなっても建て直したりリノベーションをしたりという形でカバーができますが、土地は購入後に後から変えるということができません。地方・郊外・駅徒歩10分超などの土地はできるだけ避け、都心にアクセスの良い駅から徒歩10分以内といったような賃貸需要の高いエリアを中心に検討すると良いでしょう。

2-3 融資金利が高いケース

アパートローンを借りてはいけないケースの3つ目は、融資金利が高いというケースです。

アパートローンは融資額が大きいために、金利の違いがアパート経営の収益に大きく影響します。例えば、1つ目のケースでも出てきた、都内の新築アパート1億円の物件を全額アパートローン(1.5%、3.0%、4.5%の3つの金利で、返済期間30年)で購入した場合の返済総額などについて比較してみると以下の表のようになります。

| アパートローンA | アパートローンB | アパートローンC | |

|---|---|---|---|

| 融資額(元本) | 1億円 | 1億円 | 1億円 |

| 金利 | 1.5% | 3.0% | 4.5% |

| 返済期間 | 30年 | 30年 | 30年 |

| 1ヶ月の返済額 | 354,120円 | 421,604円 | 506,685円 |

| 1年の返済額 | 約414万円 | 約506万円 | 約608万円 |

| 返済総額 | 約1億2,424万円 | 約1億5,178万円 | 約1億8,240万円 |

金利が1.5%の場合と金利が3.0%の場合を比較すると、金利が1.5%のほうが1ヶ月あたりの返済額を約6.7万円抑えることができており、年間では92万円、返済総額では約2,750万円を抑えることができています。毎月約6.7万円という金額は、実にアパート1部屋分の家賃収入の違いとなりますので、金利が低ければ低いほどアパート経営の成功の可能性が高まることがわかります。

一方、金利4.5%という金利で新築アパート経営を行う場合、物件の利回りが6%だとすると満室時でも家賃収入は600万円ということになりますので、年間返済額の608万円を下回っており、返済を行うだけで収支が赤字となってしまうことがわかります。これはまさしく、ローンを借りてはいけないケースと言えるでしょう。

逆に、金利が1%台で借りることができる場合には、諸経費や税金を除けば年間で200万円の利益が出ることになりますので、検討する価値があるといえます。

アパートローンで金利1%台はかなり難しい条件ではありますが、たとえば新築アパートの開発・販売を手がけるシノケンプロデュースは物件の品質や入居率の実績、シノケングループのグループ会社としての信用力などが金融機関から認められており、金利1%台で融資を受けることができたというケースも少なくありません。

シノケンプロデュースの特徴

- 立地:駅徒歩10分以内、首都圏のターミナル駅から30分圏内

- 物件:土地の形状に合わせて1棟ずつ作られるデザイナーズアパート

- 開発実績:約7,000棟以上

- 入居率の実績:築25年以上も含め99%(2018年3月末時点)

- 信用力:創業約30年、親会社が大手グループ企業

- 提携金融機関数:10行以上

自分がいくらの金利でローンを借りられそうかは、無料相談などの場でも確認することができますので、融資や資金面での不安がある方や具体的に検討を進めているという方はまず一度相談されてみると良いでしょう。

3 まとめ

アパートローンは住宅ローンと異なり、以下のような特徴があります。

- 消費者ではなく、事業者の立場としてローンを借りる

- 住宅ローンよりも金利が高く、返済期間が短い

- 給与収入だけでなく家賃収入も返済原資となる

- 給与収入の目安は700万円前後(年齢や勤務先・資産状況などにも左右されます)

そして、融資審査は金融機関が「貸したお金を返してもらえそうか」という判断基準で行うため、アパート経営の失敗から身を守り成功させていくためには、以下の3つのケースで借り入れを避ける必要があります。

- 余裕資金がないケース

- 物件の入居が安定的に見込めないケース

- 融資金利が高いケース

アパート経営で大切なことは、一つ一つの判断を焦らず、資金・時間・気持ちに余裕を持って取り組むことです。アパート経営を開始した後に不安や後悔を抱えなくて済むよう、購入前に物件選びや借り入れについてしっかりと検討していきましょう。

- 入居率99%超・融資実績1%台など総合力が高いマンション投資会社の比較

- フルローンや低金利など融資に強い不動産投資会社の比較・まとめ

- 【不労所得を目指したい方向け】不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- アイケンジャパン、3連休限定で「アパート経営オンデマンドセミナー」を配信 - 2026年2月19日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2026年2月16日

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日