2024年、ローンの金利は上昇傾向にありました。2024年3月には、日銀は2016年から続けてきたマイナス金利を解除し、各金融機関の不動産ローンの金利も上昇しています。金利上昇が不動産に与える影響は大きく、取得コストが大きくなることから物件価格の値下がりや、賃貸経営のキャッシュフローの悪化から賃料の値上げなどの影響を及ぼします。

不動産の取得、もしくは売却を検討するうえでも金利動向について確認し、検証しておくことは大切なポイントです。そこで今回は2025年において金利に影響を与える要因やリスクについて、過去の傾向やデータとともに解説します。

目次

- 不動産ローン金利の指標をおさらい

- 金利データと関連指標の推移を確認

- 2025年の不動産ローン金利を考えるポイント

3-1.日本の利上げ継続に伴う金利上昇

3-2.日本の緩かな経済成長

3-3.米国の政策変化にともなうインフレ加速

3-4.米国利下げ

3-5.地政学リスク - まとめ

1 不動産ローン金利の指標をおさらい

具体的なデータを検証する前に、簡単にローン金利の変動要因について解説します。ローン金利は主に「固定金利」と「変動金利」の2種類がありますが、いずれも次の4つの金利を土台の指標として各金融機関の判断で調節して決められます。

- TIBOR|銀行間で資金を1日貸し借りするときの金利

- 短期プライムレート|1年未満の期間で最も信用力の高い先に貸し出す金利

- 長期プライムレート|1年以上の期間で最も信用力の高い先に貸し出す金利

- 長期国債金利|日本国が発行する国債のうち、償還までの期間が10年のもの

変動金利は、多くの場合短期プライムレートを元に決定します。一部TIBOR連動のものや長期プライムレートのものがありますが、いずれにしても金利水準をそのまま適用するのではなく、各金融機関の融資姿勢や経営戦略に基づいて調整されるので注意しましょう。

固定金利については、長期プライムレートや長期国債金利などが参考にされます。こちらも完全に連動するとは限らず、それぞれの金融機関の方針によって変化します。ローンの商品によっては、どの金利を参照するかが重要事項説明資料にて定義づけられているので、確認しておくとよいでしょう。

2 金利データと関連指標の推移を確認

ローン金利の土台となる金利市場について、金利自体の水準や関連する指標を確認しましょう。

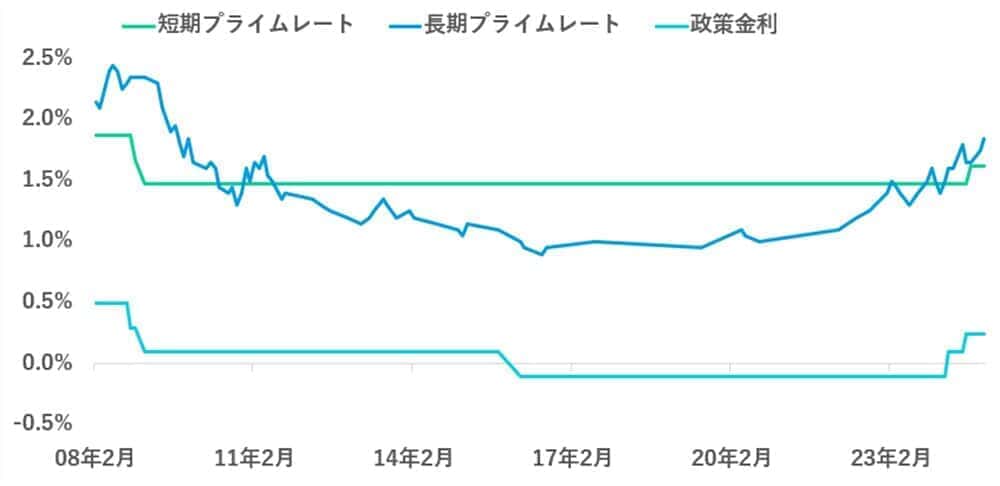

長短プライムレートと政策金利

※日本銀行「長・短期プライムレート(主要行)の推移 2001年以降」

こうしてみると、短期プライムレートは政策金利と似た動きをすることがわかります。足元日銀は緩やかに利上げを実行するスタンスを示しています。日本のインフレ率をみると、まだ日銀が目標としている前年比2%を安定的に上回っており、利上げの余地はありそうです。

日本の消費者物価指数の推移

※統計局「統計で見る日本」

さて、長期プライムレートは政策金利よりも先に上昇傾向が始まっています。長期プライムレートについては、償還まで長期国債の金利の影響を受ける側面もあります。長期国債は固定金利の水準判断にも影響を与える場合があるため、定期的にチェックしておいた方が良いでしょう。

長期国債と長期プライムレートの推移

※日本銀行「長・短期プライムレート(主要行)の推移 2001年以降」、財務省「国債金利情報」

過去の推移を見ると長期プライムレートは1%前後を底として国債との較差が拡大する傾向にあります。それを除くと、両者の動きは比較的連動性があるように見えます。

長期国債は、日本銀行の買入政策の終了などもあり、過去数年にわたって上昇傾向です。国内外のインフレが長続きする場合には、今後も緩やかに上昇する可能性があります。

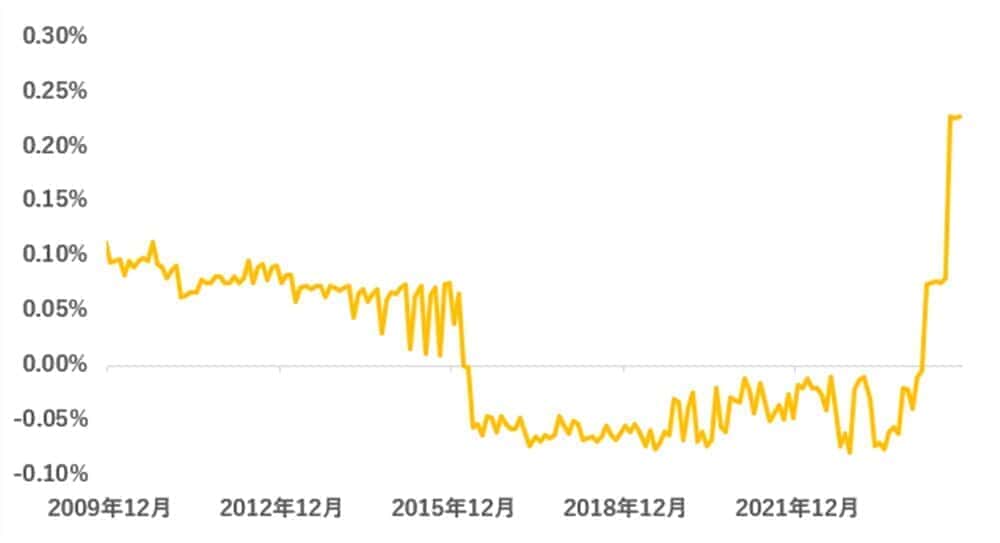

さて、TIBORについては長期の時系列データが少ないため、代わりに日銀が集計する無担保コールレートの推移を紹介します。無担保コールレートは銀行間でのオーバーナイト取引の一つで、足元は日銀の政策金利の政策金利の誘導目標です。

無担保コールレートの推移

※日本銀行「主要時系列統計データ表」

無担保コールレートの水準は日々変化するものの、基本的に日銀の政策金利に近い水準となります。利上げ・利下げが起きれば、その政策に大きく影響を受けます。今後、利上げが実行された場合には、無担保コールレートも一緒に上昇する可能性が高いでしょう。

3 2025年の不動産ローン金利を考えるポイント

2025年の不動産ローンを考えるうえでのトピックは以下のとおりです。

- 日本の利上げ継続に伴う金利上昇

- 日本の緩かな経済成長

- 米国の政策変化にともなうインフレ加速

- 米国利下げ

- 地政学リスク

それぞれのポイントについて、詳しく解説します。

3-1 日本の利上げ継続に伴う金利上昇

日本銀行の金融政策の方向性は、ローン金利の上昇要因となるでしょう。物価上昇が緩やかに継続するなか、日本銀行は利上げを継続する見込みです。2024年は12月にあと一回日銀政策決定会合がありますが、ここで利上げが実行される可能性もあるでしょう。

日本は過去長きにわたって政策金利が低かったため、今回の利上げサイクルの終着点を見通すのは容易ではありません。あくまで一つの目安にすぎませんが、1%程度が一つ節目となると考えられます。

2024年11月時点の政策金利は0.25%なので、今後1年以内で0.75%程度は上昇余地(および金利上昇リスク)があるとみることができます。

3-2 日本の緩かな経済成長

日本の経済成長は、金利上昇をサポートする材料となります。過去20年ほどの日本は強力な金融緩和政策を実施してきたため、観測するのは難しかったのですが、本来は景気が上向くと金利が上昇しやすくなります。

好況下では資金が活発に流通するため、資金調達ニーズが高まる=「金利が高くても資金を借りたい」と考える主体が増えるからです。市場で取引される国債は、経済成長が続くと上昇要因となります。国債の影響を受ける長期プライムレートも注意が必要です。

足元は緩やかな物価上昇が進む中、賃金がある程度追随しており、個人消費も拡大が期待されます。2025年に、さらなる景気拡大と金利上昇が進む経済環境が到来する可能性は充分に考えられるでしょう。

すでに長期プライムレートは過去数年にわたって上昇が続いていますが、2025年はさらに上昇が進む可能性があるでしょう。

3-3 米国の政策変化にともなうインフレ加速

米国の政策変化は、インフレと日本の経済環境に影響を与える可能性があります。米国では2024年11月の大統領選挙で、トランプ氏の大統領就任が事実上決まっています。正式には、2025年1月に就任予定です。トランプ氏は、減税を軸とした積極的な財政政策と、関税の引き上げを含む保護主義的な政策を実施する見通しです。

米国の政策金利は、日本の経済や金利動向の重要な不確実要因となります。米国の景気拡大を加速させる結果となれば、米国の重要な貿易相手の一つである日本にも好影響が期待されます。

米国の経済加速と関税の引き上げが、インフレの加速要因となる可能性もあるでしょう。2025年という期間で見れば、これらの要因により、日本にもインフレ加速・金利上昇の影響が想定されます。

より長期の視点で見ると、米国の保護主義的な政策は移民制限による人手不足や、関税の価格転嫁に伴う米国内のインフレ加熱が、中長期的には米国内・グローバル経済に下押し圧力を与えると考えられます。

3-4 米国利下げ

米国の中央銀行にあたるFRBは、2024年から利下げサイクルに突入しました。FRBの予測に基づくと、2024年末の政策金利が4.4%、2025年末が3.4%との見通しです。

ちなみに、2024年11月時点の政策金利は4.50~4.75%なので、年内に1回程度、さらに2025年に4回程度(1回あたり0.25%と仮定)の利下げが行われる予測となります。

利下げは米国の金利を引き下げるインパクトがあり、間接的ではありますが日本の国債金利にも影響を与えます。前述の財政政策による景気浮揚インパクトが弱い場合には、FRBの利下げの影響が大きくなる可能性もゼロではありません。

3-5 地政学リスク

金利を見通すときに最もかく乱要因となりえるのが、地政学リスクです。世界情勢の悪化は、景気悪化を通じて金利の低下要因となる場合もあれば、2022年のロシアのウクライナ侵攻時のように、資源不足がインフレを加速させる場合もあります。

さらに、現時点で想定されない変化が突発するケースも多く、予測が難しいのも難点です。2024年11月時点で確認できる状況でいえば、ロシアのウクライナ侵攻の動静が懸念材料です。こちらは米国の政権が変われば支援姿勢が慎重化するとの見方もあります。今後、緊張緩和に向かえばグローバル経済にはポジティブな側面が多いと想定されます。

中東情勢はやや複雑化しており、短期的な解決の見通しが立っておりません。仮にイスラエルと中東諸国の緊張がさらに高まれば、原油価格の高騰がインフレの引き金となる可能性があります。米国の積極的なイスラエル支援が情勢を複雑化するリスクも否定できません。

米中関係にも注意が必要です。第一次トランプ政権時には、トランプ氏が積極的に中国へ関税を課したことで、米中関係の悪化がグローバル経済にも波及しました。もし同様のことがもう一度起これば、グローバル経済の悪化リスクが高まります。

4 まとめ

2025年の金利動向に影響を与えそうなファクターは複数存在します。市場動向は常に不確実性を伴うものですが、足元の状況でいえばローン金利上昇のリスクの方が高いと考えられます。不動産の経営者の視点では、ローン金利の上昇は収支悪化要因となるため、警戒しておいた方がよいでしょう。

特に、政策金利の引き上げに伴い、変動金利が上昇し始めている点にも注意が必要です。これから借りる方だけでなく、すでに不動産経営を進めていている方にも悪影響が及ぶ可能性があります。

今回紹介した各種データや金利市場・金融政策に影響を与える要素に着目しておきましょう。また、収支の悪化に備えて、手元資金を厚くする、余裕があるなら繰り上げ返済を検討するなど、堅実な不動産経営を維持するための対策を講じましょう。

【関連記事】不動産投資、サラリーマンはいくらまで融資可能?属性を改善するコツも

伊藤 圭佑

最新記事 by 伊藤 圭佑 (全て見る)

- 外国人入居者の受け入れはアパート経営のチャンス?審査・契約のポイントや多言語対応できるアパート経営会社も - 2026年1月20日

- 木造・鉄骨造・RC造、アパート経営で選ぶべき構造は?コスト・耐用年数・融資の観点から比較 - 2025年12月24日

- アパートの物件価格の高騰がこのまま続くとどうなる?融資や入居率など過去の事例や今後の動向を解説 - 2025年12月12日

- 地方の高利回りと、都心の安定性、どちらを選ぶ?入居・コスト構造から考える不動産投資エリア選定術 - 2025年11月24日

- 年収1000万円以上の不動産投資、必要な自己資金や与信枠は? - 2025年11月23日