不動産投資では物件の収益性を見極めることがとても重要ですが、中でも「利回り」は代表的な指標として知られています。利回りには主に「表面利回り」「実質利回り」の2種類がありますが、どちらも物件や地域などにより数値は異なってくるため、利回りの正しい意味や活用方法を知らないと結果的に収益力の悪い物件を選ぶ恐れもあります。

そこで今回は不動産投資における利回りの種類・相場や、計算方法、利回りで判断する際の注意点などをわかりやすく解説します。不動産投資を検討している方、利回り中心で物件を選んでいる方などはぜひご参考ください。

目次

- 不動産投資の利回りの意味と種類

1-1.表面利回りとは

1-2.実質利回りとは - 不動産投資における利回りの計算

2-1.表面利回りの計算方法

2-2.実質利回りの計算方法 - 不動産利回りの相場

3-1.各物件の利回り相場

3-2.各地域の利回り相場

3-3.築年別の利回り相場 - 利回りを参考にする際の注意点

4-1.利回りはあくまで目安

4-2.実質利回りで比較する

4-3.キャッシュフローも大切 - 物件の利回りを維持する方法

5-1.年間家賃収入の安定化

5-2.経費削減 - まとめ

1 不動産投資の利回りの意味と種類

不動産投資の利回りとは、「物件取得でかかった費用に対する年間収益(家賃収入等)の割合」を指し、物件の儲ける力を計る重要な指標として使用されています。たとえば、ワンルームマンションを購入して賃貸に出した場合、初期投資額(購入にかかった金額)に対して1年間で家賃収入がどれだけ得られるか、ということを表すのが利回りです。

不動産投資の利回りは「表面利回り」と「実質利回り」の2つが代表的です。それぞれ見ていきましょう。

1-1 表面利回りとは

表面利回りとは、「物件価格に対する年間収益の割合」です。利回りの値が大きいほど儲かる可能性の高い物件であることを意味し、物件の利回りを見比べることで収益性の良し悪しを計ることができます。

たとえば、3,000万円の中古ワンルームマンションが2つある場合、1つ目の表面利回りが5%、2つ目が6%だとすると、2つ目の物件のほうが多くの利益が得られると予測することができます。

表面利回りは不動産会社や不動産情報サイトの物件紹介(検索)ページの物件情報の1つとして使用されているため、見たことがないという方は一度確認してみると良いでしょう。

1-2 実質利回りとは

実質利回りは年間の収益から年間維持費を差し引いた年間の利益を「物件価格+購入時の諸費用」で割った指標となります。

収益物件には年間を通じて発生する維持管理費、修繕積立金や火災保険料などのランニングコストのほか、固定資産税や都市計画税などの税金もかかります。このほか物件購入時には不動産仲介手数料、司法書士報酬、登記印紙代、不動産取得税などの費用・税金も必要です。

これらは儲けを減らす費用となるため、物件の正確な収益力を計るためには総合的な年間維持費を含めて計算しなければなりません。さらに不動産経営では空室が発生することもあるため、利回り計算では将来の空室による収益の低下を反映させる必要があります。

表面利回りは、購入価格と年間の家賃収入のみで計算する指標でしたが、実質利回りはランニングコストを差し引いた現実的な収益性を計ることができる指標と言えます。

2 利回りの計算

表面利回りと実質利回りの具体的な計算方法を確認していきましょう。

2-1 表面利回りの計算方法

表面利回りを求める計算式は次のとおりです。

表面利回り(%)=年間収益(家賃収入等)÷物件価格×100

たとえば、築2年のワンルームマンションの物件価格が2,500万円、年間の家賃収入が125万円の物件の場合、表面利回りは以下のようになります。

125万円÷2,500万円×100=5%

物件情報サイトなどでは「価格○○万円、利回り□%」などと表示さますが、このときの利回りは一般的に表面利回りが使用されています。

2-2 実質利回りの計算方法

実質利回りを求める計算式は次のとおりです。

実質利回り(%)=(年間家賃収入-年間諸経費等)÷(物件価格+購入時の諸費用)×100

たとえば、ある中古ワンルームマンションの物件価格が2,500万円、年間家賃収入125万円、年間ランニングコスト9万円、固定資産税等10万円、購入諸経費175万円だった場合、実質利回りは以下のようになります(年間家賃収入の変動や支払利息などは考慮していません)。

〔125万円-(9万円+10万円)〕÷(2,500万円+175万円)×100=3.96…≒4.0%

3 利回りの相場

利回りは、物件の種類(新築or中古、マンションor木造アパート)や、地域(都心or地方)により異なるため、そのような違いを踏まえて相場を確認し、投資物件を見極める必要があります。

3-1 各物件の利回り相場

収益物件を「区分マンション」「1棟アパート」「1棟マンション」の3つの種類に分けて利回りの相場を確認してみましょう。

不動産投資と収益物件の情報サイト「健美家」が公表している「収益物件 市場動向 年間レポート 2018」によれば、各タイプにおける「2018年の登録物件の全国平均の表面利回り」は以下のとおりです。

- 区分マンション:7.74%

- 1棟アパート:8.85%

- 1棟マンション:8.05%

上記のとおり、利回りは1棟アパートが最も高く、区分マンションが最も低くなっています。なお、このレポートの利回りは登録物件をもとにした値であるため、実際の取引実績とは異なりますが、一般的には1戸を所有する区分投資よりも複数戸を所有する1棟投資のほうが収益性は高くなります。

3-2 各地域の利回り相場

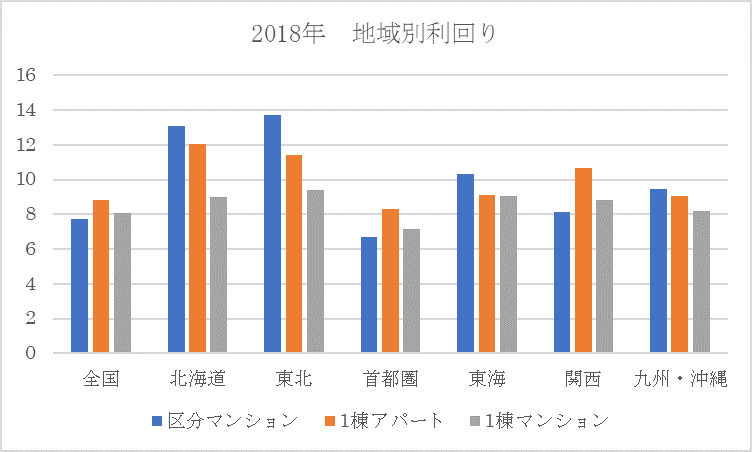

同レポートで地域別の利回りの相場も確認してみましょう。

(参照:健美家「区分マンション 利回り・価格の推移(登録)」「一棟アパート 利回り・価格の推移(登録)」「一棟マンション 利回り・価格の推移(登録)」を元に作成)

上表は各地域における物件種類別の利回りの相場をグラフにしたものですが、利回りは3大都市圏の地域よりも地方のほうが高くなっています。大都市圏の物件価格が地方圏よりも高い水準にあるため、利回りの計算式の分母となる物件価格は大都市圏のほうが割高となり、大都市圏の利回りは低くなります。

なお、参考までに首都圏での利回りは以下のようになっています。

(単位:%)

| 項目 | 区分マンション | 1棟アパート | 1棟マンション |

|---|---|---|---|

| 東京23区 | 5.87 | 6.53 | 5.77 |

| 川崎市 | 7.52 | 7.58 | 6.54 |

| 横浜市 | 5.22 | 8.08 | 7.09 |

| 埼玉主要 | 9.02 | 8.07 | 7.42 |

| 東京市郡 | 9.35 | 8 | 4.31 |

| 千葉主要 | 11.28 | 8.6 | 7.73 |

(参照:健美家「利回りの推移(登録)」を元に作成)

3-3 築年別の利回り相場

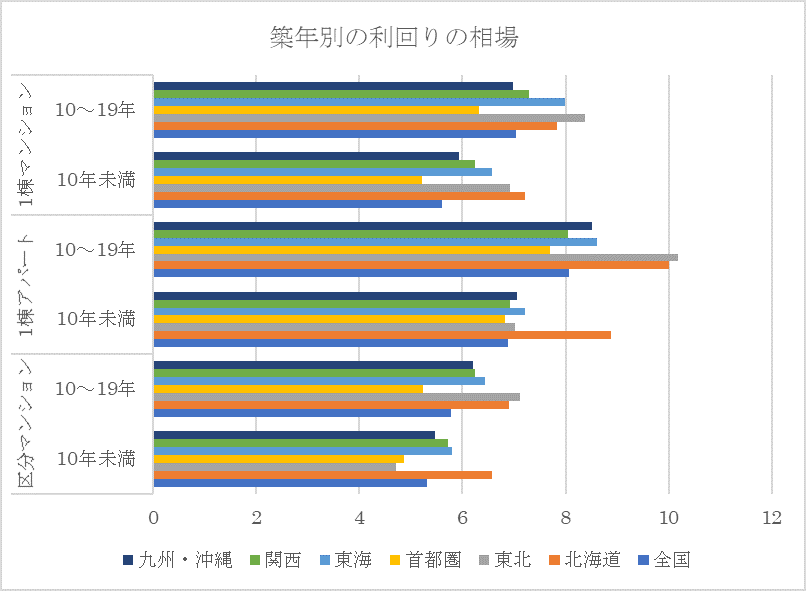

次に「区分マンション」「一棟アパート」「一棟マンション」の築年別での利回りを見てみましょう。

(参照:健美家「利回りの推移(登録)」を元に作成)

各物件・地域ともに築年数が浅いほど利回りが低くなっています。一般的に、新築よりも中古のほうが利回りが高いとされるのは、築年数が経過すると家賃収入が徐々に低下したり、修繕費用が増えてきたりする分、物件価格も下落するため利回りは高くなります。

4 利回りを参考にする際の注意点

利回りの高さばかりに注目して物件を選ぶと、本当に良い物件選びができなくなる可能性があります。不動産投資の「利回り」はどのように活用すれば良いのかを見ていきましょう。

4-1 利回りはあくまで目安

利回りのみの評価では収益額や投資規模などが考慮されなくなり、正確な投資判断を下すのは難しくなります。

たとえば、同じ5%の利回りの物件でも「年間家賃収入50万円、物件価格1,000万円」と、「年間家賃収入200万円、物件価格4,000万円」では、初期投資額が大きく異なります。また元手が少なく済む物件は購入しやすいですが、収益額が小さいといったデメリットもあります。

このように同じ利回りでも物件ごとに投資の目的・性格が大きく異なってくるため、不動産投資は単純な利回りの比較で判断できません。

4-2 実質利回りで比較する

表面利回りはランニングコストや取得費用などを考慮しない指標のため、実質利回りで評価すると物件が持つ現実的な収益力を見極めることができます。たとえば、表面利回り6%(収益額150万円、物件価格2,500万円)の物件が2つあった場合でも、諸経費が以下のように異なれば、実質利回りも大きく変化します。

物件A:(家賃150万円−諸経費等50万円)÷(2,500万円+諸経費等175万円)×100=約3.74%

物件B:(家賃150万円−諸経費等100万円)÷(2,500万円+諸経費等250万円)×100=約1.82%

経費や税金等は物件ごとに異なるため、実質利回りでの確認が重要です。また、実質利回りを参考とする際は稼働率や家賃の値下がり、諸経費の値上げなども加味して計算するとさらに現実的な投資効率を判断することができます。

4-3 キャッシュフローも大切

不動産投資では実質利回りとともにキャッシュフローによる評価も欠かせません。実質利回りでの評価は会計上の利益額をベースとするため、実際の現金収支額と異なることがあります。

たとえば、減価償却費(建物の経年劣化による価値減少分)の計上がある場合、減価償却費×税率分の節税効果が得られる一方で、金融機関からの借り入れが多額の場合、損益に反映されない返済支出が大きくなり現金収支を圧迫することがあります。

不動産投資は、結果的に手元に現金がいくら残るかが重要になるため、利回りとともにキャッシュフローでの評価も必要です。

5 物件の利回りを維持する方法

利回りの維持・向上には利回りの高い物件を選ぶこと、利回りが高く維持できるように物件を維持・管理していくことが重要です。

5-1 年間家賃収入の安定化

築年数の経過に伴って低下する年間家賃収入を維持する方法、および年間諸経費をできるかぎり削減する方法を見ていきましょう。

年間家賃の維持・向上

家賃収入を維持するには「空室率の低下」を防ぐことが最も大切です。そのためには物件の適正なメンテナンスや、状況によってはリノベーションも必要になるでしょう。

ほかにも観光客の増加に伴い民泊需要が期待される地域等では、賃貸の運用から民泊へ変更することも利回りの向上に役立つ可能性があります。このように不動産経営では流行に合わせた柔軟な対応が求められます。

また、家賃の低下を防ぐためには、適切に維持管理を行うとともに、空室率の低い物件を選ぶのも効果的です。「人口の流出が少ない・人口増加が望める」「駅から近い・都心へのアクセスが良い」「コンビニ・スーパーが近い」「騒音が少ない」「日当たりが良い」「オートロック付き」など立地や利便性に優れた物件を選ぶことも大切です。

年間諸経費の削減

維持管理費、修繕積立金、火災保険料などの経費と固定資産税等をできるだけ低く抑えることも家賃収入の維持には欠かせません。

維持管理費等の費用が適正であるかを確認し、高い場合には値下げ交渉を行うか、業者の変更も検討する必要があるでしょう。固定資産税等は物件の内容や立地によって大きく異なるため、事前に確認しておくことが大切です。

また、毎月支払うローンの利息にも要注意です。借入金額が大きくなると利息も多額になり、返済の負担が増加するだけでなく、実質利回りも低下します。物件を選ぶ際はきちんと収支表を作成し、無理のない返済計画を立てなければなりません。

5-2 購入諸経費の削減

購入諸経費は一般的に物件価格の7~10%程度かかるとされますが、経費の項目ごとに精査してできるだけ低くなるように努めましょう。

購入諸経費には「不動産仲介手数料」「司法書士報酬」「登記印紙代」「不動産取得税」「ローン事務手数料」などがありますが、税金等を除けば不動産会社や司法書士によって購入経費の金額が変わってきます。そのため相場以上の手数料とならないように適切に業者を選ぶことが重要です。

まとめ

以上、不動産投資における利回りについて説明をしました。

物件情報をサイトで確認する際に用いられる利回りは表面利回りであることが多いですが、不動産の実際の収益力を図るには実質利回りを確認することが重要です。

また、購入時の利回りがいつまでも続くわけではなく、築年が経過するごとに家賃が下がっていったり、修繕費用が増えたりすることで実質利回りは低下していきます。そのため、適正なメンテナンスや修繕、リノベーションやコスト削減を行い、収益力を維持する必要があります。

物件の購入にあたっては、事前に検討している物件の種類とエリアから、その物件の利回りと平均利回りを比較し、将来の利回り状況を把握するためにも、数年間の収支シミュレーションを作成し検討しましょう。

利回りは不動産投資において重要な指標ですが、それが全てではありません。この記事を参考に、より収益性の高い物件を選んでください。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2025年12月18日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日