不動産投資は株やFXなどの投資方法と違い、土地や建物などの「現物」が手に入る魅力的な投資方法です。不動産投資の市場には個人投資家も多く、普通のサラリーマンから専業の不動産オーナーとまでなった方もいます。

しかし「投資」である以上、ポイントを間違えてしまうと大きな損失を被る可能性があります。そこでこの記事では、これから不動産投資を始める初心者向けに、気を付けるべき7つのポイントと、不動産投資で失敗してしまう初心者のよくある特徴をご紹介します。

目次

- 不動産投資の仕組み、メリット・デメリット

1-1.不動産投資のメリット

1-2.不動産投資のデメリット、注意点 - 不動産投資の初心者が気をつけるべき7つのポイント

2-1.投資用不動産を取得する順番を考える

2-2.購入した物件を持ち続けるか、いずれ売却するのか

2-3.信用できる不動産投資会社を選ぶ

2-4.不正融資の誘いには乗らない

2-5.家族の同意は早めにとっておく

2-6.物件の印象ではなく、「数字」で判断する

2-7.不動産投資で生まれた収益の一部は「貯蓄」か「再投資」に充てる - 不動産投資で失敗してしまう初心者の特徴

3-1.不動産の知識がなく、不動産営業マンの言うままに物件を購入

3-2.現金資産がなく、損切りすることが出来ない

3-3.不動産を取得したことで満足し、物件のメンテナンスをしない

3-4.減価償却費のデメリットを知らなかった

3-5.空室リスクの高いエリアで不動産投資を始めてしまった - 不動産投資の始め方・物件を取得するまでの流れ

4-1.不動産投資に関する情報収集(書籍・サイト・セミナーなど)

4-2.エリアの選定(都心か地方か、将来の開発計画など)

4-3.物件選び(新築か中古か、マンションかアパートか、現地視察)

4-4.収支シミュレーションの検討(自己資金、利回り、キャッシュフロー)

4-5.不動産投資ローンの事前審査(融資額、融資期間、金利交渉)

4-6.売り手との交渉(物件申込み、物件価格、支払い条件、引渡し時期)

4-7.契約手続き(ローン特約、契約解除、違約金・賠償範囲、契約不適合責任など)

4-8.決済・引渡し・登記手続き(不動産登記変更) - 不動産投資を始める際に必要な初期費用・手数料・頭金・税金

- 不動産投資を始めるタイミング

6-1.不動産市場全体の動向

6-2.投資家(自身)の属性や資産状況 - 不動産投資の初心者・始め方に関するよくあるQ&A

7-1.初期投資額はどのくらい必要ですか?

7-2.どのようなエリア・場所で物件を購入すべきですか?

7-3.これから不動産投資を始めるには、どの種類の物件が良いですか?

7-4.リスクはどのように対応するべきですか? - まとめ

1.不動産投資の仕組み、メリット・デメリット

不動産投資はマンションやアパートなどの物件を購入し、賃貸経営によって賃料収入を得る投資方法です。不動産は高額なため、主には購入する不動産を担保に設定する不動産投資ローンを利用し、不動産運営によって得た賃料収入で徐々に返済していく仕組みとなっています。

1-1.不動産投資のメリット

- 不動産投資ローンによるレバレッジ効果がある

- ミドルリスク・ミドルリターンの投資手法

- 低金利のためイールドギャップ(利回りと金利の差)を取りやすい

- 不動産は現物資産なのでインフレリスクにも強い

他の投資方法にはない不動産投資のメリットには、自己資金の少ない個人でも大きな資金を運用しやすいという点が挙げられます。不動産投資ローンを活用することで、サラリーマンの方でも数千万円~1億円規模の資産運用が可能になります。

FXや株式の信用取引でも自己資金以上の資産運用を行うことは可能ですが、値動きが激しく、証拠金以下になったタイミングでロスカット(強制的に決済)されてしまうデメリットがあります。一方、不動産投資でも不動産価値がローンの借入額以下になることはありますが、月々のローンの返済が行われている限り、不動産を差し押さえられるということはありません。

また、2024年9月時点の日本の政策金利は非常に低い水準に設定されており、低金利であることから、イールドギャップ(収益不動産の利回りと市場金利の差)を生み出しやすい状況です。低金利の環境であることから、利回りが低い物件でもキャッシュフローをプラスに推移させやすくなり、物件を取得するハードルが低くなっていることもメリットと言えるでしょう。

低金利の状態が続くと市場に流通する現金の総量が増え、物価が上昇するインフレの傾向になります。不動産は現物資産であるためインフレにも強く、激しいインフレが起きた際でもローンの返済元本は変動しないため間接的に資産を守れるメリットもあります。

不動産投資は、資産運用を経て得た賃料収入によって徐々にローンの返済を行い、不動産を純資産に変えていくことができるため、長期投資に適した投資方法と言えます。

1-2.不動産投資のデメリット、注意点

- 不動産投資ローンのレバレッジ効果に注意

- 不動産投資には空室リスクがある

- 短期間で大きな収益を得るのは難しい

- 住宅ローンなどを組みづらくなるケースもある

不動産投資はローンを活用できるということがメリットでもある反面、運用額が大きくなることで損失リスクが大きくなりやすいというデメリットがあります。

例えば、空室が起きた際にもローンの返済を行わなければならないため、運用額が大きいほど空室時の損失も大きくなるという相関関係にあります。

また、不動産投資の家賃収入による年間利回りは、一部の地方物件や築古物件などを除き、物件価格に対しておおよそ3~7%程度が目安となります。中程度のリスクを取るのであれば、短期間で大きな収益を得られる投資方法ではないという点もデメリットと言えるでしょう。

その他、不動産投資ローンの審査では借りる人の年収や属性などによって、それぞれ与信枠(融資利用可能額)が定められています。多額の不動産投資ローンを組んでしまうと、住宅ローンなどその他の融資を利用しづらくなったり、2つ目以降の物件購入に難航してしまう可能性もあります。

このような不動産投資のデメリットにも注意しながら、どのようにリスクを回避していくか、また不動産投資を介してどのような目的を達成していきたいのか、慎重に検討していくことが大切なポイントになってきます。

2.不動産投資の初心者が気を付けるべき7つのポイント

これから不動産投資を始める初心者は、取得までに不動産投資の知識取得、物件情報の獲得、不動産業者の選定、金融機関への融資相談、といくつかのハードルを乗り越えることになります。

この時、不動産の取得に焦ってしまい失敗したということにならないよう、ここでは初心者がまず気を付けるべき不動産投資の7つのポイントを挙げています。

- 不動産を取得する順番を考える

- 購入した物件を持ち続けるか、いずれ売却するのか

- 信用できる不動産投資会社を選ぶ

- 不動産投資会社・金融機関からの不正融資の誘いには乗らない

- 家族の同意は早めにとっておく

- 物件の印象ではなく、「数字」で判断する

- 不動産投資で生まれた収益の一部は「貯蓄」か「再投資」に充てる

それぞれ詳しく見ていきましょう。

2-1.投資用不動産を取得する順番を考える

大きな資金が必要な不動産投資では銀行など金融機関からの融資が不可欠です。そのため今後も不動産を増やしていきたいと考えている場合には、取得する不動産の種類や借り入れをする金融機関を選定していかなければなりません。

もしも1回目の不動産投資で大きな借り入れがあると、2~3つ目の不動産を取得しようとしたときに与信(ローンの借り入れ枠)が足りず、金融機関から追加融資を受けられなくなる可能性があります。1回目の不動産投資から今後のプランも視野に入れつつ、慎重に選定するようにしましょう。

2-2.購入した物件を持ち続けるか、いずれ売却するのか

購入物件を持ち続けて「相続する」のか、どこかのタイミングで「売却をする」のか、目的と出口をあらかじめ考えておくべきでしょう。もしも売却を考えている場合には、最低でも物件の「法定耐用年数」と「周辺地域の路線価の推移」は調べておくことが大切です。

- 法定耐用年数:資産がどのくらいの年数使用することができるか、減価償却費の算定基準として財務省令で定められた年数

- 路線価:道路に面する標準的な宅地の1㎡あたりの価額のこと。相続税や贈与税を評価する場合に適用する

これらは、それぞれ政府が定めた「建物」と「土地」の評価基準です。これらの評価が高いと金融機関の融資額も高くなり、売却がスムーズに行える可能性が高まる傾向にあります。

居住用不動産の法定耐用年数

- 軽量鉄骨造(厚さ3mm以下):19年

- 軽量鉄骨造(厚さ3mm~4mm):27年

- 重量鉄骨造(厚さ4mm超):34年

- 鉄筋コンクリート造・鉄骨鉄筋コンクリート造:47年

- 木造:22年

金融機関によっては、法定耐用年数内でしか融資年数を設定しないことがあります。例えば、木造アパートを20年所有して売却しようと考えた場合、残耐用年数は2年となり、次の購入者の資金調達のハードルが新築時よりも非常に高くなる、ということになります。出口戦略として売却を考える場合には、次の購入者のメリットまで考慮してスケジュールを組んでおくこともポイントとなってくるでしょう。

次に路線価を使って土地値を調べる方法ですが、「固定資産税評価額が時価の70%程度の評価になる」という目安を使って、割り戻す方法がポピュラーです。路線価については、「全国地価マップ」を使って調査することができます。

土地の時価=固定資産税路線価×土地面積÷70%

なお、1室の区分マンションを購入する場合には、資産割合の大部分が建物になるため、土地の評価が難しいという問題があります。区分マンション投資をする際は、上記に加えて類似した条件の周辺マンションの過去の売買実績を調べておくと良いでしょう。不動産流通機構が運営・管理している「レインズマーケットインフォメーション」で過去の大まかな取引価格等を調べることが可能です。

将来的に購入した物件の売却を検討している際には、これらの指標はチェックしておき、売却がしやすい物件なのか把握しておきましょう。

2-3.信用できる不動産投資会社を選ぶ

信用できる不動産投資会社を選ぶには、1社だけでなく2~3社以上の複数社と同時にやり取りすることが大切です。もしも1社だけとやり取りをしていると、担当者が本当のことを言っているかどうかが初心者には判断が難しく、会社の営業利益を優先する担当者に当たった際に気づけない恐れがあります。

複数社とやり取りをしていれば、不安な点があれば他社の担当者に相談するなどで、営業マンの話す内容を多角的にとらえることが出来ます。複数の担当者とやり取りをしながら、常に「この担当者が言っていることは本当か?」ということを判断しておくと良いでしょう。

また、信頼できる不動産投資会社を見極めるポイントとして、不動産会社の求人情報や採用ページを確認するという方法もあります。求人情報や採用ページでは営業方針などを確認することができます。

採用ページが高額なインセンティブによる高収入という側面にのみフォーカスしている内容であれば、自社の利益を優先した強引な営業スタイルになっている可能性があるためです。強引な営業方針を取っている不動産会社であれば、「初年度から年収1,000万円以上!」や「20代社員の高年収事例が多数」など、収入の側面をフォーカスした求人内容になっていることも少なくありません。

採用サイトから各社の投資家に対する営業スタイルに問題がないか、顧客の信頼獲得にフォーカスした採用を行っているかもしっかりと確認してみましょう。

参考として、アパート経営大手の「シノケンプロデュース」の採用サイトを見てみると、営業方針について下記の記載があります。

お客様の将来に対する不安に寄り添い、最適なプランをご提案していくことで、安心をお届けするお仕事です。<中略>全く検討していない方に強引にお話するようなことはなく、しっかりとお話を聞いてくださる方ばかりです。反対に、ご自身でも不動産投資についてお調べになっているお客様も少なくありませんので、知識やトークスキルが求められます。営業職の本質である部分を磨くことが出来る環境です。

※引用:株式会社シノケングループ 採用情報(2024年9月20日時点)

シノケンでは強引な営業方針を推奨しておらず、顧客に寄り添える営業担当の採用を行っていることが分かります。

2-4.不正融資の誘いには乗らない

不動産投資は金融機関の融資を受けて運用し、その運用益によってローンの返済を行いながら徐々に自身の純資産に変えていくことができる投資方法です。しかし、このような融資の仕組みを利用した「不正融資」の問題がしばしばニュースに取り挙げられることがあります。

例えば、過去には自宅の購入に利用するローン「フラット35」を用いた不正な投資用不動産の購入が問題になったことがあります。住宅ローンは居住用の不動産の購入のみに利用できるもののため、投資用不動産を購入したり、購入した自宅を賃貸に出したりすることは禁じられています。

しかし、それを承知の上で投資家に「安い金利で借りられる」と、住宅ローンでの不動産投資を提案してくる不動産業者も存在しています。結果として金融機関に不正をしていることが判明し、残債の一括返済を求められて家計が破綻する不動産投資家も出ることになりました。

一見、住宅ローンの低金利は魅力的に見えます。しかし上記のように不正融資を受けるリスクはあまりにも大きいため、もしそのような誘いを受けても絶対に応じてはいけません。

購入したい物件があるにもかかわらず、自身の与信が足りずに融資が得られない場合には「現金資産を貯める」「与信の得やすい業種に転職する」「評価の高い物件を探す」などの対策をとるようにしましょう。

2-5.家族の同意は早めにとっておく

不動産投資は金額が大きい取引になるため、購入間近になって家族に反対され頓挫するケースがあります。たしかにご家族の立場からすると、いきなり購入段階になって「物件を買うために何千~何億円の借入をする」と話をされると不安になってしまうでしょう。

このような事態を避けるため、何のために不動産投資を始めるのか、子供のため、老後や将来の資産形成のためなど、目的を共有しておくと良いでしょう。あらかじめ不動産投資に興味を持ってもらうことや、不動産投資の仕組みや意義、見に行った物件の写真などの情報を共有し、協力体制を作っておくことが大切です。

反対に、不動産投資のデメリットやリスクについても積極的に開示して説明することも重要なポイントとなります。不動産投資はミドルリスクの運用方法ですが、「投資」という言葉自体にネガティブな印象を持っている方も多いため、どのようなリスクがあり、またそのリスクに対してどのような対策をしているのか、説明をしておくと良いでしょう。

2-6.物件の印象ではなく、「数字」で判断する

きれいな印象の良い新築物件を見てしまうと「こんなにいい家だから入居者も安定して入るだろう」と考えがちですが、見た目だけで安易に判断してしまうのは危険です。

物件のもつ印象は大切ですが、より優先すべきは周辺地域との家賃バランス、スーパーや駅などの周辺環境、過去の人口推移などの実際のデータです。投資目的の不動産に実際に居住するのはあくまでも入居者の方になるため、オーナーの好みや印象で選んでしまわないように気を付けましょう。

2-7.不動産投資で生まれた収益の一部は「貯蓄」か「再投資」に充てる

不動産投資は家賃収入と経費(管理費用や諸税金など)、借入金の返済などの差額によるキャッシュフローを軸とした投資方法です。キャッシュフローで得た収益は出来るだけ普段の生活等の消費には使わず、部分的に「貯蓄するor再投資する」ことが大切です。

不動産は自然災害や入居者のトラブルなどによって、資産価値が大きく損なわれるリスクがあり、このようなトラブルによる出費に際して「すぐに現金化できる資産がない!」という状況は危険度が高く、経営を継続することが出来なくなる可能性があります。

不動産投資のキャッシュフローで得た家賃収入を少しずつ貯蓄しておき、このような事態が起きても対応できるよう備えておきましょう。また、月々のキャッシュフローがマイナスになる物件の場合は、その他の給与収入などで金融資産の貯蓄も十分に行っていけるか、家計全体の収支を見直しておくことも大切です。

3.不動産投資で失敗してしまう初心者の特徴

ここまで気を付けるべき7つのポイントについて解説してきましたが、不動産投資に失敗してしまう初心者はどのような特徴を持っているのでしょうか。

ここでは4つの失敗例を挙げます。

- 不動産の知識がなく、不動産営業マンの言うままに物件を購入

- 現金資産がなく、損切りすることが出来ない

- 不動産を取得したことで満足し、物件のメンテナンスをしない

- 減価償却費のデメリットを知らなかった

それぞれ詳しくみていきましょう。

3-1.不動産の知識がなく、不動産営業マンの言うままに物件を購入

不動産投資は、不動産を購入するのも金融機関から融資を引くのも投資家である自分自身です。しかし、不動産営業マンの言うままに物件を購入してしまい、納得感のない投資から失敗してしまうケースが数多くあります。

不動産の売買契約の当事者は、不動産の売買契約を交わす投資家自身です。初心者だからと言って任せっきりにせず、疑問に思う箇所や不安になったところは遠慮なく問い合わせるべきです。また分からない点はそのままにせず、しっかりと勉強して理解した上で意思決定を行えるようにしておく必要があります。

3-2.現金資産がなく、損切りすることが出来ない

どれほど厳格に投資物件を選んでも「入居率が下がってキャッシュフローがマイナス」「自然災害や害虫駆除でリフォーム費用が掛かる」などのトラブルから物件の売却をしなければならないケースは出てきます。

そんな時に現金資産の貯蓄が無く、残債を払えないために損切り(売却)が出来ないという状況に陥ってしまうと、身動きが取れないまま徐々に資産を減らしてしまうマイナス物件へと変貌してしまいかねません。

返済原資や何かあった場合の担保、余剰資産がない状態でキャッシュフローがマイナスの物件を所有していると金融機関からの信用が下がってしまう可能性もあり、新しい不動産を購入するにも苦労が生じてしまいます。そのため普段の家賃収入の一部を貯蓄するなど、日頃からリスクに備えることが大切です。

3-3.不動産を取得したことで満足し、物件のメンテナンスをしない

不動産を取得出来たことで満足してしまい、その後の管理や手続きを管理会社に一任してしまう投資家は不動産投資に失敗してしまうことがあります。不動産投資は「不動産賃貸業」とも呼ばれる事業性の高い投資方法で、自分で直接事業のコントロールが出来ない株式投資やFXとは違い、投資家自らが事業に影響を与えることが出来ます。

例えば、入居率が下がった時の家賃設定、室内の設備投資、リフォーム費用の削減など、投資家自身が積極的に不動産賃貸に関わり、安定稼働へ導くことも可能です。不動産を取得したことはゴールではなく、不動産投資の始まりであると認識したほうが良いでしょう。

3-4.減価償却費のデメリットを知らなかった

不動産投資では、建物の経過年数に応じて減価償却費を計上することができます。減価償却費を経費として計上することで、給与所得と損益通算し、会計上の所得を圧縮することができるメリットがあります。

しかし一方で、不動産投資の減価償却には以下の注意点・デメリットがあります。

- 減価償却によって売却時の「譲渡税」が大きくなる

- 法定耐用年数が切れると計上できなくなる

不動産を売却する際、不動産の取得費と売却価格の差額が売却益と見なされます。ただし、取得費は購入金額から減価償却分を差し引いて行われるため、減価償却によって損益通算していた部分については売却時に譲渡益(所得)と見なされることになります。譲渡所得における取得費は、次のように計算します。

譲渡所得における取得費=取得価格+取得の際要した費用+取得後の改良費-減価償却費(建物の場合のみ)

このように、減価償却によって圧縮していた収入分についても最終的には課税されることとなります。

また、不動産の減価償却ができる期間は法定耐用年数によって定められています。投資用不動産の主な構造別の耐用年数は下記の通りです。

- 軽量鉄骨造(厚さ3mm以下):19年

- 軽量鉄骨造(厚さ3mm~4mm):27年

- 重量鉄骨造(厚さ4mm超):34年

- 鉄筋コンクリート造・鉄骨鉄筋コンクリート造:47年

- 木造:22年

※引用:国税庁「耐用年数(建物/建物附属設備)」

この年数を超えると減価償却費の計上は出来なくなります。中古物件を購入していた場合には残りの耐用年数が短くなっているために、より注意が必要となります。

このような減価償却のデメリットや注意点について知らずにシミュレーションを行っていると、将来的に収支が合わなくなる事例が見られています。減価償却費に重きをおいた収支シミュレーションを行ってしまっている場合には注意が必要です。

3-5.空室リスクの高いエリアで不動産投資を始めてしまった

日本は人口減少傾向にあり、一部の都市を除いた地方エリアでは徐々に少子高齢化が進んでいます。居住用不動産を賃貸経営して収益を得る不動産投資では、人口減少にあるエリアは空室リスクが高いうえ、将来的に不動産価格を目減りさせてしまう可能性があります。

このようなエリアでは、しばしば表面利回り20%~30%のような高利回り物件が売り出されることがあります。高利回り物件は高収益を狙えるメリットがありますが、リフォームや自主管理などによってこれまでの入居者のターゲット層を大きく変更させる必要があり、賃貸・建物管理の専門的な知識や経験を必要とするために初心者向けの物件とは言えません。

また、土地の状態によってはシロアリや傾き、結露などの重大な欠陥を及ぼしやすい性質を持っていることがあります。このような観点からも、エリア・土地選びは不動産投資の失敗事例として非常に重要なポイントとなってきます。

4. 不動産投資の始め方・物件を取得するまでの流れ

不動産投資で一番大きく取り上げられるのが「不動産を取得する」までのプロセスです。「不動産を取得する」にあたっては、下記が大まかな流れとなります。

- 不動産投資に関する情報収集(書籍・サイト・セミナーなど)

- エリアの選定(都心か地方か、将来の開発計画など)

- 物件選び(新築か中古か、マンションかアパートか、現地視察)

- 収支シミュレーションの検討(自己資金、利回り、キャッシュフロー)

- 不動産投資ローンの事前審査(融資額、融資期間、金利交渉)

- 売り手との交渉(物件申込み、物件価格、支払い条件、引渡し時期)

- 契約手続き(ローン特約、契約解除、違約金・賠償範囲、契約不適合責任など)

- 決済・引渡し・登記手続き(不動産登記変更)

4-1. 不動産投資に関する情報収集(書籍・サイト・セミナーなど)

まずは、不動産投資に関する全体的な情報収集を行います。不動産の投資スタイルや、現在の不動産相場の把握、購入時期として適切かどうか、各ディベロッパーの特徴、定期的にチェックしたほうが良いサイトなどを調べていきましょう。まったく何も調べずに物件選びから入ってしまうと、仲介業者やディベロッパーの言い分をすべて信じることになってしまいますので、物件を高値づかみしてしまったり、問題のある物件を見分けられずに購入してしまったり、年収や自己資金に対して大きすぎる融資額を受けてしまい返済に困難になったりと失敗するリスクが高くなってしまいます。

不動産投資の書籍であれば2冊から3冊、不動産セミナーであれば最低でも3社はチェックすることをおすすめします。なぜ書籍やセミナーを複数チェックしたほうが良いかというと、不動産業者が販促ツールとして書籍やセミナーを利用していることが多いためです。

その場合、自分たちのサービスを利用して欲しい、自分たちから物件を購入して欲しいということで、発信される情報も偏ったものになりがちなので、中立的な立場から客観的に情報を整理してくれている書籍やセミナーからもしっかり情報収集をする必要があるのです。複数の情報源に目を通すことで、得られる情報が立体的になり、情報の信頼性を判断しやすくなるというメリットがあります。

初心者向け不動産投資セミナー・個別相談(オンライン対応)を行っている会社

- 不動産投資のリスクや回避方法などがわかる初心者向けセミナーを開催している大手企業「シノケンプロデュース[PR]」

- 入居率99.2%、都内の良質な中古ワンルームを黒字収支で運用可能、購入後の賃料アップ実績も多数「エイマックス[PR]」

- 東証プライム上場グループのマンション投資会社「プロパティエージェント[PR]」

【関連記事】どこがおすすめ?初心者に人気の不動産投資セミナー7選

4-2. エリアの選定(都心か地方か、将来の開発計画など)

不動産投資では、物件(建物)よりもエリア(土地)のほうが重要と言われています。どんなに良い物件でも、人口が少ない小さな町やアクセスが非常に悪い場所にあれば、入居してくれる方自体が少なくなってしまい、空室が発生してしまいます。

物件を購入してからローン完済まで保有する場合、たとえば完済までに繰り上げ返済を行って15年程度、繰り上げ返済をしなければ最長で35年の時間がかかることになります。その間に物件のあるエリアがゴーストタウンになってしまったり、天災などで不人気のエリアになってしまったりしては、入居者がつかなくなってしまい肝心の家賃収入が得られなくなってしまいます。

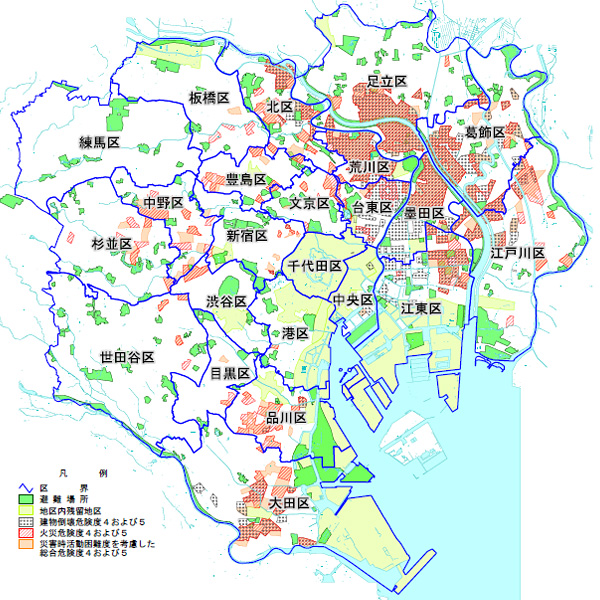

そのようなリスクを避けるために、エリア選びはしっかりとした基準で行う必要があります。エリアの判断基準としては、将来数十年にわたってエリアの人口が維持もしくは増加しそうか、将来に再開発や公共事業などのプロジェクトが予定されているか、賃貸需要を近隣の大学に依存しているなどのリスクがないか、地震などが起こったとしても液状化や火災などの影響を受けにくいか、などといった点を考えていく必要があります。

マンションであれば都心がおすすめですとよく言われますが、そのなかでも特に、大手町・虎ノ門・八重洲エリア、銀座エリア、日本橋・京橋エリア、渋谷・品川エリアあたりは再開発プロジェクトや公共事業が予定されています。これらのエリアに電車1本でアクセスできるロケーションに所在するマンションであれば、今後も成長が期待できるエリアと考えられるでしょう。

一方、公共事業が予定されているエリア周辺であっても、月島や台場の一部の湾岸エリアは地震の際の建物倒壊や火災の危険度が都内のなかでも極めて高いと言われているため、しっかりとリスクを検討してから購入をしたほうがよいエリアと言えるでしょう。

また、新型コロナウイルスによりリモートワークが浸透した中で、これまでのように職住近接(職場と家が近いこと)が物件選びの最優先ではなくなったという方も多くなっています。需要のあるエリアが変化していく可能性がありますので、最新の情報を仕入れていくようにしましょう。

4-3. 物件選び(新築か中古か、マンションかアパートか、現地視察)

エリアが決まったら、次に物件を検討していくフェーズとなります。物件選びだけで本が一冊かけてしまうほどの領域ではありますが、ここではよく検討される点を絞って取り上げたいと思います。

まずは、新築か中古かという論点については、新築は税金面での優遇や住宅に問題があったときの保証を10年間受けられるなどのメリットはありますが、利回りや収益性という意味では中古のほうが高いと言えるでしょう。ただし、高収入の方で節税として不動産投資を考えている方にとっては、新築アパートや築古物件に投資をすることで減価償却上のメリットを得ることができます。

物件選びをしていると、不動産業者からの資料やウェブサイトの情報で分かったつもりになりがちですが、できるだけ現地視察しておくことをおすすめします。不動産投資では、どうしても貸す側の気持ちで物件を選んでしまうことが多いのですが、大切なのは借りる側の気持ちをイメージすることです。

駅までの距離は長いと感じないか、近くにコンビニや病院などがあるか、複数路線が使えるか、通勤の際に不便がないか、夜道が安全か、近隣がうるさくないか、マンション管理が行き届いているか、住みにくい間取りではないか、設備は十分かといった入居者の目線で実際に確認することで失敗するリスクを大幅にヘッジすることができます。

4-4. 収支シミュレーションの検討(自己資金、利回り、キャッシュフロー)

希望するエリアで良い物件が見つかった、ということであれば、次は収支シミュレーションを作成します。大手の不動産投資会社(ディベロッパーなど)であれば物件紹介と一緒に物件購入後の収支シミュレーションを出してくれるかと思います。ただ、この収支シミュレーションを盲目的に信じてはいけません。なぜなら、収支シミュレーションに本来含めるべき前提条件が入っていないケースがあるためです。

たとえば、多いのは定額の家賃収入とローン返済、登記などの初期費用、売却時の金額だけでシミュレーションが作られているケースです。このケースでは、次のような費用を考慮して収支シミュレーションを組み直す必要があります。(下記は参考数値で物件や業者により上下します)

- 家賃の下落率(新築から10年で5%~10%程度の下落)

- 毎年の固定資産税など(築浅3000万円の物件でおよそ年8万円前後)

- 確定申告の外注費(年2万円~4万円)

- 退去時の原状回復費・修繕費(数年に1回:5万円~10万円)

- エアコンや水回りの修繕費(5年~10年に1回:5万円~10万円)

- 入居者を募集する際の広告費(家賃の1~3ヶ月分:賃料10万円の場合、広告費10万円)

- 空室期間、フリーレント期間(空室期間は3年に1回退去があった場合と想定、フリーレントは適用する場合、1回あたり1ヶ月間)

- 売却譲渡税(減価償却分が売却益として加算される)

- 売却時に仲介会社を利用する手数料(売却額3%+6万円)+消費税

たとえば、築浅、物件価格3000万円、賃料10万円、頭金100万円、ローン金利2.5%、家賃が10年間で5%下落、10年で入退去3回、10年後に購入金額と同額で売却できたとするケースを考えてみます。大まかな計算ではありますが、上記項目の費用を考慮した場合とそうでない場合で、以下のように合計300万円以上も費用が異なってくると考えられます。(下記は大体のイメージです。物件があるエリア、業者の価格、建物と土地の割合、土地の持ち分などによって多少変動します)

- 下落家賃総額:約30万円(2年で1%ずつ下落と仮定)

- 固定資産税:60万円前後

- 確定申告の外注費:4万円×10年=40万円

- 原状回復費:5万円×3回=15万円

- エアコンなどの修繕費:10万円

- 売却譲渡税:100万円~120万円程度

- 仲介手数料:売却額3000万円×3%+6万円=96万円

不動産会社からのシミュレーションを鵜呑みにせず、Excelなどを使って自分でシミュレーションを作成してみることで、その物件が投資に値するか事前に判断することができますので、ぜひ一度試してみて下さい。

4-5. 不動産投資ローンの事前審査(融資額、融資期間、金利交渉)

物件の購入意思がかたまってきたら、不動産投資ローンの審査を受けて融資が下りるかの確認となります。大手ディベロッパーの場合は、提携金融会社が10社から20社ほどありますので、そのなかから金利や融資期間などの条件が良いところに申し込んでいく流れとなります。

2024年9月時点の相場としては、金利は新築マンションで1.5%~2.0%前半、融資期間は35年程度を想定しておけばよいかと思います。上場企業の勤務者や勤務年数が長い方、頭金を2割から3割入れることができる人などは返済能力が高いと評価され、もう少し良い条件で借り入れをおこすことができる可能性があります。

逆に、不動産投資ローン以外に多額の借り入れ(クルマのローン、カードローンなど)やクレジットカードの不払い履歴、自営業など毎月の収入が不安定な職業の場合には、高い金利となったり、融資期間が短くなったりするなど融資条件が厳しくなる恐れもありますので、まずは一度確認してみると良いでしょう。

4-6. 売り手との交渉(物件価格、支払い条件、引渡し時期、物件申込み)

ある程度の収支の見通しが立ったら、売り手と物件に関する条件を交渉していきましょう。初期に提示される価格や条件は売り手の希望を反映したものとなりますので、売り手が納得しさえすれば条件を変更してもらうことが可能です。この交渉で大事なことは、買いたい姿勢を見せすぎないことと、着地点を想像しておくことです。

たとえば物件価格を3%値引きしてもらいたい場合、「少し割高に感じているので、5%値引きをしてもらえれば即決したいと思います」などと伝えておくことで、相手からは「5%の値引きは難しいが、3%までなら値引きできる」という形で回答が返ってくることが予想されます。

なお、5%以上の値引きでもOKという返事が返ってくることもあるかもしれませんが、値引きで提示された価格が自分のほうで適切と考えていた物件価格とのギャップが大きかった場合には、物件に何か問題がないか(自分が見落としていることがないか)を改めて確認することが大切です。

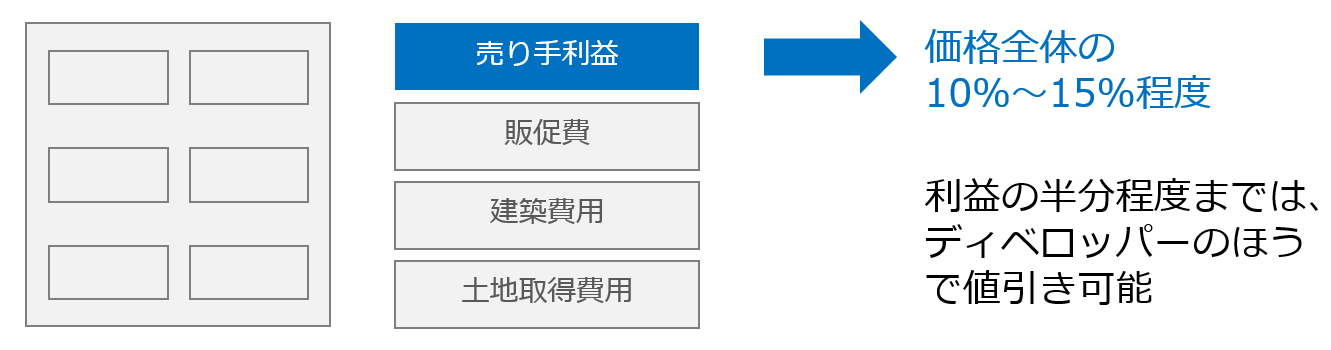

日本の商習慣として値引き交渉は日常的に行われてはいませんが、こうした交渉をするのとしないのとでは、最終的な損益が大きく異なってきます。特に、新築マンションではディベロッパーの利益が物件価格に上乗せされていますので、交渉余地が大きくあります。

また、決算月などの時期には、ディベロッパー側のほうで「物件価格を下げてでも売上を上げたい」という心理が働きますので、価格交渉も有利に運ぶケースがあります。新築マンションの価格のうち、ディベロッパーの利益にあたる割合が10%~15%(会社により変動)と言われていますので、その場合はたとえば3000万円の新築マンションであれば100万円から150万円程度(ディベロッパー利益の半分程度)は値引き交渉余地がある計算となります。

値引き交渉はやって損がないものですので、「値引きを要求するのはなんだか恥ずかしい」「相手に悪いのでは?」などと思わずに、希望金額をどんどん伝えるようにしてみましょう。うまくいけば、1年間の家賃収入分の金額を浮かせることができる可能性があります。

4-7. 契約手続き(ローン特約、契約解除、違約金・賠償範囲、契約不適合責任など)

条件面で折り合いがついたら売買契約となります。契約書には、不動産投資ローンの融資が下りなかった時に備えて「ローン特約」というものを盛り込んでおくのが一般的です。ローン特約がないとローンの審査がNGだった際にも購入をしなければならなくなり、買い手に非常に不利な契約内容となってしまいます。

また、契約履行までの間に何らかの事情で解約をする場合、解約手付金(売買金額の5%~10%程度)を支払うことで契約解除をすることができる「手付解除」という条項もあります。ただ、手付解除は大きな損失となってしまうため、解除は出来る限りしなくてすむように事前に準備をしておいたほうが良いでしょう。

初心者であっても、売買契約前に、売買契約書や重要事項説明書に関して、事前に不動産会社に依頼をして原案を取り寄せ、読み込んでおく、そして、高額取引となるため、事前に分からない箇所は確認をしておき、納得したうえで契約をすることを心掛けておきましょう。

その他、購入後に物件に何か問題が起こった際に修繕などの補償をする「契約不適合責任(旧:瑕疵担保責任)」という項目も重要です。

2020年4月の民法改正により、瑕疵担保責任は「契約不適合責任」になっています。それまでの民法では「隠れた瑕疵(売主がその事実を知らず、買主が通常の注意では発見できなかった瑕疵)」について言及がありました。改正民法では、隠れているかどうかは関係なく、実際の売買契約書と重要事項説明書に記載の内容と違う場合に、引き渡し時まで売主が追う責任について規定されています。

新築物件の場合であれば、売主に10年間の契約不適合責任がついていることが多いですが、中古マンションの場合はケース・バイ・ケースとなります。

個人間の取引の場合は、契約不適合責任が引渡し後、数ヶ月~長くて1年程度の保証期間となることが多いですが、契約書内の「売主の契約不適合責任は免除される」という文言が入っていると、あとで請求することができなくなってしまいますので注意が必要です。こういった契約書関連のやり取りに不安を覚える方は、契約書チェックを司法書士や弁護士事務所に別途依頼すると良いでしょう。

4-8. 決済・引渡し・登記手続き(不動産登記変更)

最後は、買主と売主の間で資金決済を行い、物件の引渡しと登記手続きの流れとなります。決済は、金融機関に集まり、手付金以外の残代金を買主が振込み、売主が着金を確認するという流れが多いです。

引渡しの際には、契約記載の設備の状況などをしっかりと確認し、問題がなければ鍵の引渡しとなります。遠方だと物件を見ずに契約ということもありますが、契約の前にしっかりと物件や設備などの確認をしておかないと、契約後に「話が違う」と声を上げても後の祭りということになりかねませんので、できる限り自分の目で確認することをおすすめします。

登記手続きは司法書士の方にお任せするケースが多いと思いますが、手続きにあたって実印・印鑑証明証・住民票が必要となりますので、事前に準備をしておくと良いでしょう。

5.不動産投資を始める際に必要な初期費用・手数料・頭金・税金

不動産投資を始めるには様々な初期費用が必要になります。主には以下のものがあります。

- 不動産仲介手数料:売買価格×3.3%+6.6万円(税込み)

- 不動産投資ローン事務手数料:定額制の場合は3万円前後

- 不動産投資ローン保証料:一括は融資総額の2%程度、金利上乗せでは年0.2%~0.3% 程度

- 不動産投資ローンの頭金:物件価格の1~2割目安

- 火災保険料:保険会社によって異なる。マンションの場合10年間で10万円程度

- 印紙代:物件価格で変動。「不動産売買契約書の印紙税の軽減措置」

- 登録免許税:不動産価額の2.0%

- 司法書士報酬:10万円前後

- 不動産取得税:固定資産税評価額の4%

- 固定資産税・都市計画税:固定資産税評価額×1.4%

不動産投資では非常に多くの種類の初期費用が発生することが分かります。これらの費用については原則的には不動産投資ローンでまかなうことは出来ず、現金で準備する必要があります。諸費用をローンで補うオーバーローンという方法もありますが、共同担保を設定したり、金利の高い別のローン契約を併用する形式になるため、基本的には現金での支払いになるという点に注意しておきましょう。

中でも大きな金額になりやすい不動産仲介手数料について見て行きましょう。仲介手数料は、不動産仲介会社を使って中古物件を購入する場合にかかる費用です。仲介手数料の上限は、税込の売買価格によって下記のように定まっています。

仲介手数料=売買価格×3.3%+6.6万円

なお、新築ディベロッパーや不動産会社が保有している中古物件を直接購入する場合、この仲介手数料は発生しません。

【関連記事】不動産投資を始めるのにいくらかかる?不動産購入の初期費用

6.不動産投資を始めるタイミング

不動産投資を始めるタイミングとして「いつ購入するのがベストか?」ということが気になっている方も多いでしょう。投資用不動産の購入タイミングを考えるにあたり、以下2つの視点から検討してみることが大切です。

- 不動産市場全体の動向

- 投資家(自身)の属性や資産状況

不動産の価格は日本国内だけでなく世界中の経済情勢の影響も受け日々変動しています。市場全体のトレンドは、購入のタイミングを検討するにあたり重要なポイントとなります。

一方で投資家の属性や資産状況も不動産投資を始めるタイミングとして勘案する必要があります。それぞれの考え方について詳しく見て行きましょう。

6-1.不動産市場全体の動向

不動産市場全体の動向は、不動産投資のパフォーマンスに大きく影響します。不動産全体の価格が下がっていると売却時の価格が大きく低下してしまい、投資全体のリターンを少なくしてしまうためです。

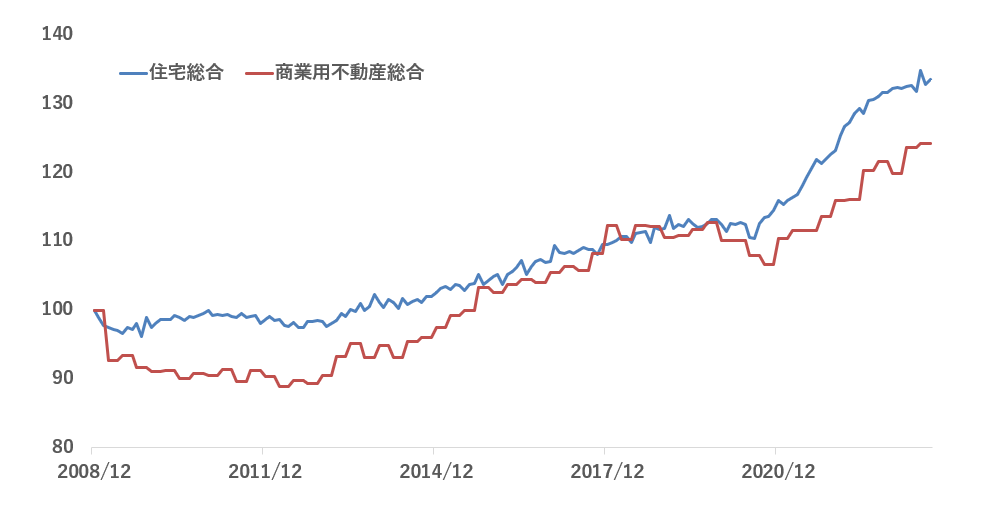

例えば、不動産価格指数の推移を見てみると、全国及び主要都市圏の双方で価格の上昇が続いています。

不動産価格指数の推移(2008年末~2023年8月)

出所:国土交通省「不動産価格指数」

※商業用不動産指数は3ヶ月に1度更新

このような不動産価格の推移の背景には、2013年に始まった日銀の金融緩和が影響しています。日銀では、2013年以降「インフレ率で前年比2%」の達成を目指して、政策金利の引き下げと資産買入を軸とした金融緩和を長期間行ってきました。

政策金利が下がると、金融機関は低コストで資金調達できるようになるため、市中の金利も下がります。たとえば、不動産投資のローン金利にも低下圧力がかかるのです。

不動産市場の動向を検証する際は、このような金利やインフレ率などの経済指標から注視してみることがポイントとなってきます。

6-2.投資家(自身)の属性や資産状況

不動産投資を始めるタイミングとして投資家(自身)の属性や資産状況も大切な視点です。

例えば、属性が低いと金融機関の融資審査でもマイナス評価を受けることになり、購入できる物件の規模や種類も限定されます。反対に、属性が良いと融資条件も優遇されたり、長くローンを引けることでキャッシュフローにも余裕を持たせた経営ができるようになることがあります。

不動産投資ローンの審査における属性の審査要素は、主に次のような項目になります。金融機関によっては、各項目における評点を決めて、その合計値を審査基準とする方法を採用していることもあります。

不動産投資ローンの属性審査の項目

- 年収

- 金融資産(自己資金)

- 残債・返済状況・返済負担

- 家計余力・家族構成

- 勤務先情報

- 年齢、その他

例えば、まだ年収が低い段階では昇進や転職などによって年収が上がるタイミングまで待つという方法もあります。その他、他の借入があったり、自己資金が少ないという場合には、まずは資産を整理して十分な貯蓄が出来てから始めるという方法を検討してみるのも良いでしょう。

7.不動産投資の初心者・始め方に関するよくあるQ&A

7-1.初期投資額はどのくらい必要ですか?

物件価格の10~30%ほどが初期投資額の目安となります。例えば、2,500万円のマンションなどであれば、250万円~750万円が目安です。自己資金が不足する場合には、ダブルローンを組み、10万円など少額の現金で投資を開始する方法もあります。

ただし、物件の種類や場所、購入する物件の価格、また投資家の年収や勤め先、年齢などの属性によって初期投資額は大きく異なります。不動産仲介手数料やローン事務手数料などの初期費用だけでなく、頭金も考慮する必要があります。上記はあくまでも目安としてとらえ、まずは不動産会社へ相談されてみると良いでしょう。

7-2.どのようなエリア・場所で物件を購入すべきですか?

物件のエリアは不動産投資の成否に大きな影響を与えます。これから不動産投資を検討している初心者の方であれば、まずは、人口が増加している地域、交通の便が良い地域、将来的な開発が見込まれる地域などを優先的に選択肢に入れていくと良いでしょう。

これらの地域は豊富な賃貸需要が見込めるため相対的にリスクが低く、不動産投資の初心者の方でも手堅いリターンを見込みやすいエリアです。不動産投資はローンによって大きなレバレッジ効果を得ているため、まずはこのような低リスクのエリアが選択肢になります。

ただし、低リスクのエリアでは家賃収入に対して物件価格が高く、利回りが低くなりやすいといったデメリットがあります。短期的に大きなリターンを得ることが難しく、またキャッシュフローも悪化しやすいといった点に注意しましょう。

7-3.これから不動産投資を始めるには、どの種類の物件が良いですか?

不動産投資には、マンション、一戸建て、アパート、商業物件など様々な種類があります。不動産投資の初心者の方であれば、管理が比較的容易で、低リスクの収益が見込める区分マンションが人気です。

不動産投資の物件購入後は、入居者を付けて家賃収入を得るために不動産を運用していくフェーズとなりますが、この段階で、大きく分けて「賃貸管理」と「建物管理」の二つの管理を行っていきます。

区分マンションの建物管理は、複数のオーナーの意見をまとめられるように自治組織として管理組合の設立を義務づけられています。これにより、物件管理の専門知識がなくとも、修繕積立金を積み立てていくだけで、建物管理が行えるといったメリットがあります。

ただし、管理組合がきちんと機能していないマンションでは、適切な修繕計画が立てられていなかったり、オーバースペックな設備投資をしているケースも見られます。投資段階で、適切な建物管理が行われているかどうかは、確認しておくことが大切です。

なお、1棟ごと保有するアパートの場合はオーナーが一人であることから管理組合は設置されず、一人で建物部分の管理の判断を行っていく必要が出てきます。修繕費を抑えたり、逆にグレードアップするといった自由度が高い点はメリットですが、初心者の方が取り組むのであれば、オーナー目線に立ってくれる、信頼できる管理会社と運用をすすめていく必要があるでしょう。

7-4.リスクはどのように対応するべきですか?

不動産投資には空室リスク、修繕リスク、価格変動リスクなど様々なリスクが伴います。これらのリスクを0にすることは出来ませんが、過度に恐れ過ぎず、一つ一つ備えておくと良いでしょう。例えば、空室リスクに対してはエリア選びにこだわる、修繕リスクに対しては火災保険などで大規模な災害に備えるなど、それぞれ対処が可能です。

また、投資の基礎的な考え方として、「損切り」の判断基準を持っておくことも大切です。「どのような状況になったら売却するのか」「投資に失敗した場合の損失はいくらになるのか」など、投資が想定通りにいかなかった場合のシミュレーションも行っておきましょう。失敗時のシミュレーションも行っておき、損切りの判断基準を持っておくこともリスク対策となります。

まとめ

不動産投資は、投資家自らが能動的に動くことで成功確率を上げることの出来る投資方法です。これから投資を始める初心者の方でも、積極的に投資の勉強を進めたり、不動産業者とのやりとりを通じて自身が成長したりすることで、不動産投資を成功に導くことができるでしょう。

初心者の内は分からないことが多く不安も大きいと思いますが、まずは今回ご紹介したポイントに気を付けながら、一歩ずつ不動産投資の成功を目指してみてはいかがでしょうか。

依田泰典

ソニーにて、ITソリューション関連の法人営業や企画・マーケティングに従事(MVP受賞)。株式(信用取引)等幅広く金融商品を運用。リーマン・ショックを経験後、不動産投資を徹底研究。日本銀行のマイナス金利政策を勝機とし数億円の融資を獲得。分譲マンション(1Kから3LDK)を20戸以上購入。ソニー退職後、不動産会社(ベンチャー企業・東証上場企業)にて、収益用不動産(1棟物件)の売買、事業開発、広報・広告宣伝に従事。現在は、ベンチャー企業を創業。東証上場グループ企業等の社外取締役、顧問、アドバイザーとして活動。不動産テック等スタートアップ30社に出資。貸金業務取扱主任者、ビル経営管理士、賃貸不動産経営管理士、社会保険労務士、行政書士等の資格を保有。趣味は、マンガアプリ(電子書籍)とYouTube。街の散策と食べ歩き。合気道(有段者)。アイドルファン(乃木坂46齋藤飛鳥)。

【連絡先はコチラ】

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2025年12月18日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日