老後の資産形成などを念頭にワンルームマンション投資を行う方の場合、運用できる期間は投資判断において重要な要素です。建物の寿命のひとつの目安として、減価償却の期間を決めるうえでも参照する場合がある法定耐用年数があります。

また、修繕や維持・管理の計画が適切なマンションは、耐用年数以上に長持ちさせられる場合もあります。今回は、マンションを運用できる期間と、長寿命化のポイントについてまとめました。

目次

- 投資用ワンルームの法定耐用年数と運用期間の目安

1-1.法定耐用年数が寿命のひとつの目安に

1-2.残りの法定耐用年数の長さが不動産投資に与える影響

1-3.物理的耐用年数 - キャッシュフローから見た投資用ワンルームの運用期間

2-1.キャッシュフローがプラスの場合

2-2.キャッシュフローがマイナスの場合 - 投資用ワンルームの長寿命化のポイント

3-1.長期での修繕・更新の計画が適切に立てられている

3-2.修繕積立金が適切に確保されている

3-3.建物の定期点検をくまなく実行している - まとめ

1 投資用ワンルームの法定耐用年数と運用期間の目安

マンションに限らず不動産の寿命の目安の一つが法定耐用年数です。法定耐用年数はさまざまなものに設定されていて「資産を使用し続けられる期間」の目安とされています。

しかし、あくまで目安のひとつであり、メンテナンスや修繕などにより法定耐用年数を超えて使用し続けられるケースも少なくありません。詳しく見て行きましょう。

1-1 法定耐用年数

不動産の場合、法定耐用年数は物件の構造により変わります。基本的にマンションでは「鉄骨鉄筋コンクリート造・鉄筋コンクリート造」で耐用年数が47年、もしくは4㎜を超える重量鉄骨で耐用年数34年となります。(※参照:国税庁「主な減価償却資産の耐用年数表」)

法定耐用年数は、その不動産が使用し続けられる期間として捉えられることもありますが、不動産投資において減価償却できる税制上の期間として設定されています。不動産によってメンテナンスの実施内容や頻度、経年劣化の状態も変わりますが、税制上これらを区別することが出来ないため、償却期間を一律にするため法定耐用年数が定められています。

1-2 残りの法定耐用年数の長さが不動産投資に与える影響

残りの法定耐用年数の長さは、不動産投資において次のような影響を与えてます。

- 設備や内外装が新しいと、需要を獲得しやすい

- 融資期間の長いローンを組みやすい

- 物件が割高になりやすい

残りの法定耐用年数が長いということは、相対的に築年数が浅いといえます。そのため、新しい設備や機能がついていて、入居者を獲得するうえで競争力があると考えられます。

また、金融機関の中には法定耐用年数内でしか融資年数を設定しないなどの条件を設けていることもあります。残りの耐用年数が長いと、不動産投資ローンの審査や融資条件にも良い良い影響を与えるケースが多くあるのです。例えば、融資年数が長期になると、月々の返済金額を抑えて当面のキャッシュフローをプラスに保ちやすくなります。

一方、残りの法定耐用年数が長い物件、すなわち築年数が浅い不動産の方が取引価格が高くなる傾向にあります。家賃収入に対して取得価格が割高な物件を所有するリスクもあるといえます。

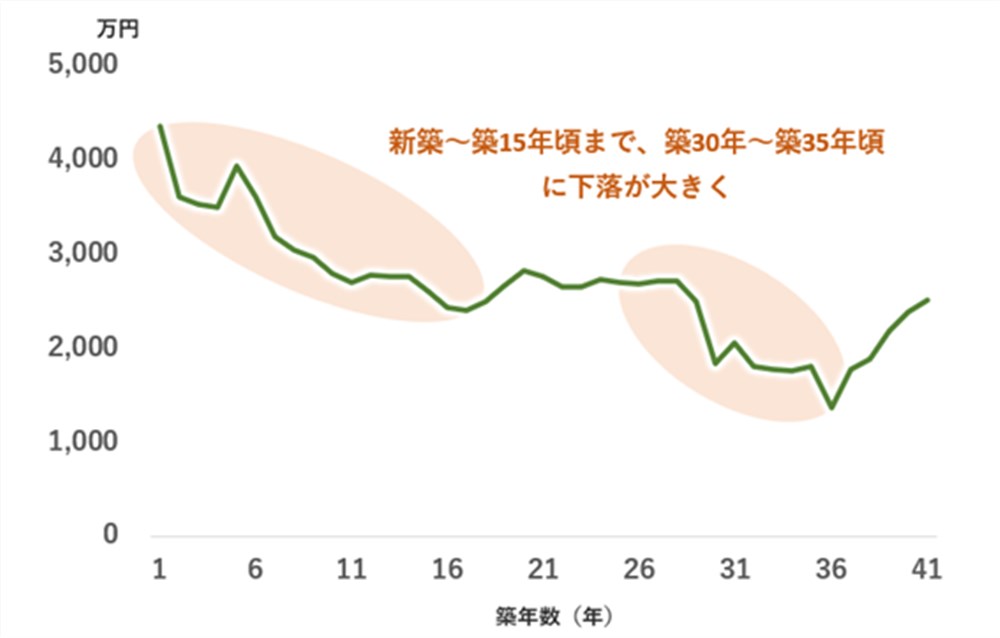

東京都23区内ワンルームの中古取引の築年数別平均価格

東京23区内、2021年第二四半期~2023年第二四半期の専有面積は20㎡~40㎡の1K、1R、1DK、1LDK(及びそれに準ずる間取り)の取引価格を築年数別に平均を計算。専有面積は取引件数が多さを踏まえて抽出

出所:国土交通省「不動産取引価格検索」

なお、法定耐用年数は投資用ワンルームを売却する時にも重要な指標となります。残りの法定耐用年数が長期であるほどローンの審査が通りやすいため、売却も容易に行いやすく、高値で売却しやすくなります。売却を検討している際は、残りの法定耐用年数にも注意しながら検討されていくのが良いでしょう。

1-3.物理的耐用年数

法定耐用年数とは異なるマンションの寿命の考え方として、物理的耐用年数があります。物理的耐用年数は、劣化によって物理的に使用できなくなるまでの年数のことです。しかし、マンションによって耐久性が異なるため、一律に「何年は使用できる」ということを定義することが出来ません。

そこで、マンションの物理的耐用年数を検討する際の目安の一つに「劣化対策等級」があります。劣化対策等級は、通常想定される自然条件および維持管理条件のもとで、材料の交換といった大規模な改修工事が必要にならないための対策の程度を表しています。1世代を25年〜30年と設定し、大規模な改修工事が必要にならない期間によって、下記のように3、2、1の3段階で等級が評価されます。

- 劣化対策等級3:3世代(75〜90年程度)にわたって、大規模な改修工事が必要ないと判断される対策がとられている住宅

- 劣化対策等級2:2世代(50〜60年程度)にわたって、大規模な改修工事が必要ないと判断される対策がとられている住宅

- 劣化対策等級1:建築基準法が定める対策がとられている住宅

所有する投資用ワンルームで住宅性能評価が為されているのであれば、マンションの寿命を考えるにあたり参考とすることが出来るでしょう。

2 キャッシュフローから見た投資用ワンルームの運用期間

2-1.キャッシュフローがプラスの場合

ワンルーム投資で月々および年間のキャッシュフローをプラスにできるなら、長期運用するだけでも賃料収入で元を取りやすいと期待できます。

不動産投資において「元を取る」の考え方はさまざまですが、ここでは「自己資金を回収する」状態を「元を取る」と設定してみます。この場合、つぎの数式を満たせば「元を取った」状態になります。

N(投資期間)× 年間キャッシュフロー ÷ 自己投資額 > 1

たとえば、年間のキャッシュフローが36万円(月3万円×12か月)で、投資開始時に拠出した自己資金が500万円だとすると、N=13.889年すなわち14年運用すると自己資金を回収できます。

賃料収入だけで元を取っておけば、売却時に値下がりしていても残債を処分できれば総額では損失になりません。自己投資額やキャッシュフローが同額とすると、上式の左辺は投資期間が長い、すなわちNが大きいほど達成しやすいことがわかります。

2-2.キャッシュフローがマイナスの場合

投資用ワンルームではキャッシュフローがマイナスになることも少なくありません。この場合は手残り金が無いため、売却によって利益を確定させるか、ローンの完済まで物件を保有し続けるかを考える必要があり、よりシビアに運用期間について検討していくことになります。

売却する場合には、ローンの返済スピードよりも物件価格が下落するスピードが早いと、売却によって手残り金を得ることができません。例えば、年間100万円ずつ返済していても、年間120万円の値下がりが起きていれば、売却時にさらに年間20万円分の追加資金が必要になってしまうのです。

このように、ワンルーム投資の運用期間を検討する際は、建物の寿命だけでなくキャッシュフローや投資資金の回収という観点からも検証する必要があります。

3 投資用ワンルームの長寿命化のポイント

法定耐用年数は建物の「限界」を厳格に定めたものではないため、適切な維持・管理などによりさらに長寿命化が可能です。

ただし、区分マンション投資では物件全体の維持・管理に直接携わるのが難しいといえます。そのため、物件選びの段階で、マンションを長寿命化する機能が含まれている物件を購入する事が大切です。そこで、長寿命化が期待できる物件の特徴をまとめました。

3-1 長期での修繕・更新の計画が適切に立てられている

マンションの実際の寿命は、長期での修繕や設備更新を適切に行うことが大切です。国土交通省のガイドラインでは、つぎのポイントにおいて修繕計画を記載することを推奨しています。

国土交通省による長期修繕計画の記載例(一部抜粋)

| カテゴリー | 修繕箇所 | 修繕時期・内容 |

|---|---|---|

| 屋上防水(保護) | 屋上・塔屋・ルーフバルコニー | 12~15年:伸縮目地の打替え、保護コンクリート部分補修 24~30年:下地処理、ウレタン塗装防水通気緩衝工法 |

| 躯体コンクリート補修 | 外壁、屋根、床、手すり壁など | 12~15年:ひびわれ・欠損・爆裂補修 |

| 外壁塗装 雨掛かり部分 |

外壁、手すり壁等 | 12~15年:高圧水洗の上、下地処理、アクリルシリコン樹脂塗材 24~30年既存塗膜除去、アクリルシリコン樹脂塗材(撤去・新規防水) |

| 建具関係 | 窓サッシ、面格子、網戸、シャッター | 12~15年:点検、補修 34~38年:建具(掃出しアルミサッシ、面格子)取替、アルミ枠被せ |

| ガス管 | 屋外埋設部ガス管、屋内共用ガス管 | 28~32年:取替(更新) |

出所:国土交通省「長期修繕計画の記載例」

建物の塗装や建材・構造部分などの定期的な修繕が適切に予定されているマンションの方が、長い間人が住める状態を維持できると期待できます。長期でみたときの修繕・設備更新の計画が適切に立てられているかをあらかじめ確認しておきましょう。

3-2 修繕積立金が適切に確保されている

修繕積立金が適切に確保されていることも確認しておきましょう。一棟所有のケースと異なり、マンションの修繕や更新では、基本的に貯めておいた修繕積立金から捻出します。

積立金が不足していると、計画通りの修繕を完遂できなかったり急に追加で費用を求められたりします。計画通りのメンテナンスを実行して建物を長寿命化させるためには、充分な修繕積立金を確保することが大切なのです。

修繕積立金の目安についても、国土交通省にてガイドラインが定められています。規模や駐車場の有無などによって、その目安は変わってきます。

【関連記事】マンション投資で注意したい修繕積立金の目安は?確認する方法も

3-3 建物の定期点検をくまなく実行している

定期的に建物の定期点検を実施して、必要な修繕を実行していることも重要です。長期の修繕計画では、しばしば十年単位でおこなう大規模な修繕計画を中心にまとめられます。

一方で、数年に一度程度の定期診断を継続的に実施し、そのたびに細かい修繕・メンテナンスをほどこすことで、建物の劣化を遅らせることができます。

つぎのように、いくつかの点検は消防法や建築基準法で定期点検の実施が義務付けられています。

法定点検の例

- 特殊建築物定期調査

- 建築設備定期検査

- エレベーター定期検査

- 消防用設備点検

一方で、そのほかにもたとえば次のような任意点検をおこなうことができます。

任意点検の例

- 自動ドア点検

- 宅配ボックス点検

- 管理人による目視点検

- 機械式駐車場点検

マンションの長寿命化の観点からは、任意点検も含めて建物を細かくチェックする仕組みが整っていた方が望ましいといえるでしょう。

【関連記事】不動産投資で建物管理がなぜ重要なのか?建物管理に強い不動産会社も

4 まとめ

投資用ワンルームマンションの寿命のひとつの目安は法定耐用年数で、基本的には築浅物件を買うほど残りの寿命は長くなると期待されます。

一方で、実際には耐用年数を超えても住み続けられる物件は少なくありません。適切な維持管理や修繕積立金の確保、定期点検の実施などにより、物件の劣化を遅らせることが可能です。

区分マンション投資の場合は、一棟投資と異なり自分の一存だけで修繕計画を立てたり実行したりはできません。長寿命な物件で運営をしたい方は、物件選びの段階で管理体制や計画の状況までチェックしておくのが望ましいといえます。

【関連記事】サステナブルに「住み繋ぐ」には?マンション×SDGsの観点から考える資産管理のあり方【取材あり】

【関連記事】高耐久マンションで大規模修繕を長周期化するメリット・デメリットは?CO2削減効果も

伊藤 圭佑

最新記事 by 伊藤 圭佑 (全て見る)

- 木造・鉄骨造・RC造、アパート経営で選ぶべき構造は?コスト・耐用年数・融資の観点から比較 - 2025年12月24日

- 外国人入居者の受け入れはアパート経営のチャンス?審査・契約のポイントや多言語対応できるアパート経営会社も - 2025年12月20日

- 地方の高利回りと、都心の安定性、どちらを選ぶ?入居・コスト構造から考える不動産投資エリア選定術 - 2025年11月24日

- 年収1000万円以上の不動産投資、必要な自己資金や与信枠は? - 2025年11月23日

- 金利上昇期の「守り」と「攻め」の投資戦略。アパートローン借り換えによるキャッシュフロー改善や、追加購入に繋げる方法 - 2025年10月23日