2017年のノーベル経済学賞は行動経済学の普及に貢献したリチャード・セイラー教授に決まりました。行動経済学は、2002年にもダニエル・カーネマン氏がノーベル賞を獲得し、話題となりましたが、今回の受賞によって再び行動経済学への注目が高まっています。

この記事では、行動経済学の主な理論を紹介し、不動産投資の現場でどう活用できるかを考えていきたいと思います。

行動経済学とは?

行動経済学は、心理学的に観察される人間の行動を経済学のモデルに取り組んでいくという学問です。経済学は、これまで「人間はつねに合理的な選択をする」という大前提に立って様々な理論を構築してきましたが、行動経済学は「人間は非合理的な選択をすることもある」というところをスタートにしているため、経済学のなかで当初は異端視されていたという歴史があります。1990年代から急速に学問として発展し、現在は経済学の主流派の一つとしての立ち位置を獲得するまでに至りました。

最近では、「経済は感情で動く」「予想通りに不合理」といったタイトルの書籍がベストセラーになるなど、行動経済学への注目や関心が高まり、ビジネスや投資でもどのように活用できるかが検討されてきています。

不動産投資で使える5つの理論

さて、ここからは行動経済学の理論についてもご紹介をしていきたいと思います。不動産投資にも使える主な行動経済学の理論を以下にまとめましたので、一つ一つ見ていきましょう。

- 現在志向バイアス(近視眼性)

- フレーミング理論(極端回避性)

- プロスペクト理論(損失回避性)

- アンカリング効果

- サンクコスト(埋没費用)

現在志向バイアス(近視眼性)

現在志向バイアスは、未来の大きな利益よりも目の前の利益が評価されやすい傾向があるという理論です。近視眼性と呼ばれることもあります、これは、たとえば「今日1万円をもらう」「1年後に2万円をもらう」の2つの選択肢を与えられた時に、「今日1万円をもらう」人が多いことがよく知られています。

現在志向バイアスの不動産投資での活用例としては、たとえば入居者に家賃を毎月1000円値引きすることを提案するよりも、入居時に5000円をプレゼントするほうが喜ばれやすいといったことなどが考えられます。

フレーミング理論(極端回避性)

フレーミング理論は、数字やデータの見せ方によって情報の受け取り方が異なるという理論です。たとえば、毎年5%ずつ売上が伸びている企業を、「安定的に成長している」と表現するか、「成長性が低い」と表現するかで企業への印象がだいぶ変わってきます。

また、1000円の商品と3000円の商品があったときには「3000円は高い」となりますが、ここに5000円の商品が新たに加わると、「3000円はちょうど良い」という受け取り方になります。このように、真ん中のものを選ぼうとする傾向があることを「極端回避性」と呼び、小売などでは「松竹梅の法則」という経験則として昔から多用されています。

フレーミング理論を不動産投資で活用する場合は、たとえば保有している不動産の近くに繁華街がない場合に、その不動産を紹介する際に、「近くに繁華街がないので娯楽に欠ける、街に活気がない」とは表現せずに、「夜は静かで住み心地が良い」「治安が良く、女性におすすめできる」などと視点を変えて表現をすることで、物件の魅力を十分にアピールすることができます。不動産を購入する際には、逆に「○○が魅力的な物件です」という売り文句を裏返してみるとどうなるか、何か不都合なことが伏せられていないかと考えてみると、買うべきでない物件を回避することができます。

また、不動産の売却価格を設定する際は、自分が売却する物件と同様の条件の売却物件(同じマンションなど)が複数あった場合に、一番安い価格と一番高い価格の間で売り出しの価格を設定することで選択されやすくなる可能性が高まります。

アンカリング効果

アンカリング効果は、最初に示された数値(アンカー)に判断が左右される傾向があるという理論です。有名な実験としては、「8×7×6×5×4×3×2×1」または「1×2×3×4×5×6×7×8」という計算を5秒以内に推測してもらった場合に、前者(中央値2,250)のほうが後者(中央値512)よりも大きい推測の値が得られるというものがあります。(正解は40,320)

不動産投資でも、アンカリング効果を使った価格設定がよく行われます。たとえば、物件の価値が2500万円である物件を、そのまま2500万円として売り出すよりは、最初に3000万円で売り出してから後で2500万円に値下げをするほうが、購入者からは「お得」な物件に映ります。売却者としては、本来は2000万円で売りたい物件があれば、まず2500万円で売り出して値下げをしていく、購入者としては、大幅な値下げをされているから「お得」とは限らないということを念頭に入れて不動産投資を進めると良いでしょう。

プロスペクト理論(損失回避性)

プロスペクト理論は、利益と損失が同じ額の場合は、損失のほうが意識されやすいという理論です。たとえば、50%の確率で10000円がもらえるくじと、50%の確率で15000円がもらえ、50%の確率で5000円を支払わなければいけないくじがあった時に、期待値は同じ5000円となりますが、損失がない前者のくじが選ばれやすい傾向にあります。このように判断の際に損失を避ける傾向が強くなることを「損失回避性」と呼びます。

不動産投資で損失回避性を最も意識したほうが良いのは、管理会社との「サブリース契約」です。サブリース契約は、不動産オーナーに「満室」を保証して「空室」が出ないようにする契約ですが、都心のアクセスが良いマンションなどではそもそも入居率が95%を超えることが多いため、空室リスク自体が少なく、サブリース契約を結ぶ必要性がほとんどありません。サブリース契約よりも通常の賃貸管理にしたほうが「利益」が大きくなりますので、空室による「損失」を過度に評価してしていないかを確認したほうが良いでしょう。

サンクコスト(埋没費用)

すでに費やしてしまって取り戻すことができない費用や時間のことをサンクコストと言います。サンクコストが大きくなればなるほど、コストをかけた対象を諦めることが難しくなります。

不動産投資では、サンクコストは売買の交渉シーンで効果的に活用することができます。たとえば、不動産を購入する場合には営業マンや売り主に対して交渉を長引かせれば長引かせるほど、相手が「売りたい」気持ちを高めることができるので、価格などで良い条件を引き出しやすくなります。

まとめ:行動経済学を理解して、不動産投資を有利に進める

行動経済学には、目の前の利益を優先する現在志向バイアス、情報の見せ方で印象を変えられるフレーミング理論、利益よりも損失を過大評価するプロスペクト理論(損失回避性)、最初に提示した価格に判断が左右されるアンカリング効果、費やしたコストの大きさに判断が左右されるサンクコストなど、知っておくだけで不動産投資を有利に進めることができる理論がたくさんあります。今回ご紹介した理論やテクニックを効果的に使って、不動産投資の成功確率を高めていきましょう。

実際に不動産投資を初めてみたいという方や、具体的な物件を検討してみたいという方は、下記不動産投資会社のセミナーや個別相談などに参加をしてみると良いでしょう。

プロパティエージェント

プロパティエージェントは、東京23区・横浜エリアに集中したマンション開発により入居率99.59%(2024年1月末時点)の実績があるプライム上場グループ企業です。土地選定から建物の企画開発までをワンストップで手がけることで安全性と品質を担保したマンション供給を実現しており、上場企業ならではの資本体制・コンプライアンスも期待できます。2017年のマンションオーナー向け調査では、「マンションの立地・顧客満足度 第1位」「マンションの建物・顧客満足度 第1位」「購入後・顧客満足度 第1位」(アイ・エヌ・ジー・ドットコム 調べ)を獲得しています。また、提携金融機関も12社と充実しており、物件の担保力の高さからフルローンでの融資実績が非常に豊富です。賃貸管理や確定申告サポートなどアフターフォローも充実しています。

プロパティエージェントでは、初心者向けに「0から始める不動産投資セミナー」を定期的に開催しています。セミナーでは、「不動産投資の基礎知識」「不動産投資のリスクとは?」といった基本的な内容から「不動産投資のメリットとリスク」「投資用物件の見方・選び方」「購入前のチェックポイント」「売却時の戦略」など踏み込んだ内容まで、多岐にわたるトピックについて解説しています。また、セミナー限定物件の紹介や参加特典の書籍プレゼントなどもあります。

セミナー参加者からは、「短時間で最近の傾向・ポイントを知れて為になった」「リスクについても理解することができた」「購入前のチェックポイントを知ることができた」といった声が上がっており、セミナー参加後のアンケートでも満足度は95.8%(2018年10月同社調べ)となっています。

グローバルリンクマネジメント(GLM)

グローバル・リンク・マネジメント(以下、GLM)は、不動産の開発から販売・管理までワンストップで行っている東証プライム上場の不動産投資会社です。東京23区・川崎駅から徒歩10分圏内でのみ開発を行っており、入居者率は入居率98.27%(2021年12月時点)、国内で唯一7年更新のサブリース契約のため、長期間で賃料変動が少ないといった特長があり、空室リスクが気になる方や長期的な賃貸収入を狙いたい方にメリットがあります。また、金融機関の提携先も豊富で低金利のローンが組むことできるという魅力もあり、成約の約84.44%(2017年度実績)がリピート・紹介という業界随一の顧客満足度を誇ります。定期的に初心者向けのセミナーも開催しており、セミナー参加特典として「不動産投資入門ガイド」を無料でもらえるなど、不動産投資初心者にメリットがある会社です。

なお、グローバル・リンク・マネジメントでは今後の自社開発すべての新築物件を「ZEH-M Oriented」(住棟全体で正味20%以上省エネ)や「BELS」(建築物省エネルギー性能表示制度)4つ星以上などの環境対応として標準仕様にしていく予定です。経産省と環境省が登録制度を設けている一般社団法人環境共創イニシアチブの「ZEHデベロッパー」にも登録予定で、2024年12月期には自社企画開発物件を100%環境配慮対応にしていくとしており、サステナブルな不動産開発に注力しているESG不動産投資会社でもあります。

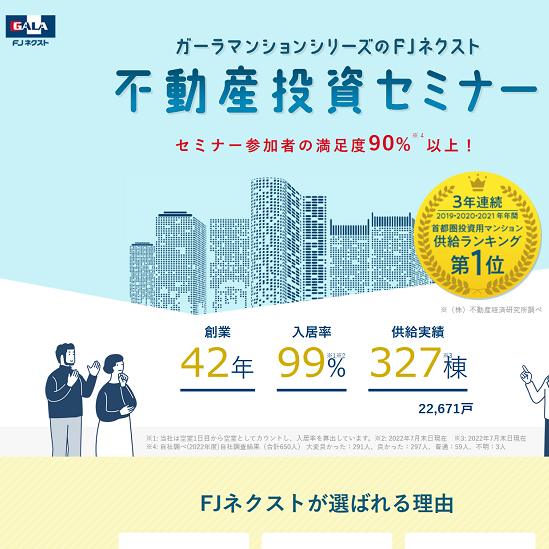

FJネクスト

FJネクストは、都内を中心に展開する高品質なブランドマンション「ガーラ」シリーズを提供している東証プライム上場企業です。2020年の首都圏投資用マンション供給ランキングでは第1位を獲得しています(※「2021年上期及び2020年年間の首都圏投資用マンション市場動向」株式会社不動産経済研究所 2021年8月発表)。物件の98.8%で駅徒歩10分以内という利便性にこだわった好立地戦略や入居者向けのコンシェルジュサービスなどを強みに入居率は99%(2023年2月末時点)を実現しています。グループ会社のFJコミュニティでは業界トップ水準となる18,000戸超(2023年2月末時点)の賃貸管理を行っており、管理ノウハウが充実しているほか、空室時の家賃保証もあります。

また、FJネクストは購入後のアフターサポートも充実しており、上場企業ならではの充実したサポート体制とコンプライアンスなど期待できます。初心者向けのセミナーでは、「不動産投資のメリットとリスク」「必要な自己資金はいくら?」「資産価値が落ちないマンションとは?」「税金と不動産投資の関係は?」などの気になる内容を幅広く扱っています。

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- 不動産投資会社に聞いた、一棟物件投資のリアル。物件選定のポイントやリスク対策も - 2025年9月26日

- アイケンジャパン、9月19日から5日間限定でアパート経営入門セミナーをオンライン配信 - 2025年9月19日

- 英国、移行金融ガイドライン案を公表 高排出企業の脱炭素化資金調達を支援 - 2025年9月2日

- 物件価格上昇で都心の区分マンション投資は利回り2%台へ。これから利益を出すための不動産投資戦略は?【取材あり】 - 2025年8月18日

- アイケンジャパン、お盆期間限定で不動産投資セミナーをオンデマンド配信。区分マンション・一棟アパート・戸建ての投資を比較解説 - 2025年8月7日