老後の年金対策で始めたアパート経営で年100万円以上の赤字

読者の方の実際の不動産投資体験談にもとづいて、HEDGE GUIDE編集部が失敗しない不動産投資のコツや戦略について解説する「不動産投資の相談室」。今回ご紹介するのは、将来への不安から老後の年金対策としてアパート経営を始めた50代前半の男性の方の体験談です。

体験者プロフィール

- Hさん

- 男性

- 50代前半

- 中小企業・正社員

- 年収400〜500万

不動産投資の失敗体験談

「アパートの家賃収入から、税金や銀行の借金、毎月の支払い利子など費用をひくと、去年1年で100万円以上の赤字が出てしまっています。老後が不安で始めたアパート経営だったのですが、開始から3年が経ってもなかなか黒字にならず不安な日々が続いています。満室時の利回りが10%後半という数字に魅力を感じて京都の中古アパートを購入してみたものの、半分程度しか空室が埋まらず、不動産に付随するクーラー、厨房器具、風呂の給湯器具の修理や交換の費用などもかかるため、期待していた収支からは程遠い状況です」

補足データ

- エリア:京都府亀岡市

- アクセス:亀岡駅 バス10分

- 築年数:16年

- 物件:中古アパート一棟

- 土地・物件価格:約3200万円

- 現在の表面利回り:4.9%

- 融資金利:3.6%

- 投資期間:2015年1月から2018年1月現在

HEDGE GUIDE編集部からのアドバイス

- 【アドバイス①】賃貸のトレンドは駅近。バスを使う必要がある物件には要注意

- 【アドバイス②】郊外の築古アパートは玄人向け

- 【アドバイス③】融資金利が高いため交渉や借り換えを

- 【アドバイス④】物件の買い替えも視野に

①賃貸のトレンドは駅近。バスを使う必要がある物件には要注意

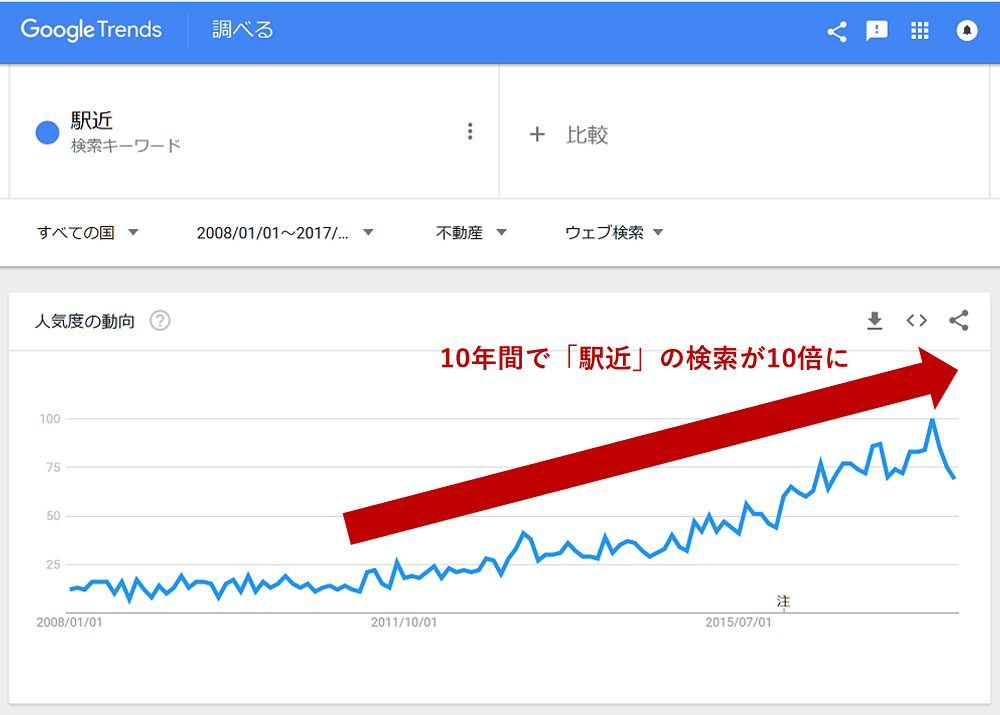

不動産投資で一番大事なことは、賃貸のニーズを正確に把握することです。以下のグラフはGoogleでの不動産に関する検索のうち、「駅近」というキーワードが検索された回数の推移を示しています。このグラフを見ると、「駅近」の検索数は10年前から比べると10倍前後に、5年前と比べても3倍以上に急激に増えていることが分かります。

「Googleトレンド 不動産カテゴリの『駅近』の検索推移(2008年1月~2017年12月)」

アパート経営は入居者がいて始めて成り立つものですので、入居者が物件に求めているものをしっかりと把握し、それを満たす物件を探して購入するということが大切です。

今回のケースでは、京都府の亀岡駅からバスで10分というアクセスの悪さが空室率に大きく影響していると考えられます。立地は購入後に変更できませんので、特に注意をして選ぶ必要があります。

②郊外の築古アパートは玄人向け

上記の立地に加えて問題となるのが、築16年の「築古物件」であるという点です。一般的な木造アパートは、コンクリート造のマンションと比べると老朽化が早く、施設や設備の使用可能な目安となる法定耐用年数は、マンションが47年であるのに対して、アパートでは22年と半分以下の年数となっています。つまり、今回の築16年のアパートというのは、かなり古い建物として認識をする必要があるということになります。

「立地が悪く、建物も古い」ということになると、入居者からは敬遠されてしまうため、こういったアパートはリノベーションなどを行って内装や設備を刷新することで、入居率や賃料を上げるという「バリューアップ戦略」を実行することが必要となります。しかし、アパート経営の初心者には、どうリノベーションすれば物件の魅力や価値を高めることができるかを判断することが難しいため、基本的には郊外・地方の築古アパートは不動産投資のプロやセミプロの方向けの物件だという認識をもって臨んだほうが良いでしょう。

今回のケースでは、物件のバリューアップを行うことが難しいと考えられるため、空室を解消するためには、毎月の家賃の引き下げや入居条件の緩和(フリーレント期間を設ける、入居審査を緩くするなど)を行う必要があります。ただ、いずれの取り組みにもデメリットがあるため注意が必要です。具体的には、家賃の引き下げについては利回りの低下と不動産価値の下落につながりますし、入居条件の緩和については滞納リスクのある方が入居することになってしまうリスクがあります。

この2つのデメリットを比較した場合、よりデメリットが大きいのは、入居条件の緩和により滞納者が増えることで「売上は立つのに、家賃を回収できない」というケースです。滞納が発生した状態で黒字化してしまうと、売上自体は立ってしまっているので翌年に所得税を支払わなくてはならなくなり、今以上に手元のキャッシュフローが悪化することになってしまいます。また、次の入居者を入れる場合には、原状回復費用の負担も発生してしまうので、家賃を回収できなかった場合には二重苦となってしまいます。

そのため、まずは賃料の引き下げから実施することをおすすめしますが、賃料が下落すると満室時の物件の利回りが低下してしまうことになりますので、アパートを売却する際の物件価格も下がってしまう可能性があることを念頭に置いて進める必要があります。

③融資金利が高いため交渉や借り換えを

現在、Hさんの物件は空室が多いこともあり、利回りに対する融資金利の比率が高いという状況になってしまっています。融資金利は、主に物件の収益性や担保価値、借入人の属性(職業・年収・資産状況など)などから決まりますが、銀行間でその評価割合などが異なりますので、ある銀行では高い融資金利を提示されても、他の銀行ではそれよりも安い金利が提示されるということがあります。

Hさんの場合は、正社員としての長年の勤続によって、ある程度の資産形成ができていると考えられますので、他行で返済能力などが評価されて今よりも良い条件で融資を引くことができる可能性があります。また、頭金の金額が用意できる場合についても、金利交渉ができるケースがありますので、まずは色々な金融機関を回って、よりよい条件で借り換えをできないかを相談してみると良いでしょう。

④物件の買い替えも視野に

今回の「郊外×築古アパート」という物件は、不動産投資のなかでもかなりハイリスクなものとなります。Hさんが考えていた「老後の年金対策」という当初の目的に照らし合わせると、「郊外×築古アパート」よりも、中長期で安定的な入居と家賃収入が実現できる物件を保有したほうが良いでしょう。

その場合の投資エリアとしては、中長期で人口増や安定的な賃貸需要を見込むことができる首都圏の駅徒歩10分以内の条件で探してみることをおすすめします。また、家賃収入を高い水準で維持するには、物件のアクセスが良いという利便性に加え、他の物件と比べて建物の状態や設備が良いということが重要です。

先ほど耐用年数(アパートは22年)のお話をしましたが、最近はアパートも進化しており、50年~60年の長期にわたって性能を維持できる「劣化対策等級2相当」という、マンションに匹敵する耐久性を持つアパートが出てきています。この物件を扱っているのがシノケンプロデュースという新築アパートの会社です。「劣化対策等級2相当」のアパートは、従来の木造アパートでは不可能だった、「最長35年間の融資」というコンクリート造のマンションと同等の条件を取り付けることができるほど、金融機関からも高く評価されています。

また、シノケンプロデュースの物件は上記の耐久性以外にも、首都圏・駅徒歩10分以内の立地・建物のデザイン・設備などの特長から建物の評価が高く、会社としての融資実績も豊富なため、融資条件を大きく変えずに頭金ゼロで始めることができるという強みがあります。

郊外にある築古アパートは年数が経てば経つほど資産価値が失われ、経営も厳しくなってしまいますので、空室対策やローンの借り換えを実施・検討しても損失を解消することが難しそうな場合には、これ以上損失が膨らまないうちに早めに好条件の物件(首都圏・駅徒歩10分以内・最新設備など)へと入れ替えを検討・相談されたほうが良いでしょう。

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- 不動産投資会社に聞いた、一棟物件投資のリアル。物件選定のポイントやリスク対策も - 2025年9月26日

- アイケンジャパン、9月19日から5日間限定でアパート経営入門セミナーをオンライン配信 - 2025年9月19日

- 英国、移行金融ガイドライン案を公表 高排出企業の脱炭素化資金調達を支援 - 2025年9月2日

- 物件価格上昇で都心の区分マンション投資は利回り2%台へ。これから利益を出すための不動産投資戦略は?【取材あり】 - 2025年8月18日

- アイケンジャパン、お盆期間限定で不動産投資セミナーをオンデマンド配信。区分マンション・一棟アパート・戸建ての投資を比較解説 - 2025年8月7日