アインシュタインが「人類最大の発明」と呼んだといわれるのが、複利運用です。大きく資産を増やせる可能性もある複利運用の効果を最大限に生かすには時間の力が必要です。そのため、20代から40代の運用に時間がかけられる年代の人に適しています。

この記事では、複利運用の基礎知識と具体的な金融商品・サービスについてわかりやすく紹介します。

※本記事は投資家への情報提供を目的としており、特定サービスの利用・投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

- 複利運用とは?

1-1.複利とは運用益を元本に組み入れて投資する方法

1-2.単利と複利の違いをシミュレーション

1-3.運用期間が長いほど高まる複利効果

1-4.元本保証ではないことに注意 - 複利運用のやり方

- 【複利運用できる金融商品・サービス①】投資信託

3-1.投資信託で複利運用のメリット

3-2.投資信託で複利運用の注意点 - 【複利運用できる金融商品・サービス②】ロボアドバイザー

4-1.ロボアドバイザーで複利運用のメリット

4-2.ロボアドバイザーで複利運用の注意点 - 【複利運用できる金融商品・サービス③】株式累積投資(るいとう)

5-1.株式累積投資(るいとう)で複利運用のメリット

5-2.株式累積投資(るいとう)で複利運用の注意点 - まとめ

1.複利運用とは?

複利とは、運用効率を上げる方法の一つです。複利運用に対して、単利運用があります。

1-1.複利とは運用益を元本に組み入れて投資する方法

複利とは運用で発生した利益を受け取らずに、元本に再度組み込んで運用する方法です。うまく運用できれば利益がさらに利益を生み、「資産が雪だるま式に増える」効果が期待できます。これに対し、単利とは運用益を元本に組み込まずに運用し続けるやり方です。

1-2.単利と複利の違いをシミュレーション

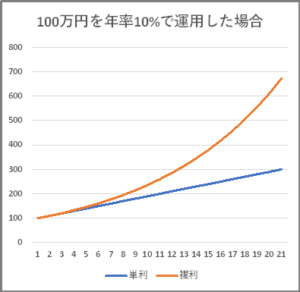

単利と複利では、運用成果にどの程度の差があるのでしょうか?具体的に試算してみましょう。以下の表は100万円の投資元本を年率10%で20年間運用した場合の、単利と複利の比較です。

| 年数 | 単利 | 複利 |

|---|---|---|

| 1年後 | 110万円 | 110万円 |

| 2年後 | 120万円 | 121万円 |

| 3年後 | 130万円 | 133万円 |

| 4年後 | 140万円 | 146万円 |

| 5年後 | 150万円 | 161万円 |

| 6年後 | 160万円 | 177万円 |

| 7年後 | 170万円 | 195万円 |

| 8年後 | 180万円 | 214万円 |

| 9年後 | 190万円 | 236万円 |

| 10年後 | 200万円 | 259万円 |

| 11年後 | 210万円 | 285万円 |

| 12年後 | 220万円 | 314万円 |

| 13年後 | 230万円 | 345万円 |

| 14年後 | 240万円 | 380万円 |

| 15年後 | 250万円 | 418万円 |

| 16年後 | 260万円 | 459万円 |

| 17年後 | 270万円 | 505万円 |

| 18年後 | 280万円 | 556万円 |

| 19年後 | 290万円 | 612万円 |

| 20年後 | 300万円 | 673万円 |

運用を始めて数年の単利と複利の差は、わずかです。しかし、時間の経過とともに複利の効果が現れ、20年後の複利の資産は単利の倍以上となります。同じ利率で長期運用するなら、複利が有利になり得ることがわかります。

グラフにすると以下のようになります(筆者作成)。

ただし、実際の運用においては損失も発生するため上記の限りではなく、またマイナス方向にも複利効果は働くため、常に単利より資産形成に有利となるわけではない点には留意が必要です。

1-3.運用期間が長いほど高まる複利効果

上記のシミュレーションから、複利運用は運用期間が長いほど効果的だとわかりました。つまり、運用に時間のかけられる若い人に適した運用方法といえます。子どもの教育資金や、老後資金の不足分を積立で準備する場合などで、複利の力を借りるメリットがあります。

1-4.元本保証ではないことに注意

複利運用は長期での資産形成に適していますが、元本が保証されているわけではありません。また、運用益を元本に組み入れるといっても、いくら利益が得られるかは不確定です。場合によっては、損失を被る可能性もあります。

長期の運用では投資対象の短期的な値動きにはとらわれず、じっくり資産を育てることを心がけましょう。

2.複利運用のやり方

複利運用は、特に難しいことではありません。運用益を投資元本に足して再投資するだけです。再投資できる収益には、以下のようなものがあります。

- 預貯金の利息

- 上場株式の配当金

- 投資信託やETFの分配金

これらの運用益を受け取り、自分で再投資する方法もあります。しかし、自動的に再投資する金融商品を利用すれば手間がかかりません。

3.【複利運用できる金融商品・サービス①】投資信託

投資信託で発生する分配金は、受け取らずに再投資を選択できます。投資信託購入時に分配金の再投資を選んでおけば、自動的に元本に組み入れられます。

通常、運用益から発生する普通分配金には、所得税・住民税が源泉徴収される仕組みです。そのため、できるだけ分配金の支払い頻度が少ない(毎月分配型より年1回分配など)ファンドを選ぶほうが運用効率は良くなります。

また、分配金を出さないファンドは利益を常に再投資しているため、そのぶん基準価額の上昇に圧力が少なくなります。投資家には分配金が出ないため、そもそも源泉徴収が行われない=税金が発生しない点がメリットです。

加えて、つみたてNISAやiDeCoは、投資信託を主たる運用商品とする非課税投資制度です。これらの制度を利用して投資信託を運用すれば、分配金には課税されません。

3-1.投資信託で複利運用のメリット

投資信託は複利運用がしやすい金融商品で、多くのメリットがあります。

まとまったお金がなくても分散投資ができる

投資信託の最低投資金額は金融機関ごとに異なりますが、100円から購入できるネット証券もあります。投資対象は株式や債券から不動産・金など幅広く、まとまったお金がない人でも分散投資ができます。

選択肢が豊富

投資信託は投資対象だけでなく、ファンドごとに運用方針も異なります。リスクをあまり取りたくなければ、ローリスクで堅実な投資対象や運用方針のファンドを選べます。積極的に運用益を狙いたい人であれば、株式を投資対象としたファンドを選べばよいでしょう。

投資信託は選択肢が豊富なため、あらゆる人の運用ニーズに応えられる金融商品なのです。

非課税制度を利用できる

iDeCoやNISA・つみたてNISAといった税制優遇のある制度において、投資信託はメインの運用商品です。iDeCoでもNISA・つみたてNISAでも、運用中の利益には課税されません。分配金には課税されずに再投資に回せるので効率よく資産が増やせます。

3-2.投資信託で複利運用の注意点

投資信託は長期で複利運用をするのに適していますが、注意点もあります。

つみたてNISAは損益通算ができない

NISA・つみたてNISAの少額投資非課税制度では、損失が生じると不利になります。NISA・つみたてNISAでは運用益が非課税になりますが、過年度の損失と利益を相殺する損益通算ができないからです。

投資信託は元本保証でないため運用期間中に損失が生じる可能性があり、そのタイミングで換金しなければならない場合もあります。課税口座で運用していたほうが有利なケースもあるというわけです。

iDeCoは60歳まで引き出せない

iDeCo(個人型確定拠出年金)の年金資産は、60歳になるまで引き出しができません。iDeCoは公的年金の不足分を補う自助努力のサポートのために、掛金が全額所得控除の対象になるなどの税制優遇があります。その分、目的外利用への制限があるのです。

しかし、60歳まで自分の年金資産が守られると考えれば、むしろメリットともいえます。無理なく積み立てられる掛金をよく検討して加入しましょう。

4.【複利運用できる金融商品・サービス②】ロボアドバイザー

ロボアドバイザーは、オンライン上で資産運用のアドバイスやポートフォリオの提案、運用代行などを行ってくれるサービスです。資産運用の診断や提案をしてくれるタイプを「アドバイス型」、商品の買い付けやリバランスまでしてくれるタイプを「投資一任型」といいます。

アドバイス型には松井証券が運営する「投信工房」などがあり、投資一任型にはWealthNavi(ウェルスナビ)やTHEO+docomoなどがあります。

投資一任型ロボアドバイザーの主な運用商品は、ETF(上場投資信託)です。通常、ETFは決算後に分配金が支払われますが、ほとんどのロボアドバイザーでは分配金を自動で再投資してくれます。つまり、ロボアドバイザーは複利運用もサポートする運用サービスなのです。

4-1.ロボアドバイザーで複利運用のメリット

ここでは、ロボアドバイザーで複利運用するメリットを解説します。

投資一任型なら運用を「お任せ」できる

投資一任型のロボアドバイザーは、簡単な質問に答えるだけでユーザーに最適な運用を提案してくれます。ユーザーが提案内容を承認すれば、商品の買い付けなど、実際の運用を代行してくれます。

運用を始めようとして、商品選びで立ち止まる人は少なくありません。ロボアドバイザーなら商品選びや買い付けのタイミングに悩むことなく、運用を始められます。

対人サービスより低コスト

多くの証券会社では、ファンドラップなどの投資一任サービスが対面で提供されています。一般的にファンドラップの運用コストは運用資産の2%から3%です。しかし、投資一任型のロボアドバイザーの運用コストは1.1%程度(年率・税込)の水準が多く、コストを抑えて運用することが可能です。

長期運用では、運用コストを抑えることはとても重要です。ロボアドバイザーは手間もコストも抑えられる、合理的な運用サービスといえます。

4-2.ロボアドバイザーで複利運用の注意点

ロボアドバイザーでの複利運用の注意点も確認しておきましょう。

自分で運用するよりコストがかかる

ロボアドバイザーの運用コストは対面サービスより低めですが、自分で商品の買い付けをすれば運用手数料はかかりません。ネット証券などでETFを自分で購入している人にとって、ロボアドバイザーのコストはデメリットとなり得るでしょう。

投資の学びにつながらないこともある

ロボアドバイザーは知識ゼロの人でも、手間をかけずに運用できるサービスです。運用のすべてをお任せできる反面、それだけではユーザーの投資に対する知識の向上には役立たない可能性があります。

ロボアドバイザーに運用を任せたとしても、結果は自己責任です。運用の手間はかけなくても、知識は少しずつ身につけていきましょう。

5.【複利運用できる金融商品・サービス③】株式累積投資(るいとう)

株式累積投資(るいとう)とは、単元未満株式を定時定額で買い付ける投資方法です。株式投資の最低単位を単元といい、1単元は100株(ETF等は1口)です。株式累積投資(るいとう)では、自分の決めた銘柄を毎月一定の金額分買い付けます。

通常、支払われた配当金も自分の持ち分に応じて配分され、自動的に再投資される仕組みです。個別株式で受け取った配当を自分で再投資もできますが、単元株が買えるほどの金額になるには時間がかかります。

買い付ける手間を考えても、株式累積投資(るいとう)は複利運用に有効なサービスといえます。株式累積投資(るいとう)を取り扱うのは主に、野村證券、SMBC日興証券などの店頭証券会社です。

5-1.株式累積投資(るいとう)で複利運用のメリット

株式累積投資(るいとう)で複利運用をするメリットを解説します。

少額から始められる

ほとんどの証券会社で株式累積投資(るいとう)の毎月の最低投資金額は、1銘柄につき1万円からとなっています。まとまった資金がなくても、気軽に個別株式への投資が始められます。

買い付けのタイミングを考えなくてよい

株式累積投資(るいとう)では自分が選んだ銘柄を設定しておけば、自動的に毎月買い付けが行われます。株式投資で難しいといわれる買い付けのタイミングを考える必要がありません。

単元株に達したら株主の権利が得られる

株式累積投資(るいとう)で買い付けた単元未満株は自分の名義にはならず、株主の権利は得られません。しかし、毎月買い付けて単元に達した場合、自分の口座に振り替えられます。つまり、株主の権利を得られるというわけです。これにより配当や株主優待、議決権を受けられます。

5-2.株式累積投資(るいとう)で複利運用の注意点

株式累積投資(るいとう)で複利運用をする場合、注意点もあります。

取引手数料が高め

株式累積投資(るいとう)を提供するのは店頭証券会社がほとんどのため、取引手数料はネット証券に比べて高めです。中には、取引手数料以外に口座管理料を徴収する証券会社もあります。取引ごとにかかる手数料はなるべく低い証券会社を選びましょう。

証券会社によって取扱銘柄が異なる

株式累積投資(るいとう)では、すべての上場株式を買えるわけではありません。株式累積投資(るいとう)の取扱銘柄は、証券会社が任意に設定しています。一般的には大手の証券会社ほど、取り扱う銘柄数が多い傾向にあります。

自分が取引したい証券会社の、株式累積投資(るいとう)で買える銘柄をよく確認しましょう。

まとめ

運用益を元本に組み入れていく複利運用は、資産を育てていく上で効果的な方法です。複利運用が効果を発揮するには、少なくとも10年以上の長い時間が必要です。20代・30代の人なら、複利効果を生かせばまとまった資産を作ることも期待できます。この記事を参考に、自分に合った方法で複利運用を検討してみてはいかがでしょうか。

- 1万円以下から投資できるロボアドバイザーサービス

- 手数料が安いロボアドバイザーサービス

- スマホでかんたんに積立投資ができるサービス

- 少額で株式投資ができるサービスの比較・まとめ

- ポイント投資・ポイント運用ができるサービス

- 大手が運営しているロボアドバイザーサービス

松田 聡子

最新記事 by 松田 聡子 (全て見る)

- 個人の金融資産が2212兆円の過去最高を突破。将来に向けた資産形成のポイントは? - 2024年10月21日

- 高校生が金融教育で学ぶ「貯める・増やす」資産形成の内容は?NISAの仕組みも - 2024年8月8日

- ウェルスナビとROBOPROの違いは?手数料や実績、メリット・デメリットを比較 - 2024年6月22日

- 2024年度の税制改正で子育て世帯はどう変わる?家計のポイントを5つ解説 - 2024年6月9日

- NISAで毎月いくら積立設定するべき?収入や年齢からポイントを解説 - 2024年6月9日