老後の生活資金確保に関心が集まる中、長期的な資産形成ができる投資サービスが注目されています。特にドコモユーザーの方にとっては、資産運用プランの提案から金融商品の発注などを行ってくれるロボアドバイザー「THEO(テオ)+ docomo」が人気です。

THEO+docomoでは世界中に分散投資をしながら長期的な資産形成を狙えるほか、dポイントやdカードと連携できるので、ドコモユーザーの方にメリットの多いサービスとなっています。

この記事では、THEO+docomoの詳しい内容やメリット・デメリット、口コミ・評判、始め方の手順について解説します。ドコモユーザーの方や、dポイントを効率的に貯めたい方はご参考ください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

- THEO+docomoとは?5つの特徴・メリット

1-1.少額・分散投資で長期的な資産形成を支援

1-2.ESG関連ETFに投資できる『THEOグリーン』も選択可能

1-3.運用額に応じてdポイントが貯まる

1-4.dカードでの積立額に応じて最大1%のポイント貯められる

1-5.dカードの利用で「おつり投資」ができる

1-6.dアカウントと連携ができる - THEO+docomoのデメリット・注意点

2-1.短期間で大きなリターンを狙う投資方法ではない

2-2.NISAやiDecoに対応していない - THEO+docomoの評判・概要

- THEO+docomoの始め方

4-1.無料診断を受ける

4-2.ユーザー登録、dアカウント登録をする

4-3.個人情報を入力する

4-4.入金する - THEO+docomoにかかる税金・納税の手順・税金最適化の仕組み

5-1.THEO+docomoにかかる税金

5-2.THEO+docomoで確定申告が必要になるケース

5-3.THEO+docomoの自動税金最適化サービス - まとめ

1 THEO+docomoとは?5つの特徴・メリット

THEO / THEO+docomoのニュース

- 2024/2/19資産運用サービスTHEO、8周年インフォグラフィックスを公開。運用金額2200億円超、運用者数は7年で約19倍に

- 2023/9/13SMBC日興証券、【THEO】Vポイントが最大11000Pもらえるダブルチャンスキャンペーン開催中

- 2023/7/4お金のデザイン、「THEO 夏のボーナスキャンペーン」開始。入金額に応じ最大10万円プレゼント

- 2023/5/16dポイントで資産運用。ロボアドバイザー「THEO+[テオプラス]docomo」がポイント入金機能を提供開始

- 2023/1/31「自分らしく幸せに生きる」を金融サービスはどうサポートできるか?京都大学とお金のデザインが共同研究

THEO+docomoの概要

「THEO+docomo」は、投資支援サービスのロボアドバイザー「THEO」を運用している株式会社お金のデザインと、NTTドコモが提携して開始した資産運用サービスです。

少額投資・お任せ資産運用が可能なTHEOとドコモが連携することで、資産運用をしながらdポイントを貯めたり、dカード(dカード、dカード GOLD)で買い物をした際の「おつり」を自動でTHEO+docomoに積み立てたりすることができます。

それではTHEO+docomoの詳しい特徴・メリットを見ていきましょう。

1-1 少額・分散投資で長期的な資産形成を支援

THEO+docomoは、投資一任型のロボアドバイザーであるTHEOの特徴・メリットをそのまま生かすことができるサービスです。THEOは10~30年という長期的な視点に立ち、結婚資金や住宅資金、教育資金、老後の生活資金などの資産を形成できるように、将来的な成長が見込まれる分野を中心に投資を行います。

一時的な相場の下落があっても、定期的に一定額の金融商品を購入し続ける形を取っているため、平均購入単価は長期的に平準化され、相場が回復した後には資産額が増え、着実な資産形成に繋げることができます。

少額から始められる

株式投資や不動産投資ではまとまった資金を必要とする場合もありますが、THEO+docomoでは、最低投資金額が1万円からと手頃な金額に設定されています。そのため、手元にまとまった資金がない方でも、継続して積み立てていくことができます。

資産運用の手間がかからない

THEO+docomoでは、各ユーザーの年齢や年収などの属性に最適な資産運用プランを提案してくれ、さらに実際の金融商品発注や運用途中における資産配分最適化なども行ってくれるので手間がかからず、お任せで運用できるのが特徴です。投資知識がない方でも手軽に運用することができます。

各ユーザーに最適な資産運用プランを作成

THEO+docomoは、ユーザーの年齢・年収・資産額などの資産環境やリスク許容度に応じて、ユーザーごとに最適な資産運用プランを提供してくれます。各ユーザーの条件に応じて資産の配分比率を変えることで、231通りの資産運用パターンの中から最適なポートフォリオを教えてくれます。

3つの分散投資でリスクを低減

THEO+docomoでは、長期的な視点から継続して金融商品を購入することで投資リスクを「時間的に分散」するとともに、世界約70の国・地域、20,000銘柄以上を投資対象とする「地理的な分散」や「投資対象の分散」を図ることで、相場の暴落など不測の事態に対応できる安全な資産運用を行います。

さらに、投資対象銘柄に関連する指数をはじめ様々な市場データをAIが分析し、相場の下落リスクが高いと判断した際にポートフォリオを最適化してくれる「AIアシスト」機能により、リスクの軽減を図ります。

運用金額により手数料を割引

THEO+docomoの利用手数料は、年率で運用資産額の1.1%(税込)ですが、運用資産額が3,000万円を超える部分は0.55%(税込)と安くなります。

税金最適化機能で税負担を軽減

THEO+docomoには、「タックスオプティマイザー」という税金最適化機能が備わっています。これは、配当金受取りや資産配分最適化による売買で利益・損失が生じた際に、ポートフォリオの含み損・含み益がある銘柄を売却して利益と損失を相殺し、税負担を軽減する機能です。

1-2 ESG関連ETFに投資できる『THEOグリーン』も選択可能

THEO+docomoでは、ポートフォリオの一部をESG関連ETFに変更できる機能『THEOグリーン』が選択できます。資産運用を通じて、⼿軽に社会的な課題解決に貢献することが可能できますので、ESG投資に興味・関心があるという方に嬉しいサービスです。

手軽にESG投資ができる『THEOグリーン』

「THEOグリーン」モードを選択すると、THEOの機能ポートフォリオ「グロース」「インカム」「インフレヘッジ」のうち、株式を中心とした「グロースポートフォリオ」がESG関連の株式ETFに切り替えることができます。複数のESG関連ETFを通して、広範なESG関連企業に投資できるようになります。

1-3 運用額に応じてdポイントが貯まる

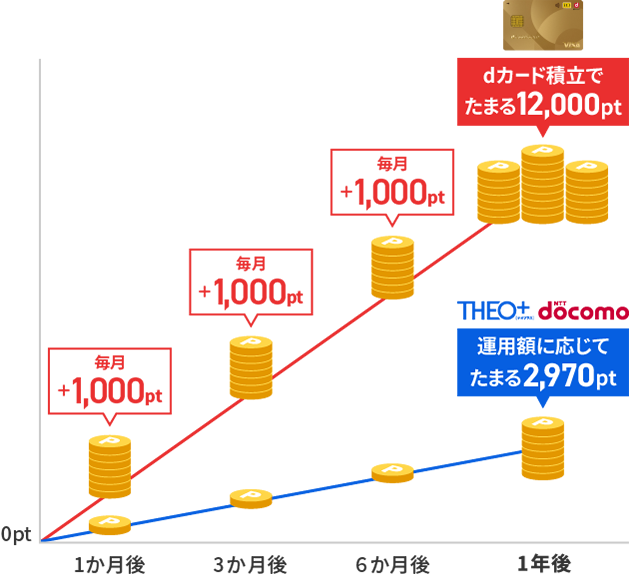

THEO+docomoにはドコモユーザー向けの便利な機能もあります。例えば、ドコモ回線ユーザーなら、運用資産1万円につき毎月1.5ポイントが付与されます。また、ドコモ回線を利用していない場合でも、運用資産1万円につき毎月1ポイントが貰えます。このように資産運用を行うと運用額に応じてdポイントが貰える特典が付きます。

1-4 dカードでの積立額に応じて最大1%のポイント貯められる

2022年9月21日からはdカード決済による積立投資ができるようになり、積立額に応じて最大1%のdポイントが毎月たまる「dカード積立」の提供が開始されています。1度dカードを登録するだけで、毎月自動積立が行うことができ、積立額は毎月1万円~(最大5万円まで)可能です。運用額に応じて貯まるポイントとあわせてダブルで貯まるため、おトクに積立ができるメリットがあります。

※dポイントクラブのランクが5つ星の方が、dカード GOLDで積立をした場合

※dポイントクラブのランクが5つ星の方が、dカード GOLDで積立をした場合

※通常時の進呈率1.0%の場合

※運用の前提条件:①ドコモ回線をご利用の方が初回投資金額を100万円、毎月5万円積立をした場合。②運用資産1万円につき、毎月1.5ポイントを積算。③THEO+docomoは運用状況により、運用資産額が変動します。dポイントは変動した運用資産額に応じて進呈されます。

1-5 dカードの利用で「おつり投資」ができる

dカードと連携すれば「おつり投資」も可能になります。おつり投資とは、dカードで買い物をする際に、事前に設定した支払金額単位(100円または500円)に対するおつり金額相当を自動的に算出し、毎月積立運用してくれるサービスです。

例えば、支払金額単位を100円に設定して、dカードでお菓子(440円)を購入すると、500円(支払金額単位100円×5)-440円=60円がおつり金額相当となり、自動的に積立運用してくれます。

1-6 dアカウントと連携ができる

dアカウントは、ドコモの回線ユーザーに限定せずネットショッピングをはじめ様々なサービスを無料で使える共通IDです。THEO+docomoでは、dアカウントと連携することで初期登録や運用期間中のログインがスムーズに進むので便利です。

2 THEO+docomoのデメリット・注意点

次に、THEO+docomoのデメリットや注意点について見ていきましょう。

2-1 短期間で大きなリターンを狙う投資方法ではない

THEO+docomoは10~30年という長期的な視点から、各ユーザーの条件に応じた資産形成を行うのに向いた投資方法です。そのため、株式投資やFXのように短期間で大きな利益を狙う投資法とは、その性格が異なります。

2016年3月〜2023年5月末までの運用実績において、年平均の利回りが最も高かったポートフォリオと最も低かったポートフォリオは以下の通りです。

| プラン | プランの詳細 | 年率リターン(円建て) |

|---|---|---|

| 最も運用実績が高かったプラン | ・グロース92% ・インカム5% ・インフレヘッジ3% |

8.75% |

| 最も運用実績が低かったプラン | ・グロース6% ・インカム72% ・インフレヘッジ22% |

3.34% |

(注:公表されている年率利回りは年度別の数値ではなく、THEOが運用を始めた2016年3月1日からの通算利回りを年率に換算したもので、投資一任報酬(税込み)、配当税控除後の数値となります。)

また、THEO+docomoの資産運用でも相場の下落時にはポートフォリオが一時的に含み損を抱える場合があります。しかし、このような短期的な相場の変動に惑わされず、長期的な視野から運用を継続していくことで、やがて相場が回復した後には含み損がプラスに転じ、資産形成を狙うことができます。

2-2 NISAやiDecoに対応していない

NISAは「少額投資非課税制度」といい、年間120万円まで金融商品への投資が非課税になる制度です。また、iDecoは「個人型確定拠出年金」のことで、加入者が毎月一定の掛金を積み立て金融商品で運用を行うことにより、60歳以降に年金または一時金を受け取ることができる私的年金制度です。

THEO+docomoは、このNISAやiDecoには対応していないので、留意しておきましょう。

3 THEO+docomoの評判・口コミ

次は、THEO+docomoを実際に利用されている方から寄せられた評判や感想の一部をご紹介します。

THEO+docomoの良い評判・口コミ

- 「最低投資金額が1万円のため、始めやすい」

- 「売買の時間が取れないので、手間がかからず任せることができて便利」

- 「運用額に応じてdポイントが貰えるので、運用を継続できている」

- 「国際分散投資やリバランスを自分でやるのは大変そうなので任せている」

- 「ドコモ口座と連携ができて便利」

- 「theoグリーンでは米国ETFへの投資が中心」

- 「THEO+docomoを始めてから、自分で投資の勉強もし始めた」

THEO+docomoの残念な評判・口コミ

- 「下落相場ではTHEO+docomoもマイナスになることがある。リスクがあるのでまずは少額から入金した」

- 「低リスクで手間がかからない面は良いが、大きなリターンを得るまでは時間が必要」

- 「ロボアドバイザー全般に言えるが、やはり手数料(税込み1.1%)が高く感じる」

※個人の感想です。サービスの最新情報などはTHEO+docomoのウェブサイトをご確認下さい。

様々な意見や感想がある中で、最低投資金額が1万円のため負担感なく始められる、投資の手間がかからなくて良いなどの声がよく聞かれました。また、THEOとdocomoが提携したことにより、運用額に応じたdポイントの付与、ドコモ口座との連携によるメリットを感じる方も多くいます。さらに、リスクの時間的・地理的な分散、投資対象の分散など、リスク対策についても高く評価されています。

一方で残念な評判・口コミとしては、急な下落相場ではTHEO+docomoであっても資産がマイナスになってしまうリスクがあることや、原則として低リスクの運用をおこなうため大きなリターンを得るまでに時間がかかってしまうことについての声がありました。

その他、自身でポートフォリオを組める方や急な相場の変動に合わせてリバランスが行える中級者以上の方から、自身でポートフォリオを組んだ場合と比較して手数料が高くなるという点に対する意見も見られました。

THEO+docomoは、自動でユーザーに合わせたポートフォリオを組み、定期的に組みなおし(リバランス)を行ってくれる点、また比較的に低リスクの投資先へ分散する長期投資である点がメリットとなっています。短期的にリターンを見込みたい方や、自身で資産分散の判断を行える方であれば、注意が必要となるでしょう。

4 THEO+docomoの始め方

「THEO+docomo」を始める流れや手順についても確認しておきましょう。THEO+docomoは次の4ステップの手続きで完了します。

- 無料診断を受ける

- ユーザー登録、dアカウント登録をする

- 個人情報を入力する

- 入金する

4-1 無料診断を受ける

まず、THEO+docomoのウェブサイトで「無料診断」を行ってみましょう。「年齢」「年収」など5つの質問項目に答えると、その内容に応じた最適な資産運用方法や将来の資産予想を示してくれます。

なお、無料診断はスキップして直接口座を開設することもできます。

4-2 ユーザー登録、dアカウント登録をする

次は、ユーザー登録を行います。ユーザー登録に必要な情報は次の3つです。

- メールアドレス

- 年齢

- 現在の金融資産額

上記情報を入力し、「メールアドレスで登録する」をタップすると、登録したアドレスに「新規登録のお知らせ」というメールが届きます。そしてメール内の「メールアドレスを認証する」をタップし、パスワード設定画面でパスワードを設定します。ここまで終了すると、入力した情報に応じた「資産運用方針」を見ることができます。

次は、dアカウントの登録です。dアカウントを持っている場合は、案内に従ってIDを入力します。dアカウントを持っていない場合は、「dアカウントを発行する」をタップして登録を行います。

4-3 個人情報を入力する

ユーザー登録とdアカウント登録が完了したら、続いて「お客さま情報入力画面」から氏名・生年月日・性別・住所などの項目を入力します。

そして口座の種別を選択し、確認事項に同意していきます。口座の種類では、「確定申告をTHEOに任せる(特定口座・源泉徴収あり)」を選択すると、運営会社のほうで確定申告を行ってくれますが、選択しなければその他の口座となり、ご自身で申告する必要があります。

口座種別選択が終わったら、「個人情報保護方針の確認」を行い、個人情報保護に関する基本方針に同意して、登録を行います。

そして、契約書面等の確認を行って内容に同意の上契約を申し込み、最後に、積立・引き落とし口座の登録を行いますが、後で設定することもできます。

4-4 入金する

口座が開設された後は、入金を行います。THEO+docomoのトップページから、dアカウントを使ってログインし、「入金」メニューから入金手続きを行います。

最低投資金額が1万円のため、入金額1万円以上にする必要があります。入金方法は、①ドコモ口座、②クイック入金、③銀行振込の中から選択することができます。

5.THEO+docomoにかかる税金・納税の手順・税金最適化の仕組み

5-1.THEO+docomoにかかる税金

THEO+docomoで資産運用をして利益が出た場合、その利益に対して税金がかかります。利益とは、支払われた配当金や、購入価格と売却価格の差から生じる譲渡益・売却益のことです。投資先はETF(上場投資信託)であるため、税金の区分としては申告分離課税になります。

ETFの課税は株式と同じとなり、売却益・分配金の双方に対して20.315%が課税されます。(※国税庁「株式等を譲渡したときの課税(申告分離課税)」)

5-2.THEO+docomoで確定申告が必要になるケース

発生した利益に対する確定申告が必要かどうかは、THEO+docomoで設定している口座の種類によって異なります。以下は口座別の確定申告の要否の一覧表です。

| 口座種類 | 配当金の確定申告の要否 | 譲渡益の確定申告の要否 |

|---|---|---|

| 特定口座(源泉徴収あり) | 不要 | 不要 |

| 特定口座(源泉徴収なし) | 不要 | 必要 |

| 一般口座 | 不要 | 必要 |

配当金については源泉徴収されるため、必ずしも確定申告は必要ありません(他に確定申告が不要な場合のみ)。ただし、譲渡益については源泉徴収されないため、特定口座(源泉徴収なし)と一般口座の場合は、確定申告が必要となります。

5-3.THEO+docomoの自動税金最適化サービス

THEO+docomoの自動税金最適化サービスとは、利用者の税金負担の軽減を目的として、ある一定条件を満たすと自動的に取引が実行されるサービスです。例えば、取引によって利益が出た場合にはポートフォリオ内で含み損が出ている銘柄を自動的に売却し、利益を相殺するという仕組みとなっています。なお、売却と同時に同一銘柄を買い戻すため、資産配分は変わりません。

自動税金最適化サービスが適用される条件には、次の2つがあります。

- 口座:特定口座(源泉徴収あり)のみ対応

- 取引:自動税金最適化で得られる効果が2,000円を超える場合

自動税金最適化サービスを利用できるのは、特定口座(源泉徴収あり)のみとなっています。口座区分はマイページから変更可能なので、サービスを利用したい場合は変更しておくと良いでしょう。

まとめ

THEO+docomoは、手間をかけずに少額から資産形成を狙える投資支援サービスです。特にドコモユーザーの方なら効率的なdポイントの貯蓄や、dカードを利用したおつり投資が可能になるなど、様々な便利機能を利用できます。投資に詳しくない初心者の方や忙しくて時間のない方でも、THEO+docomoを利用すれば資産運用を手軽に続けることができるでしょう。

この記事を参考にTHEO+docomoに興味の湧いた方は、メリットやデメリット・リスクなどを確認した上で、ご自身の投資方針と照らし合わせて検討してみてください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

- 1万円以下から投資できるロボアドバイザーサービス

- 手数料が安いロボアドバイザーサービス

- スマホでかんたんに積立投資ができるサービス

- 少額で株式投資ができるサービスの比較・まとめ

- ポイント投資・ポイント運用ができるサービス

- 大手が運営しているロボアドバイザーサービス

HEDGE GUIDE 編集部 ロボアドバイザーチーム

最新記事 by HEDGE GUIDE 編集部 ロボアドバイザーチーム (全て見る)

- ROBOPRO(ロボプロ)の評判は?メリット・デメリットや他社との違いを比較 - 2024年6月22日

- ROBOPROの実績・評判は?メリット・デメリットや他ロボアドとの比較も - 2024年6月7日

- 楽天証券、NISAで利用できるロボアドバイザー「ウェルスナビ×R」提供開始 - 2024年5月16日

- SMBC日興証券の評判は?メリット・デメリットや他証券会社との違いを比較 - 2024年3月24日

- マネックス証券の評判は?メリット・デメリットや他ネット証券との比較も - 2024年3月24日