アパートローンの新規貸出が減少幅を広げています。日銀が2月8日に公表した「貸出先別貸出金」において、2017年10月-12月期の個人向け貸家業に対する新規貸出金は、前年比-22.4%と大幅マイナスとなり、前四半期の数値(-21.1%)よりも1.3ポイント悪化しました。

このアパートローンの急減速は何を意味しているのでしょうか? この記事では、アパートローン減速の背景にある動向を整理し、これからアパート経営を考えている方が気をつけるべきポイントを考えていきたいと思います。

- アパートローンの急減速はなぜ起こっているのか?

- アパートローンの貸出が減少すると、どんな影響がある?

- 今後のアパート経営で気をつけるべきポイントは?

アパートローンの急減速はなぜ起こっているのか?

まずは、直近3年間のアパートローンの推移が以下のグラフとなります。これを見ると、2015年・2016年と好調だったアパートローンが、2017年に入って急激に悪化したのが分かります。

相続税改正により、アパートローン貸出が急加速

今回のアパートローンの減少が起こっている背景には、2つの理由があります。まずは、2015年1月にあった相続税の改正です。改正前は基礎控除5000万円+相続人数×1000万円だったところが、改正後は基礎控除3000万円+相続人数×600万円となり、税率も上がるなど、改正前よりも相続税の課税範囲が増えました。この改正により、相続税の課税対象者は今までの倍以上になったと言われています。

アパートなどの収益不動産は相続評価の際に資産額が圧縮されるということで、相続税の課税を抑えたい高齢者の方々からの投資がアパートに集中し、それに伴ってアパートローンの貸出も増えることになりました。

2017年、金融庁がアパートローンの監視を強化

相続税改正によりアパートローン貸出が急激に伸びたことを受けて、金融庁は「金融レポート」などの中で、地方銀行を始めとする金融機関の不動産向けの貸出を注視すると警告を出しています。これを受けて、銀行側もアパートローンの新規貸出に慎重な姿勢を取るようになったため、2017年にはマイナスに転じたと考えられます。

また、2016年の新規貸出金については前年比20%前後と上昇幅が大きかった分、2017年に入ってからの下落の反動も大きく、2017年6月~12月の半年間のマイナスは前年比20%を超えているという状況になります。

アパートローンの貸出が減速すると、どんな影響がある?

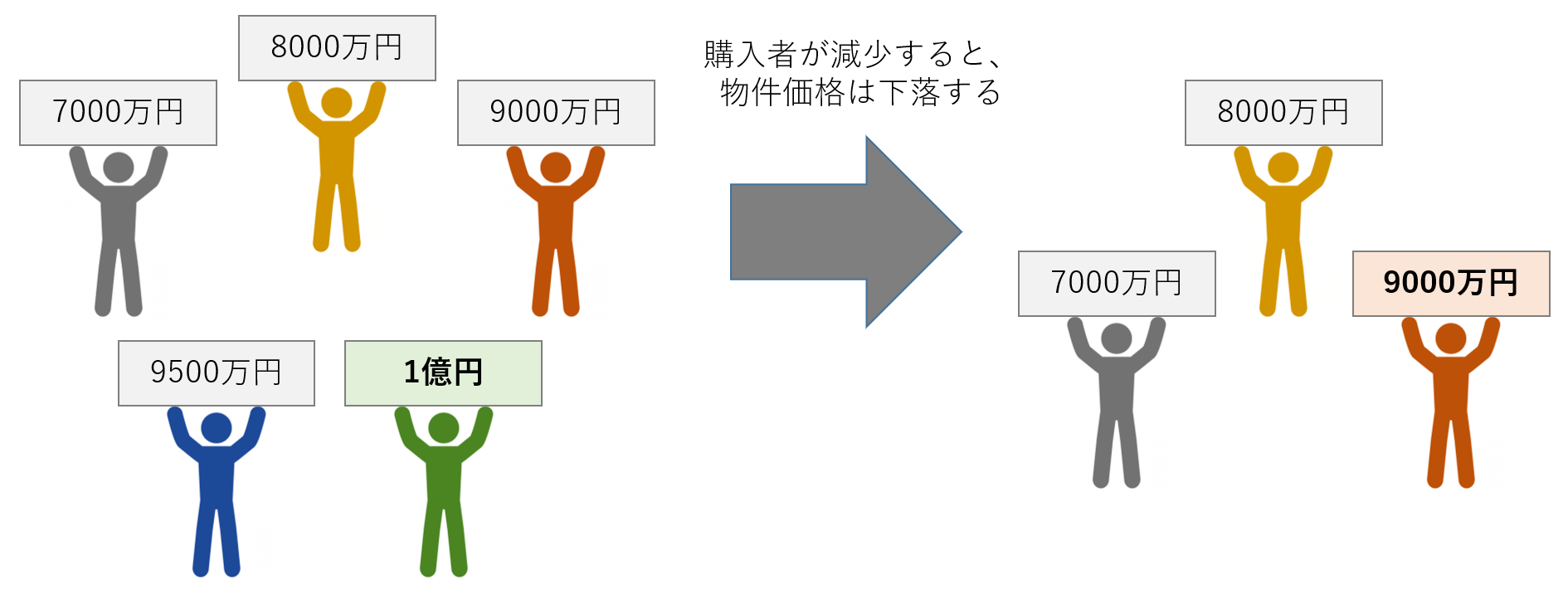

アパートローンの貸出が減少することで、アパートを購入できる投資家の数が減少します。アパートの投資家が減少することで、アパートに対する「需要」と「供給」のうち「需要」が減少することになりますので、アパートの価格は下落する可能性が高くなります。

アパート価格の下落の流れは、すでにアパートを保有しており売却を検討している方にとってはネガティブな材料ですが、これからアパートを購入しようと考えている方にとっては、これまでよりも安く購入できるチャンスとなります。

今後のアパート経営で気をつけるべきポイントは?

今後の流れとしては、新規のアパートローンが今までよりも借りにくくなることが想定されます。これからアパートを検討されている方にとっては、「銀行から、いかに融資を引き出すか」ということが大きなテーマになってくるでしょう。2015年から2016年の期間は銀行側も融資に積極的でしたが、今後の融資審査では物件の収益性や品質といったところが厳しく見られるということが想定されます。

以下では、物件の収益性、物件の品質、融資のポイントなどについて解説していきたいと思います。

物件の収益性を左右するのは、エリアと入居の実需

物件の収益性は、家賃収入の多寡によって決まります。つまり、満室経営が期待できるのであれば、長期的な家賃収入が入ってくるため、銀行側も喜んで融資をしてくれることになります。

アパートで高い入居率を実現するにあたり、もっとも考えなければいけないのがエリア(土地)です。たとえば、都心のターミナル駅から電車で数十分圏内、駅からの徒歩が10分以内というエリアが賃貸需要が高くなっています。エリア選定に関しては、入居者側の目線でアクセスの良さと賃料水準のバランスを考えた時に、お得感を感じられるエリアを選ぶことが大切です。

物件の品質を決める、ハードとソフト

物件の品質は、ハード(建物・設備)とソフト(管理・サービス)の2つの面があります。まず、ハード面では、以下のような点が品質を左右するポイントとなります。

- 外観に魅力があるか(デザイナーズ物件、美観が保たれているかなど)

- 建物の性能が良いか(遮音性、防犯性、耐震性、耐火性など)

- 設備が充実しているか(入居者に人気の設備があるか)

- 間取り(快適な作りか、広く感じられるか)

- 建物の耐久性は高いか(築年数が経っても品質を維持できるか)

次に、ソフト面では、以下のような点が品質に影響します。

- 建物管理(定期清掃、設備点検、設備修理など)

- 賃貸管理(入居審査、入居者からの問い合わせ対応、クレーム対応など)

- オプションの充実(入居者ごとのニーズに応えたサービスオプションがあるか)

上記のようなハードとソフトの両面から品質をチェックすることで、融資審査でも高い評価を受けることができるでしょう。

融資実績が豊富な会社と付き合うことも重要

融資を有利に進める上で、物件の収益性、物件の品質も非常に大切ですが、どの会社をパートナー会社にするかという点も、欠かすことができないポイントです。融資というのは、基本的に信頼で成り立っているビジネスとなるので、紹介実績の少ない販売会社から紹介されるよりも、これまで取引を重ねてきた会社や信用力のある会社から紹介されるほうが、より良い条件で話を進めやすくなります。

特に、これからアパート経営を始めたいという方にとっては、融資の流れや審査のポイントなどの情報も不足しているかと思いますので、融資付けの実績が豊富な会社と一緒に進めていくのが良いでしょう。たとえば、シノケングループのグループ企業であるシノケンプロデュースは、日本で初めて新築アパート経営において独占提携ローンを利用した有利な条件での不動産購入を可能にした融資付けに非常に強い会社です。

また、提携金融機関も20行以上と資金調達の選択肢が非常に豊富な上に、物件の品質についても先ほど挙げたハード面・ソフト面のポイントをおさえており評価が高いため、従来のアパートでは不可能だった最長35年間(鉄筋コンクリート造同様)の融資も実現しています。

こういった融資付けの実績が豊富な会社にまずは相談をしてみて、融資を引ける可能性がどれくらいあるか、どのように融資を進めていくのがベストかといったことをきちんと整理してから、融資審査に臨むと良いでしょう。

まとめ

アパートローンの引き締め傾向は、今後もしばらく続くことが予想されます。これからアパートを購入したい人にとっては、割安に物件を取得できるチャンスともなりますので、物件の収益性、物件の品質、パートナー会社選びという3つの融資のポイントをおさえて、金融機関からの融資を引き出していきましょう。

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2025年12月18日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日