2023年の不動産市場は円安やインフレなどの経済動向の変化を受けながらも、金融緩和が始まった2013年以降のトレンドから大きく変わりなく上昇基調となりました。

一方で、2024年以降については円安・インフレの対策として金融緩和の修正が行われるリスクが高まり、上昇ペースは一服する可能性があります。

今回の記事では2023年の振り返りと2024年の見通し、そして不動産投資をこれから検討するうえでの注意点をまとめました。不動産投資を考えている方は、ぜひ参考にしてください。

目次

- 不動産価格は上昇が続いた

1-1.日銀の金融緩和による上昇基調の継続

1-2.円安と金融緩和の継続により海外投資家の需要が拡大

1-3.コロナ後の建設費高騰が新築の価格高騰に - 2024年の不動産市場見通し

2-1.金融緩和は修正が議論されている

2-2.円安傾向にも変化が起こる可能性

2-3.2024年問題により建設費は高止まりの可能性も - 2024年以降に不動産投資を行ううえでの注意点

3-1.ローンの条件が悪化するリスクに留意

3-2.価格下落を待つのが効果的かは不透明

3-3.年齢と手元資金、自己の属性をもとに判断を

3-4.不動産だけに資産を集中させず分散する - まとめ

1 2023年の不動産価格は上昇が続いた

2023年12月時点で確認できるデータによると、2023年も全国及び主要都市圏の双方で価格の上昇が続いています。

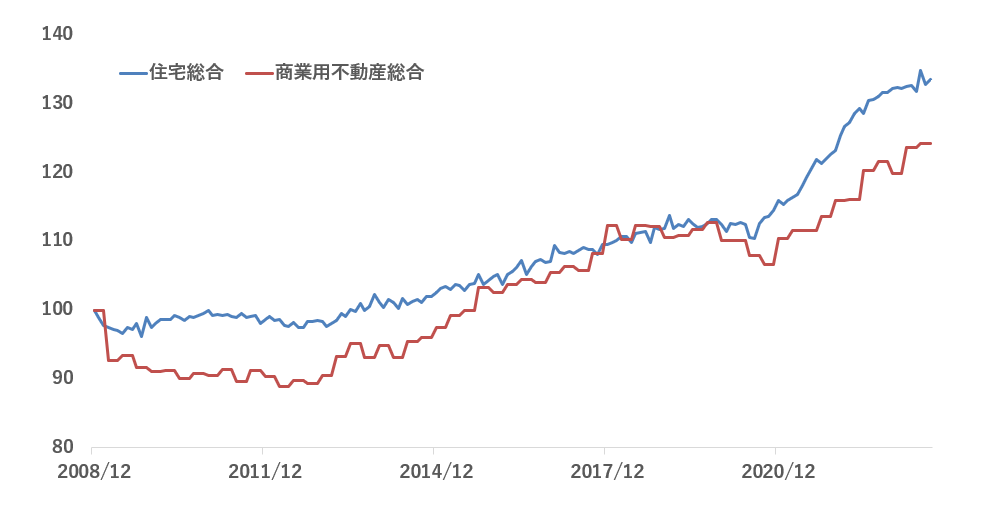

不動産価格指数の推移(2008年末~2023年8月)

出所:国土交通省「不動産価格指数」

※商業用不動産指数は3ヶ月に1度更新

国土交通省のデータは2四半期遅れなので、上半期時点までのデータとなります。オフィスについては下落しましたが、住宅・商業施設は上昇しました。特に区分所有のマンションの上昇率が高くなっています。

また、地価に目を移すと、令和5年度の「都道府県地価調査」において、以下の通り、いずれも前年比上昇となっています。

- 東京圏の平均変動率:+ 2.6%(3年連続の上昇)

- 大阪圏の平均変動率:+1.1%(2 年連続で上昇)

- 名古屋圏の平均変動率:+2.2%(3年連続で上昇)

- 地方四市(札幌市、仙台市、広島市、福岡市)の平均変動率:+7.5%(11 年連続で上昇)

出所:国土交通省「令和5年度都道府県地価調査」

1-1 日銀の金融緩和による上昇基調の継続

不動産価格は時期により多少の上下はあるものの、日銀の強力な金融緩和が始まった2013年以降から概して上昇基調となっています。

日銀では、2013年以降「インフレ率で前年比2%」の達成を目指して、政策金利の引き下げと資産買入を軸とした金融緩和を長期間行ってきました。政策金利が下がると、金融機関は低コストで資金調達できるようになるため、市中の金利も下がります。たとえば、不動産投資のローン金利にも低下圧力がかかるのです。

また、資産買入も同じ効果を生みます。資産買い入れとは、金融機関が持つ国債などの資産を日銀が買い取って対価として資金を供給する仕組みです。つまり、金融機関は潤沢な資金が手に入るため、貸出を積極化させるために金利を下げるメカニズムが働きます。

そのため、日本では過去10年ほど低金利が続いていました。なお、足元金利が上昇し始めている背景については、後半で詳しく紹介します。

日本の長期金利(10年国債金利)の推移(2012年1月~2023年12月)

金融緩和により、不動産投資で重要な借入の金利=コストが下がるため、投資家も不動産事業者も積極的に不動産の投資や開発が行えるようになります。日本では、過去約10年にわたって不動産投資がしやすい環境が続いていたのです。

今後、この金融緩和は修正に向かう可能性が否定できませんが、少なくとも2023年中は金融緩和が維持される見通しのため、不動産投資に対して追い風の環境のまま年を終えることになりそうです。

1-2 円安と金融緩和の継続により海外投資家の需要が拡大

円安も、昨今の不動産市場に対しては追い風に働いたと考えられます。日経新聞の掲載記事「1~3月の不動産投資、首都圏が世界2位 緩和継続で妙味」では、都市別のグローバルな不動産投資額で、日本の首都圏の投資額が、ロサンゼルスに次ぐ世界2位となりました。

海外投資家にとって、そもそも日本の不動産は政情リスクが低く他国と比較して相対的に「リスクの低い不動産」とみなされる場合があります。日本の不動産は海外投資家にとって、投資における重要な選択肢の一つと見ることができるでしょう。

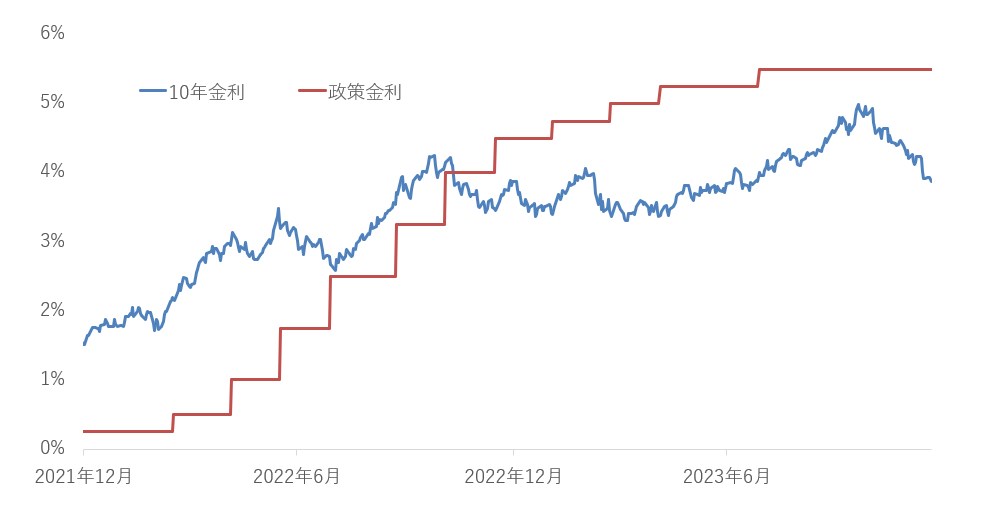

その上で、足元まで海外投資家が日本の不動産投資を積極化してきた背景が二つあります。一つは先にも紹介した「日銀の金融緩和」です。2022年ごろから、欧米では金融緩和の逆である「金融引き締め」が進められ、政策金利と市場金利の双方が急速に上昇しました。先ほどの説明の逆で、不動産投資をするための資金調達がしづらい環境となったのです。

米国の長期金利と政策金利の推移(2021年12月31日~2023年12月20日)

対して、日本では低金利が継続したため、日本の不動産を投資するために必要な「日本円」の方が相対的に低コストで調達できる環境だったのです。

もう一つの要因は「円安」です。たとえば米ドル円で見ると次のとおりで、長期で見ると円安が続いています。

2019年末以降の米ドル円為替レート・月次データ、円/ドル(2019年12月31日~2023年12月20日)

円安が進むと、ドルなどの外国通貨建てで投資判断する海外投資家から見れば、割安に投資できることを意味します。

日本では円安により輸入品の価格高騰が進んでいますが、ちょうど海外投資家が日本の不動産を見るときにはこれと逆転した状態となるため、日本の不動産は海外投資家にとって割安に見えてるのです。

1-3 コロナ後の建設費高騰が新築の価格高騰に

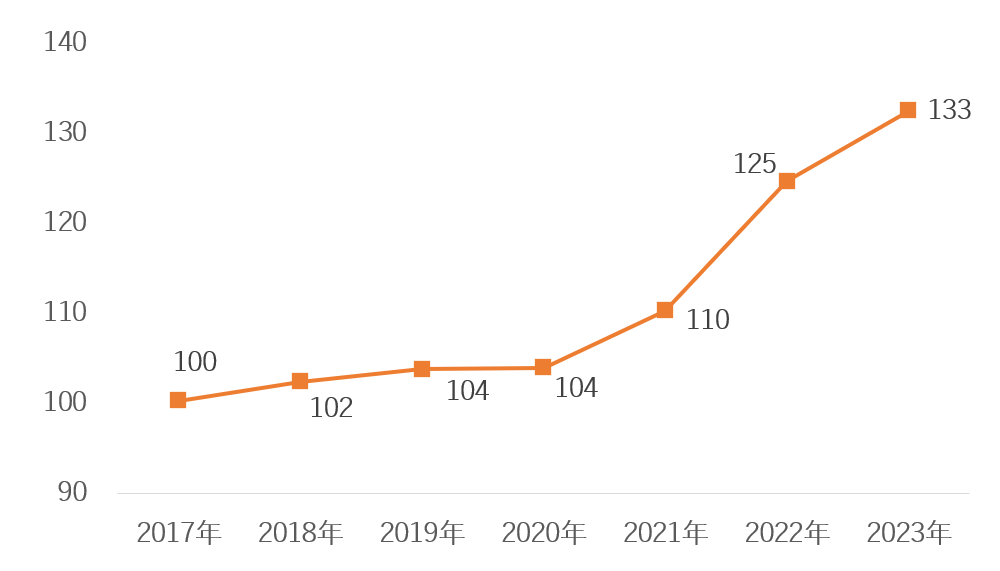

国内の建設費の高騰も、不動産価格の高騰に作用しています。先ほどのグラフを見ると、2021年以降から不動産価格の上昇ペースが加速しています。この頃は、コロナからの経済正常化が進み始めると同時に、人手不足や原材料費の高騰により建設費が高騰した時期です。たとえば、材料費の一部にあたる建設資材の価格推移は次の通りとなっています。

東京の建設資材物価指数(建設総合)

2017年~2023年、2022年までは年平均、2023年は1月~11月の平均

出所:建設物価調査会「建設資材物価指数(2015年基準)」

コロナ禍から経済が急速に回復する中で、供給制約や進行する円安などが建材価格に上昇圧力をかけた形です。その結果、新築の物件価格も高騰しました。

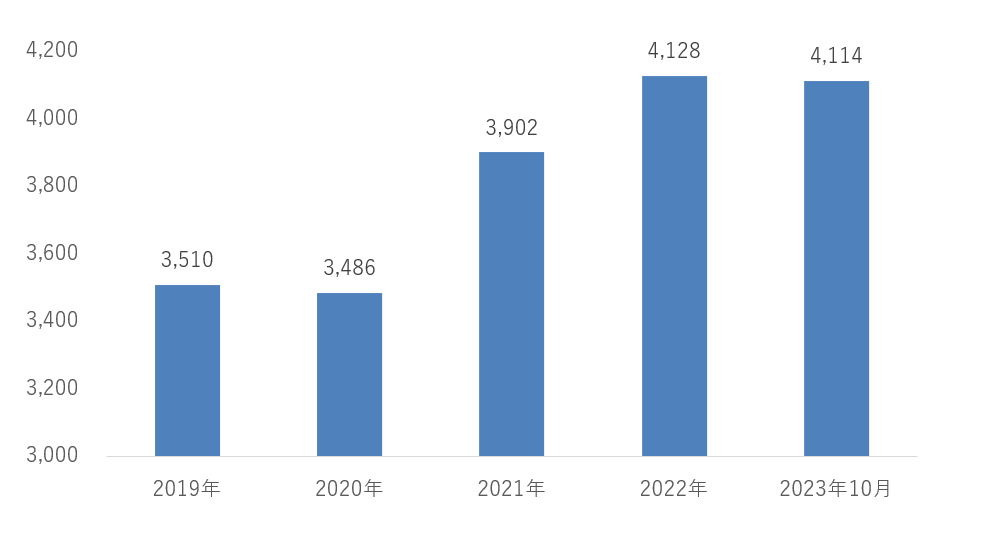

首都圏の新築住宅価格の推移

出所:REINS TOWER(東日本不動産流通機構)「レインズデータライブラリー」

新築の物件価格が高騰すれば、新築に手が出しにくくなった一部の層が中古不動産を検討し始めて中古不動産の需要が増大します。中古市場の動向を見ても、建設費高騰は不動産市場全体に上昇圧力をかけているという見方ができるでしょう。

2 2024年の不動産市場見通し

過去10年ほどにわたって不動産価格は上昇傾向が続きましたが、2024年は風向きが変わり、上昇ペースは一服する可能性があります。ただし、過去のトレンドを踏まえると、下落傾向にまで転じるリスクは高くないとも考えられ、過去から見て高値圏にとどまると想定されます。

2-1 金融緩和は修正が議論されている

金利を低く抑え、不動産価格を押し上げる要因となっていた金融緩和については足元修正が議論され始めています。コロナ禍からの回復や海外の金利上昇・インフレ高騰および円安の進行といった複数の要因により、足元日本でも物価が上昇傾向です。

インフレの高騰自体は2022年ごろから始まっていましたが、当初日銀はインフレが持続的なものか確かめるために静観していました。しかし足元は賃金の上昇も見られるなど、インフレが持続する可能性は従来より高まっていると言えます。

2023年12月時点では、同月の日銀金融政策決定会合でも政策は維持されるなど、金融緩和は持続していますが2024年に入ってもインフレが持続すれば、緩和修正の議論は一段と高まるでしょう。

2-2 円安傾向にも変化が起こる可能性

海外投資家を呼び込む要因となる円安も、今後はトレンドが変化する可能性があります。ドル円の為替相場は1ドル=150円台を突破してから、やや上昇ペースが鈍っています。

為替相場はさまざまな要因で変動しますが、たとえば、二つの国の金利見通しの影響を受けます。日本で、もし今後金融緩和が修正されれば金利が上昇するため、円高の要因となります。政策変更が実現していなくても、投資家が円安にベットしづらい環境となっているのです。

逆に、海外に目を向けると、一部の国では利上げが終了し、2024年は利下げを議論する段階に入っています。その筆頭が米国で、米国はコロナ禍後、一時的インフレ率が9%にまで達しましたが、足元は3%強に落ち着いています。

米国は2022年から、インフレを抑制するために積極的に利上げを行ってきました。今後は、景気への悪影響を避けるために、政策金利を引き下げる方向に動くと考えられます。そうすれば、米国の金利は下がるため、やはり米ドル円為替相場にとっての円高要因となるのです。

円高が進めば、海外投資家にとっての日本の不動産の投資妙味が低下するため、不動産市場にとっては逆風要因となります。

2-3 2024年問題により建設費は高止まりの可能性も

円高により資源価格が下がり、建設費も下がるかというと、この点については一筋縄に行かない可能性があります。建設費の高騰の背景には、資材価格の上昇に加えて人件費の高騰もあります。

近年は人手不足やインフレを背景とした賃上げ機運の中で、人件費が高騰しやすい環境となっています。

さらに、建設業では「2024年問題」が課題となっています。建設業では2024年から働き方改革法が本格施行されるため、2023年以前より休暇や残業上限などの規制が強化される予定です。(※参照:国土交通省「建設業における働き方改革」)

法案の施行により、一人の作業員の労働量が減少するため、さらに人手不足に拍車がかかる可能性があります。また、長時間労働を課せば残業代も増大します。

このように、人件費については2024年も抑制しにくい環境です。人件費にかかる負担が転嫁されて、不動産価格も下がりにくいというわけです。

3 2024年以降に不動産投資を行ううえでの注意点

ここまでの見通しや基本的な不動産投資の仕組みを踏まえて、不動産投資を行ううえでの注意点をまとめました。

3-1 ローンの条件が悪化するリスクに留意

2024年以降、仮に現行の金融緩和の修正が始まった場合、基本的に借入の条件が悪化する方向に動くと想定されます。具体的には次のような動きが起こる可能性があります。

- ローン金利の上昇

- 借入上限額の低下

- ローン申込時の審査の厳格化

いずれにしても、不動産の投資家にとっては資金計画を難しくする要因となるでしょう。2024年以降に不動産投資を検討する場合には、以前にもまして潤沢な自己資金を用意して、余裕のあるスキームで取り組む必要があります。

なお、留意したいのは、金融緩和の修正が起きた場合「待てばすぐに改善する」ものではないことです。次に日銀が緩和政策を実行するのは、金融引き締めの効果(円安・インフレの解消など)が得られ、かつ次の景気の減速感を解消するタイミングとなると考えられます。

3-2 価格下落を待つのが効果的かは不透明

不動産価格の上昇が止まるからといって、価格下落を待って低価格での購入を狙うのが得策かは不透明です。

人件費の高騰は依然として不動産市況に上昇圧力を加える可能性があるうえ、リーマンショックやバブル崩壊のように明確な経済ショックが懸念されているわけでもありません。そのようななか、不動産市況が明確な下落トレンドに向かうかは不透明です。

また、仮に不動産価格の下落が進む場合には、同時に金利が上昇して借入がしづらい環境になっていることも想定されます。ローンの状況が悪化してしまうと、価格が下落したからといって、今より不動産投資がしやすくなるとはいえないでしょう。

不確実性の高い価格の下落を待つより、次の要素で紹介する年齢と手元資金を踏まえて判断するのも一案と言えます。

3-3 年齢と手元資金、自己の属性をもとに判断を

不動産投資では、多額の自己資金と借入を必要とします。不動産の市況だけでなく、自身の属性や年齢を踏まえて最適な時期に投資を始めるのも重要です。

属性については、勤続年数が短い、収入が不安定であるなどの要素があると融資審査でマイナスにはたらく場合があります。反対に、就業先が上場企業であったり、過去3~5年程度の年収が一定して高い方などは、良い条件で融資を受けやすくなります。

借入の年数については、投資用のローンでは個人の属性より物件の耐用年数や収益性の方が重視される傾向にあるものの、年収水準などの条件が同じであれば若いに越したことはありません。若ければ、定年までの残りの就労年数についても長期間であると期待できるからです。割安に購入するために待ち続けると、自分の年齢が上がって審査に不利に働く可能性もあります。

最後に、自己資金が多い方が物件の選択肢が広がり、ローンの審査および借入条件にもポジティブに働きます。不動産投資にチャレンジするのは、ある程度自己資金が貯蓄出来ているタイミングであるかを判断のポイントとしても良いでしょう。

3-4.不動産だけに資産を集中させず分散する

投資のリスクを軽減させる基本的な方法として、一つの資産クラスに資金を集中させない「分散投資」という考え方があります。

2024年以降の不動産の動向については、金融政策や為替の影響を受けて金利上昇のリスクが高まり、従来とは異なる環境にあると言えます。

しかし、現金や株式、債券など他の金融資産においても異なるリスクを抱えており、不動産だけが大きく変動しているわけではありません。一つの資産クラスに資金を集中させず分散投資を行うことで、それぞれの資産クラスが持つリスクを補完し合い、特定の要因によって大きく資産が目減りするリスクを回避することができます。

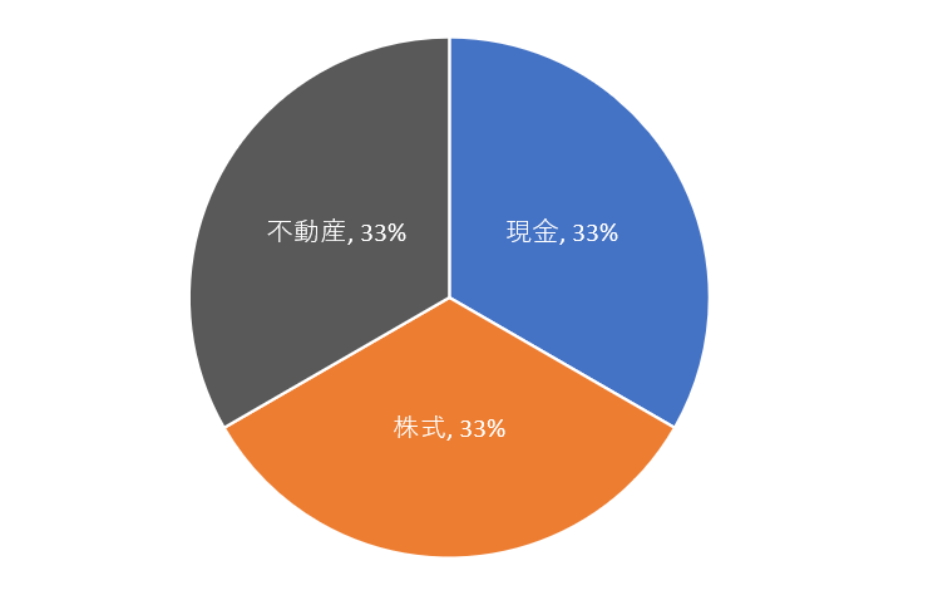

分散投資によって資産を配分する際は「資産三分法」が役立ちます。資産三分法とは、現金・株式・不動産という異なる特徴を持つ資産を組み合わせる資産形成の方法です。自分にとって最適な比率についてイメージがわかない人は、まずは3等分してみるのが良いでしょう。

資産三分法の基本的なポートフォリオ

【関連記事】将来の資産形成に役立つ「資産三分法」の配分比率は?株・不動産の選び方も

4 まとめ

2023年は不動産価格が緩やかに上昇した1年でした。金融緩和や円安、建設費高騰に伴う新築価格の高騰がその背景にあります。

2024年は更なる上昇余地は限定的なものの、明確な下落トレンドに転じるかは不透明です。ただし、従来より金利上昇のリスクが高まっているため、不動産に資産を集中させないよう注意することも重要なポイントとなるでしょう。

不動産投資を検討している方は、不動産市況だけでなく自身の状況や年齢、自己資金なども踏まえて、最適なタイミングで投資を始めるようにしましょう。

伊藤 圭佑

最新記事 by 伊藤 圭佑 (全て見る)

- 外国人入居者の受け入れはアパート経営のチャンス?審査・契約のポイントや多言語対応できるアパート経営会社も - 2026年1月20日

- 木造・鉄骨造・RC造、アパート経営で選ぶべき構造は?コスト・耐用年数・融資の観点から比較 - 2025年12月24日

- アパートの物件価格の高騰がこのまま続くとどうなる?融資や入居率など過去の事例や今後の動向を解説 - 2025年12月12日

- 地方の高利回りと、都心の安定性、どちらを選ぶ?入居・コスト構造から考える不動産投資エリア選定術 - 2025年11月24日

- 年収1000万円以上の不動産投資、必要な自己資金や与信枠は? - 2025年11月23日