不動産投資を成功させるためには、ローンを着実に返済しつつ、キャッシュフローに問題の無い計画を立てる必要があります。不動産投資の収支は、減価償却費や経費計上によって毎年変化していきます。

そのため長期の返済計画を立てて、将来にかけて返済可能であることを確認したうえで、投資を検討しなければなりません。今回は、不動産投資ローンの返済計画を立てるうえでの着目点や簡単なシミュレーション例について紹介します。返済計画の策定や、不動産投資の実現可能性を考えるうえでの参考にしてください。

目次

- 不動産投資ローンの返済計画の重要性

1-1.リスクに対する許容度を確認するため

1-2.将来の収支悪化要因に耐えられるかを確認するため

1-3.ローン返済後でも充分な投資収益を残せることを確認するため - ローンの返済計画を立てるうえで考慮すべきポイント

2-1.賃料収入

2-2.金利・ローン返済額

2-3.減価償却費

2-4.必要経費・固定資産税

2-5.大規模修繕費用

2-6.空室リスク

2-7.所得税・住民税 - 返済計画の簡易シミュレーション

- 収支シミュレーションの作成を依頼できる不動産会社

4-1 エイマックス(A-MAX)(中古マンション) - まとめ

1 不動産投資ローンの返済計画の重要性

不動産投資を行う際には、つい目先の収支に気を取られて投資判断をしてしまいがちです。しかし、不動産投資には不確実性が伴い、年数が経過してからの状況変化により返済が苦しくなるリスクもあります。まずは、不動産投資ローンの返済計画の重要性について見ていきましょう。

1-1 リスクに対する許容度を確認するため

不動産投資の不確実性を理解して、どの程度の変化が起きても返済を続けられるかを確認しておく必要があります。基本的に、投資開始時点では問題なくローンを返済できる前提で投資を準備します。しかし、次のような要素は、市況の変化などにより状況が悪化する恐れがあります。

- 賃料の下落に伴う収入の減少

- 空室の発生による収入の減少

- 金利上昇による支出の増大

これらの不確実性は、投資開始時点で完璧に予測することは不可能です。返済計画を立てる際には、どの程度の賃料収入の減少や金利上昇に伴う返済額の増大に耐えられるかを確認しておくことが大切です。

1-2 将来の収支悪化要因に耐えられるかを確認するため

先に紹介した不確実性がなくとも、不動産投資では、次の要因により将来収支が悪化する可能性があります。返済計画では、これらの要因を踏まえてもなおローン返済を継続できるかを確認しておく上で重要です。

- 修繕費用の増大

- 減価償却費の剥落

- 金利部分負担の減少

不動産は築年数が経過すると、資産価値や居住環境を維持するために修繕を継続的に行う必要があります。特に、10年程度に1度は大規模な修繕を行うことで、百万円単位の大きな支出が必要になります。区分マンションの場合は修繕積立金を積み立てていますが、1棟アパートでは一人で修繕費を用立てる必要があり、平時はキャッシュフローを維持できても修繕により一気に収支が悪化して資金管理が厳しくなる可能性もあります。

不動産投資では、当面の間は減価償却費を経費計上することにより税金が圧縮されるため、税引き後ベースでの現金収支を改善させる効果があります。しかし、減価償却は法定耐用年数が経過するか、築古物件を取得した場合は最短4年(木造の場合)で減価償却期間が終了します。

減価償却期間が経過したのちは経費計上の余地が減り、所得税の負担が大幅に増加して収支が悪化します。「デッドクロス」と呼ばれるこの減少を乗り越えて返済を継続できるのか、慎重に確認する必要があります。

また、不動産投資ローンの金利負担部分も、収支が黒字の場合は経費計上が可能です。金利が一定であれば返済額が変わらない元利均等返済を採用している場合は、年間返済額に占める金利負担部分は年々減っていきます。そのため、こちらも経費計上額の減少、税負担の増大要因となります。

金利負担額の推移は金融機関に確認しなければ難しいため、返済計画を立てるときには金利の経費計上を無視するか、保守的に考慮すると良いでしょう。

1-3 ローン返済後でも充分な投資収益を残せることを確認するため

最後に、ローンを返済した後でも充分なキャッシュフローを獲得できることを確認する必要があります。不動産投資の目的はローンをきっちり返すことではなく、投資のリターンをしっかり確保することです。ローン返済計画を立てるときには、合わせて収支の見通しも確認して、目標に見合うリターンが実現可能かをみておきましょう。

2 ローンの返済計画を立てるうえで考慮すべきポイント

シンプルな返済計画を立てるうえで考慮すべきポイントはつぎの通りです。

- 賃料収入

- 金利・ローン返済額

- 減価償却費

- 必要経費・固定資産税

- 大規模修繕費用

- 空室リスク

- 所得税・住民税

全ての要素を正確に見積もるのは困難なので、一定の想定を置きながらシミュレーションを考えていきます。ここからはそれぞれの要素について詳しくみていきましょう。

2-1 賃料収入

賃料収入は不動産投資における収益源であり、不動産投資ローンの返済原資となります。都心部の区分マンション投資などでは、毎月のキャッシュフローがマイナスになる前提で計画を組む場合もありますが、この場合も賃料収入でローン返済を賄いながらローン返済を行い徐々に純資産を積み上げる運用方法であり、賃料収入がベースとなっています。

賃料収入は、多くの物件において現状の満室前提での収入額を基に利回りが計算されています。しかし、基本的には経年劣化と共に賃料は低下傾向となるため、保守的に返済可能性を見積もるためにも、一定の賃料下落を想定して計画を立てるのがよいでしょう。

一つの目安として、都市部の物件であれば年間0.5%~1.0%の下落率で見積もり、地方にある物件の場合はもう少し下落率を大きめに見積もるとよいでしょう。

2-2 金利・ローン返済額

借入総額は、物件価格+諸費用と自己資金の差額で決まる仕組みです。頭金として拠出する自己資金が少なくレバレッジを高めれば、月々の返済額が高くなります。また、金利・借入額が同様であれば、返済期間が長いほど月々の返済額は減少します。

現在のローン返済額が変動金利の場合は、金利が上昇すると月々の返済額が上がります。将来の金利水準を予測するのは困難ですが、基本的には現在の金利水準より一定のバッファを設けてシミュレーションを作ってみましょう。

例えば、実際にそのタイミングで借りられる水準よりも1%程度金利を上乗せした上で、返済額をシミュレーションするとよいでしょう。銀行などの金融機関では、金利水準と借入額・返済期間を元にした月々の返済額をシミュレーションできます。こうしたツールを活用して、将来の返済額をシミュレーションしていきましょう。

2-3 減価償却費

減価償却とは、大きな事業用資産(例えば不動産など)の購入費用を、1回で全て経費にするのではなく、法律で定められた期間(法定耐用年数)に分けて、毎年少しずつ経費として計上していく仕組みです。不動産の所得を超えた部分については他の所得(給与など)と損益通算ができるため、建物の資産価値を一定額ずつ費用として計上することで、所得および所得税・住民税の圧縮効果があります。

しかし、償却期間が終了すると、費用計上ができなくなって会計上の所得と税金が増大します。収支が悪化して不動産経営が難しくなる要因となるので、あらかじめ償却終了タイミングを想定してシミュレーションを行いましょう。なお、建物の耐用年数はつぎの通りです。

- 軽量鉄骨造(骨格材肉厚が3mm以下の場合)|19年

- 木造|22年

- 重量鉄骨造|34年

- 鉄筋コンクリート造、鉄骨鉄筋コンクリート造|47年

※参照:国税庁「主な減価償却資産の耐用年数表」

新築の場合は、上記の年数がそのまま償却期間となります。中古の場合は取得時点の築年数と法定耐用年数の差に法定耐用年数の20%を加えた年数が償却期間となります。(※参照:中古資産の耐用年数)

2-4 必要経費・固定資産税

物件の管理費や細かな修繕費、固定資産税などを見積もりましょう。管理費・修繕費は管理会社によって異なってきます。固定資産税は資産評価額の1.4%です。

しかし、月々の管理費や修繕費について購入検討段階で具体的に見積もるのは困難です。簡便な計算における目安としては、これら合わせて20%程度で見積もっておくと良いでしょう。

2-5 大規模修繕費用

契約形態にもよりますが、普段の細かなメンテナンス費用は先に紹介した必要経費の一部と捉えても大きな問題はないでしょう。

一方で、アパートでは10~15年に1度程度で大規模な修繕が発生し、その年だけ急激にキャッシュフローが悪化するため、この費用は予め計画に組み込んでおくのが得策です。修繕費用は工事内容や建物の状態によっても変わってきますが、木造のワンルームの場合は1回/1戸あたり30~50万円程度が目安です。

細かな想定を購入前におくのは難しいので、例えば12年に1度、1戸あたり40万円を目安に試算に組み込んでみましょう。

2-6 空室リスク

空室を全く出さずに長期にわたって不動産経営を進めるのは基本的に困難です。例えば、都市部のアパートの場合は年間空室率10%程度、マンションの場合は5~10%を目安に計算するのがよいでしょう。

サブリース契約での投資を予定している場合には、空室の影響を受けないため、空室率を考慮する必要がありません。ただし、サブリースは管理コストが高くなるケースが多いので、先に紹介した必要経費を高めに見積もっておくのが適切です。

2-7 所得税・住民税

毎年実現した利益に対しては所得税と住民税がかかります。個人の場合、所得税は累進課税が適用されますが、不動産投資以外の所得と合算した課税所得から税率が決まります。そのため、個々人によって税率が変わり、収支に与えるインパクトも異なる点に注意が必要です。

なお、この後のシミュレーションでは、総課税所得3,300,000円 から6,949,000円までの方が該当する20%を前提に計算しています。住民税については、基本的には所得の10%を想定して計算しています。

3 返済計画の簡易シミュレーション

今回は、以下の想定におけるシミュレーションを行ってみました。実際の状況は購入物件や投資家自身の属性によって異なりますが、計算するうえでの一つの参考にしてください。

シミュレーションの前提条件

| 物件価格 + 諸費用 | 6,000万円 |

| 建物部分の価格 | 3,000万円 |

| 賃料収入(利回り6%) | 360万円/年間 |

| 賃料下落率 | 0.5%/1年あたり |

| 借入総額 | 3,000万円 |

| 返済期間 | 35年 |

| 想定金利 | 2.5% |

| 償却期間 | 22年 |

| 必要経費 – 固定資産税 | 72万円/年間 |

| 大規模修繕費(12年に1度) | 320万円/1回あたり |

| 所得税+住民税 | 20.0%(経費控除後の所得に対してかかる) |

この前提における月々の返済額は107,248円になります。(住宅保証機構株式会社「返済額の試算」を使用して計算)このときの35年目までの収支はつぎの通りとなります。

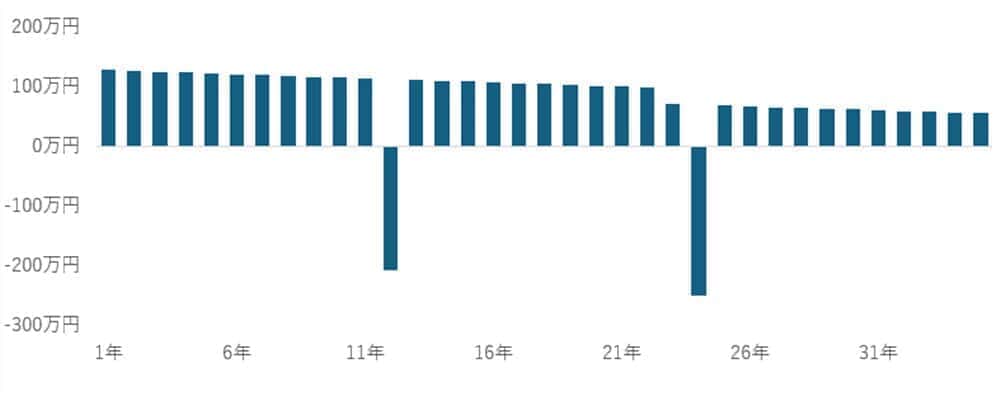

この想定ではしっかりと当初に自己資金を拠出しているため、大規模修繕のタイミング以外は一定の黒字を毎年計上出来ています。大規模修繕に備えてあらかじめ資金を貯めておけば、ローンの完済も十分に行える試算となりました。

年間及び35年間の累積収支は以下のとおりです。

年間の現金収支の推移

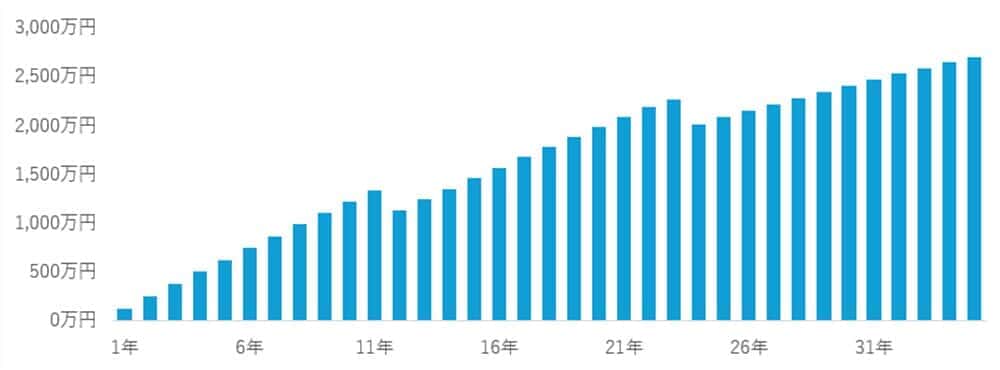

累積収益はこの通りで、35年目時点では総額2,700万円以上の現金を獲得できる見通しです。

累積の現金収支の推移

以上のシミュレーションは、比較的収支バランスの良いケースといえます。大規模修繕のコストだけ準備しておけば、投資期間全体にわたって問題なく経営を継続できそうです。現実にこのような計画を立てるには、魅力的な物件を見つけて、さらに潤沢な自己資金を拠出する必要があるでしょう。

ここまでバランスの良いケースでも、大規模修繕のタイミングでは一時的に現金収支がマイナスになります。この時に必要な修繕費用を捻出できるように、あらかじめ資金を貯めておく必要があります。

なお、こちらのシミュレーションでは「金利支払い部分の経費計上による税圧縮効果」を加味していません。元利均等返済における金利負担部分は毎年値が変化(漸減します)するため、金融機関へ問い合わせせずに金額を知るのが困難です。これは、シミュレーション対比で実際に負担する所得税が少なくなる要因となりえます。

もう一点、「所得税の累進課税」についても計算が複雑化してしまうことから、今回のシミュレーションからは除外しています。所得税は、課税所得が増えると税率が上がります。そのため、現実には投資家の総所得が増えると税率が高くなる可能性があります。上がるタイミングや幅の設定は、投資家自身の所得に依存します。さらに、実際の所得税は単純に所得に税率をかけるのではなく、一定の税額控除も働きます。こちらは所得税を増やす要因となる可能性があるため、厳しめにシミュレーションを行いたい場合には注意しておきましょう。

4 収支シミュレーションの作成を依頼できる不動産会社

不動産投資の収支シミュレーションは投資家の資産状況に加えて、物件のスペックによって大きく変わってきます。不動産投資会社に相談することで実際の物件を事例にシミュレーションを作成してくれるため、具体的に投資判断も行いやすくなります。

ここでは、不動産投資セミナーや個別相談を無料で提供しており、収支シミュレーションを作成してくれる不動産会社を紹介します。

4-1 エイマックス(A-MAX)(中古マンション)

| 不動産投資会社名 | 株式会社エイマックス |

| セミナーURL | https://a-max.jp/ |

| 本社所在地 | 東京都港区赤坂9-7-1 ミッドタウン・タワー30F |

| 設立年 | 2020年2月 |

| 資本金 | 9000万円 |

| 上場有無 | 未上場 |

| サービス理念など | お客様の資産最大化をサポートする |

| セミナー参加特典 | ⾯談参加者全員に書籍プレゼント、非公開物件の紹介 |

| オンライン対応 | オンラインセミナー実施 |

エイマックスは、顧客の資産(Asset)の最大化(MAX)を社名・理念として掲げる不動産投資会社で、東京23区の投資用マンションの仕入れ・販売を手掛けています。日本でトップの不動産販売実績(※)を有する代表の天田 浩平氏を中心に少数精鋭の営業体制できめ細やかなサービスを提供しています。(※投資用マンション部門 天田氏の個人取引実績 年間最高売上高83.9億円)

4期目の売上は104億円を達成し、国内大手の信用調査会社である帝国データバンクの企業信用調査では、61点の評点(中央値:40点台)と高い点数を獲得しています。

エイマックスの不動産投資セミナーは、長期的に家賃収入を得る方法や、メリットからリスクまでを理解できる不動産投資をはじめて学ぶ方向けの「ベーシックセミナー」、投資の専門家にたっぷり質問したい方や自分だけの投資プランを作ってほしい方、物件のシミュレーションがみたい方向けの「個別相談」、具体的な物件やサービス・金利条件・保証内容など詳細を知りたい方向けの「⾮公開物件の紹介」の3つから選ぶことが可能です。

なお、個別面談に参加すると、代表の天田氏が執筆した3冊目の書籍『マンション投資の「ルール」は私が教えます』をプレゼントしてもらえます。こちらの書籍では、不動産投資の基礎が学べるだけでなく、初心者が不動産投資を始めるにあたり不安に感じやすい物件選びのポイントや資金調達の方法などについても、詳しく解説がされているため、自分でも学びながら不動産投資を検討したい方にとってメリットがあるでしょう。

エイマックスの中古マンションの特徴

| 主要エリア | 東京都23区内 |

| 投資対象 | 中古ワンルームマンション |

| 入居率 | 入居率100%(2024年3月時点) |

| 管理戸数 | 711戸(2023年7月時点) |

| オーナー満足度 | リピート率74%、紹介率39%(いずれも2020年10月集計) |

エイマックスでは毎月3,000件以上の表に出ない物件情報の中から、立地条件・建物管理の状況・賃料相場・駅ごとの人口増加率・物件の資産価値などに加えて、天田氏が現に保有する90戸の物件の状況や賃貸経験を踏まえ、厳格な基準を満たす中古のみを数十件だけに絞って厳選して仕入れています。

また、賃料査定を行う際は、周辺相場の賃料だけでなく賃貸履歴までしっかりと見ることで、人が抜けてすぐ入居がつく賃料かどうかの判断が行われるため、高い入居率と収益性のバランスが保たれています。他にも、物件調査時に郵便受けにガムテープがはられていないか、周辺にゴミがないかなど共用部の物件調査を行うなど、建物管理・賃貸の状況などについても詳しく見ています。

こうして仕入れられた物件は、人気駅から徒歩10分以内、適正もしくは割安な家賃となっており、かつ建物管理がしっかりしているため安全で長持ちする物件といった長期収入・資産価値が見込める物件となっています。実際に、購入後に10%以上の賃料アップを実現している物件も多数あります。

マンション購入後は、1室あたり一律2200円(税込)の管理費用で運営を委託することができ、購入後5年間は査定家賃80%保証、家賃滞納100%保証、壊れてしまうとまとまった費用が必要なエアコンや給湯器等も購入後3年間は設備保証が設定されているなど、購入後の保証が充実している点も大きな特徴です。3年を経過した物件についても月額2,500円~4,800円(築年数・専有面積で変動)の設備保証に加入することで継続して保証を受けることができます。

適正な家賃設定・賃貸管理により管理戸数711戸・入居率99.1%(2023年7月時点)という実績があり、賃料を上げても入居がつきそうな物件については賃料アップを行っています。そうした営業活動の結果、不動産投資オーナーのリピート率74%、紹介率39%(いずれも2020年10月集計)という非常に高い満足度・実績を有しています。

【関連記事】エイマックスの初心者向け不動産投資セミナーの内容は?体験レポート・講師インタビュー

4-2 シノケンプロデュース(一棟アパート)

| 会社名 | シノケンプロデュース |

| セミナーURL | https://www.shinoken.com/ |

| 本社所在地 | 東京都港区浜松町二丁目3番1号 日本生命浜松町クレアタワー |

| 設立年 | 2007年 |

| 資本金 | 151億2849万円(資本剰余金を含む)※グループ全体 |

| 売上高 | 1,287億72百万円(2024年12月期)※グループ全体 |

| 社員数 | 1,171名(2024年12月末現在)※グループ全体 |

| 上場有無 | 非上場 |

| サービス理念など | 土地がなくても、頭金が少なくてもアパート経営はできる |

| オンライン対応 | オンラインセミナー・オンライン面談実施 |

| セミナー参加特典 | 不動産投資のノウハウブック・漫画プレゼント、非公開物件の紹介 |

シノケングループは、首都圏、福岡、大阪、名古屋、仙台など全国の主要都市でアパートを企画・開発している大手企業です。

シノケンプロデュースのセミナーは、「人生100年時代を支える資産づくり」をメインテーマに、不動産投資のリスクや回避方法、自己資金を抑える方法、満室経営のポイントなどがわかる不動産投資セミナーです。セミナーでは、「将来が不安だけど何から取り組んでいけばいいか分からない」という方や「不動産投資に興味はあるけど失敗するのが怖い」という方でも、実際の失敗事例や最新の業界情報に触れながら、資産形成や不動産投資をどのように始めればいいかのエッセンスを得ることができます。

老後までにいくら必要か、年金はいくらもらえるか、今後の日本はどう変わっていくのか、その状況に対して資産形成や資産運用にどう取り組んでいけばいいか、といったことなどについても改めて学ぶことの多いセミナーです。

参加特典として不動産投資のノウハウブックと漫画を無料でもらうことができます。また、東京以外にも名古屋・大阪・札幌など全国どこへでもセミナー講師が駆けつける無料の個別相談会も利用可能です。

シノケンプロデュース一棟アパート経営の特徴

| 主要エリア | 首都圏・福岡・名古屋・大阪・京都・神戸・仙台 大都市圏のターミナル駅から電車で30分圏内、駅徒歩10分圏内 |

| 投資対象 | 新築アパート |

| 販売実績 | 7,000棟以上 |

| 管理戸数 | 53,000戸以上(2025年12月末時点) |

| 入居率 | 入居率98.75%(2024年年間平均/自社企画開発物件) |

シノケンプロデュースのアパート販売実績は7000棟以上、グループ会社のシノケンファシリティーズでは管理戸数53,000戸以上(2025年12月末時点)の実績があり、入居率99.0%(2025年年間平均/自社企画開発物件)を実現しています。

シノケンプロデュースのアパートはグッドデザイン賞や住宅性能表示制度(劣化対策等級2相当)、金融機関(木造アパートで融資期間35年)など第三者機関からの評価を多数獲得しています。1990年の創立から30年以上経った2023年時点まで、震度7クラスの地震を経験しても倒壊半壊・液状化による被害が0棟という実績もあり、高い耐震性にも強みがあります。

また、アパート経営は区分マンション投資と比較して多額の資金が必要になりますが、シノケンプロデュースは資金調達にも強みがあり、シノケンのオーナーは約4割が自己資金500万円未満となっています(2018年調査時点)。自己資金をあまり用意できない・資金はできるだけ手元に残しておきたいという方でも始めやすくなっています。

5 まとめ

不動産投資では、目先の収支や返済見通しだけで投資を判断するのは得策ではありません。将来の環境変化が、返済計画や収支に大きな影響を与えて、思わぬ形で苦境に立たされるリスクがあるためです。

賃料の下落や空室、金利上昇など将来の種々のリスクを加味したうえで、堅実な返済計画や収支計画を立てましょう。そのうえで、納得のいく物件・スキームで投資を実行してください。

不動産投資の経験がなくシミュレーションを立てづらいという方は、今回紹介したような不動産会社に相談するのも一つの方法です。投資家の状況を踏まえながら、シミュレーションの実施をサポートしてくれるでしょう。

- 頭金(自己資金)500万円以上で始められる不動産投資会社の比較・まとめ

- 頭金(自己資金)100万円以下で始められる不動産投資会社の比較・まとめ

- フルローンや低金利など融資に強い不動産投資会社の比較・まとめ

伊藤 圭佑

最新記事 by 伊藤 圭佑 (全て見る)

- 外国人入居者の受け入れはアパート経営のチャンス?審査・契約のポイントや多言語対応できるアパート経営会社も - 2026年1月20日

- 木造・鉄骨造・RC造、アパート経営で選ぶべき構造は?コスト・耐用年数・融資の観点から比較 - 2025年12月24日

- アパートの物件価格の高騰がこのまま続くとどうなる?融資や入居率など過去の事例や今後の動向を解説 - 2025年12月12日

- 地方の高利回りと、都心の安定性、どちらを選ぶ?入居・コスト構造から考える不動産投資エリア選定術 - 2025年11月24日

- 年収1000万円以上の不動産投資、必要な自己資金や与信枠は? - 2025年11月23日