マンション投資を進める上でエリアの選定は重要なポイントです。投資用マンションを選ぶ基準は人それぞれですが、価格や利回りに着目すると東京の投資用マンションは地方と比較して高価格・低利回りになっています。

それでも東京都内で投資用マンションを購入する人は多いため、なぜ東京の投資用マンションが人気なのか疑問に感じる人もいるのではないでしょうか。

この記事では、東京の投資用マンションに絞って価格と利回りの推移を検証し、東京の投資用マンションが人気を集める理由について分析します。

目次

- 東京の投資用マンション価格と利回り推移

1-1.投資用マンション価格の推移

1-2.投資用マンションの利回り推移 - 東京の投資用マンションが人気を集める理由

2-1.物件価格の下落リスクが低く、長期的な運用が期待できる

2-2.長期的に人口増加傾向にあり空室リスクが低い

2-3.資産性が高く不動産投資ローンの審査に通過しやすい - 東京の投資用マンションの注意点、リスク

- まとめ

1.東京の投資用マンション価格と利回り推移

投資用不動産のポータルサイトである不動産投資と収益物件の情報サイト健美家(けんびや)が発表しているデータに基づき、東京23区の投資用マンション価格と利回りが近年どのように推移しているか検証します。

1-1.投資用マンション価格の推移

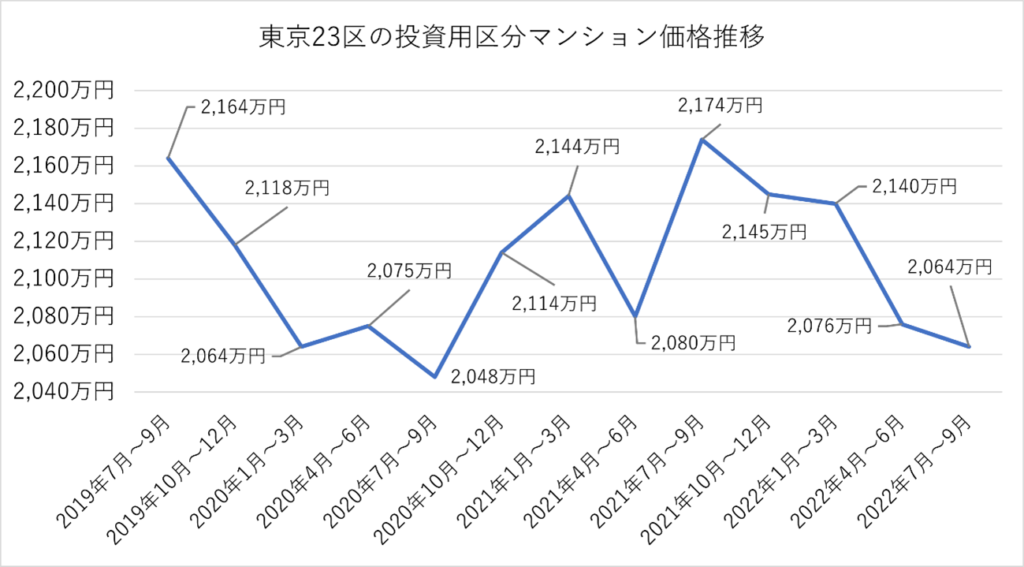

不動産投資と収益物件の情報サイト健美家では、サイトに情報掲載されている物件について四半期ごとに価格や利回りの推移を公表しています。2019年第3四半期(7月~9月)から2022年第3四半期における、東京23区の投資用マンション価格の推移は以下グラフの通りです。

※不動産投資と収益物件の情報サイト健美家「四半期レポート 2022年7月~9月期」を参照し筆者作成

東京23区内の投資用マンション価格は2,040万円台から2,170万円台を行き来しており、それほど大幅な値上がりや値下がりが起きている状況ではないと言えるでしょう。

実需のマンション価格は「バブル期以来の高値」とも報道されるほど値上がりしていますが、実需のマンションと投資用のマンションとでは状況が違っていると言えそうです。

実際のところ、超低金利の状態が長期間続いているため、実需のマンションローンは金利をかなり抑制できる状況にあります。投資用マンションのローンも比較的金利が低い状況ではあるものの、スルガショックなどを経た2022年時点では、審査の通過には相応の与信が必要であるということです。

また、スルガショックによって金融機関の審査基準が厳しくなっていたところ、新型コロナウイルスの流行によって経済停滞が起きたため、審査基準はさらに厳しくなっていると言えます。実需のマンション価格と比較して投資用マンションの価格にそれほど大きな値動きが起きていないのは、ローンの利用難易度も関係していると考えられるでしょう。

1-2.投資用マンションの利回り推移

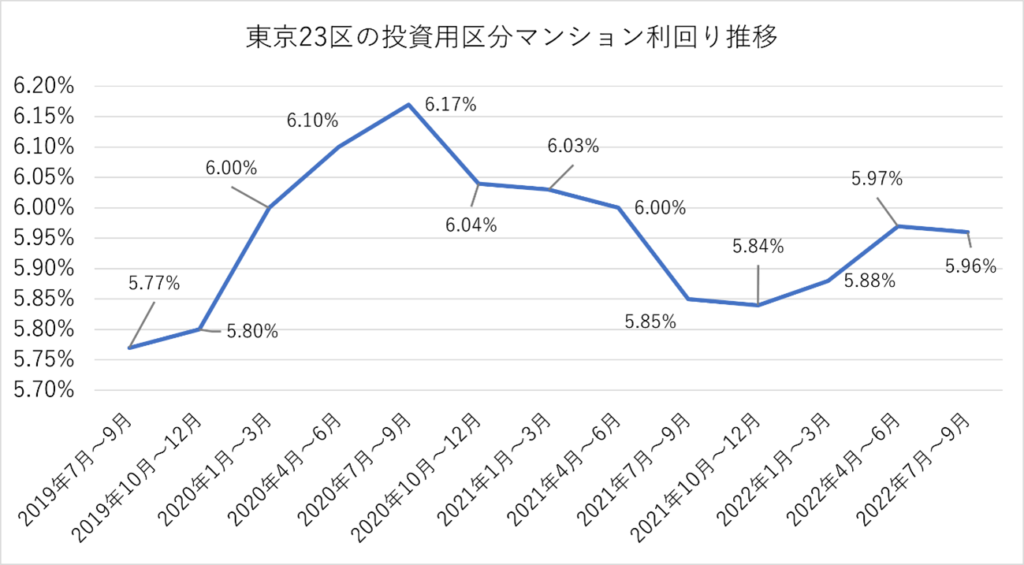

つづいて、不動産投資と収益物件の情報サイト健美家が発表しているレポートに基づき、東京23区の投資用マンション利回り推移をグラフ化しました。

※参照:同上

利回りは5.7%台から6.1%台で推移しており、価格と同様にコロナの前後で暴落・高騰と言えるほど大きな変化が起きているわけではありません。

なお、価格推移のグラフと照合すると、価格が上がっている時期には利回りが下がっており、価格が下がっている時期には利回りが上がっています。この傾向から、コロナの前後で賃貸マンションの家賃相場はそれほど大きく変わっていないと言えるでしょう。

ただし、これは東京23区全体の傾向なので、マンション個別に見れば水準が下がったなどの変化が起きている可能性はあります。

なお、日本全国の投資用マンション利回りは、2019年第3四半期以降一貫して7%以上を保っています。東京23区の投資用マンションは地方都市と比較して高価格なので、利回りは低く、コロナ禍を経てもこの傾向は変わっていないことがわかります。

新型コロナウイルスの感染拡大は日本経済に大きな影響を与え、一時的には東京からの転出者が転入者を超える転出超過になるなどの事態となっていました。しかし、東京23区におけるマンション投資において、利回り・価格という観点からは限定的な影響であったと言えるでしょう。

2.東京の投資用マンションが人気を集める理由

不動産投資をするのなら首都圏か東京23区内で物件を選びたいと考える投資家は少なくありません。他のエリアと比較すると利回りが低いのに、なぜ東京の投資用マンションが人気なのか疑問を持つ人もいるのではないでしょうか。

2-1.物件価格の下落リスクが低く、長期的な運用が期待できる

東京の投資用マンションは物件価格の下落リスクが低く、長期的な運用を検討しやすいという点が人気の理由の一つとなっています。

例えば、新型コロナウイルスの転出超過が問題となった2019年から2022年、一都三県の投資用マンション価格は、2019年第3四半期は1,908万円でしたが、2022年第3四半期には1,756万円まで下がっています。一方、東京23区の価格も下がって入るものの、下落幅は一都三県と比較すると小さくなっています。

価格・利回り共に下落リスクが低く、長期的な投資をできる点で東京23区の投資用マンションは人気を集めていると言えるでしょう。

2-2.長期的に人口増加傾向にあり空室リスクが低い

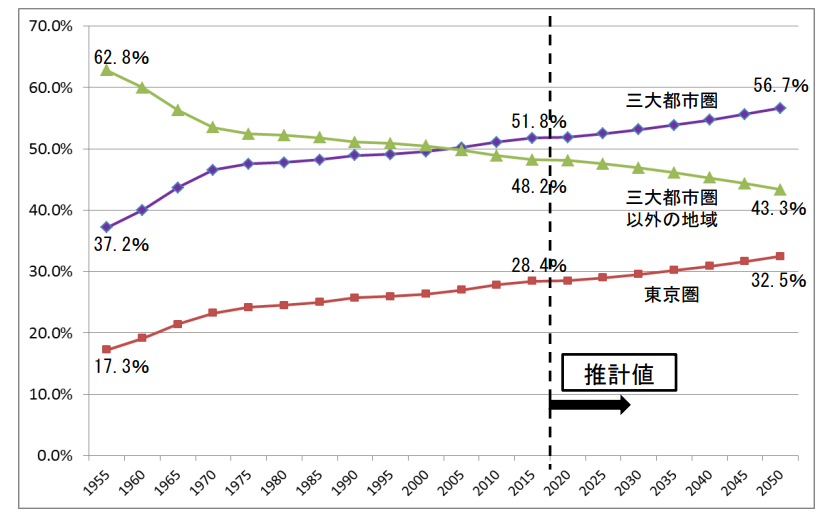

※画像引用:総務省統計局「都市部への人口集中、大都市等の増加について」

コロナ禍においては東京都の人口が転出超過に転じ、2021年の東京都の人口は26年ぶりの減少を記録しています。しかし、日本国内で最も人口が多い都道府県が東京都である点は、コロナ禍前後で変わっておらず、長期的に人口増加傾向が続く見通しとなっています。

日本全体で人口減少が進むなか、少子高齢化社会への対策として都市機能を集約するコンパクトシティ化を推進する地方都市の自治体も多くなっています。その一方で、東京23区内では渋谷・新宿など都心で再開発が進むほか、東東京を中心として都市開発の波が広がる動きも見受けられます。

2023年1月時点、新型コロナウイルスが完全に終息する時期は予測できないものの、終息後には再び東京一極集中の流れが戻ってくる可能性もあるでしょう。マンションを賃貸運用するのであれば、東京が空室リスクの低いエリアである点は変わっていないため、東京の投資用マンションは人気を集めていると考えられます。

2-3.資産性が高く不動産投資ローンの審査に通過しやすい

不動産投資ローンの審査では、融資を受ける人の属性や与信だけでなく、物件の収益性や資産性についても重視されています。

東京の土地は地方都市の土地と比較して高く評価されるため、東京の不動産は地方都市の不動産よりも高く評価されるケースが多くなります。ローン審査における優劣は、東京の投資用マンション人気に大きく影響していると言えるでしょう。

3.東京の投資用マンションの注意点、リスク

東京の投資用マンションの注意点としては、低利回りであるためにイールドギャップ(金利と投資利回りの差)が非常に小さく、キャッシュフローを改善させることが難しいという点にあります。

例えば、投資利回り4%の物件に対し、2%の金利で投資ローンを組むと満室稼働の想定で2%のイールドギャップを得ることが期待できます。しかし、金利変動によって3%に上昇した場合は1%のイールドギャップとなり、ローンの返済、空室が長期化した場合や修繕の発生、その他ランニングコストの支払いによって、キャッシュフローが非常に厳しくなってしまうことがあるのです。

金融機関のローンを活用した不動産投資では、金利の動向にも注視して投資判断をしていく必要があります。東京の投資用マンションの運用は最低でも7~10年程度の運用期間を見越した投資方法であるため、金利動向にも注視しながら、慎重に検討されていくと良いでしょう。

まとめ

東京の投資用マンションが人気を集める背景には、価格や利回りの下落リスクが低く、地方都市と比較すると手堅い運用を望める点に加え、金融機関のローン審査において高い評価を得やすい点などがあると考えられます。

一方、利回りが低くイールドギャップが小さいということには注意が必要です。運用にかかる経費や金利動向にも注意しながらシミュレーションを行い、多角的な視点で投資判断をしていくことが重要と言えるでしょう。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2025年12月18日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日