「不動産投資で成功しました」と聞いた時、みなさんはどういう姿をイメージされるでしょうか? 不動産資産が数億円で賃料収入は年間数千万円、今は本業を辞めて不動産収入だけで暮らすことができています、というような絵に描いたような成功者の話はよく目にしますが、彼らは普通のサラリーマンからどういう経路をたどって、その場所にたどり着いたのでしょうか? この記事では、不動産投資での成功を4つのパターンに分けて詳しく解説していきたいと思います。

不動産投資成功パターン① 一等地の物件で安定収入を実現

一つ目の成功パターンは、空室リスクを心配する必要がほとんど無い青山などの一等地エリアや、ヴィンテージマンションと呼ばれる値下がりしにくい人気物件を購入して、長期的なインカムゲイン(家賃収入)を積み上げていくという投資方法です。

インカムゲイン(家賃収入)を狙う投資戦略は「コア型」と呼ばれ、不動産投資のなかでも非常に保守的でローリスク・ローリターンの運用となりますので、不動産に大きな金額を投資できる方や、資産を減らさないことを目的とした投資スタイルに適しています。

不動産投資成功パターン② 空室リスクの低い都心物件を割安に入手

2つ目の成功パターンは、空室リスクが低く今後の成長が期待されるエリアで、インカムゲインを十分に確保した上で、購入時からの値上がりを期待して投資する「コアプラス型」という投資手法です。投資エリアのイメージは、渋谷や品川などの準一等地、二等地などが該当します。

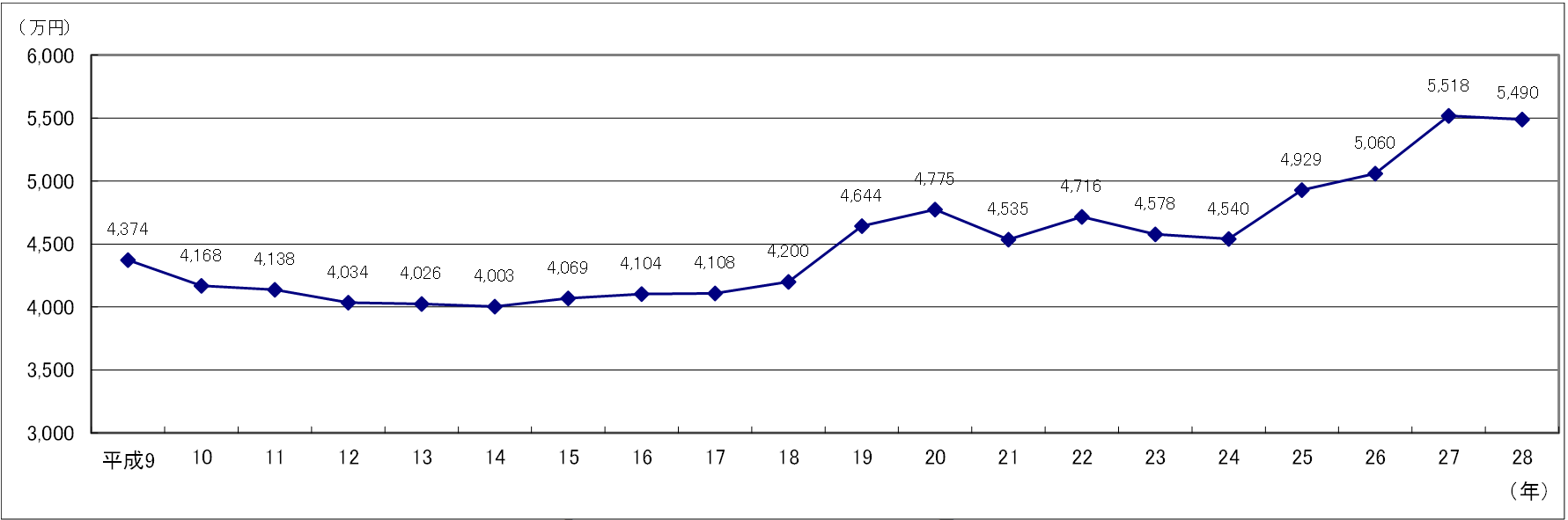

たとえば、以下は首都圏のマンション平均価格の推移となりますが、2010年前後に首都圏で4,500万円のマンションを購入していた方は、今では5,500万円の価格で取引できていることになります。もちろん、エリアごとの人気や売買手数料、売却時の税金などがありますので、差額がすべて利益というわけではないと思いますが、平均で700万円~800万円前後の利益を手にすることはできているのではないかと思います。

国土交通省「平成28年度 住宅経済関連データ 首都圏マンション平均価格」(株式会社 不動産経済研究所調べ)

不動産初心者の方にとって、最も「成功」のイメージに近いのがこの「コアプラス型」ではないでしょうか。「コアプラス型」の投資を行う上で最も大切な点は、投資対象エリアの成長性です。今後の都市開発計画や人口の動向、住宅地としての魅力などをしっかりと検討した上で投資を行っていく必要があります。

不動産投資成功パターン③ 購入後にリフォームを行い空室を改善・売却

3つ目の成功パターンは、何かしらの問題があって空室が発生してしまっていたり、賃料が下落してしまった物件を安値で買い取り、リフォームなどを行って付加価値を高めることで空室率の改善や賃料アップを実現させる手法です。

前述のインカムゲインを主な収益源としている「コア型」「コアプラス型」と比べると、不動産の本来の価値を見極めて、適切なリフォームを行う、というかなり積極的な不動産投資となるので、不動産投資会社やセミプロと呼ばれる人たちが行う玄人的な不動産投資手法となります。このような不動産投資戦略は「バリューアッド型」と呼ばれます。

「コアプラス型」の運用を通して不動産売買を繰り返し、次第に不動産を見る目が育ってくると「この物件は相場から考えてかなり安い」「この立地であれば、リフォームを行えば空室率を○○%近くまで改善できるはず」「周辺の賃料相場から考えると、○○万円までは狙えるはず」といったことに気づくことができるようになるので、その仮説に基づいて問題点を解消するためのリフォームなどを行っていきます。

リフォームについても、鍵の交換など自分でできることは自分で行ってしまい、外注が必要な部分は信頼できる割安なリフォーム会社に依頼することで費用をおさえ、売却時の利益幅を大きくするということを行います。

「バリューアッド型」は不動産開発の要素を多分に含んでいるので、不動産投資のなかでもかなり事業的な側面が強いと言えるでしょう。

不動産投資成功パターン④ すぐに値上がりする条件や時期で物件を売買

最後の4つ目の成功パターンは、割安な不動産を購入して購入価格以上の値段で売却を繰り返していくという短期売買の不動産投資です。

市況が活気づいている時に、たとえ不動産価格が高値圏であっても、インカムゲイン(家賃収入)や利回りは重視せず、短期的に売買を繰り返してキャピタルゲインを狙っていくことで、手元のキャッシュフローを創り上げていく不動産投資戦略を「オポチュニスティック型」と言います。

同じく値上がりを見越して投資する「コアプラス型」と違う点は、投資期間や投資規模となります。コアプラス型が5年~30年程度の中長期スパンで不動産投資を行っていくのに対して、「オポチュニスティック型」は購入直後~長くても数年程度の短期売買を想定しています。投資規模も、オポチュニスティック型では数億円~数十億円の投資金額が想定されます。

オポチュニスティック型は、不動産の価格が上がることもある一方で、価格が下がってしまうリスクも抱えることになりますので、不動産投資のなかでもハイリスク・ハイリターンな運用手法と言えます。不動産の価値と市況を即座に見極めて、多額の資金を調達して短期売買を重ねていくので、金融的な投資の側面が強く、不動産のプロが行う投資手法と言えるでしょう。

運用戦略が不動産投資の成功を決める

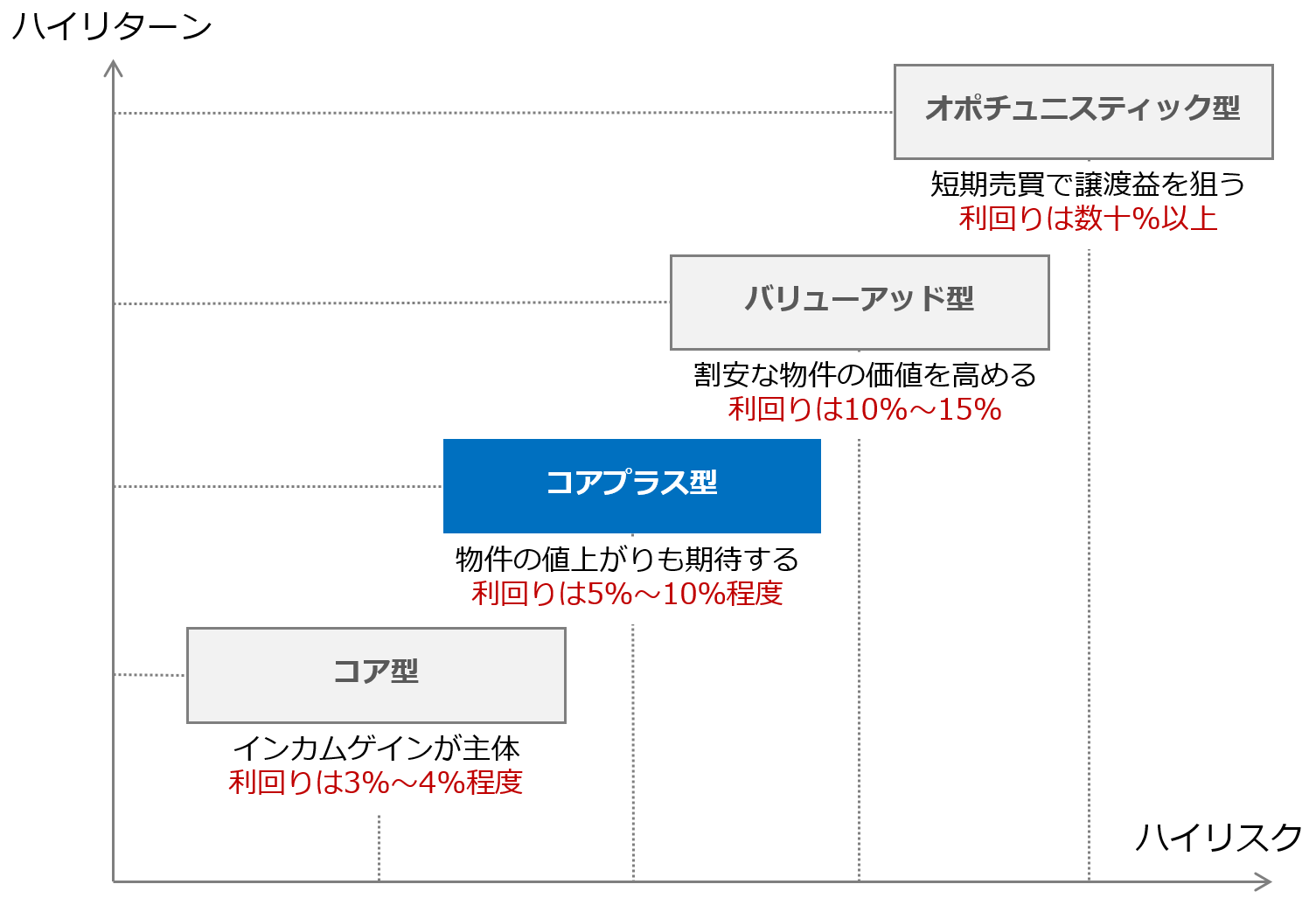

以上の4つの成功パターンを、イメージとしてまとめると下記のようになります。

不動産投資のなかでも、ローリスク・ローリターンの投資が「コア型」、ミドルリスク・ミドルリターンの投資が「コアプラス型」、ハイリスク・ハイリターンの投資が「バリューアッド型」「オポチュニスティック型」となります。初心者の方は、まずは「コアプラス型」もしくは「コア型」で不動産投資を開始し、不動産投資のやり方や物件を見る目を鍛えて、①「コアプラス型」の投資サイクルを早める、③投資金額を拡大する、③「バリューアッド型」に移行する、といったあたりが王道の成功パターンになるかと思います。

まとめ:成功イメージを持つことが大切

不動産投資は「出口戦略が重要」とよく言われます。不動産投資を始めるにあたって、いくらの利益が出せればよいのか、その期間の目安は何年か、といったことをしっかりとイメージし、自分なりの成功イメージと投資スタイルを確立していくことが大切です。

- 頭金(自己資金)500万円以上で始められる不動産投資会社の比較・まとめ

- 頭金(自己資金)100万円以下で始められる不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- 東京23区の不動産投資、家賃はどれくらい上昇している?家賃上昇事例と家賃が上昇しやすい物件の特徴も【取材あり】 - 2025年10月28日

- 不動産投資会社に聞いた、一棟物件投資のリアル。物件選定のポイントやリスク対策も - 2025年9月26日

- アイケンジャパン、9月19日から5日間限定でアパート経営入門セミナーをオンライン配信 - 2025年9月19日

- 英国、移行金融ガイドライン案を公表 高排出企業の脱炭素化資金調達を支援 - 2025年9月2日

- 物件価格上昇で都心の区分マンション投資は利回り2%台へ。これから利益を出すための不動産投資戦略は?【取材あり】 - 2025年8月18日