不動産投資のプロは、不動産を購入する際に必ず出口戦略を検討します。出口戦略というのは、不動産を売却するのか、持ち続けるのか、建物を壊して一部の土地を売却するのかといった、その不動産に対する投資をどのタイミングで切り上げるかというプランです。

不動産投資を投資として成功させるためには、「投資を最後にどう着地させるか」という出口戦略を検討することが不可欠です。ここでは、この出口戦略について詳しく見ていくことにしましょう。

目次

- 物件別の出口戦略

- 短期譲渡と長期譲渡の税率

- 新築はキャピタルゲインには向かない?

- 中古マンションの売買状況

- 利回りが高い物件は良い物件?物件価格と利回りのマトリクス

- 売主と買主の両方の気持ちを理解しておくことが大切

物件別の出口戦略

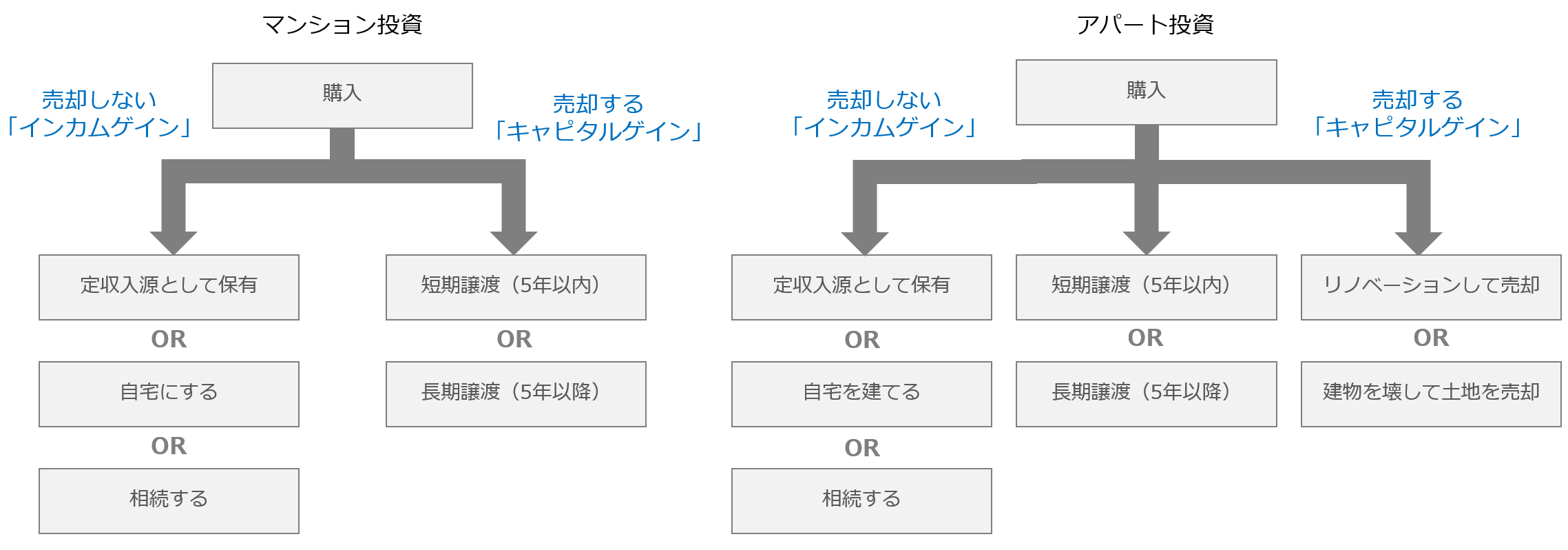

不動産投資の出口戦略は、大きく分けてマンション投資とアパート投資の場合で異なります。マンション投資の場合は、出口戦略は「次の買い手がつくか」「いつ売るか」「いくらで売るか」「定収入源として持ち続ける」「自宅にする」となります。一方、アパート投資の場合は、物件を売却するという選択肢以外にも、リノベーションして売却する、新しくアパートを建て替える、建物を壊して土地を売却する、建物を壊して自宅を建てるなど出口が充実しています。

マンション投資とアパート投資の出口戦略イメージ

マンション投資とアパート投資の出口戦略イメージ

将来の年金対策として不動産投資を考えている方は、マンション投資の定収入源として保有し続けるということを基本戦略としつつ、もし10年後に不動産価格が購入時より上昇していたら売りたい、といった出口戦略を持っておくと良いでしょう。また、将来は収益用物件を自宅にしたいという方も少ないないかもしれませんが、収益用の物件と自宅は分けて考えることをおすすめします。たとえば、マンション投資で収益用として購入する物件の多くは、単身者に人気がある都心のアクセスが良いワンルームが多いですが、数十年後にはリタイアして通勤する必要がなくなっていたり、ライフスタイルや家族構成も大きく変わっていたりする可能性がありますので、自宅として適さない可能性があります。

短期譲渡と長期譲渡の税率

売却を検討する場合は、購入後の期間に注意をする必要があります。譲渡した年の1月1日において所有期間が5年以下のものを短期譲渡、5年を超えるものを長期譲渡と言い、税率はそれぞれ短期譲渡39%、長期譲渡20%となります。不動産投資は他の投資と異なり短期的な収益を上げるには適さないため、よほど大きく値上がりしない限りは5年以上保有して長期譲渡になるまで待つのがセオリーです。

また、譲渡(売却)にあたっては買ったときと同じ価格で物件が売れた場合、購入時の諸費用から減価償却として計上した累計額が売却益の扱いになるので注意が必要です。加えて、自分の保有物件が値上がりしている時期は、他の物件も値上がりしている時期と重なることが多いので、物件の買い替えを検討している方も慎重に判断することをおすすめします。基本的なスタンスとしては、家賃収入(インカムゲイン)が長期的に狙える物件を購入し、売却益(キャピタルゲイン)には過度な期待をせずに5年後・10年後に同じ価格で売れるならラッキーというくらいの認識でいたほうが良いでしょう。

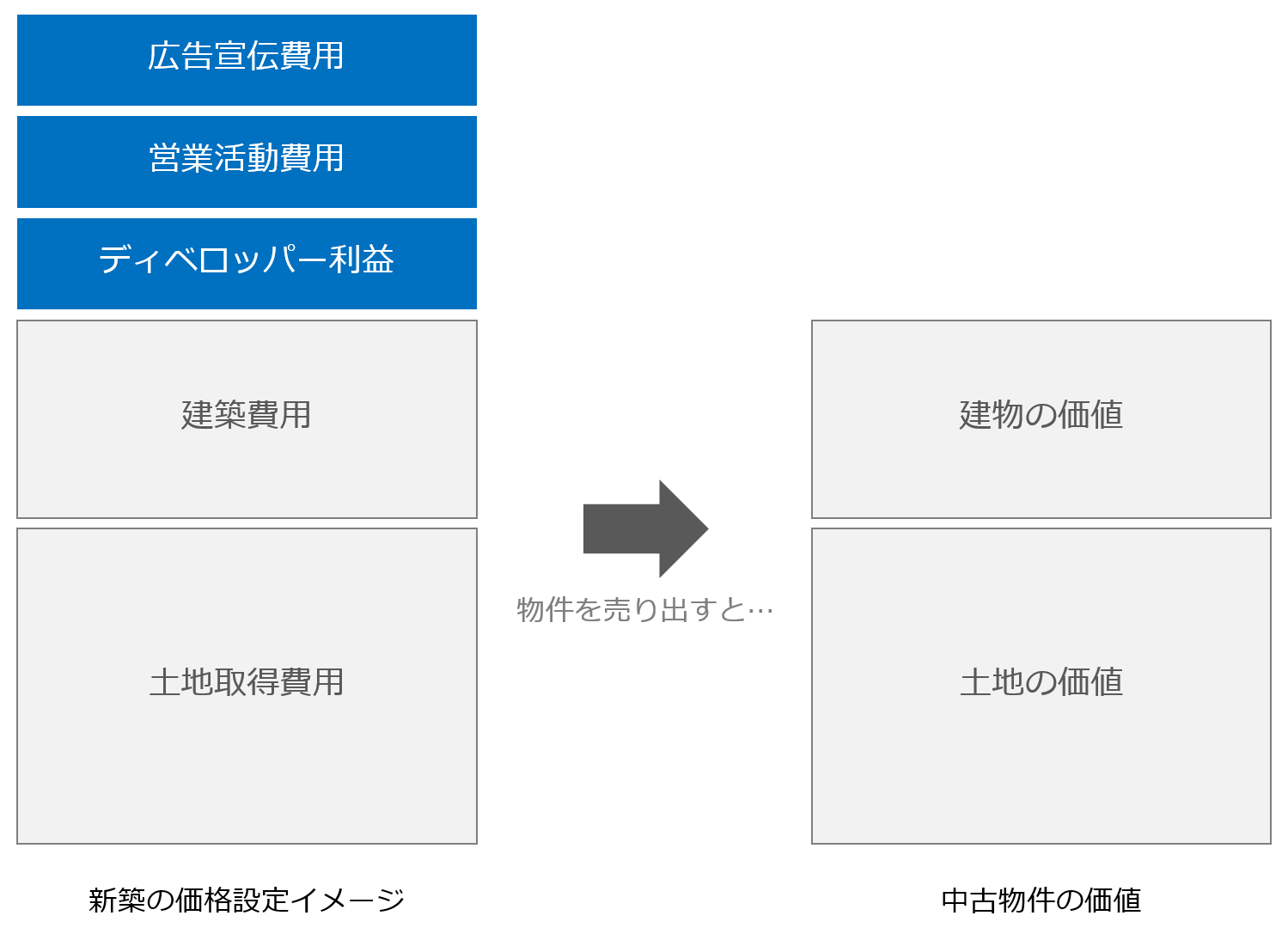

新築はキャピタルゲインには向かない?

新築はキャピタルゲインを狙うにはあまり適さない物件と言えます。その理由は、新築の場合は中古物件と異なり、物件価格に下記の費用が上乗せされているためです。これにより、新築の価格は本来の物件価値より2割~3割前後高いと言われています。新築を買って数年ですぐに売却しようとしたら、査定価格が購入時の価格よりも何割か低くて青ざめたというようなエピソードもよく耳にする話です。

ただ、新築はデメリットばかりというわけでもありません。新築物件に何か欠陥などがあったとしても、10年間はディベロッパーから保証を受けることができますし、税制面でも優遇を受けることができます。

また、築年数が浅ければ入居者もつきやすいので、購入後しばらくは空室に悩まされることも少ないでしょう。新築はキャピタルゲインを狙うには向かないですが、インカムゲインを安定的に得ることができるため、ローンを完済して年金代わりに持ち続けるといった場合などに適しています。

中古マンションの売買状況

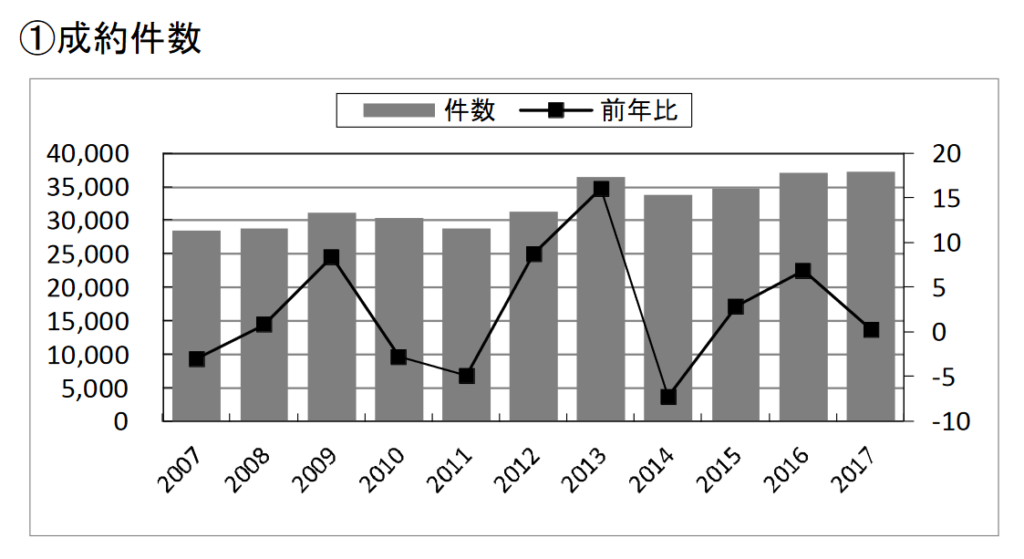

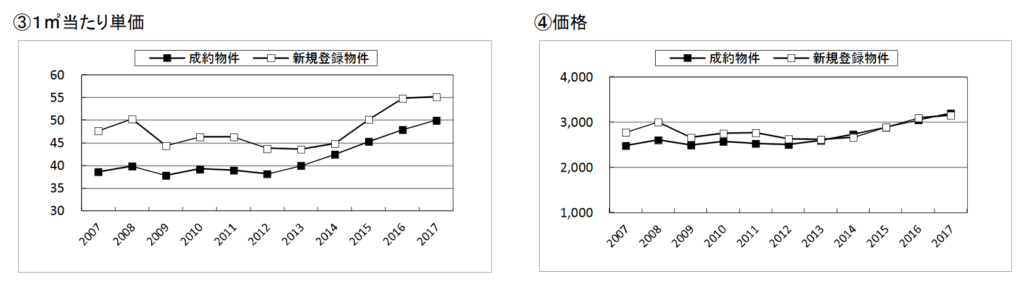

中古マンションに関する動向も詳しく見ていくことにしましょう。まず、東日本不動産流通機構(REINS)によると、2017年の首都圏の中古マンション成約件数は37,329件(前年比0.4%増)で、3年連続で前年を上回り、2016年に続いて過去最高を更新しています。

公益 財団法人東日本不動産流通機構「首都圏不動産流通市場の動向(2017年)」

公益 財団法人東日本不動産流通機構「首都圏不動産流通市場の動向(2017年)」

また、株式会社不動産経済研究所の発表では、2017年の首都圏における新築マンション供給戸数は35,898戸(前年比0.4%増)となっており、中古マンションの成約件数が新築の供給を上回る結果となりました。かつての新築が牽引していた不動産売買市場が、中古マンション市場へと移ってきていることが分かります。

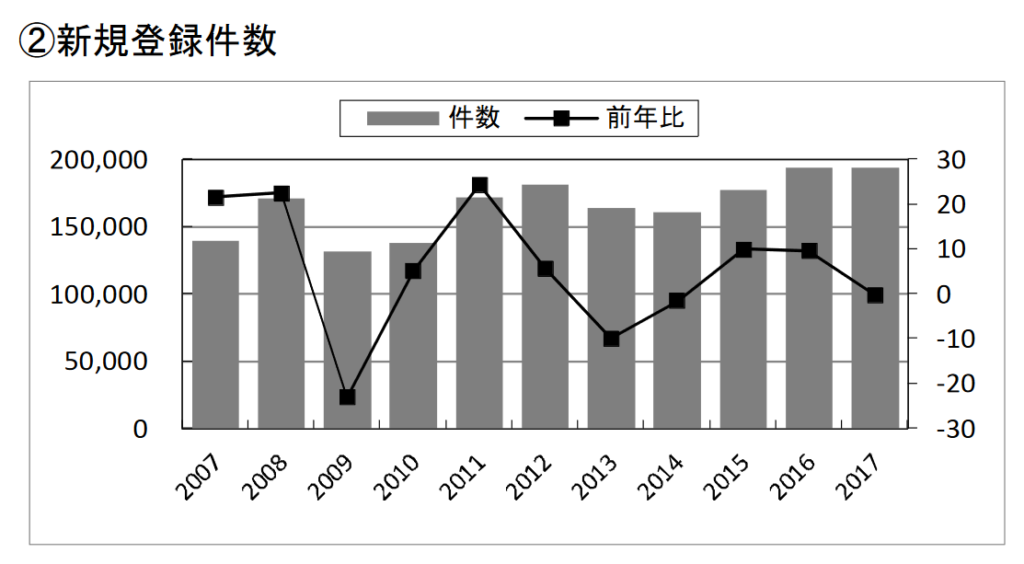

一方、中古マンション市場の成約件数37,329件に対して、2016年の新規登録件数は193,988件(前年比0.2%減)(東日本不動産流通機構調べ)となっており、競合となる物件も非常に数が多いという状況です。

公益 財団法人東日本不動産流通機構「首都圏不動産流通市場の動向(2017年)」

公益 財団法人東日本不動産流通機構「首都圏不動産流通市場の動向(2017年)」

また、成約価格は3,195万円(前年比4.8%上昇)で、㎡当たり平均単価は55.18万円(前年比0.7%上昇)と4年連続で上昇しています。なお、成約事例の築年数平均は23.13年(前年22.32年)とかなり経年している物件ですので、都心エリアで築浅など好条件の物件では、㎡当たり平均単価100万円前後となるケースも少なくありません。

公益 財団法人東日本不動産流通機構「首都圏不動産流通市場の動向(2017年)」

公益 財団法人東日本不動産流通機構「首都圏不動産流通市場の動向(2017年)」

中古マンション市場は年々成長しており流通性も上がってきていますので、これから購入するマンションの出口戦略の一つとして頭に入れておき、定期的に動向をチェックしておきたいところです。

利回りが高い物件は良い物件?物件価格と利回りのマトリクス

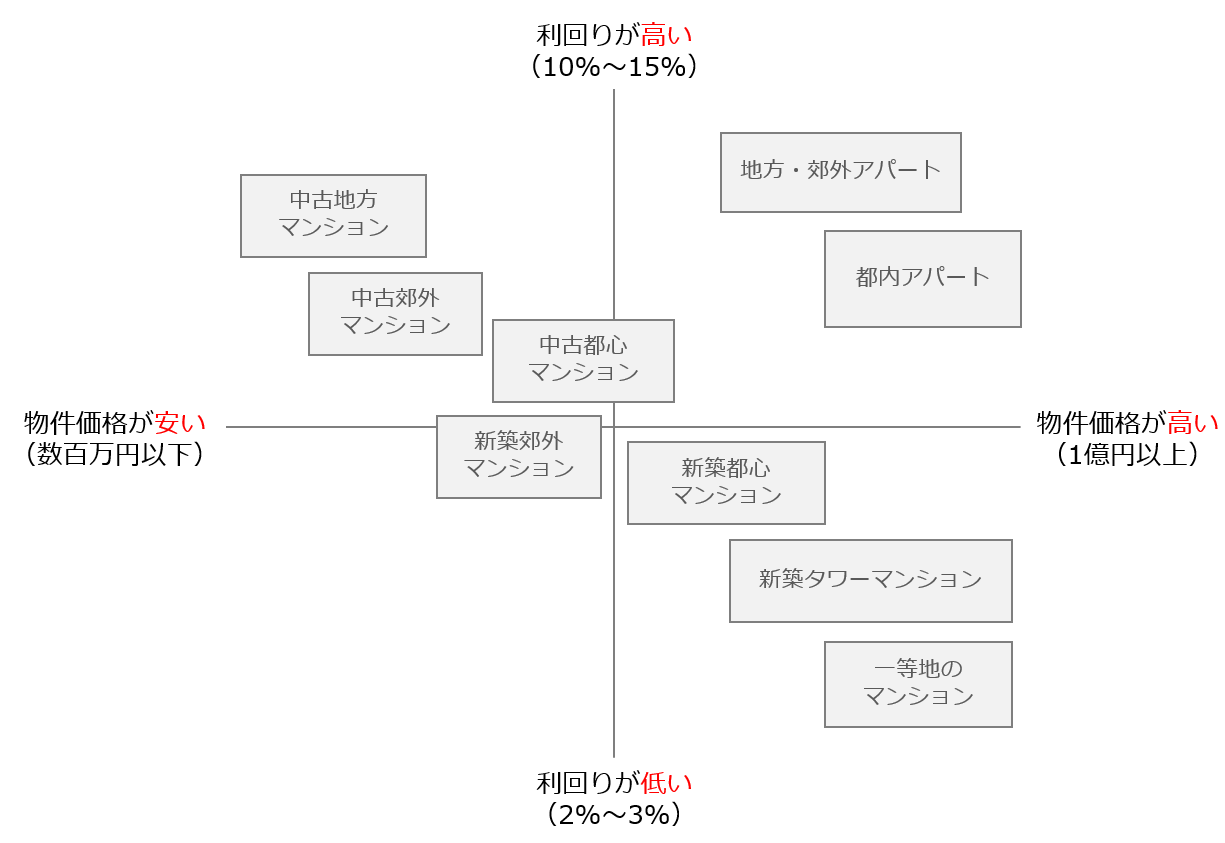

物件情報サイトなどで検索をしていると、どうしても利回りが高い物件に目を奪われがちですが、利回りが高い物件がイコール良い物件というわけではないので、注意が必要です。

利回りと物件価格は反比例の関係になりますので、利回りが高くなると物件価格が下がり、物件価格が上がると利回りが下がるということになります。この価格と利回りの関係を、エリア・物件タイプ別に整理してみると、下記のようなイメージとなります。

物件価格と利回りのマトリクス

物件価格と利回りのマトリクス

この図を見るとわかるように、利回りが低いものほど一等地(銀座・恵比寿・広尾・六本木・青山・白金・松濤など)のマンションや、設備やアクセスの良いタワーマンション、都心の新築マンションといった入居者に人気の物件となります。

一方、利回りが高い物件はアパートや中古、郊外・地方エリアなどの物件となり、空室リスクなどが懸念として上がってくる物件となります。この場合は、リノベーションして他の物件と差別化する、集客戦略で空室リスクを軽減するなどのビジネス上の工夫が必要となってきますので、不動産投資を本業としたい方向けの領域となってきます。

また、郊外や地方の物件などになると賃料は安くなるものの、マンションの管理費は賃料ほどには下がりにくくなるという側面もあります。そのため、表面利回りはよくても毎月の管理費の比率が高くなり、空室の機会損失費用も含めると実質利回りは都心の物件を下回るというようなことも起こってしまうため、不動産投資経験が少ないうちはある程度の賃料レベル(家賃6万円~7万円)を上回っている物件を選ぶことをおすすめします。

売主の立場に立って出口戦略を検討する際は、買主にとって魅力的に映る利回りとなるように物件価格を調整する必要があります。購入する際に、いくらでなら次の買い手がつきそうかを頭にイメージしておくと良いでしょう。

売主と買主の両方の気持ちを理解しておくことが大切

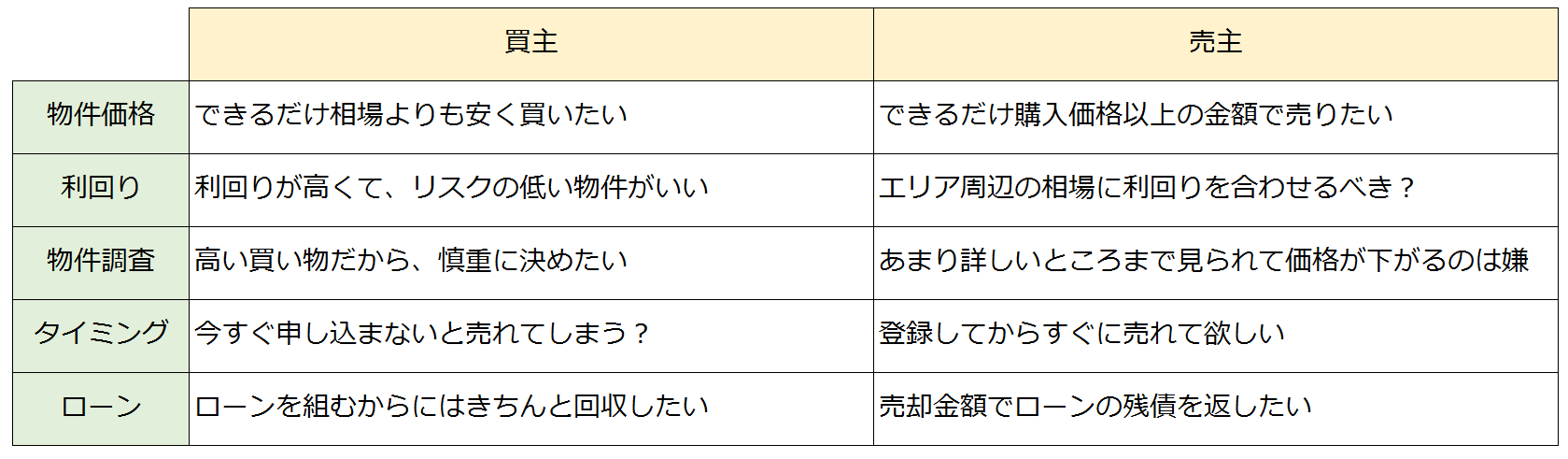

不動産投資は、自分が買いたいときには相手が売りたいという気持ち、自分が売りたいときには相手が買いたいという気持ちをそれぞれ理解して行動していくことが大切です。

特に、5000万円以上の購入価格が高い水準のマンションなどは、融資が受けられる人も限られてきますので、売りたい時期に次の買い手がつくかを検討する必要があります。

たとえば、5000万円以上の融資がつく人は、国内で知名度が高い大企業に勤めている、年収が500万円以上、自己資金で1000万円以上用意できるなどの属性が必要となってくる可能性が高く、またローン審査や金利状況が現状よりも厳しくならないという融資環境も必要となります。このように、不動産の出口戦略においては、自分が購入できるだけでなく、売主の立場に立った時に次の買い手も購入ができるということが必要となります。

今始めるべき?失敗しない不動産投資ガイド

- 今、不動産投資が注目されている5つの理由

- 不動産投資市場は、すでにバブルじゃないの?

- どんな人が不動産投資をやっているの?

- 不動産投資で大切な3つの投資ルール

- 不動産投資の流れを知ろう!

- 不動産投資を成功させるために必要不可欠な5つのプロセス

- 不動産売買にかかる費用は?

- 不動産投資ローンと住宅ローンの違いとは?

- 不動産投資の成功は、売却戦略(出口戦略)にあり

- 不動産投資のメリットとデメリット

- 不動産投資とREIT・株式・FXの比較

- エリアの選び方とおすすめの物件条件について

- どっちが正解?物件選びの際に迷うポイントの徹底比較

- 不動産投資で考えるべき7つのリスク

- 失敗事例から学ぶ不動産投資の極意

- 失敗しない不動産投資セミナーの選び方

- どこがおすすめ?初心者に人気の不動産投資セミナー7選

- 上場している不動産投資会社7社の実績・評判は?

- 失敗したくない人のための不動産売却ガイド

無料資料請求や個別相談などが利用できる不動産投資会社[PR]

初心者の方の情報収集に役立つ無料の資料や無料の個別コンサルティングを行っている不動産投資会社を厳選ピックアップしご紹介しています。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 上場企業が運営している不動産売却サービスの比較・まとめ

- 利用者が多い不動産売却・査定サービスの比較・まとめ

- 入居率99%超・融資実績1%台など総合力が高いマンション投資会社の比較

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- 頭金(自己資金)500万円以上で始められる不動産投資会社の比較・まとめ

- 頭金(自己資金)100万円以下で始められる不動産投資会社の比較・まとめ

- フルローンや低金利など融資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2026年2月16日

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日