不動産クラウドファンディングの投資サービスを提供するには、国土交通省が定める不動産特定共同事業法に則った運用が必要です。そのため各不動産クラウドファンディングの運営する不動産会社は不動産特定事業法登録を行っています。

そして不動産特定事業法は第1号事業者から第4号事業者という枠組みが定められており、それぞれの事業者により業務内容や運用できる不動産クラウドファンディングの内容が異なってきます。

今回は不動産特定共同事業法の事業者の違いは何か、また運用スキームによる特徴の違いや、不特法の種類別に主な事業者についても詳しくご紹介していきます。

目次

- 不動産特定共同事業法の各号の特徴

1-1.不動産特定共同事業法第1号の内容

1-2.不動産特定共同事業法第2号の内容

1-3.不動産特定共同事業法第3号の内容

1-4.不動産特定共同事業法第4号の内容 - 不特法「1号事業」と「特例事業」それぞれのメリット

2-1.不特法の1号事業(第1号・2号)で不動産クラウドファンディングを運営するメリット

2-2.不特法の特例事業(第3号・4号)で不動産投資型クラウドファンディングを運営するメリット - 不特法の1号事業(第1号・2号)の不動産クラウドファンディング

3-1.COZUCHI(コヅチ)

3-2.CREAL(クリアル)

3-3.信長ファンディング - 不特法の特例事業(第3号・4号)の不動産クラウドファンディング

4-1.LEVECHY(レベチー) - まとめ

1.不動産特定共同事業法の各号の特徴

不動産特定共同事業法には、第1号から第4号事業者まで登録条件があります。国土交通省「不動産特定共同事業(FTK)の概要」によると、以下のようになっています。

不動産特定共同事業法事業者の許可要件

- 宅建業の免許

- 良好な財産的基礎、公正かつ適確に事業を遂行できる人的構成

- 基準を満たす契約約款(一般投資家を対象とする場合のみ)

- 事務所ごとの業務管理者配置(不特事業3年以上、実務講習、登録証明事業(ARESマスター、ビル経営管理士、不動産コンサルティンクマスター))

また必要な資本金は以下のようになっています。

- 第1号事業者:1億円

- 第2号事業者:1,000万円

- 第3号事業者:5,000万円

- 第4号事業者:1,000万円

第1号事業者が最も多額の資本金が必要であり、ついで第3号、そして第2号、第4号となっています。

1-1.不動産特定共同事業法第1号の内容

第1号事業者の役割は、不動産売買や賃貸の契約を締結し運営を行い利益を出資配当する業務の担当です。個人投資家との匿名組合契約を結ぶ他に、不動産運営に伴う実務も執り行います。

1-2.不動産特定共同事業法第2号の内容

第2号事業者は、不動産特定共同事業契約締結の代理もしくは媒介をする事業者となっています。具体的には第1号事業者に代わり、第2号事業者が投資家の募集や勧誘を行います。またオンラインで募集や契約を結ぶ際の体制の整備なども代行します。

第1号事業者と同じ不動産会社が取得しているケースも多く見られます。

1-3.不動産特定共同事業法第3号の内容

第3号事業者は、特別目的会社(SPC)を介在した運用を行うことができます。

第3号事業者は不動産クラウドファンディングの運営を目的としたSPCの委託を受けて、売買などの不動産取引を行います。SPCが介在する以外は、第1号事業者と同等の業務を遂行します。

1-4.不動産特定共同事業法第4号の内容

不動産特定共同事業法第4号は、3号と同様にSPCから委託を受け、投資家から出資金を集めたり分配を行ったりなど、契約締結の代理・媒介を行うための法律です。

2.不特法「1号事業」と「特例事業」それぞれのメリット

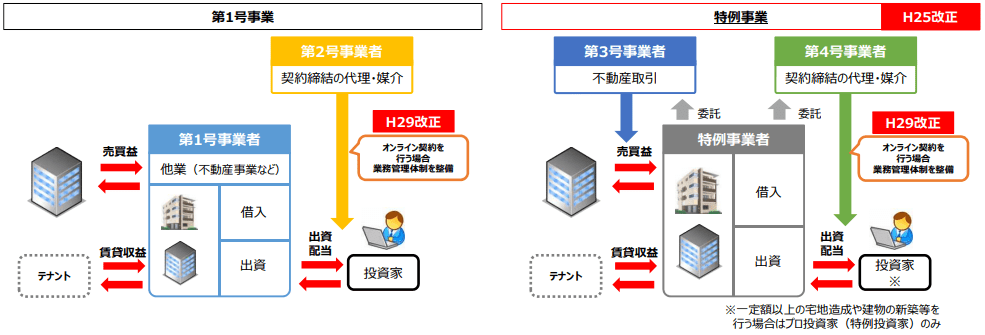

不動産特定共同事業法に則り不動産クラウドファンディングを運営する場合は、第1号と第2号事業者が運営する「1号事業」と、第3号事業者と第4号事業者による「特例事業」という、2つの事業形態に分けられています。

画像引用:国土交通省「不動産特定共同事業(FTK)法の概要」

それぞれの運営におけるメリットを見ていきましょう。

2-1.不特法の1号事業(第1号・2号)で不動産クラウドファンディングを運営するメリット

1号事業で不動産投資型クラウドファンディングを運営するメリットは、スピーディーに案件を組成できる点です。1号事業の場合は運営に関わる法人は不動産投資会社のみであり、不動産会社が投資家と匿名契約を結び収益の配当を行うというシンプルなスキームとなっています。そのため契約が特例事業よりも少なくて済みます。

投資家側にとっても案件が多くなり、資産運用の機会が増えるメリットがあります。

2-2.不特法の特例事業(第3号・4号)で不動産投資型クラウドファンディングを運営するメリット

特例事業で不動産投資型クラウドファンディングの案件を組成するメリットは、運用時に特別会社(SPC)を介在できることです。特別会社を介在することで投資家の損失を防ぐことができます。

1号事業で不動産会社が直に案件の不動産を運営している場合、運営中に不動産会社が倒産した場合、投資家の資金で購入した不動産も不動産会社の資産とみなされ、債権回収の対象となる可能性があります。

その場合、不動産売却によって得た資金回収については、投資家ではなく、債権者への返済が優先されることもあるのです。その結果、投資家の損失が大きくなることも考えられます。

一方で特別会社を介在している場合には、運用不動産は特別会社の資産となり、仮に不動産投資型クラウドファンディングサービス運営の不動産会社が倒産しても、債権回収の対象となりません。そのため投資家の損失リスクは小さくなるのです。

このような特徴を活かして、1号事業では実施しづらい金融機関の不動産ローンを活用した高いレバレッジ効果を期待できるという点も特例事業のメリットと言えるでしょう。

3.不特法の1号事業(第1号・2号)の不動産クラウドファンディング

3-1.COZUCHI(コヅチ)

| サービス名 | 累計募集額実績 | 利回り水準 | 主な特徴 |

|---|---|---|---|

| COZUCHI | 220億円超 | 2%~20% | 首都圏の賃貸マンションや店舗・事務所などに投資可能、途中解約が可能 |

2020年から運営を開始した不動産投資型クラウドファンディング「COZUCHI」は、LAETOLI株式会社が運営している不動産投資型クラウドファンディングです。LAETOLI社は1999年創業の不動産投資会社で、リノベーションや不動産買取事業なども行っているため、投資用不動産のノウハウを豊富に有しています。数十億円規模の大規模案件を定期的に募集しているため、業界内でもかなり注目されています。

COZUCHIでは定期的に数十億円規模の大規模なファンドを募集しており、その累計募集実績は300億円を突破しています。COZUCHIでは1口1万円からの出資が可能で、想定利回りは2.0%~20.0%と幅広く、運用期間が最短3ヶ月~1年程度と比較的短期であることもメリットとなっています。

3-2.CREAL(クリアル)

| サービス名 | 累計募集額実績 | 利回り水準 | 主な特徴 |

|---|---|---|---|

| CREAL | 275億円超 | 4~5% | 保育所ファンドや地方創生・ヘルスケアなどESG不動産投資ができる |

「CREAL(クリアル)」は、東証グロース上場企業のクリアル株式会社が運営する不動産投資型クラウドファンディングで、投資のしやすさが大きな特徴でありメリットです。

CREALは2018年12月からサービスを提供しており比較的歴史が長く、累計募集実績も300億円以上と豊富です。また、運営物件はマンション等の他、宿泊施設や保育所などバラエティに富んでいます。投資機会に恵まれているので投資を始めやすく、また、1万円から投資ができるので、初心者の方でも少ない資金から不動産投資型クラウドファンディングを始められます。

※CREALでは、下記ページ経由で新規に投資家登録やファンドへの投資を行うと最大50,000円のAmazonギフト券がプレゼントされるキャンペーンを開催中です。詳しくはCREALのキャンペーンページでご確認下さい。

3-3.信長ファンディング

| サービス名 | 累計募集額実績 | 利回り水準 | 主な特徴 |

|---|---|---|---|

| 信長ファンディング | 約5億円 | 4%~6% | 上場企業が運営、予定分配率5%程度、名古屋など東海エリアでESG不動産投資ができる |

「信長ファンディング」は、名古屋に本社を置く株式会社ウッドフレンズが提供する不動産投資型クラウドファンディングサービスです。運営元の株式会社ウッドフレンズは、東京証券取引所(東証)スタンダード市場と名古屋証券取引所(名証)に上場しており、不動産開発や販売だけでなく生活環境に関連する事業なども行っている企業です。

国産木材を積極的に活用した賃貸アパートや中古不動産再生物件を商品化することで、株式会社ウッドフレンズがこれまで培ってきた不動産事業や建設事業、建材事業などのノウハウを活かした不動産型クラウドファンディングサービスとなっています。

最低投資金額は10万円と他サービスと比べてやや高めですが、信長ファンディングは地域経済の活性化や国産材の積極活用などを特徴として掲げており、不動産でESG投資ができるクラウドファンディングでもあります。ESG投資に関心がある方や、地方創生・地域活性化・環境問題などに関心のある方にとっても大きなメリットになるでしょう。

また、東海地方の案件を豊富に扱っているため、エリアを分散させたい方や、地方不動産に興味があるがまずは少額資金から投資を始めていきたい方にも適したサービスです。その他の不動産クラウドファンディングの投資対象としては東京都心部の案件が大半となっているため、地方不動産の運用を検討する際は選択肢に入れてみるのも良いでしょう。

4.不特法の特例事業(第3号・4号)の不動産クラウドファンディング

4-1.LEVECHY(レベチー)

| サービス名 | 累計募集額実績 | 利回り水準 | 主な特徴 |

|---|---|---|---|

| LEVECHY(レベチー)[PR] | 約12億円 | 6%~8% | SPCの倒産隔離スキームにより金融機関のローンを活用した高いレバレッジ効果。 |

LEVECHY(レベチー)[PR]はジャパン・プロパティーズ株式会社が運営する不動産クラウドファンディングです。運営会社は2012年1月の会社設立以降、貸事務所の仲介(オフィスリーシング)を中心に事業展開しており、2023年5月25日から不動産クラウドファンディングLEVECHYの運営を開始しました。

不特法第3号、第4号事業の登録を行うことで、SPCを介在したスキームの案件を組成しています。レベチーの大きなメリットはSPCを介在することによって実現した、高いレバレッジ効果です。

SPCの倒産隔離スキームにより、不動産の取得費にローンを活用した際のリスクが限定されることになります。投資家からの出資金に加えてローンを併用することで、少ない資金でも大きな不動産を運用可能になり、レバレッジ効果を得ることができます。これにより、LEVECHYではインカムゲインだけで6%以上、キャピタルゲインを合わせると8%以上の分配利回りを目指すとしています。

まとめ

不動産投資型クラウドファンディング運営に必要な不動産特定事業登録は、第1号〜第4号という種類があります。その内訳は第1号と第2号は第1号事業、第3号と第4号は特例事業という事業の運営に用いられています。

1号事業のメリットはスピーディーに案件を組成でき、豊富な案件を提供できるという点にあります。人気の高いサービスでは募集金額を大幅に上回ってしまうことも多いため、スピーディーに案件を提供できるシンプルなスキームであるという点は、投資家側にとってもメリットと言えます。

一方で特例事業の場合、案件の運用時に不動産会社と投資家以外に特別会社を介在させることが可能であり、不動産をサービス運営不動産会社の資産と区別することで、投資家の資産保全が行えるメリットがあります。

不動産クラウドファンディングへの投資を検討する際は、どのような資金の流れになっているのか、またどのようなリスクが考えられるのかを検証するためにも、事業スキームを確認することが重要です。不特法の事業者登録の違いを理解しておくことも、投資を検討するうえで注目したいポイントと言えるでしょう。

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2025年12月18日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日