2024年3月に、日銀は2016年から続けてきたマイナス金利を解除しました。また、長期金利の政策方針も変更となっています。足元の物価上昇が、持続的なものとなってきているとの判断から実行されたものです。

いずれも、いわゆる金融緩和を縮小する動きの一種です。金融緩和が縮小に向かうと、長い目で見ればローン金利の上昇や不動産の価格高騰の抑制などの作用が想定されます。

ただし、2024年5月時点では依然として金利は低位に留まっており、政策変更を受けて不動産投資にどのような影響があるのか気になる方も多いのではないでしょうか。今回の記事ではマイナス金利政策の解除における不動産投資への影響、今後の不動産投資戦略のポイントについてまとめました。

目次

- マイナス金利解除や日銀の政策変更

1-1.マイナス金利の解除と長期国債買入のルール変更

1-2.金融政策を変更した背景とは? - 不動産投資におけるマイナス金利解除の影響は?

2-1.ローン金利に与える影響①すでに借りている人の場合

2-2.ローン金利に与える影響②これから借りる人の場合

2-3. 不動産市況への影響は? - 金融政策の変更を踏まえた今後の投資戦略

3-1.金利上昇リスクを想定して余裕のある経営を行う

3-2.これからローンを借りるなら金利選びを慎重に

3-3.有価証券投資と組み合わせて金利上昇リスクに対処する方法も - まとめ

1 マイナス金利解除や日銀の政策変更

日銀は、2013年ごろからインフレを金融政策を決めるうえでのターゲットとしてきました。足元は持続的にターゲットを達成する状況となったため、この度金融政策の変更が実行されたのです。

まずは、日銀がおこなったマイナス金利解除などの政策変更の内容や背景をおさえておきましょう。

1-1 マイナス金利の解除と長期国債買入のルール変更

2024年3月の日銀金融政策決定会合では、複数の金融政策の変更が行われました。基本的には、これまで継続してきた金融緩和政策を縮小する内容です。不動産投資を考えるうえで特に重要なのは、次の二つの政策変更です。

- 無担保コールレート(オーバーナイト物)を、0~0.1%程度で推移するよう促す

- 長期国債の買入れをこれまでと概ね同程度の金額で長期国債の買入れを継続する

日銀では2016年以降、条件付きで日銀当座預金にマイナス金利が適用される政策を継続してきました。日銀当座預金とは、日本の金融機関が日銀に預ける預金のことで、基準を超えた金額の部分にマイナス金利を適用してきたのです。

これを撤廃して、無担保コールレート(オーバーナイト物)を0~0.1%になるように促す政策となりました。無担保コールレート(オーバーナイト物)は日銀の預金金利とは異なる物で、端的に言えば金融機関の間でオーバーナイト(つまり1日)お金を借りるときに適用される金利のことです。

長期金利では、こちらも2016年の秋からこれまで「イールドカーブコントロール」という政策が実施されてきました。2024年2月までは、10年国債の金利を0%付近で推移することを目指し、上限1%を目処として無制限に国債買い入れを実施する政策を行っていたのです。

2024年3月からは、買い入れ規模は維持するとしつつも「0%での推移を目指す」「上限は1%を目処」とするとの文言がなくなりました。以前の政策と比べると、緩やかに金利上昇が起こる余地のある内容に変わったのです。

これまでの日銀の金融政策は、金利を低く抑えて市中の資金の流通を増やすように促す、いわゆる「金融緩和」政策と呼ばれるものでした。今後もゼロ金利や資産買い入れが継続されることから、金融緩和政策が完全に撤廃されるわけではなく、金融緩和の規模は縮小したと考えるのが適切です。

(出所:日本銀行「2024年1月23日 当面の金融政策運営について」「2024年3月19日 当面の金融政策運営について」)

1-2 金融政策を変更した背景とは?

3月の日銀金融政策決定会合後の公表分において、次のような記載がみられます。

わが国の景気は、一部に弱めの動きもみられるが、緩やかに回復している(中略)。昨年に続きしっかりとした賃上げが実現する可能性は高く、本支店における企業からのヒアリング情報でも、幅広い企業で賃上げの動きが続いていることが窺われる。(中略)最近のデータやヒアリング情報からは、賃金と物価の好循環の強まりが確認されてきており、先行き、見通し期間終盤にかけて、「物価安定の目標」が持続的・安定的に実現していくことが見通せる状況に至ったと判断した。

引用:日本銀行「2024年3月19日 当面の金融政策運営について」

日銀では2013年頃から「インフレ率年2%」を金融政策における目標の1つとしてきました。上記の文章はこの2%を持続的に達成する目処が立ったとの見方を示しています。

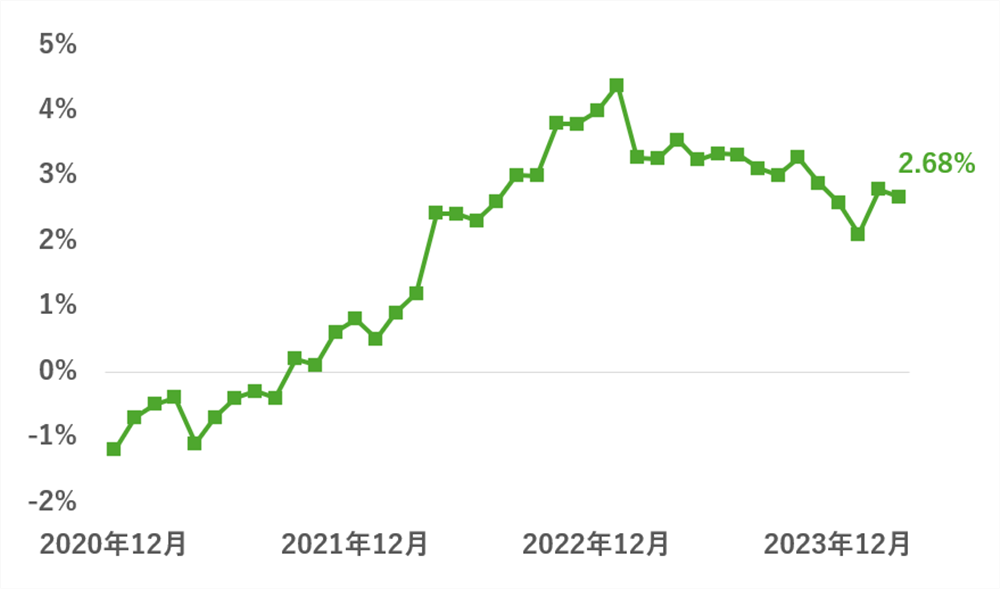

日本の消費者物価指数(総合)前年同月比の伸び率の推移

(出所:e-Stat「消費者物価指数 」時系列データより筆者計算)

日本のインフレ率の指標をみると、実は2022年頃からおおむね2%を超える状況が持続していました。しかし、当初は円安や海外の物価高騰の影響が大きいとの判断から「持続的ではない」と考えて、日銀はおおむね従来の政策を維持しました。

日銀が適度なインフレを目指す背景には、健全な経済成長には適度で持続的なインフレを伴うとの考え方があるためでした。一方で、海外の物価高や為替の影響によるインフレは、国内経済に打撃を与える要因となります。

国内経済が打撃を受ければ、やがて不景気によりインフレが低下する可能性があるため、2023年時点では「持続的とはいえない」と判断していたのです。

しかし足元は企業の賃上げが積極化しつつあり、消費拡大とインフレが共に進む構造が醸成されつつあります。こうした動きを踏まえて、2024年に入り日銀は「物価安定の目標」が持続的・安定的に実現すると判断したのです。

2 不動産投資におけるマイナス金利解除の影響は?

不動産投資の側面から日銀の金融政策を考えたとき、ローン金利の変動に留意する必要があります。長期でみれば不動産市況の抑制要因となる可能性もあるものの、短期的には不安視されるポイントは限定的です。

2-1 ローン金利に与える影響①すでに借りている人の場合

日銀のマイナス金利の解除、すなわち実質的な利上げと長期国債金利のターゲットの撤廃は、共に金利を上昇させる要因となる可能性があります。

ローン金利には、大きく分けて変動金利と固定金利があります。すでにローンを借りている人の視点で考えると、目先は固定金利の方が高い局面が続きそうですが、変動金利は長期でみたときに注意が必要です。

金利水準はローンを提供する金融機関が決めるものなので「必ず特定の指標に連動する」と一概に言える物ではない点に注意が必要ですが、それぞれ次のような金利が影響を与える傾向にあります。

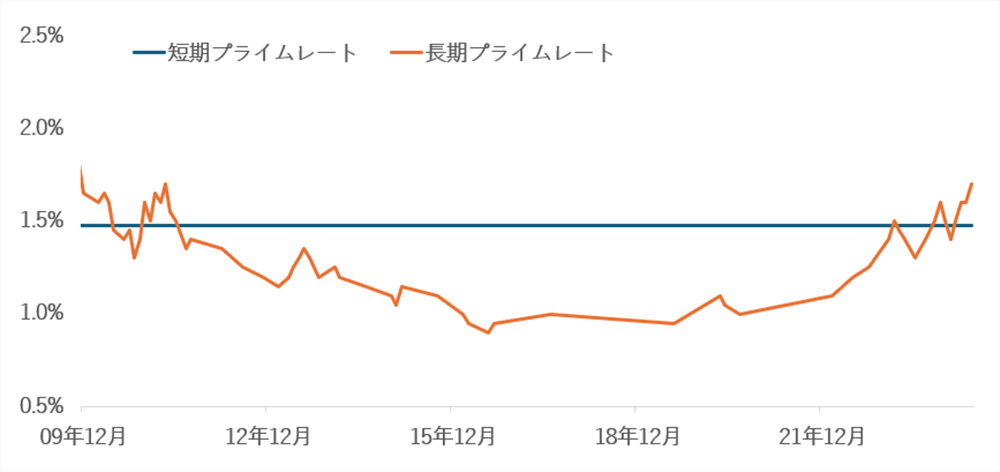

- 変動金利|短期プライムレート(一部金融機関において長期プライムレート)

- 固定金利|長期プライムレート

プライムレートとは、各金融機関が最も信用力が高いと評価する先に対して貸し付けるときの金利水準です。短期は1年未満、長期は1年以上に適用される金利です。

変動金利は多くの場合、短期の金利の基準の1つである短期プライムレートと連動します。さらに短期プライムレートは政策金利や市場の短期金利の影響を受ける傾向にあります。

過去長きにわたって日銀は政策金利を低位に維持してきたため、短期プライムレートも1%台前半で横ばいとなっています。

対して、長期プライムレートは長期貸し付けでも参照される金利のため、中期や長期の市場金利の影響も受けるのが特徴です。

近年でいえば、イールドカーブコントロールの政策の微修正なども背景に、長期金利は緩やかに上昇してきています。その影響もあり、長期プライムレートは2021年頃から上昇傾向となっています。

長期・短期プライムレートの推移

(出所:日本銀行「長・短期プライムレート(主要行)の推移 2001年以降 」をもとに、筆者にて月次データに加工)

マイナスから脱却したとはいえ、日銀の短期の政策金利はまだ低水準なため、すぐに短期プライムレートの上昇→ローン金利の上昇が起こる可能性は高くありません。

一方で、将来さらにインフレが加速する事態になれば、日銀の利上げペースも加速して短期プライムレートにも影響を与える可能性がゼロとはいえません。

変動金利は定期的(契約によりますが3ヶ月~半年に一度程度が多い)に金利水準が見直されるので、いざ短期プライムレートが上がればすぐにローン金利も引き上がります。

短期的には、固定金利の方が影響を冷静に分析する必要があります。長期プライムレートはイールドカーブコントロールが継続していたなかでも緩やかに上昇してきました。

2024年3月の政策変更では長期の金利水準のターゲットがなくなったため、今後もさらに金利上昇が進む可能性が想定されます。すなわち、長期プライムレートは、短期よりも早いペースで上昇するリスクがあるのです。

自分が選択している固定金利の固定期間が5年以内など短い場合には、特に注意が必要です。固定期間が終了したタイミングで金利水準が見直されるため、足元の金利上昇の影響を受ける可能性が高くなります。

一方で、全期間固定や20年など長期の固定であれば、金利水準は当面の間変わりません。足元の金利変動を過度に気にする必要はないでしょう。

2-2 ローン金利に与える影響②これから借りる人の場合

不動産投資のためにローンの借入の実行を検討している方は、変動にせよ固定にせよ、また固定の借入期間にかかわらず、市場金利の変化に気を配って意思決定する必要があります。

日銀の見通し通りインフレが持続的で経済成長が続くなら、今後一段と利上げが進む可能性があります。すなわち、待っていると徐々に金利が引き上がってくる可能性があるのです。また、現状を踏まえると、短期プライムレートよりも長期プライムレートの上昇が先行していることから、固定金利のローンの方が金利上昇が加速するリスクが高いと想定されます。

以上をふまえると、基本的には早めにローン借入を進めるのが有効な選択肢となりそうです。特に固定金利については、先々の金利上昇リスクに注意を払う必要があります。

金融機関の経営方針にもよりますが、基本的には変動金利よりも将来の金利変動のリスクが低い固定金利の方が、金利が高くなります。変動金利で借りた場合には将来の金利上昇リスクに注意が必要ですが、仮に上昇したとしても、現在の固定金利の水準以下に留まる期間が長ければ、返済期間全体で見れば変動金利を借りた方が経済的メリットがあります。

今後も短期プライムレートの動きが長期より緩やかになるとの予想のもと、将来の金利上昇リスクを受け入れて変動金利でローンを借りるのもひとつの考え方といえます。

2-3 不動産市況への影響は?

足元の金融政策の変化程度では、不動産市況への影響は限定的と想定されます。日銀は2024年3月に金融緩和を縮小したものの、依然としてローン金利は低く、国債の買い入れも一定の規模で継続している状況です。

さらに、2022年からはじまった円安・インフレ傾向が不動産価格の下支え要因になっています。2024年は円安も加速傾向で、一時は1ドル160円を突破しました。円安は海外投資家から見たときに日本の資産が割安に見えるため、海外からの不動産投資需要を支える一因ともなります。

金利上昇は、本来は不動産価格の抑制要因となり得るのですが、足元はインフレや海外投資家の需要などが下支え要因となっています。そのため、不動産価格は当面は下がりにくい状況が続くと想定されます。

3 金融政策の変更を踏まえた今後の投資戦略

今回の金融政策の変動や短期・長期プライムレートの推移などを踏まえたときの不動産投資の戦略についてまとめました。

3-1 金利上昇リスクを想定して余裕のある経営を行う

まず、金利上昇リスクを想定して不動産経営を行うのが第一です。足元はまだ、金融政策変更の影響は限定的ですが、数十年にわたって行なわれる不動産経営のなかで、日本のインフレや金融政策がどのように推移していくか正確に予測することはできません。

金利が上昇してローンの返済負担が増大したり、不動産価格が低下トレンドへ変わったりしたとしても、経営を継続できる構造にしておくことが大切です。

一定の金利上昇を想定して、余裕のある収支計画を立てましょう。また、不動産価格の上昇が永続しないことを念頭に、キャピタルゲインに依存しすぎない経営方針を取っておくことも重要です。月々のキャッシュフローを見直し、無理のない収支になるよう調整していきましょう。

すでにローン返済率が高く先行きに不安がある方は、金利上昇リスクが高まった際には繰り上げ返済ができるよう資金を準備しておくと良いでしょう。

3-2 これからローンを借りるなら金利選びを慎重に

これからローンを借りる場合、固定期間や連動するプライムレートに着目して自分に合ったシステムのローンを選びましょう。

ローンを考えるときには変動・固定の二軸で考えがちですが、実際には固定金利のなかにも固定期間の違いがあります。全期間固定のものから、固定期間が2~5年程度と短期間のものもあるなどさまざまです。

過去の実績で見ると、固定金利が連動する傾向のある長期プライムレートは短期プライムレートよりも変動が大きいのが特徴です。

以上を踏まえると、固定期間が短い固定金利は数年後に変動金利よりも大きく金利変動の影響を受ける可能性があります。固定期間が長い方がリスクコントロールはしやすくなりますが、その分契約時の金利水準が高い場合もあるので、金利水準と将来の上昇リスクの両面から考える必要があります。

変動金利については、短期プライムレートに連動するものであれば、日本のさらなるインフレ加速や積極的な利上げが実現しない限りは目先の金利変動リスクは限定的です。

しかし、一部の金融機関では変動金利で「長期プライムレート」と連動する方針を採用している場合があります。

過去の実績に基づくと、長期プライムレートは相対的に大きく変動し、さらに変動金利であるがゆえに金利の見直し頻度も多くなります。従って、長期プライムレートに連動するタイプの変動金利は、金利変動のリスクが相対的に高いといえるでしょう。

以上のように、変動・固定の二軸だけで安易に考えず、固定期間や連動するプライムレートを理解したうえで、ローン契約の方法を検討されていくのが良いでしょう。

3-3 有価証券投資と組み合わせて金利上昇リスクに対処する方法も

有価証券投資にも目を向けて、金利上昇リスクを軽減する方法もあります。金利上昇時に収益が拡大しやすい資産を保有しておくと、ローン金利負担の増大と相殺できます。

高いリスクを取りたくない方にとっては、個人向け国債の購入やインフレ連動債へ投資する投資信託の購入が有効な選択肢の一つです。日本の個人向け国債のうち、10年国債は変動金利型となっていて、市場金利が上昇すれば金利収入が増える仕組みです。

また、日本の債券市場では「インフレ連動債」というインフレ率と連動する債券が定期的に発行されています。これ自体はプロ向けの商品なので個人が直接債券を買うのは困難ですが、投資信託の中に日本のインフレ連動債に投資する商品もあります。

今回の利上げの背景に持続的なインフレがあったように、インフレが加速する局面では金融政策の変更や金利上昇がもたらされる傾向にあります。金利上昇局面ではこのようなファンドのパフォーマンスも上向くと期待されるため、ローン金利上昇リスクを軽減する上で有効です。

よりリスクを取れる方は、株式投資を活用するのも一案です。投資対象を分散させる意味合いとしても、株式投資と不動産投資を組み合わせることは効果的な戦略といえるでしょう。

4 まとめ

日銀にとっての久しぶりの金融緩和の縮小ということもあり、2024年3月のマイナス金利の解除や長期国債買い入れの方針変更は、市場から大きく注目された出来事でした。不動産市況への影響は2024年5月時点では決して大きくありませんが、長期プライムレートの上昇リスクについては警戒した方がよいでしょう。

今後もインフレの加速と断続的な利上げが進んだ場合には、不動産市況や投資家への影響もさらに大きくなるため注意が必要です。長期で不動産経営を続ける中では、金利の不確実性をふまえたうえで、適切な対策を取っておきましょう。

伊藤 圭佑

最新記事 by 伊藤 圭佑 (全て見る)

- 木造・鉄骨造・RC造、アパート経営で選ぶべき構造は?コスト・耐用年数・融資の観点から比較 - 2025年12月24日

- 外国人入居者の受け入れはアパート経営のチャンス?審査・契約のポイントや多言語対応できるアパート経営会社も - 2025年12月20日

- 地方の高利回りと、都心の安定性、どちらを選ぶ?入居・コスト構造から考える不動産投資エリア選定術 - 2025年11月24日

- 年収1000万円以上の不動産投資、必要な自己資金や与信枠は? - 2025年11月23日

- 金利上昇期の「守り」と「攻め」の投資戦略。アパートローン借り換えによるキャッシュフロー改善や、追加購入に繋げる方法 - 2025年10月23日