マンション投資は、長期的な安定収入を確保しながら資産形成ができる魅力的な投資といえます。しかし、物件の選定や収支計画を誤ると大きな負債を抱えることになるというリスクもあります。

成功するマンション投資と失敗するマンション投資は果たしてどのような違いがあるのでしょうか。今回は、安定した収入を確保し資産をプラスに保つ方法を通じて、投資の成否を分ける5つのポイントを説明します。

目次

1 マンション投資の成功は何で決まる?

個人のマンション投資の多くは、「長期的な安定収入の確保」を目的としています。

通常は、毎年の家賃収入から必要経費を差し引いたキャッシュが黒字なら「成功」、赤字なら「失敗」ということができます。この家賃収入や必要経費などのお金の流れをフロー、差し引きして手元に残る現金をキャッシュフローと呼びます。

つまり「安定した収入を確保できたか」は、「毎年手元に残る現金(キャッシュフロー)が確保できたか」で判断することができます。

1-1 安定収入が確保されたか

1年間に手元に残る現金(キャッシュフロー)は、マンション経営の「営業純利益」からローン返済金と税金を差し引いて求めます。

1年間の営業純利益 = 1年間の家賃収入×(1-空室率)-1年間の維持管理経費

1年間のキャッシュフロー = 1年間の家賃収入×(1-空室率)-1年間の維持管理経費-1年間のローン返済金-所得税・住民税

なお、経費は変動するため、キャッシュフローは余裕を持たせてプラスで維持することがとても大切です。

経費の変動に要注意

マンション経営では、築年経過により1年間の家賃収入が下がり、空室率や1年間の維持管理経費が上がる場合があります。たとえば長期にわたって空室が出ればキャッシュフローに大きく影響し、突発的な大規模修繕があれば維持管理経費は大きく増加します。

そのような非常時のために、毎年のキャッシュフローを積み立て、予備資金を十分に用意しておく必要があります。予備資金を積み立てることができる程度のキャッシュフローが毎年得られるかどうかが、賃貸経営で成功するか失敗するかの分かれ目となります。

家賃収入を増やしローン返済の負担を軽くする

キャッシュフローを十分な水準で維持するには、以下の方法が考えられます

- 1年間の家賃収入を増やす

- 空室率を下げる

- 1年間の維持管理経費を下げる

- 1年間のローン返済金を下げる

家賃収入を増やすためには、なるべく空室率を下げることが大切です。また年間の維持管理費は、管理会社に委託している業務の一部を自分で行うことで下げることもできます。年間の収入が増えれば、ローン返済の負担も軽くなります。

1-2 プラスの資産が形成されたか

マンション投資の成否を判断する2つ目のポイントは「資産形成」です。

すなわち、マンションの購入から賃貸経営、そして売却までを通じて「プラスの資産が形成されたか」ということです。

仮に、銀行から1億円の融資を受けて1億円のマンションを買ったとしても、マンション自体は1億円の価値がありますが、同時に1億円の負債を負うため、資産はプラスマイナスでゼロになります。

ここから賃貸経営のやり方次第で、「物件売却時にどれだけプラスの資産を残せたか」が重要になります。

売却益を確保するには

物件売却時にどれだけプラスの資産を残せたかは、「物件の売却額がローンの残高を上回り、売却益を残せたか」が判断基準となります。

物件の売却額=物件の売却価格-売却にかかる諸経費

賃貸経営開始後、家賃収入の一部をローン返済に充てることで、ローン残高は次第に減少していきますが、同時に物件の資産価値も築年経過で下落していきます。

このとき、「物件の資産価値が下落するスピード」よりも、「ローン残高が減少するスピード」(ローンを返済するスピード)が速ければ、その差額分について資産が増加したと捉えることができます。

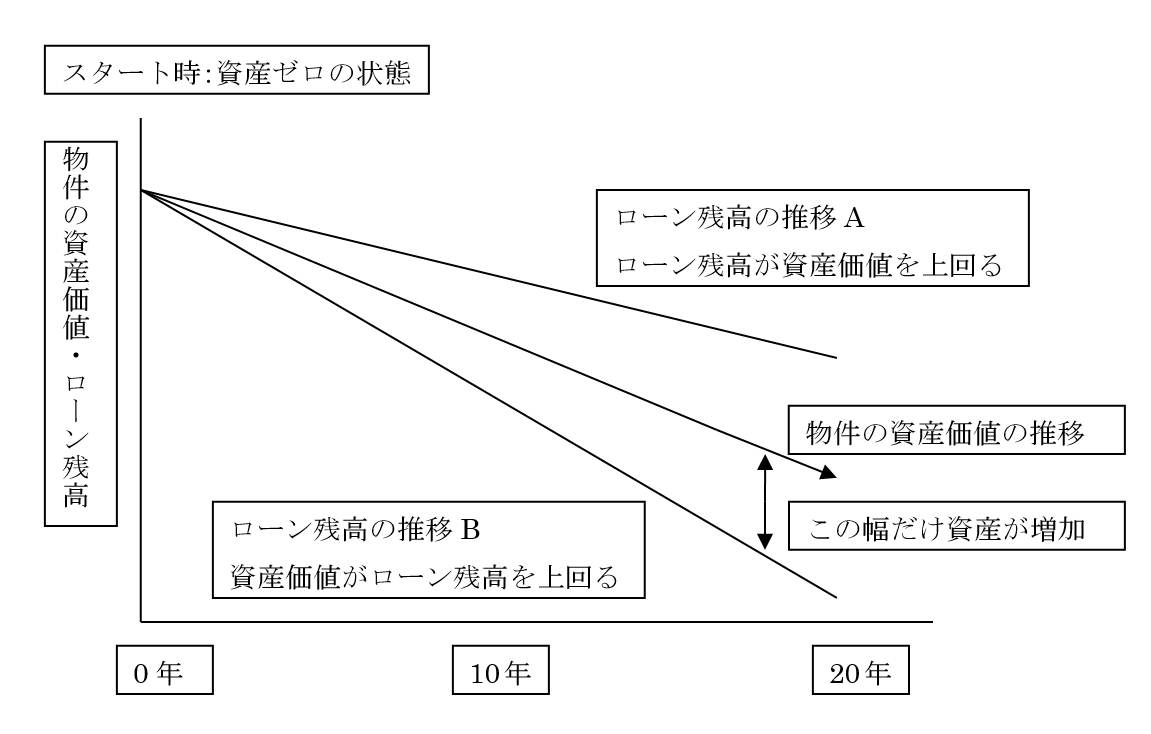

両者の関係を図に表すと、以下のようになります。

上の図で、矢印線が「物件資産価値減少の推移」を表すラインで、その上下の直線Aと直線Bが「ローン残高減少の推移」を表すラインです。

物件購入時(経過年:0年)では、物件の資産価値=ローン残高となっています。

ローン残高の減少を表す直線Aは、資産価値の減少のスピードがローン残高の減少を上回っているパターンです。このパターンでは、資産を増加させることはできません。

一方、ローン残高の減少を表す直線Bは、ローンの返済が速く、ローン残高の減少スピードが資産価値の減少を上回っているパターンです。このパターンでは、一定の経過年時点で、縦矢印線の幅だけ資産が増加したことになります。

以上、プラスの資産価値が形成できたかどうかは、「物件売却時に残存資産価値がローン残高を上回り、売却益が得られるかどうか」で決まります。

ローン残高を圧縮し高く売る

前掲の図で、資産を増加させて売却益を得るためには以下の方法が考えられます。

- 物件の資産価値を維持する

- 物件を高く売却する

- ローン残高を圧縮する

③については、毎年の返済額を増やし過ぎると返済途中で無理が生じる可能性があるため、後述するように借入利息を下げる工夫をすると良いでしょう。資産を増加させるには、「ローン残高を圧縮するとともに、物件の資産価値を維持して高く売却する」ことが重要になります。

マンション投資は、「安定収入の確保」「プラスの資産形成」の成否をみて、総合的に判断する必要があります。この2つの目標が達成されてこそ、マンション投資が成功したということができます。

2 マンション投資で成功と失敗を分ける5つのポイントとは?

これまで述べたマンション投資を成功させるポイントをまとめると、次のようになります。

| 「安定収入の確保」 | 空室をなくして家賃収入を増やすとともに、ローン返済の負担を軽くする |

| 「プラスの資産形成」 | ローン残高を圧縮するとともに、物件の資産価値を維持して高く売却する |

「安定収入の確保」「プラスの資産形成」を実現するには、以下に述べる5つの取り組みが必要です。

2-1 賃貸需要が見込める物件を選定する

まず、「空室をなくして家賃収入を増やす」ために重要なのは、購入段階で賃貸需要が見込める優良物件を選定することです。マンション投資では物件選定を間違えれば、その後の賃貸経営を上手に行ったとしても、軌道に乗せることが難しくなります。

賃貸需要が見込める物件を見極め、適正価格で取得することが、マンション投資を成功に導く第一歩となります。なお、今後も賃貸需要が見込める優良な物件は、次の条件を満たしているかどうかで決まってきます。

- 首都圏または大都市周辺にあって交通利便性がよい

- 駅からの徒歩分数10分以内

- 単身者向け(1R~1LDK)に作られている

- 新築または築5年以内の築浅物件である

少子高齢化が進行する日本社会を考慮すれば、地方よりも人口減少が緩やかな首都圏や大都市周辺が望まれます。

また、「新築または築10年以内の築浅物件である」ことについては、次のような理由から有利であると判断できます。

- 中古物件よりも賃貸需要が見込めること

- 比較的高めの家賃額を設定できること

- 修繕費用があまりかからないこと

- 売却時にまだ資産価値が残るよう、保有期間を調整できること

「新築または築10年以内の築浅物件」の場合は、売却時に資産価値が十分に残っており、かつ市場価格が大幅に下落する前の時点である築年数10~15年で売却することができます。

レインズ(東日本不動産流通機構)によると、「首都圏の中古マンション成約単価は、築16~20年から築21~25年にかけて下落率が最も大きい」という状況です。さらに、「成約した中古マンションの築年数は、平均すると20年前後」となります(首都圏の中古マンション成約状況「2017年1~12月の動向」より)。

つまり、中古マンションの市場価格は築年数20年前後で大きく下落し、その時期に売却すると、近い築年数の競争相手も多くなります。そこで物件の売却は、「市場価格が大幅に下落する時期に至る前」で、かつ「同じ築年数の競争相手がまだ多くない時期」が理想的となるわけです。

2-2 融資戦略を練る

次に、毎年の返済額が過重にならずローン残高を速やかに減少させる必要があります。

たとえば以下の方法が考えられます。

- 自己資金を多く準備して借入額を抑える

- 金利をできるだけ下げる

- 返済期間の設定に注意する

「自己資金を多く準備して借入額を抑える」ことが可能であれば、それに越したことはありませんが、なかなか難しいのが実情ではないでしょうか。

そこで「金利をできるだけ下げる」ことがポイントになります。金利は、同じ物件でも金融機関によって異なるため、金利がより低い金融機関を探すことが重要です。

融資を受ける段階で金利を下げる交渉を粘り強く行い、その後も関連情報の収集に努め、他に有利な貸し付けが見つかれば借り換えるなど、少しでも金利を抑える行動が必要です。

また、「返済期間の設定に注意する」では、返済期間が短すぎると、毎年の返済が負担となってキャッシュフローが悪化し、逆に返済期間が長すぎると売却の良いタイミングを逃す可能性もあります。

融資を受ける際は、自分で複数の返済シミュレーションを作り、金融機関の担当者とよく相談する必要があります。そして、そのような情報収集や努力を惜しむかどうかが、投資の成否を分けることにつながります。

2-3 資産価値の維持・向上に努める

物件の資産価値が下落するのを防ぎ、維持するためには、適切な管理が欠かせません。そのため、定期的に物件を点検し、補修や交換が必要な箇所は適宜直し、老朽化の進行をできるだけ遅らせることが重要です。

それと併せて、物件自体を時代のニーズにあわせて入居者が住みやすい環境を作り上げる努力が求められます。入居者を惹きつける工夫は以下のようなものが考えられます。

- 室内を流行りの内装にリフォームする

- ペット可にする

- 宅配ボックスを設置する

- 24時間ゴミ出し可能にする

そのように、資産価値の維持・向上に努めることが、潜在的な賃貸需要を発掘し空室を減らすことに繋がり、最終的には家賃収入を増やすことになります。また、資産価値が維持・向上されている物件は、売却時においてもその価値を反映した価格で売却することもできます。

逆に、資産価値が下落する過程で何も対策していない物件は、家賃収入の増加や有利な売却が期待できないといえます。

2-4 売却方法・時期を見極めること

適切な維持管理により、物件の資産価値を維持できたとしても、売却する方法や売却の時期を誤ってしまうと、希望する価格で売れなくなってしまいます。

不動産売却では、まず相場を知るため複数の業者から査定を受けることが大切です。そして、根拠を示して適切な査定額を提出した業者に売却を依頼するようにしましょう。

また、1社だけに依頼するのが不安な場合は、複数の業者に売却の仲介を依頼できる「一般媒介契約」の形態を利用すると良いでしょう。このほか売却を1社だけに任せる「専任媒介契約」「専属専任媒介契約」があります。どの仲介形態を採用するかは売主の売却活動に対する考え方で慎重に検討することが大切です。

売却するタイミングを見極めるには

また、売却時期については、以下のような見極めが重要です。

人の移動シーズンに合わせる

入学、卒業、就職、転勤など、人の移動シーズンに合わせて不動産の購入需要が起きるため、例年の2~3月に売却できるように計画する。

政治・経済・社会情勢に合わせる

- 住宅ローンに低金利が適用されている間

- 消費税の増税前

- 東京オリンピックの準備で、建築資材費・人件費の高騰が続いている間

- 米中貿易摩擦など、景気の大きな下振れ要因が本格化する前

以上のように、売却方法・時期をよく見極めることが、マンション投資の成否を分けることにつながります。

2-5 信頼できる不動産業者を見つける

マンション投資を成功に導くポイントについて説明してきましたが、これらを効率的に押さえていくためには、信頼できる不動産業者を見つけることが欠かせません。

不動産業者は、物件選定・購入から賃貸経営、売却までの一連の投資行動において専門的・法律的な分野を請け負い、かつ的確にアドバイスしてくれます。

不動産会社にも「物件選定・購入」「賃貸経営の管理」「物件の査定・売却」のジャンルで得意分野があるため、その分野に精通し、顧客のために親身になってくれる業者に任せること大切です。

3 まとめ

これまで説明してきた成功するマンション投資と失敗するマンション投資の違いを整理してみましょう。

- 需要が高い物件を選定すること

- 融資戦略を練ること

- 資産価値の維持・向上に努めること

- 売却方法・時期を見極めること

- 信頼できる不動産業者を見つけて任せること

①〜⑤のポイントを達成するには、オーナー自らが積極的に不動産投資に関する情報収集や啓発、勉強が必要です。すでにマンション投資に取り組まれる方は、もう一度ご自身の計画を振り返って点検し、適宜必要な軌道修正や補正を加えることが大切です。

そして、その計画を達成するための努力を惜しまないことで、長期的で効率的な投資活動を通じてマンション投資を成功に導くことができると考えられます。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 入居率99%超・融資実績1%台など総合力が高いマンション投資会社の比較

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- 頭金(自己資金)500万円以上で始められる不動産投資会社の比較・まとめ

- 頭金(自己資金)100万円以下で始められる不動産投資会社の比較・まとめ

- フルローンや低金利など融資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2025年12月18日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日