地価や新築マンションの価格は高値の水準となり、不動産会社の業績も上がり続けています。不動産投資は昔からあるにも関わらず、なぜここにきてクローズアップされるようになってきたのでしょうか?

不動産投資に限らず、投資で成功するためには市場を取り巻くマクロな動向をしっかりと把握し、他の投資家たちがどのような思惑で動いているのかを理解することが必要不可欠です。そこで、この記事では、不動産投資がなぜ注目を集めているのかについてご紹介します。

現在、不動産投資が人気を博している代表的な理由として、下記の5つが挙げられます。

目次

- マイナス金利政策で不動産投資ローンの借りやすさが大幅アップ

- 2020年のオリンピック開催や2040年までの東京再開発計画などが安心材料に

- 超高齢社会に突入し、年金などに対する将来不安が拡大

- 生命保険として不動産投資を検討する若年世代が増加

- 団塊世代が高齢者となり、相続税対策としての不動産投資が活発に

ここではそれぞれのポイントについて詳しくご紹介していきます。

今、不動産投資が注目されている5つのポイント

1. マイナス金利政策で不動産投資ローンの借りやすさが大幅アップ

2016年2月16日から日銀のマイナス金利政策が始まりました。マイナス金利というのは、メガバンクなどを始めとする金融機関が日本銀行に持つ当座預金に対して、金利をマイナスとするという政策です。

これにより、金融機関は日本銀行に預けておくとお金が取られてしまうため、安定的な貸し先(融資先)を新たに探す必要が出てきました。しかし、法人融資は融資需要や事業計画上の問題などもあり、すぐに融資を拡大することはできません。

そこで、白羽の矢がたったのが個人向けの住宅ローンや不動産投資ローンの融資です。サラリーマンなどの収入が安定した人々に対して融資枠を拡大することで、貸し倒れリスクを抑えつつ安定した金利収入を確保できるということで、住宅ローンや不動産投資ローンの融資件数や金額が急激に伸びたのです。

一昔前は、不動産投資を始めるには自己資金が2割~3割程度が必要と言われていましたが、今はフルローンからでも取り組める金融機関が増えてきており、不動産投資を始めたい個人投資家にとって追い風となっています。

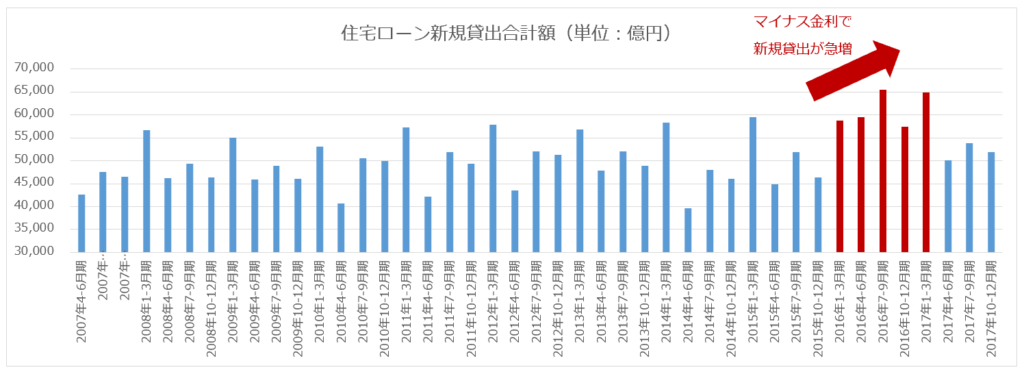

下図は、住宅金融支援機構が出している「業態別の住宅ローン新規貸出額及び貸出残高の推移」というデータから作成した3ヶ月ごとのグラフとなりますが、マイナス金利政策以降の1年間の住宅ローンの新規貸出総額は前年同期比でおよそ122%(貸出額は4.4兆円の増加)となっており、貸し出しが大きく増加したことが分かります。

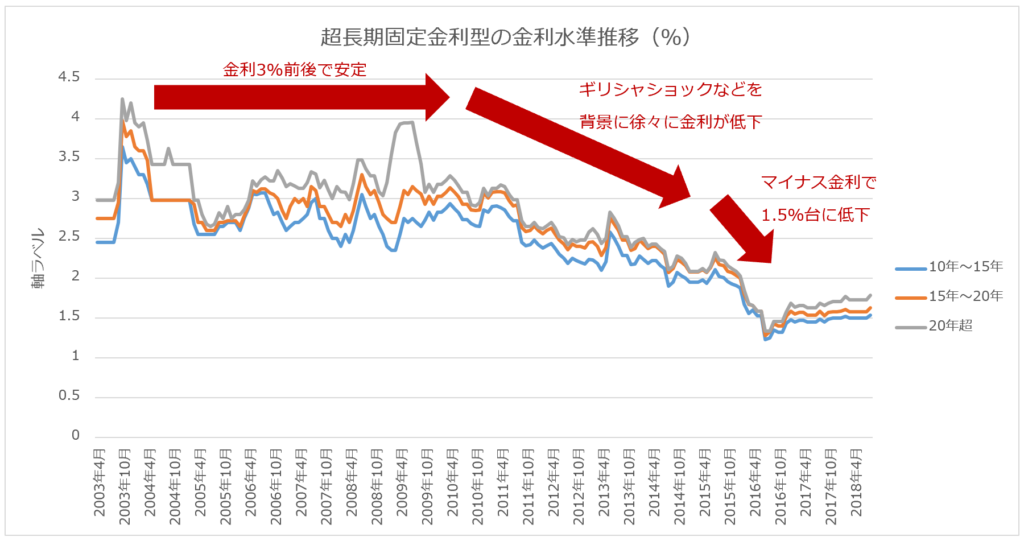

また、マイナス金利によって、住宅ローンや不動産投資ローンの金利も大きく動きました。たとえば、2011年までは住宅ローンの平均金利は3%でしたが、2011年から徐々に金利が低下し、マイナス金利導入後には金利は一気に1.5%まで低下しました。

自宅購入者にとっても、現在は住宅ローンが金利0.6%前後で借り入れができるということで、売買の実需(実際に使う人からの需要)も見込めるという状況です。個人の不動産投資家にとっては、不動産価格は上がってきているものの以前よりも借入が圧倒的にしやすくなり、不動産取得後の売買もしやすいということで、不動産投資の魅力が高まってきている状況となります。

三井住友銀行・住宅ローン金利水準推移(新規) 超長期固定金利型の金利水準推移

三井住友銀行・住宅ローン金利水準推移(新規) 超長期固定金利型の金利水準推移

現在の融資額の相場としては、ワンルームマンション投資の場合は年収の7倍~10倍前後、アパート投資の場合は年収の10倍~20倍前後が目安となっています。黒田総裁の続投で金利はしばらく維持されることが想定されるので、低金利での融資は続くと考えて良いでしょう。

なお、アパートローンについては、大々的に報道されたシェアハウス投資問題や不正融資問題などの流れで審査基準が引き上げられており、今後は新規貸出が厳しくなることが想定されますので、注意が必要なポイントです。

2. 2020年のオリンピック開催や2040年までの東京再開発計画などが安心材料に

オリンピック会場となる予定の有明・お台場・夢の島などを中心に湾岸エリアの再開発が進み、マンションなどの価格も上がってきていますが、実は2020年以降にも大手町・虎ノ門・八重洲エリア、銀座エリア、日本橋・京橋エリア、渋谷・品川エリアなどで再開発プロジェクトが予定されており、それらの周辺市街まで含めた土地やマンションの価値が上がっていくのではないかと予想されています。

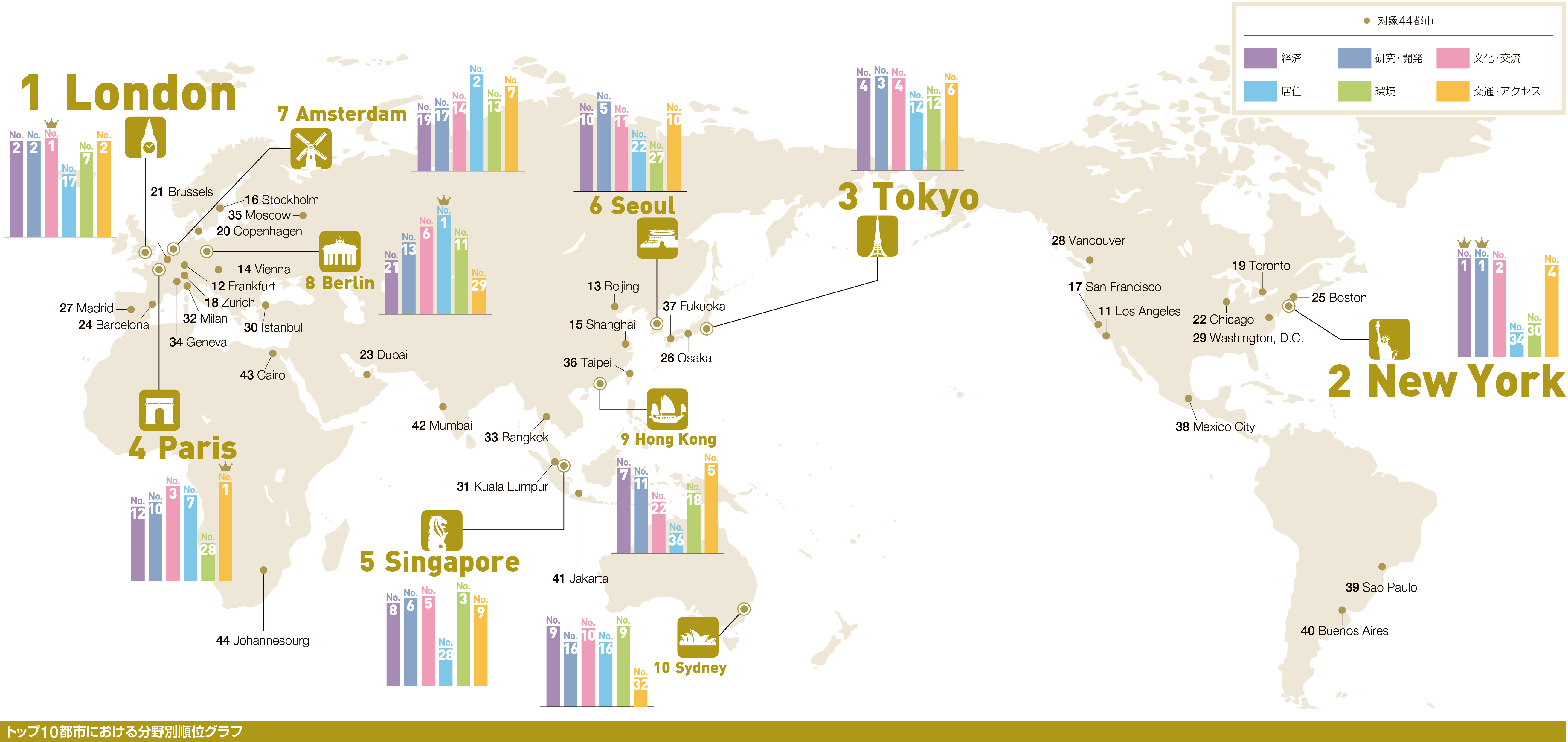

また、世界から見ても「東京」という都市は魅力度が高い街であり、たとえば森記念財団都市戦略研究所が発表している2017年版の「世界の都市総合力ランキング」では、東京がフランス・パリをおさえて3位を獲得しています。

森記念財団都市戦略研究所「世界の都市総合力ランキング」

森記念財団都市戦略研究所「世界の都市総合力ランキング」

また、東京の平均賃料水準は世界主要都市のなかでも安く、ニューヨークや香港など他の主要都市の半分以下の水準だと言われています。不動産投資の利回りについても、台湾や香港で1%~2%台にも関わらず、東京はいまだに3%~5%を確保できるということで、アジアを中心とした世界の不動産投資家からの買い意欲が旺盛な状況でもあります。

このような国内外の不動産事情が現在の不動産投資を後押ししており、各種の不動産価格はリーマンショック時と近い水準まで上昇中ではありますが、すぐに急落することもないだろうというのが現在の不動産業界の見通しとなっています。

3. 超高齢社会に突入し、年金などに対する将来不安が拡大

急激に進行する高齢化に対して若者世代が不安を強く感じており、将来に備えるために不動産投資を始めるというケースも増えてきています。

高齢化に関する国際的な定義として、高齢化率(総人口のうち65歳以上の高齢者が占める割合)が7%を超えた社会は高齢化社会、14%を超えた社会が高齢社会、21%を超えた社会は超高齢社会とされています。

日本は1970年に高齢化社会に突入し、1994年には高齢社会、2007年には超高齢社会となりました。現在も高齢化は進行中で、2017年は27.3%、2035年には33.4%になるだろうと言われており、将来は社会保障や年金制度が立ち行かなくなるだろうというのが大方の予想となりつつあります。

このように将来に希望が持ちづらいなか、若年世代の中には年金をあてにしない方も増えてきており、自分で年金をまかなおうとする動きも強くなってきています。生命保険文化センターの「生活保障に関する調査(平成28年度)」では、老後の生活費でゆとりある暮らしにするためには、月額34万9000円が必要とされています。この老後の収入を確保したいということで、最近は20代半ばから30代で不動産投資をはじめて65歳までにローンを完済するというプランを持っている方が増えてきました。

たとえば、2016年に株式会社和不動産が10代から80代の男女1,588人を対象に「老後生活と不動産投資に関する意識調査」を実施したところ、老後の生活に不安があるかという質問に対して80%が「不安を感じる」、4人に1人が「不動産投資に興味がある」と回答しています。

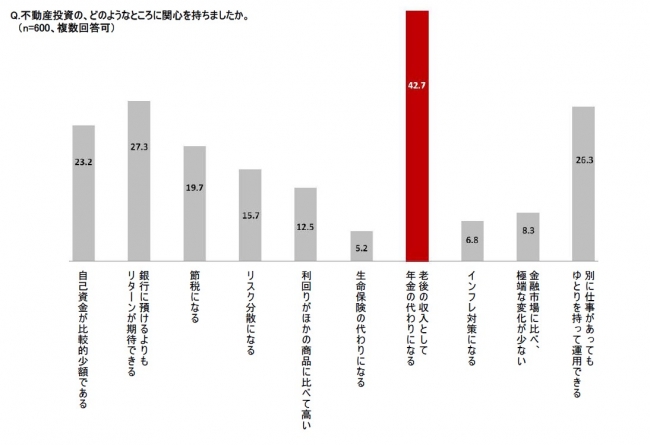

また、別の調査では、2015年に不動産投資事業を手がける株式会社インヴァランスが不動産投資に関心のある社会人の男女600名を対象にインターネット調査を実施したところ、「不動産投資のどのようなところに関心を持ったのか」という回答で、最も多かったのは「老後の収入として年金の代わりになる」(42.7%)だったというデータも見られます。

インヴァランス「不動産投資に関する実態調査」

インヴァランス「不動産投資に関する実態調査」

このように、社会不安から、家賃という定収入が得られてリスクも比較的少ない不動産投資を始めたいと考えている人が増えてきており、前項の不動産購入の際のローンの融資がつきやすい状況ともあいまって、20代から30代の若手世代の不動産投資も活発になってきています。

4. 生命保険として不動産投資を検討する若年世代も増加

民間金融機関のローンを借りる場合には、団体信用生命保険というものに加入する必要があります。団体信用生命保険は、ローン返済中に契約者が死亡または高度障害になり返済ができなくなった場合に、生命保険会社が残債を支払うことでローンが完済となるという制度で、20代から40代の若手・中堅層はこの団体信用生命保険を通常の生命保険の代わりとして活用し始めています。

たとえば病気や事故でローン契約者が死亡したとしても、家族には毎月の定収入が見込めるマンションが手元に残ることとなり、生命保険の代わりとして不動産投資を活用される方も増えてきています。さらに最近では、団体信用生命保険もオプションが充実してきており、3大疾病やがんにも対応できるプランが出始めてきました。掛け捨ての生命保険や、預貯金の代わりとして生命保険を利用していた人たちが、今後は不動産投資に流れてくる可能性が考えられます。

5. 団塊世代が高齢者となり、相続税対策としての不動産投資が活発に

数千万円以上の現金や金融資産を所有している高齢者にとって、相続税はつねに頭の悩みの種です。平成27年以降の税制改正で相続税についても改正が行われ、改正前は基礎控除5000万円+相続人数×1000万円だったところが、改正後は基礎控除3000万円+相続人数×600万円となり税率も上がるなど、改正前よりも相続税の課税範囲が増えました。

そのため、数千万円の退職金に加えて生命保険金や土地つきマイホームの資産などがあると、相続税の控除額を超えてしまう可能性があります。不動産は土地が路線価の80%程度、建物はケースにもよりますがおよそ50%前後の評価となり、さらに投資用不動産(収益性不動産)の場合はさらに建物に対して30%の控除が受けられます。たとえば5,000万円で購入した不動産が3分の1から5分の1程度の相続評価額となることが多く、現金資産を投資用不動産に替えて相続税を低くしたいという節税ニーズが年々増えてきています。

特に、1戸当たりの土地の持ち分が小さいタワーマンションは、土地つき一戸建てや低層マンションと比べると土地の持ち分が少なくなり土地評価額も低くなることが多いため、相続税の対象として物色されやすい状況となっています。なお、2017年の税制改正でタワーマンションの階層によって固定資産税が変動する見直しが行われました。相続税についても今後見直しが入る可能性は高いので、興味がある方は不動産投資会社や税理士に確認をしてから進めると良いでしょう。

相続はいつ発生するかが読みにくく、購入時から物件価格自体が大幅に下落してしまうと節税以上に損が発生してしまうという側面もあるため、今後は評価が安定しやすい都心・駅徒歩10分圏内・再開発予定エリアなどの条件で検討される可能性が高いと考えられます。

年代別の不動産投資の目的

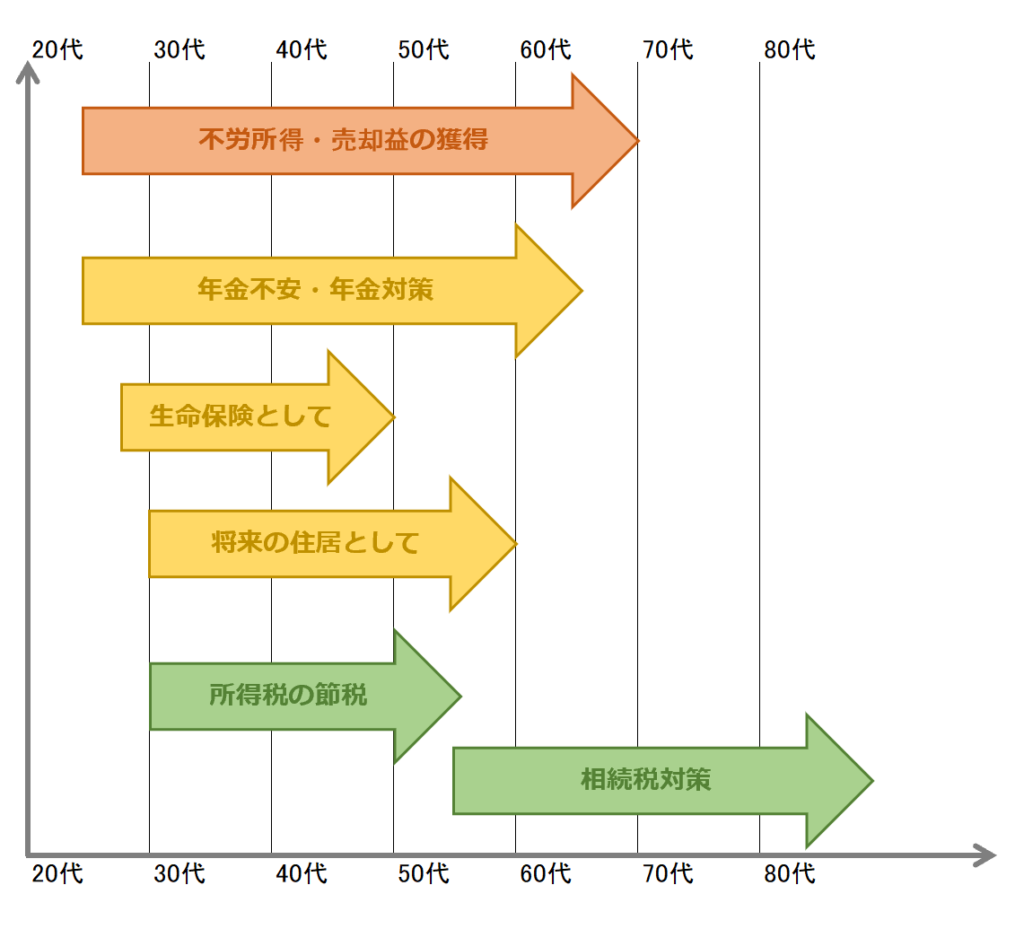

では、このような不動産投資を取り巻くマクロな動向に対して、不動産投資のプレーヤーたちはどのような目的をもって不動産投資に臨んでいるのでしょうか? 年代別に、主だった不動産投資の目的を整理してみると、下図のようになります。

不労所得や売却益の獲得を狙うのは、不動産投資をその他の投資や収入源と比べて投資効率が良いと判断している方々です。不動産投資でどれくらいの金額を稼ごうとしているかについて、日本財託が2017年2月に発表した意識調査結果(回答315名)によると、サラリーマンオーナーの投資目標は、60歳までに収益不動産6.7戸所有、月36万円の家賃収入だったとのことです。

老後にゆとりある暮らしを実現するためには、月額34万9000円が必要と言われていますので、その金額が目標として意識されたものと考えられます。サラリーマン投資家の場合は、売却益(キャピタルゲイン)よりも、家賃収入(インカムゲイン)が重視されていると言われています。

この家賃収入に重きを置く考えが、最近の不動産投資では主流となってきており、物件価格もいくら家賃を稼げるかという「表面利回り」が重視されるようになってきました。表面利回りは、東京都心の新築マンションで4%前後となっており、郊外や中古マンションになると5%~8%程度が最近の相場となってきています。

一方の売却益については、不動産の短期譲渡(取得後5年以内の売却)の税率が39%程度、長期譲渡の税率が20%程度となっており、法律上も短期間でキャピタルゲインを狙うのはハードルが高くなっています。10年前後運用して、取得時と同じ価格か少し高い価格で売却できればラッキーという感覚でいたほうがよいでしょう。

今始めるべき?失敗しない不動産投資ガイド

- 今、不動産投資が注目されている5つの理由

- 不動産投資市場は、すでにバブルじゃないの?

- どんな人が不動産投資をやっているの?

- 不動産投資で大切な3つの投資ルール

- 不動産投資の流れを知ろう!

- 不動産投資を成功させるために必要不可欠な5つのプロセス

- 不動産売買にかかる費用は?

- 不動産投資ローンと住宅ローンの違いとは?

- 不動産投資の成功は、売却戦略(出口戦略)にあり

- 不動産投資のメリットとデメリット

- 不動産投資とREIT・株式・FXの比較

- エリアの選び方とおすすめの物件条件について

- どっちが正解?物件選びの際に迷うポイントの徹底比較

- 不動産投資で考えるべき7つのリスク

- 失敗事例から学ぶ不動産投資の極意

- 失敗しない不動産投資セミナーの選び方

- どこがおすすめ?初心者に人気の不動産投資セミナー7選

- 上場している不動産投資会社7社の実績・評判は?

- 失敗したくない人のための不動産売却ガイド

無料資料請求や個別相談などが利用できる不動産投資会社[PR]

初心者の方の情報収集に役立つ無料の資料や無料の個別コンサルティングを行っている不動産投資会社を厳選ピックアップしご紹介しています。

- 相続税対策に強い不動産投資会社の比較・まとめ

- 入居率99%超・融資実績1%台など総合力が高いマンション投資会社の比較

- 頭金(自己資金)500万円以上で始められる不動産投資会社の比較・まとめ

- 頭金(自己資金)100万円以下で始められる不動産投資会社の比較・まとめ

- フルローンや低金利など融資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 【不労所得を目指したい方向け】不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2025年12月18日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日