不動産投資で利益を上げるうえで最も大切なのが利回りに関する話です。しかし、利回りの話には数字や計算式が飛び交うので、難しく感じてしまうことも少なくありません。この記事では、以下の利回りに関するポイントを具体的にわかりやすく解説していきたいと思います。

- 利回りには「表面利回り」と「実質利回り」がある

- 投資で最も重要なのは、投資額に対する利回りROI

- 不動産価格は利回りから算出される(収益還元法)

- 利回りが高い=良い物件ではない

- 利回りとローンの金利差(イールドギャップ)も重要

利回りには「表面利回り」と「実質利回り」がある

まず、不動産投資で通常「利回り」という場合には、表面利回り(グロス利回り)を指します。表面利回りというのは、不動産の購入価格に対する1年で得られる家賃収入の割合を指す言葉です。

たとえば、購入価格3000万円で毎月の家賃収入が10万円の物件があった時、利回りは下記のような計算で算出されます。(なお、以下では特に断りがない場合、1年間満室を想定して利回りを計算していきます)

毎月家賃10万円×12ヶ月÷3000万円=表面利回り4.0%

ただ、物件を買う際には登録免許税や購入手数料がかかりますし、毎月の管理費用、毎年の固定資産税などもかかってくるため、不動産投資で実際にどれだけの利益が手元に残るかという指標も必要となります。これが「実質利回り」(純利回り、ネット利回り)という考え方です。

実質利回りの場合は、購入時の諸費用や税金も考慮すると、次のような計算例となります。(管理費・修繕費・固定資産税などは物件により異なりますので、下記はあくまでイメージのための目安となります。)

(毎月家賃10万円-管理費・修繕費・固定資産税など毎月の月平均費用1.6万円)×12ヶ月÷(購入価格3000万円+諸費用150万円)=実質利回り3.2%

不動産投資で利回りという場合には表面利回りを指す場合が多いので、実際にどれくらいの利益が出るのかは、上記のように費用まで考慮をした実質利回りで計算してみると良いでしょう。

なお、実質利回りには、ローンの利息や減価償却費用などは含みませんので、計算時には注意をして下さい。

投資で最も重要なのは、投資額に対する利回りROI

投資家にとって、最も重要なのは「投資した金額に対して、いくらの収益が得られたか」という点です。

表面利回り・実質利回りというのは物件価格に対して使われる言葉ですが、実際に投資した金額(ここでは、自己資金)に対して生み出された利益はいくらか、というのがROI(=Return On Investment:投資収益率)という考え方です。

実は、不動産投資が会社員や公務員から支持されているのは、この実質的なROIが非常に高いからなのです。たとえば3000万円の物件を購入する場合、諸費用150万円前後とローンの頭金100万円程度があれば、残りの投資に必要な金額2900万円は不動産投資ローンで賄うことが可能です。つまり、何も投資をしない状況と比べると、250万円で3000万円の投資が実行できるというわけです。

これを先ほどの実質利回りの式に当てはめて考えてみると、ROIは次のように計算できます。

(毎月家賃10万円-管理費・修繕費・固定資産税など毎月の月平均費用1.6万円)×12ヶ月÷(ローン頭金100万円+諸費用150万円)=実質投資利回り40.3%

つまり、実質250万円の投資額に対して、毎年100万円の利益が得られるというわけです。特に会社員や公務員、医師などの収入が安定している職業の方は、融資を実行する金融機関からの評価が高く不動産投資ローンが組みやすいため、自分の「属性」を武器に投資のレバレッジをかけることができる、というのが不動産投資のメリットとなります。

ただし、レバレッジをかけることができるということは良い面ばかりではありません。不動産投資ローンは個人の借金となりますので、しっかりと無理のない返済計画を立ててから不動産投資を開始することが失敗しないコツといえるでしょう。

不動産価格は利回りから算出される(収益還元法)

最近の不動産価格の多くは、過去のバブルなどの反省から、不動産の実質利回りをベースに適正な価格が算出されています。この価格算出法は、収益還元法のなかでも「直接還元法」と呼ばれています。直接還元法は次のような計算式となります。

直接還元法:1年間の純収益÷還元利回り=不動産価格

上記の「1年間の純収益」とは、実質利回りの際の計算と同様に費用を差し引いた実質的な収益を指します。「還元利回り」は、過去の取引事例や割引率などの色々な指標から導かれる利回りなのですが、不動産投資のプロでもない限りは還元利回りを計算することはありませんので、「そういった利回りがあるんだ」ということだけ覚えておいていただければ問題ありません。

大事なことは、不動産価格が実質利回りから算出されている、という点です。たとえば、不動産投資を購入しているエリアで、周辺の物件と比べて著しく利回りが低い物件や、高い物件があった場合には、他の物件にはない事情があるはずだ、という視点で物件を見定めたほうが良いでしょう。

利回りが高い=良い物件ではない

前項でも少し触れましたが、現在の不動産投資では利回りを中心に不動産価格が決まっていることが多いため、利回りが著しく高いということは「物件に何かしら問題がある可能性が高い」ということになります。

もちろん、直接還元法などをあまり理解していない不動産オーナーや、不動産投資とは関係ない家庭の事情などで「一刻も早く売買を成立させたい」と考えているオーナーにより値付けがされたお得な掘り出し物件である可能性もありますが、そういった物件はほとんどが不動産業者やプロの投資家に先におさえられていると考えたほうが良いでしょう。

表面利回りが高くなっている物件の多くは、そのまま買っただけでは赤字になる可能性が高い物件です。たとえば地方の物件で、価格が180万円、家賃が3万円、築年数20年、バス停車駅から徒歩15分の中古ワンルームマンションがあったとします。このとき、家賃収入が3万円ですので、表面利回りは次のように計算ができます。

家賃収入3万円×12ヶ月÷物件価格180万円=表面利回り20%

この計算を見て「利回りが20%だから5年で回収できるのでは?」というのは甘い考えです。ここで実質利回りの考え方が活躍します。

家賃がいくら安くとも、毎月の管理費や修繕積立金、購入時の諸費用はそれほど安くはなりません。管理費や修繕積立金は月1万円弱、購入時の諸費用については数十万円と考えておいたほうが良いでしょう。また、地方で築20年以上かつ都市中心部からのアクセスが良くないという条件だと、1年間の空室率も30%以上で考えておくほうが無難です。

また、築年数が20年前後というのは、大規模修繕などが必要なタイミングでもあります。もし各戸から修繕積立金が計画通り集金されていなかった場合は、物件購入後に毎月の積立金増額や一時金という形で追加で徴収されることが想定されます。また、それでも十分な修繕を行うことができない場合は、建物の老朽化が激しく進んでいくことが予想され、建物価値の下落や空室率の上昇が考えられます。

また、固定資産税は購入価格とは別に算定されます。マンションの減価償却期間は47年ですので、築20年の時点ではまだ半分以上の不動産価値が残っていることとなり、毎年数万円の固定資産税がかかってくる可能性もあります。

これらを、実質利回りの計算式に盛り込んでみると、この中古物件の実質利回りは下記のようになります。

(毎月家賃3万円-管理費・修繕費・固定資産税など毎月の月平均費用1.3万円)×年間平均入居率60%×12ヶ月÷(購入価格180万円+諸費用50万円)=実質利回り5.4%

この物件の場合、購入後の年数が経過すればするほど家賃の下落や空室率の上昇が高まることが予想されるため、この利回りは低下していくことが予想されます。また、購入金額が少ないため、不動産投資ローンを組むこともできないので、自己資金のみで購入することとなります。そうすると、実質利回りがそのままROI(投資収益率)となってしまい、不動産投資の大きな魅力の一つであるレバレッジをきかせることができないという点もデメリットです。

このように、表面利回りだけではなく、実質利回りも併せて見ていくことで、正しい投資判断ができるようになります。ぜひ購入の際に活用してみて下さい。

利回りと不動産投資ローンの金利差(イールドギャップ)も重要

なお、この記事の最後に、利回りとローン金利との差にも触れておきたいと思います。いくら利回りが良くても、ローン金利が高くては意味がありません。たとえば、表面利回り5.0%の物件のローンを金利4.5%で借りる事になってしまった場合、管理費・修繕積立金・税金などを考慮すると、毎月の実質利回りはマイナスとなってしまうことが考えられます。この利回りとローン金利の差をイールドギャップ(yield gap)と呼びます。

2016年2月からマイナス金利政策が始まったことにより、銀行は日銀にお金を預けておくよりも貸出をするほうが良い、ということになりました。ただ、優良企業への融資額はそう簡単に増えるものではありません。そこで白羽の矢が立ったのが、毎月安定的な収入が見込める会社員や公務員などのサラリーマンの方々や潤沢な退職金を手にした団塊の世代です。

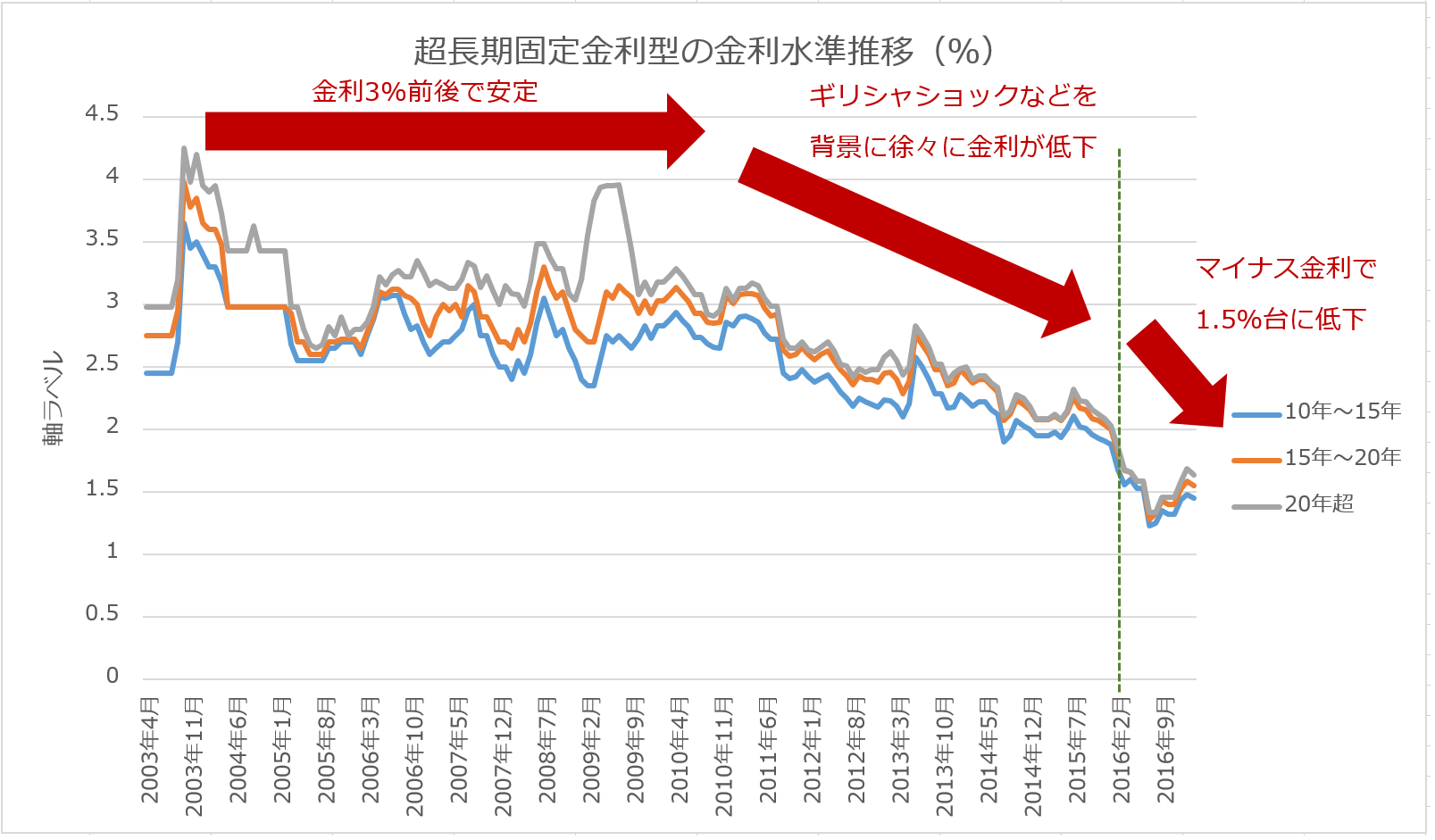

そのため、金融機関は我先にと個人が行う不動産投資の融資へと乗り出し、ここ最近は不動産投資ローンもかなりの低金利で貸し出されるようになってきています。以下はメガバンクの住宅ローン金利の推移となりますが、マイナス金利を境にここ数十年で最も低い水準の金利になっていることが分かります。

【図2】三井住友銀行・住宅ローン金利水準推移(新規) 超長期固定金利型の金利水準推移

リーマンショック以降、物件価格は上がってきているので物件の利回りも徐々に低下してきてはしているのですが、マイナス金利政策以降は金利が一気に1%~2%程度も低くなったため、利回りと金利のイールドギャップが広がり不動産投資の実質的な利回りが拡大している、と考えられます。つまり、マイナス金利以前よりも投資対象としての不動産投資は魅力が上がっていると考えられるのです。

こういった利回りと金利の動きまで気にかけておくことで、より投資効率が上がり、失敗が少ない不動産投資を行うことができるかと思います。

まとめ:利回りを知って不動産投資を成功させよう

不動産投資の利回りに関する話はいかがだったでしょうか? 不動産投資では、表面利回り、実質利回り、直接還元法、ROI(投資収益率)、イールドギャップなど利回りに関する色々な用語が飛び交いますが、今回のように常に具体例とセットで考えていくことで、イメージを正しく理解をすることができるようになるかと思います。利回りに関する理解度を武器にして、不動産投資の成功確率を高めていきましょう。

- 入居率99%超・融資実績1%台など総合力が高いマンション投資会社の比較

- 頭金(自己資金)500万円以上で始められる不動産投資会社の比較・まとめ

- 頭金(自己資金)100万円以下で始められる不動産投資会社の比較・まとめ

- フルローンや低金利など融資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- 東京23区の不動産投資、家賃はどれくらい上昇している?家賃上昇事例と家賃が上昇しやすい物件の特徴も【取材あり】 - 2025年10月28日

- 不動産投資会社に聞いた、一棟物件投資のリアル。物件選定のポイントやリスク対策も - 2025年9月26日

- アイケンジャパン、9月19日から5日間限定でアパート経営入門セミナーをオンライン配信 - 2025年9月19日

- 英国、移行金融ガイドライン案を公表 高排出企業の脱炭素化資金調達を支援 - 2025年9月2日

- 物件価格上昇で都心の区分マンション投資は利回り2%台へ。これから利益を出すための不動産投資戦略は?【取材あり】 - 2025年8月18日