2021年からのコロナ禍からの回復や、その後のロシアによるウクライナ侵攻の影響などによりエネルギー価格が高騰しました。2022年半ばごろに天井をつけましたが、2023年6月時点でも、長期で見れば依然として高止まりが続いている状況です。

今回の記事ではエネルギー価格の高騰の株価に対する影響について、関連する投資信託の値動きなども見ながら紹介していきます。

※本記事は投資家への情報提供を目的としており、特定商品・銘柄への投資を勧誘するものではございません。投資に関する決定は、ご自身のご判断において行われますようお願い致します。

※本記事は2023年6月時点の情報をもとに執筆しています。最新情報はご自身でもご確認の上、ご判断下さい。

目次

- エネルギー価格の株価に対する影響とは?

1-1.エネルギー価格高騰がポジティブな業種とネガティブな業種がある

1-2.インフレの加速が日本経済全体の圧迫要因に

1-3.円安が下支え要因になることも - 関連ファンドの推移からエネルギー価格の影響を検証

2-1.NEXT FUNDエネルギー資源(TOPIX-17)上場投信

2-2.日本エネルギー関連株式オープン

2-3.HSBC 世界資源エネルギーオープン

2-4.米国エネルギー革命関連ファンド - まとめ

1 エネルギー価格の株価に対する影響とは?

エネルギー価格の高騰は株価に対してプラス要因にもマイナス要因にもなりえます。まずは、エネルギー価格の高騰が株価に与える影響について整理しておきましょう。

1-1 エネルギー価格高騰がポジティブな業種とネガティブな業種がある

エネルギー価格の高騰は追い風となる業種と向かい風になる業種があります。まず、追い風になるのはエネルギーを生産している業種です。

特に国際石油開発帝石のような石油開発企業にとっては、特に業績向上の要因となりやすいといえます。また、ENEOSのような石油の元売り企業にとってもプラス要因です。

一方で、幅広い製造業はエネルギー価格の高騰は製造コストの増大、運送業などもガソリン代の増大により収支の悪化要因となります。日本では自国にエネルギー資源が少なく、多くの資源を輸入に頼っていることから、エネルギー価格の高騰が業績に対して向かい風要因となる企業が多いと考えられます。

1-2 インフレの加速が日本経済全体の圧迫要因に

エネルギー価格の高騰は、製造コストの増大を通じて、あらゆる製品の値段を引き上げるインフレを加速させる作用があります。世の中のモノの値段が上がれば、可処分所得が変わらなくとも購入できるモノの量が減ってしまうため、生活が苦しくなっていきます。企業にとってもインフレは更なるコスト増要因です。

日本経済におけるエネルギー価格の高騰は、企業・個人消費とも悪性のインフレによって逆風要因となり、やがて経済成長を阻害し景気を悪化させる要因となるのです。こうした悪影響が加速すれば、株価の下押し材料となりうるでしょう。

1-3 円安が下支え要因になることも

日本国内のエネルギー価格は為替の要因を受けていることに留意が必要です。円安が進行していれば円でみたときのエネルギー価格は高騰しやすくなります。

グローバルなエネルギー価格高騰でも、円安による高騰でも企業のコスト増要因になることは変わりないのですが、日本では輸出を積極的におこなう製造業が多いため、円安が進行すると収益の拡大要因にもなります。

そのため、エネルギー価格が高騰していても、目立った業績悪化が見られない、むしろ業績が向上して株価が下支えされるケースも考えられます。

これは円安の影響なので直接的にはエネルギー価格高騰の効果ではないのですが、エネルギー価格高騰と円安が併発した場合には「エネルギー価格が高騰しているのに株価は堅調」となるケースもゼロではないと考えられます。

2 関連ファンドの推移からエネルギー価格の影響を検証

近年の原油価格の推移は次の通りです。

米国の原油スポット価格の推移(ドル/バレル)

※期間:2019年12月30日~2023年6月23日

コロナ禍で一度急落したのち、2022年の半ばに向けて高騰し、2022年半ば以降はやや落ち着いたものの、まだまだ70-80ドル付近で高止まりしています。

この値動きを念頭に置きつつ、近年の株式ファンドの価格動向について見ていきましょう。

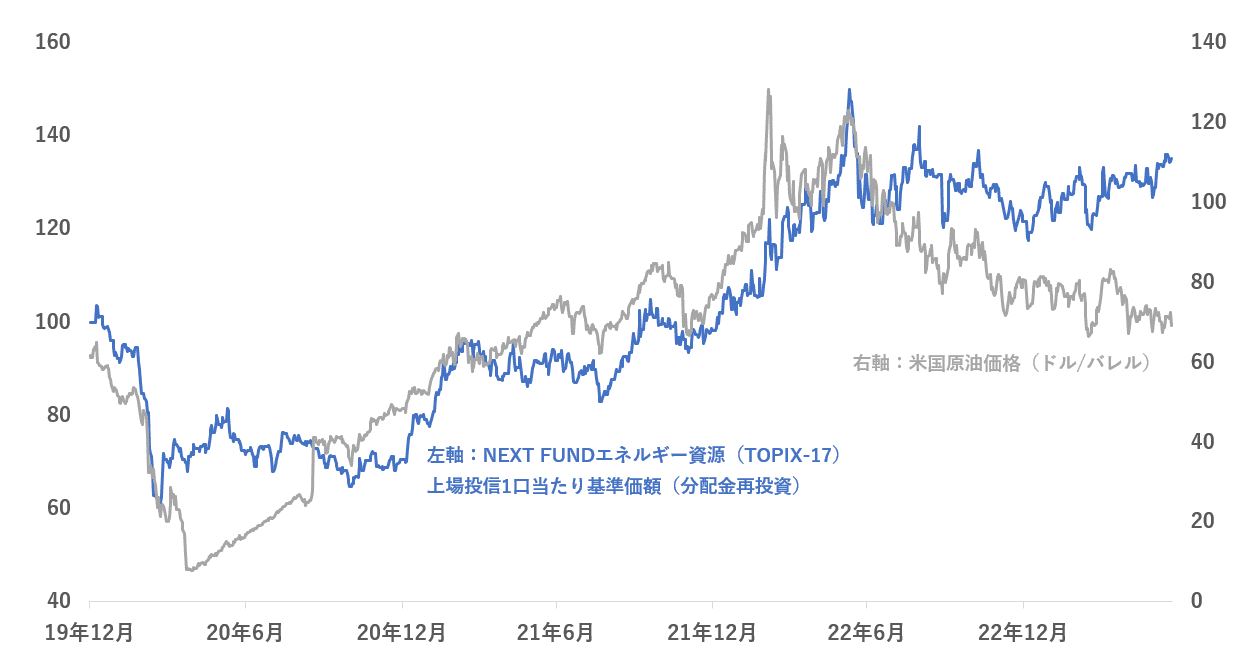

2-1 NEXT FUNDエネルギー資源(TOPIX-17)上場投信

NEXT FUNDエネルギー資源(TOPIX-17)上場投信はインデックス運用を行うETFの一つで、ベンチマークは「TOPIX-17 エネルギー資源」というものです。こちらはTOPIXに組み入れられている銘柄のうちエネルギー資源関連の株式を抜粋して組み入れたものとなっています。

そのため、同ETFは、エネルギー価格の影響を相対的に受けやすいエネルギー資源関連の日本株に連動する成果を上げることをめざしています。

NEXT FUNDエネルギー資源(TOPIX-17)上場投信の価格推移と米国の原油スポット価格の推移

※参照:NEXT FUNDS「NEXT FUNDエネルギー資源(TOPIX-17)上場投信」

※期間:2019年12月30日~2023年6月23日。

※NEXT FUNDエネルギー資源(TOPIX-17)上場投信は2019年12月30日の値を100として指数化。1口当たり基準価額(分配金再投資)を使用。(本文中では「価格」表現)

コロナ禍にかけて原油価格が急落し、また上昇するタイミングでは原油価格と同ETFの価格が連動するような動きを見せていました。2019年12月末から高値を記録するまでのETFの価格上昇率をみると、約49.8%となっています。

一方2022年半ば以降は原油価格は70ドル前後まで下落していくことになりますが、この間は原油の下落について行くことなく、同ETFは相対的に底堅い値動きを見せます。

最高値を記録した2022年6月9日から足もと2023年6月23日の間の下落率は約-9.9%と上昇幅と比較すれば限定的なものに留まっています。円安や日本の株式市場全体の堅調さ、またコロナ禍からの回復により日本の景気動向が比較的に落ち着いていたことが下支え要因となったと考えられます。

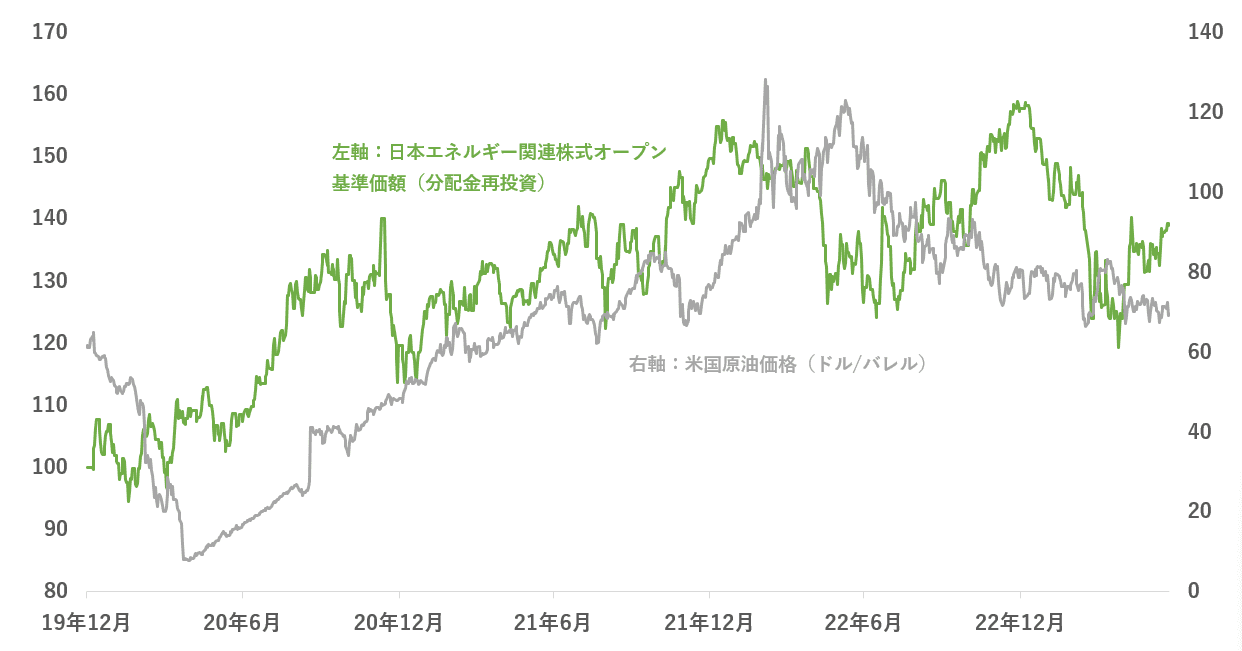

2-2 日本エネルギー関連株式オープン

続いてはエネルギー関連の日本株に投資をおこなうアクティブファンド「日本エネルギー関連株式オープン」をみていきましょう。なお、同ファンドでは、エネルギー関連企業を「世界のエネルギー情勢の変化を事業機会として捉え、これに対応することで収益拡大が期待される日本企業」を指しています。

こちらの基準価額の推移はこちらの通りです。意外にも原油との連動性は小さいように見えます。

日本エネルギー関連株式オープンの基準価額と米国の原油スポット価格の推移

※参照:三菱UFJ国際投信「日本エネルギー関連株式オープン(愛称:プロジェクトE)」

※期間:2019年12月30日~2023年6月23日

※日本エネルギー関連株式オープンの基準価額は2019年12月30日の値を100として指数化。基準価額(分配金再投資)を使用。(本文中では「価格」表現)

2020年末から2021年末にかけての原油価格の上昇局面ではどちらも右肩上がりの傾向がみられるものの、それ以外は高い連動性は見られません。

エネルギー株といっても、原油やガス生産を主体としている企業だけではなく、エネルギーに関する多様な企業が含まれています。例えば、2023年5月末の月次レポートによると、組入比率トップは総合商社の三菱商事です。

同月次レポートを参照しても、5月の上昇要因として半導体市況の改善があげられていたり、今後の見通しではコロナ化からの回復や欧米における金融不安などが変動要因として記載されていたりと、エネルギー関連ファンドといっても原油価格以外の影響も大きく受ける可能性がある点には注意が必要です。

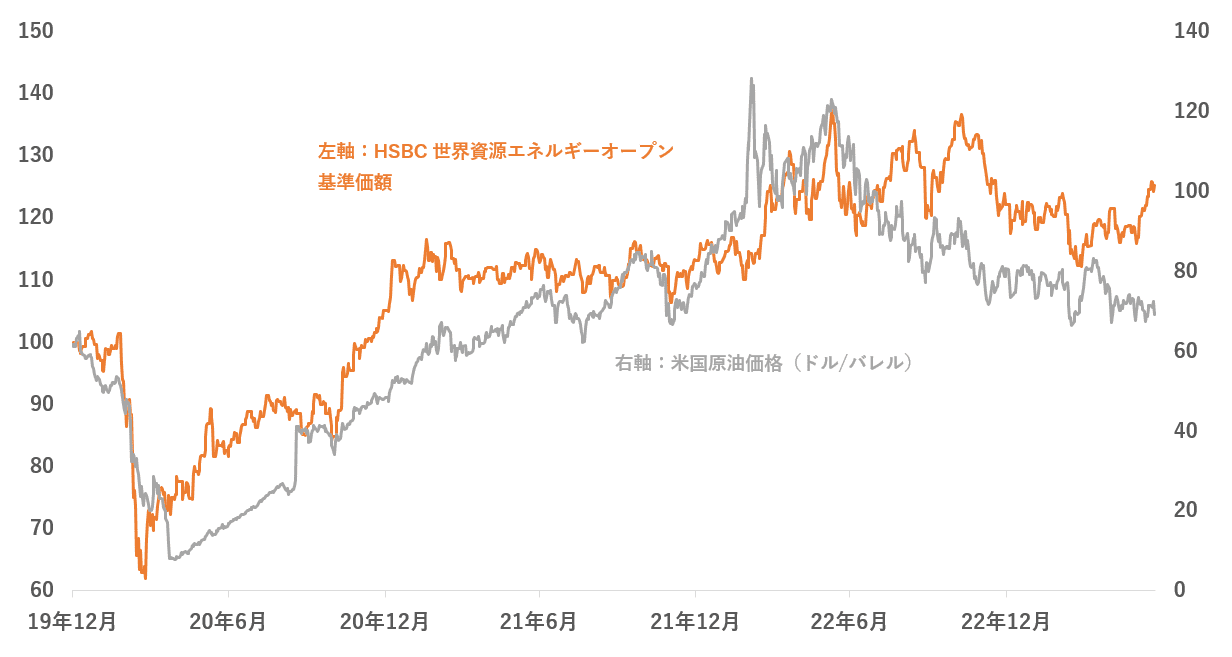

2-3 HSBC 世界資源エネルギーオープン

続いてはグローバル株の動向についても見ていきましょう。HSBC世界資源エネルギーオープンは、その名の通り主に世界の資源・エネルギー関連の株式等に投資することにより、信託財産の中長期的な成長を目指すアクティブファンドです。

2023年5月末の月次レポートによると、エネルギー株のほか資源や公益(電力会社、ガス会社など)の組入も多いのが特徴です。また、日本企業が比較的多く、上位3社は東京ガス(2.8%)、三菱電機(2.7%)、INPEX(国際石油開発帝石)(2.6%)が占めています。但し地域別の投資比率で見れば北米が47.3%を占めており、最も多く、次いで日本を含むアジア・太平洋が27.2%となっています。

HSBC 世界資源エネルギーオープンの基準価額と米国の原油スポット価格の推移

※参照:HSBC「HSBC 世界資源エネルギーオープン」

※期間:2019年12月30日~2023年6月23日

※HSBC 世界資源エネルギーオープンの基準価額は2019年12月30日の値を100として指数化。基準価額を使用。なお分配金再投資後のデータが取得できないため、分配金再投資なしの数値。(本文中では「価格」と表現)

2022年半ばごろまでは、比較的原油価格の推移と沿った値動きを見せていました。2022年の後半以降は原油価格は右肩下がりとなった一方で、ファンドの方の下落は相対的に緩やかで、2023年3月ごろからは反発の兆しも見せています。

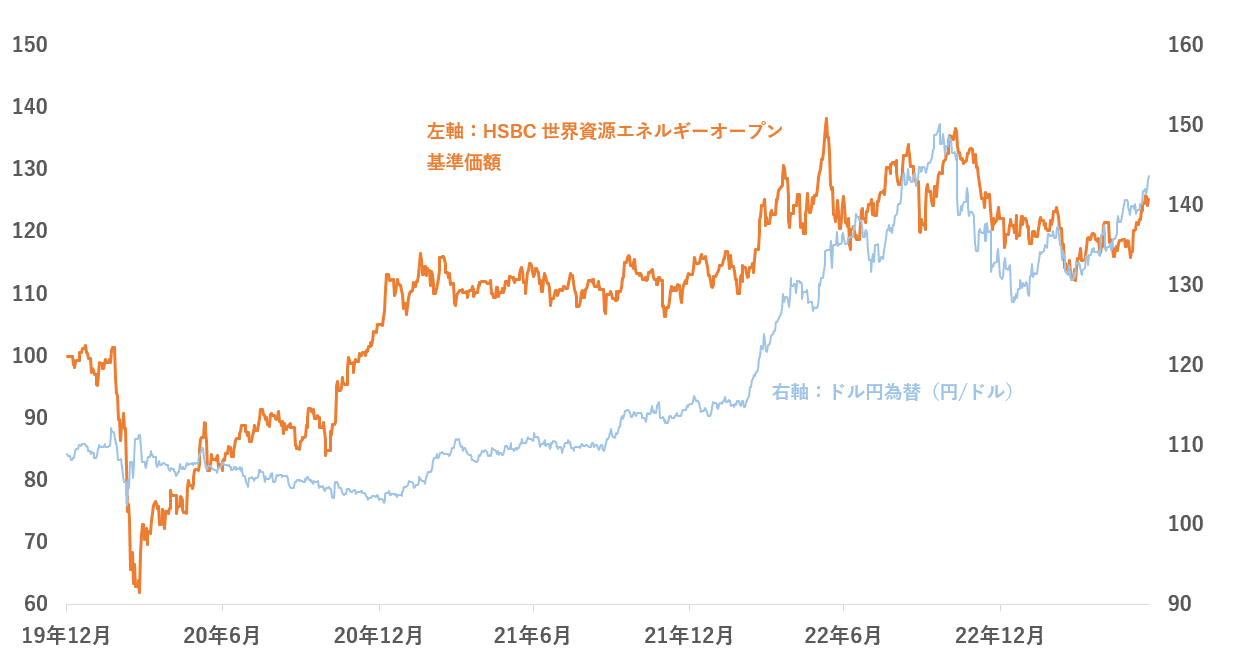

HSBC 世界資源エネルギーオープンの基準価額とドル円為替推移

※参照:HSBC「HSBC 世界資源エネルギーオープン」

※期間:2019年12月30日~2023年6月23日

※HSBC 世界資源エネルギーオープンの基準価額は2019年12月30日の値を100として指数化。基準価額を使用。なお分配金再投資後のデータが取得できないため、分配金再投資なしの数値。(本文中では「価格」と表現)

ドル円為替と基準価額を比べてみると、原油価格が反落し始めた2022年後半以降は、ドル円為替相場との連動性を強めているのがわかります。同ファンドは円ヘッジをかけていないため、基準価額は為替相場の影響を受けます。すなわち、円安は基準価額の上昇要因となるのです。

このように、エネルギー株投資といっても、為替相場の影響を受ける場合があることも意識しておかなければいけません。

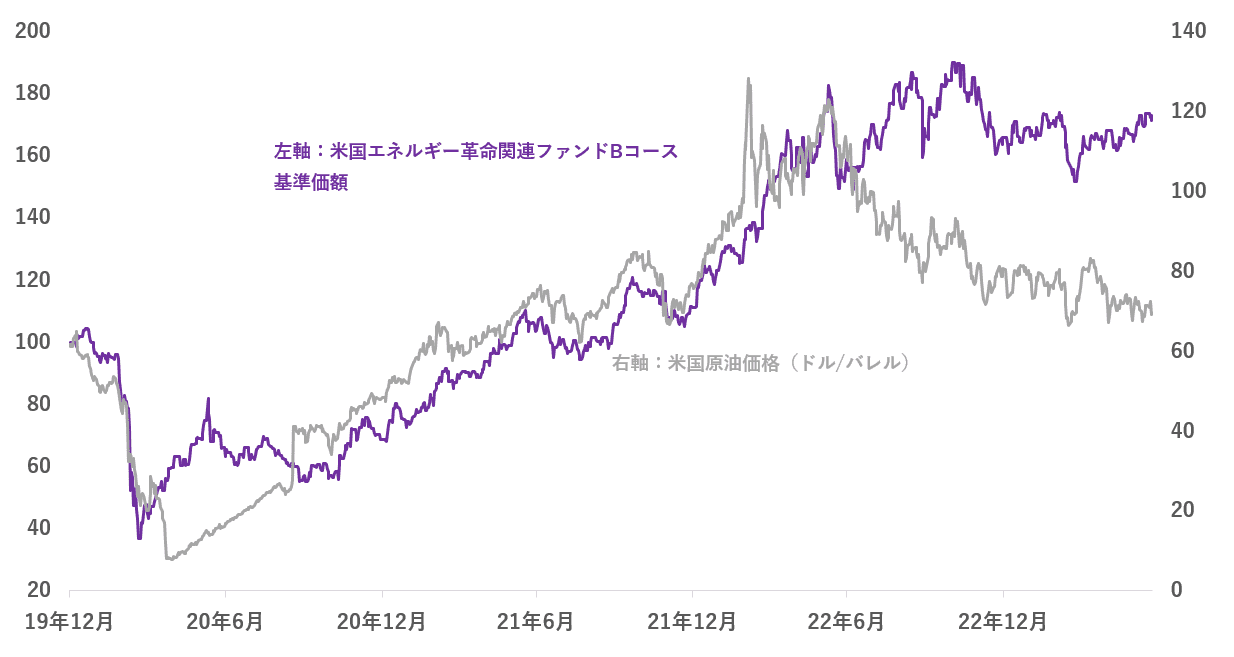

2-4 米国エネルギー革命関連ファンド

最後は米国にフォーカスしたエネルギー関連のファンドをみてみましょう。米国エネルギー革命関連ファンドは米国のエネルギー関連事業のMLPに投資します。MLPとは、⽶国で⾏なわれている共同投資事業形態の⼀つである LP(リミテッド・パートナーシップ)のうち、所得の 90%以上をエネルギー関連事業や関連資産からの収⼊により得ているものを指します。

より米国のエネルギー関連のプロジェクトや施設に直接的に投資できるファンドとみることができるでしょう。こちらの値動きが次の通りです。

米国エネルギー革命関連ファンドの基準価額と米国の原油スポット価格の推移

※参照:野村アセットマネジメント「⽶国エネルギー⾰命関連ファンドBコース(為替ヘッジなし)」

※期間:2019年12月30日~2023年6月23日

※⽶国エネルギー⾰命関連ファンドBコース(為替ヘッジなし)の基準価額は2019年12月30日の値を100として指数化。基準価額を使用。なお分配金再投資後のデータが取得できないため、分配金再投資なしの数値。(本文中では「価格」と表現)

エネルギー関連プロジェクトへ投資するという性質から、コロナ禍には原油価格の下落と景気悪化や金融市場の混乱などの要因を受けて、価格は2019年末対比で一時-60%を超える下落幅を示しています。ただし、2022年の半ばごろまでは、概ね原油価格に連動しています。

一方で、2022年後半に差し掛かると、原油価格が下落するのに対して、ファンドの価格は相対的に底堅く推移します。こちらも為替ヘッジ無しのファンドなので、円安がファンドの価格を下支えしたものと推察されます。

3 まとめ

今回はエネルギー関連の株に投資するファンドを日本株、世界株、米国と見ていきました。エネルギー価格が上昇していった2021年には各ファンドともエネルギー価格の高騰と共に上昇していきました。やはりエネルギー関連に絞ると、エネルギー価格の上昇は株価の上昇要因の一つとなりうると推察されます。

一方で、足元は円安傾向の為替動向も背景に、エネルギー価格の下落と比べると底堅く推移するファンドが散見されます。

エネルギー関連株へ投資するといっても、それぞれのファンド価格や投資先企業の業績は為替動向や企業業績などさまざまな要因の影響を受けます。エネルギー価格以外の要因にも留意しながら、自分にあった投資先を選んでいきましょう。

【関連記事】電気代の高騰が不動産投資に与える影響は?再生可能エネルギーの課題も

【関連記事】長期金利の上昇が不動産ファンドに与える影響は?5つのポイントで解説

伊藤 圭佑

最新記事 by 伊藤 圭佑 (全て見る)

- 木造・鉄骨造・RC造、アパート経営で選ぶべき構造は?コスト・耐用年数・融資の観点から比較 - 2025年12月24日

- 外国人入居者の受け入れはアパート経営のチャンス?審査・契約のポイントや多言語対応できるアパート経営会社も - 2025年12月20日

- 地方の高利回りと、都心の安定性、どちらを選ぶ?入居・コスト構造から考える不動産投資エリア選定術 - 2025年11月24日

- 年収1000万円以上の不動産投資、必要な自己資金や与信枠は? - 2025年11月23日

- 金利上昇期の「守り」と「攻め」の投資戦略。アパートローン借り換えによるキャッシュフロー改善や、追加購入に繋げる方法 - 2025年10月23日