銀行預金は元本を減らすことなく、確実に増やせる手段として広く知られています。しかし、近年の金利情勢を考慮すると、増加ペースは非常に遅く、すぐに目に見える効果を期待するのは難しいでしょう。

また、一見確実に増えるように思える銀行預金も、インフレ率が預金金利を上回ると、実質的には資産が減少するというリスクがあります。

本記事では、銀行預金のリスクについて、日本国民の預金状況と直面する危機的な状況を交えて、詳しく解説します。

※本記事は投資家への情報提供を目的としており、特定商品・銘柄への投資を勧誘するものではございません。投資に関する決定は、ご自身のご判断において行われますようお願い致します。

※本記事は2024年9月25日時点の情報をもとに執筆されています。最新の情報については、ご自身でもよくお調べの上、ご利用ください。

- 日本国民の預金現状

1-1.家計の金融資産は預金過多

1-2.米国の家計はリスク選好的

1-3.日本の家計金融資産の世代別保有 - 銀行預金のリスク3選

2-1.資金が増加しない

2-2.銀行預金の目減り

2-3.ペイオフに関するリスク - バランスの取れた資産形成

3-1.老後に向けて必要な資産

3-2.資産の整理

3-3.分散投資の重要性 - 少額から始められる投資

4-1.ミニ株(単元未満株)

4-2.投資信託(ファンド)

4-3.少額投資非課税制度(新NISA)

4-4.個人型確定拠出年金(iDeCo) - まとめ

1.日本国民の預金現状

1-1.家計の金融資産は預金過多

日本銀行は2024年3月21日に2023年10〜12月期の資金循環統計によると、12月末時点における家計の金融資産は前年同期比5.1%増の2,141兆円で、5四半期連続で過去最高を更新しました。

その内訳としては、投資信託の保有残高が前年同期比22.4%増の106兆円、株式等の保有残高が29.2%増の276兆円となりました。日経平均株価が12月末時点で3万3,000円台と高い水準で推移したことが影響したと考えられます。さらに、「少額投資非課税制度(NISA)」の利用増加も、投資信託への資金流入に貢献しました。

参照:日経新聞「家計金融資産、23年末2141兆円 株高で過去最高に」

新NISAの制度は、日本の投資マインドに波及したと考えられますが、それでも現預金の割合はまだ高くなっています。

また、保険・年金・定型保証も前年同期比0.9%増えて537兆円となり、2023年末のドル円相場が1ドル=140円台と、2022年末(1ドル=130円台)よりさらに円安が進んだことが、外貨建て保険の円ベース残高を増加させています。

金融資産の構成比では、現預金が52.6%で依然として過半数を占めています。次いで、保険・年金・定型保証が25.1%、株式等が12.9%、投信が5.0%です。これからも、日本では現預金の割合が非常に高いことが分かります。

1-2.米国の家計はリスク選好的

日本の家計金融資産は現預金が過半数を占めており、欧米と比較して有価証券の占める割合が低いです。

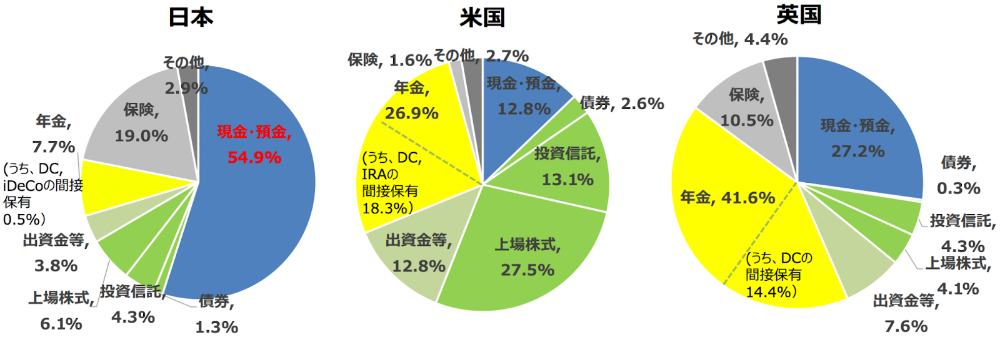

実際、家計における貯蓄から投資へのシフトを促進し、中間層を中心に安定的な資産形成を目指す「内閣官房 新しい資本主義実現本部事務局」が2022年10月に公開した資料によると、日米英における家計金融資産構成は以下のようになっています。

出典:内閣官房「新しい資本主義実現本部事務局」

日本では現金および預金が54.9%を占めているのに対し、米国では12.8%、英国では27.2%と、日本に比べてかなり低い割合となっています。米国では上場株式、投信、債券の割合が特に高く、直接保有(43.2%)と「確定拠出年金(DC)」および「IRA(個人退職勘定)」の間接保有を合わせると、その割合は61.5%にも及びます。

つまり、日本の家計はリスク回避的であり、米国の家計はリスク選好的であると言えます。

1-3.日本の家計金融資産の世代別保有

「内閣官房 新しい資本主義実現本部事務局」の資料によると、日本の家計金融資産については、60代以上の保有比率が6割を超えているほか、高齢者世帯の現預金が家計金融資産の3割を占めます。

| 世代 | 保有割合 |

|---|---|

| 30歳未満 | 1% |

| 30-39歳 | 5% |

| 40-49歳 | 12% |

| 50-59歳 | 18% |

| 60-69歳 | 26% |

| 70-79歳 | 23% |

| 80歳以上 | 14% |

参照:内閣官房「新しい資本主義実現本部事務局」

高齢者が日本全体の資金を保有しているにもかかわらず、年金制度は若い労働世代が高齢者を支える仕組みになっており、労働世代への負担が大きくなっていることが分かります。

2.銀行預金のリスク3選

2-1.資金が増加しない

銀行預金では、資産がほとんど増加しない状況です。定期預金は普通預金に比べて金利が高めに設定されていますが、現在の金利水準では、例え長く預けたとしても、資金の増加は期待できません。

例えば、一般的な銀行の定期預金の金利は0.002%程度であり、100万円を預け入れたとしても、1年間に受け取れる利息は税引き前で20円です。この利息では、定期預金でまとまった資産形成を期待するのは難しいと言えます。

金融庁・金融審議会資料「人生100年時代における資産形成」によると、1998年から2018年の20年間で、例えば1,000万円の個人金融資産を持っていた人の資産は、米国では2,700万円、英国では2,300万円と、2倍以上に増えていることが報告されています。しかし、その一方で、日本では1,000万円の個人金融資産を持っている人の資産は1,400万円、つまり400万円しか増えていないというデータが出ています。

出典:金融庁「金融審議会資料」

リーマンショックなど、株価が大幅に下がる出来事がいくつかあったにもかかわらず、米国や英国では株式などに積立投資を行い、資産を着実に増やしているのです。一方、日本では、働いて得た収入をほとんど利息のつかない預貯金に預けているため、このような差が生じたと考えられます。

このマインドが変わらない限り、日本人は世界から見ると経済的に後退するリスクが高まります。

2-2.銀行預金の目減り

銀行預金には、インフレによる実質価値の目減りリスクがあります。円安が続いており、輸入商品の価格が相対的に上昇し、国内物価の上昇を引き起こしています。

日本のエネルギー自給率は約13.4%(2021年)と非常に低く、そのほとんどを輸入に頼っています。つまり、物価や所得が上がらない日本において、輸入品の価格はどんどん上昇し、預金の実質的な購買力が減少する状況が続いています。

また、消費者物価指数は、2022年4月以降毎月2%、9月以降は毎月3%を超える上昇率となっており、2023年6月の上昇率は3.3%を記録しています。これに対して、普通預金金利はわずか年0.001%であり、預金金利よりも物価上昇のスピードが速くなります。

物価上昇率と預金金利の差が、実際に資産が減少している価値になります。急速な物価上昇が進む今、銀行預金だけでは資産を守ることが難しくなっているのです。

2-3.ペイオフに関するリスク

ペイオフとは、金融機関が破綻した場合の破綻処理方式の1つで、保険金を預金保険機構が直接預金者に支払う方式を指します。また、金融機関が破綻した際、預金などの一定額しか預金保険による保護の対象にならないこと、つまり預金者に損失の負担が生じ得るリスクを指すこともあります。

通常、ペイオフの対象となるのは、1金融機関1預金者あたりの元本1,000万円までとその利息等で、保護の基準を超える部分については破綻金融機関の財産の状況に応じて支払われます。ただし、下記の3条件を満たす「決済用預金」は全額保護の対象になります。

- 決済サービスを提供できること

- 預金者がいつでも払戻しを請求できること

- 利息がゼロであること

このように、銀行預金には金融機関の破綻リスクがあり、万が一そうなった場合、預金が全額保護されない可能性があることは知っておきましょう。

3.バランスの取れた資産形成

前述したように、銀行預金にはさまざまなリスクが潜んでおり、銀行預金だけで資産形成を期待するのは難しいといえます。これらのリスクを回避するためには、バランスの取れた資産形成が必要不可欠です。

3-1.老後に向けて必要な資産

老後に向けて、どのくらいの資産が必要になるのかを考えてみましょう。2023年7月28日に厚生労働省が公開した「令和4年簡易生命表の概況」によると、60歳男性の平均余命は23.59年、60歳女性の平均余命は28.84年とされています。これを元に、老後資金の準備を30年程度と見込んで計算します。

参照:厚生労働省「令和4年簡易生命表の概況」

総務省が発表している2022年の「家計調査報告」によれば、高齢夫婦無職世帯の公的年金を含む実収入の平均は月額24万6,237円で、支出の合計は月額26万8,508円となり、年金だけでは毎月2万2,271円が不足する計算です。老後を30年と見た場合、約800万円の老後資金が必要となります。

参照:総務省「家計調査報告」

3-2.資産の整理

老後に向けた資金を今のうちから貯めていくには、預金と投資のバランスを適切に保つ必要があります。用途によって資産を分類し、それにマッチした金融商品を選ぶことが重要です。

3-3.分散投資の重要性

分散投資とは、資産を複数の金融商品や市場に分けて投資することによりリスクを最小限に抑える方法です。資産クラス、時間的、地理的に分散させることが考えられます。

4.少額から始められる投資

投資を始める際には、少額から始められる投資商品を選ぶとよいでしょう。ミニ株、投資信託、新NISA、個人型確定拠出年金(iDeCo)などがその例です。

4-1.ミニ株(単元未満株)

「ミニ株(単元未満株)」とは、通常よりも少ない株数による株式取引のことを指します。通常の株式取引は100株(1単元)ごとに行われますが、ミニ株(単元未満株)の場合はより少ない単位での取引が可能です。

なお、ミニ株と単元未満株はほぼ同義語として用いられることも多いですが、厳密には意味が異なります。ミニ株は、通常の株式投資の10分の1の株数、つまり10株単位で売買できる取引方法で、ミニ株式投資の通称として、ミニ株と呼ばれています。一方で、単元未満株は、1単元に満たない株数(1株~99株)で売買できる取引方法を指し、ミニ株よりも細かい単位で売買が可能です。

ミニ株(単元未満株)は1単元未満で売買できるため、少額からの投資が可能です。

例えば、1株1,000円の株の場合、通常の株式取引では最低でも10万円(1,000円×100株)の資金が必要となりますが、ミニ株では1万円(1,000円×10株)、単元未満株では1,000円からの投資ができます。

4-2.投資信託(ファンド)

「投資信託(ファンド)」とは、投資家から集めたお金を一つの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品のことを言い、運用成果は、投資家それぞれの投資額に応じて分配されます。

投資信託には、1万円前後から始められるものや、積み立てなら毎月1,000円前後から投資できるものがあり、参入障壁は比較的低いと言えるでしょう。

4-3.少額投資非課税制度(新NISA)

「少額投資非課税制度(新NISA)」とは、投資で得られた収益に税金がかからない制度のことを言います。

通常の投資では、得られた収益に約20%の税金がかかりますが、この税金がNISAではかからないため、収益として手元に残る金額が多くなるというメリットがあります。これまでは「一般NISA」「つみたてNISA」「ジュニアNISA」という3種類がありましたが、2024年からは制度内容が拡充された「新NISA」がスタートしています。

NISAは、口座を開設する金融機関によっては最低100円という少額から資産運用が可能で、まとまった資金が用意できない方でも利用を検討できるでしょう。積み立てた資産をいつでも好きなタイミングで換金できるため、将来に向けて貯蓄をしながら、急な資金需要にも対応できる柔軟な投資方法です。

4-4.個人型確定拠出年金(iDeCo)

「個人型確定拠出年金(iDeCo)」とは、自分が拠出した掛金を自分で運用し、資産を形成する年金制度です。

iDeCoは、毎月自動的に貯金できるだけでなく、積み立てた金額(拠出金)の全額が所得控除の対象になるというメリットがあります。また、運用で得た利益に対しても税金がかからず、拠出したお金を60歳以降に受け取る際にも税制優遇を受けることができます。

iDeCoは月々5,000円という少額から始められ、掛金は1,000円単位で自由に設定できるほか、年に1回掛金額を変更することも可能です。

5.まとめ

超低金利時代において、銀行預金だけで資産を増やすのは困難です。複利や分散投資を活用して効率的に資産を運用し、バランスの取れた資産形成を目指しましょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日