将来のことを考えると資産運用の必要性は感じるものの、始め方が分からない、難しそう、元本割れする可能性もあるとの理由から、投資を始められないという方もいます。

そういう方は投資信託から始めてみるのも一案です。投資信託は、投資のプロであるファンドマネージャーが運用を担当するため自身で個々の株式などを精査する必要がありません。

しかし、投資信託は2021年5月末時点で5,897銘柄あります。これらのうち、長期運用の対象となりうる銘柄(純資産額100億円以上、償還期間10年以上)は854銘柄。これらの中から、自身の運用目的や投資スタイルにあった銘柄を絞り込む必要があります。

このテキストの最終目標は、自身の投資スタイルや目的にあった銘柄を見つけ運用を始めることです。それでは、一緒に勉強を始めましょう。

目次

- 投資信託とは

- 投資信託の仕組み

- 投資信託と預貯金

3-1.元本保証は?

3-2.緊急時に担保借入は可能?

3-3.インフレに強い? - どこでいくらから買えるのか

- 口座を開設する

5-1.特定口座「源泉徴収あり」

5-2.特定口座「源泉徴収なし」

5-3.一般口座 - まとめ

1.投資信託とは

信託とは、大切なお金や財産を、信頼できる人に託し、自身が決めた目的に沿って運用・管理してもらう制度のことです。投資信託(ファンド)は、複数の投資家から少しずつ集めたお金を一つにまとめて、そのお金を運用の専門家(ファンドマネージャー)が株式や債券などで運用し資産を増やし、結果的に投資信託の価格が上昇することで投資家に還元される商品です。それぞれのファンドによって運用方針が異なるため、株式のように銘柄により価格や運用成績が違います。

元本は株式同様に保証されていません。銘柄によっては購入価格を下回ってしまう可能性があります。しかし、投資信託への投資期間が長ければ、複利効果の力で資産が増える傾向があります。複利効果は期間が長ければ長いほど有効であるため、投資のキーワードのひとつに長期運用があげられます。長期とは具体的に10年以上、長ければ30年以上を指します。

2.投資信託の仕組み

投資信託は投資信託の運用会社で作られ、証券会社や銀行、郵便局などの販売会社を通して多くの投資家に販売されます。投資家から集められた資金は一つにまとめられ、信託銀行(資産の管理会社)に保管されます。運用を担当する運用会社は、株式や債券などの投資対象銘柄を決め、資産の管理先である信託銀行に指図します。この指図を受けて、信託銀行が株式や債券の売買を実行します。

投資信託には、毎日天引きされる信託報酬という手数料があります。この手数料は販売会社、運用会社、受託会社(信託銀行)に配分されます。

3.投資信託と預貯金

投資信託と、非常に身近な投資対象の一つである預貯金を比較します。

3-1.元本保証は?

預貯金では、万が一金融機関が破綻した場合でも、銀行1行につき元本1,000万円と利息が保証されています。一方、投資信託の場合、投資信託の販売から管理・運用にかかわる各機関(販売会社・運用会社・信託銀行)が破綻しても、投資信託に預けたお金は、投資額にかかわらず制度的に守られています。

しかし、投資信託には元本保証がなく、元本割れのリスクがあります。元本割れのリスクは預貯金にはありません(外貨預金を除く)が、値上がり期待という面では投資信託が向いています。投資信託は株式や債券など有価証券に投資しているため、投資信託が保有している有価証券の価格が上昇することで投資信託の価格(基準価額)も上昇するためです。

3-2.緊急時に担保借入は可能?

突然、お金が必要となった場合には、定期預金や投資信託を担保にお金を借りることができます。投資信託の担保掛目は定期預金よりも低く設定されています。野村投資信託銀行では、

投資信託の借入限度額は、投資信託の時価評価60%です。一方、預貯金の場合は各行により上限額が設定されているものの、定期預金の90%に設定されています。

3-3.インフレに強い?

投資信託の特徴としてインフレに強いということがあげられます。一方、現金や預金はインフレに弱いという弱点があります。インフレとはモノの価格が上昇することにより、お金の価値が下がることを言います。一方、投資信託は運用のプロが選んだ銘柄(株式等)によって構成されているため、インフレ率を上回る上昇率が期待できます。

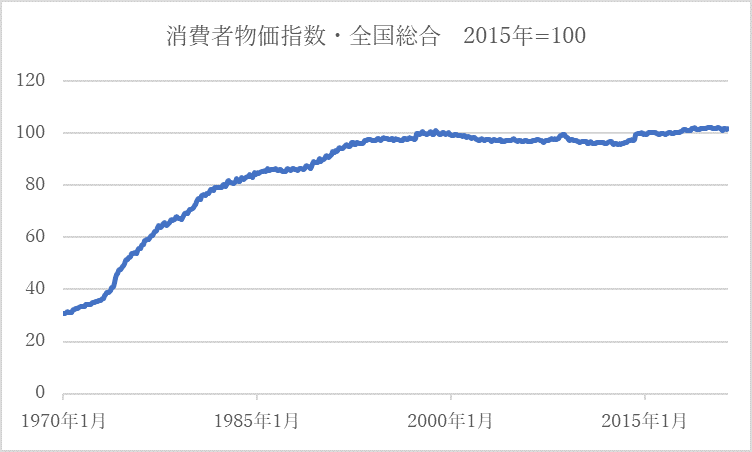

インフレの指標の一つに総務省が発表している消費者物価指数(全国総合:2015年=100)があります。基準年は2015年を100としており、100を超えると2015年よりも物価が上昇したことになります。過去を振り返ると1970年1月は30.8でしたが、30年後の2000年1月には99.2に、40年後の2010年1月には96.6、50年後の2020年1月は102.2です。消費者物価指数は2000年に入り上昇がいったん止まり、100を挟んで推移しています。

日本は超高齢化社会に入り、人口が減少傾向にあるためデフレになりやすい状況です。しかし、日本は原油など資源の多くを輸入に頼っているため、過度な円安が進むとインフレが起きる可能性があります。そのため、日頃からインフレに強い資産(株式、投資信託、金など)に投資することで、資産価値の減少を和らげる効果が期待できます。

4.投資信託はどこでいくらから買えるのか

投資信託は、証券会社のほか、銀行や郵便局などで購入することができます。普段利用している銀行の窓口で購入し、投資を始めることができます。ただ、最低投資金額と取扱い銘柄の数が金融機関によって異なっていることには注意が必要です。

最低投資金額は、ネット証券では100円、郵便局では1万円で、購入は1円単位で可能です。ネット証券は、取扱い本数が多く、少額から始められるというメリットがあります。銀行や店舗型の証券会社は、担当者に相談しながら銘柄選びができることがメリットです。

5.投資信託口座を開設する

投資信託を購入する場合、口座を開く必要があります。郵便局で投資信託を購入する場合は普段使っている「ゆうちょ総合口座(通常貯金)」のほかに、「投資信託口座」を開設する必要があります。銀行も同様に、普通預金口座と投資信託の口座を開設する必要があります。

証券会社で取引を始める場合は、総合口座の開設が必要です。総合口座には「特定口座(源泉徴収あり)」「特定口座(源泉徴収なし)」「一般口座」の3種類があります。それぞれにメリット・デメリットがあるため、自身の投資環境によって最適なものを選びましょう。

5-1.特定口座・源泉徴収あり

特定口座・源泉徴収ありは、証券会社が株式売買益の税金を計算し、納入してくれる制度です。初心者の方はこの口座を選ぶと、面倒な確定申告をする必要がないため便利です。

年収2,000万円以下で利益が20万円以下の場合は、投資信託の利益について確定申告義務がなく、所得税を納付しなくても良いのですが、この口座を開設した場合には自動的に課税されてしまいます。課税された金額は確定申告することで、源泉徴収の過払い分について還付を受けることができます。

5-2.特定口座・源泉徴収なし

特定口座・源泉徴収なしの口座は、年収2,000万円以下で利益が非課税枠(20万円)を超えてしまった場合に確定申告が必要です。申告時に必要な株式の売買損益報告書(年間取引報告者)は証券会社が用意してくれるため、自ら作成する必要はありません。

5-3.一般口座

一般口座は確定申告が必要な口座で、特定口座で管理していない上場株式等を管理する口座です。特定口座は国内の居住者が対象のため、海外赴任や海外移住した場合は一般口座に資産が移されます。この口座は、確定申告に必要な年間取引報告書を各自で作成する必要があります。

まとめ

投資信託は投資のプロにお金を預けて運用してもらえる金融商品で、元本保証はありませんが、代わりにインフレを上回る資産増加も期待できます。自ら売買する株式などを選定する必要がなく、適宜ファンドマネージャーが運用資産を入れ替えてくれるため、投資には手間がかかりません。

投資信託は様々な金融機関で購入できるため利便性が高く、普段使っている銀行や手数料が安いネット証券など、好きな場所で口座開設手続きをして始められます。投資初心者の方でも着手しやすいのも特徴と言えます。

初心者のための投資信託ガイド

- 投資信託とは?仕組みや特徴、購入手順などをプロが解説

- 投資信託にはどんな種類がある?投資対象と運用方法から特徴を比較

- 投資信託の手数料の種類と分配金の種類は?複利運用の解説も

- 投資信託の分析に欠かせない目論見書・報告書・実績データの確認方法

- 初めての投資信託、金融機関と銘柄の選び方は?NISAの活用方法も

- 個人年金制度「iDeCo」の概要と利用方法

投資信託が購入できる証券会社を見る

藤井 理

大学を卒業後、証券会社のトレーディング部門に配属。転換社債は国内、国外の国債や社債、仕組み債の組成等を経験。その後、クレジット関連のストラテジストとして債券、クレジットを中心に機関投資家向けにレポートを配信。証券アナリスト協会検定会員、国際公認投資アナリスト、AFP、内部管理責任者。

最新記事 by 藤井 理 (全て見る)

- サステナビリティ投資の参考になるツールは?投資のプロが統合報告書やESG格付けを解説 - 2024年12月10日

- インド株のESG戦略を解説 長期的に先進国入りを目指す展望とは? - 2024年8月23日

- インドの台頭で恩恵を受けるアメリカ企業は?半導体やクリーンエネルギー関連株を投資のプロが解説 - 2024年7月23日

- サクソバンク証券の米国株式取引手数料は業界最低水準 さらに手数料が安くなるリワードプログラムも解説 - 2024年6月21日

- 10年後はインドとアメリカの2強になる!?投資のプロが中国との違いも解説 - 2024年6月21日