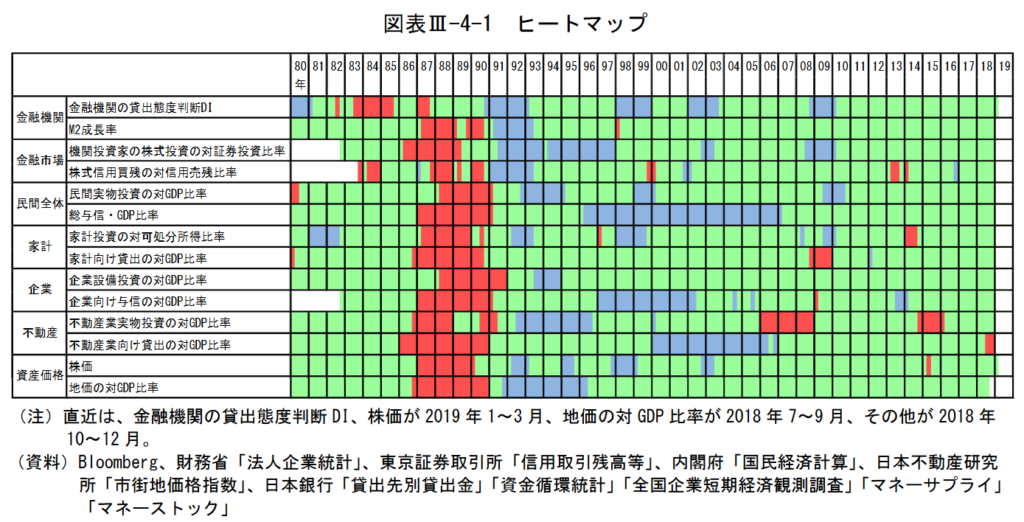

2019年4月に日銀が発表した「金融システムレポート」において、不動産業向け貸出の対GDP比率が1990年末以来はじめて、過熱を示す「赤」へと転化しました。これは、バブル期並みの融資の過熱状況ということで報道機関や金融機関、不動産会社などからも大きく注目を集めました。

一方で、不動産投資家や不動産会社からは昨年から今年にかけて「融資審査が通りづらくなった」「融資審査にかかる時間が長くなった」といった声も上がるようになってきています。

不動産投資を検討している方の中には、日々報道されている不動産の融資に関するニュースを見て、これから始めるべきかどうかを悩んでいる方も少なくないのではないでしょうか?

今回は、こうした最近の不動産投資向けの融資に関する最新情報を整理しながら、今後の不動産投資のポイントについて考えていきたいと思います。

記事目次

- 不動産投資の融資を取り巻く環境

1-1.日銀レポートでは、不動産向け融資に「過熱」サイン

1-2.金融庁実施の調査でも、不動産投資向け融資は「消極的」が増加

1-3.渦中のスルガ銀行では、不正融資の合計額が1兆円超に - さらに厳しさを増す融資環境の中で、今後の不動産投資のポイントは?

2-1.融資が厳しくなることは、投資家に悪いことばかりではない?

2-2.融資審査で評価されやすい物件のポイントは?

2-3.融資に関する最新動向や収支シミュレーションを知っておくことも大切 - まとめ

1 不動産投資の融資を取り巻く環境

まずは、最近の不動産投資向けの融資の状況について、日銀、金融庁、スルガ銀行などが発表した最新の調査結果などについて詳しく見ていきたいと思います。

1-1 日銀レポートでは、不動産向け融資に「過熱」サイン

日銀が2019年4月17日に発表した『金融システムレポート(2019年4月号)』では、「銀行の不動産業向け貸出はなお高めの伸びを示しており、その対GDP比率は、トレンドからの乖離幅がバブル期以来の水準となっている」と、不動産向けの貸付に対する過熱感が指摘されました。

日銀レポートにおいて、不動産業向け貸出の対GDP比率が過熱を示す「赤」に

その中で、地域銀行の融資に関しては「個人による貸家業向けを中心に、2016年末をピークとして伸び率の低下が続いている」としており、背景の一つとして「貸出スタンスを慎重化させる金融機関が増えている」と慎重な融資姿勢についても言及をしています。

一方、将来の物件需要という点については、「足もとの状況から判断することは難しい」としながらも「貸家業についてみると、近年の貸家の増加は周縁地域から市街地への移住や単身世帯の増加等に伴って世帯数が大きく増加している地域が中心であり、相応に実需を反映した動きとなっている」と概観しており、ネガティブな見方をしているわけではないことが分かります。

これらを踏まえ、不動産賃貸業向けの貸出にあたっては、下記の取り組みを行っていく必要があるとしています。

日銀が提示した不動産賃貸業向けの貸出において今後求められること

- 貸出実行時点における実査

- キャッシュフロー計画の妥当性確認等を適切に行うこと

- 実行後の管理(空室率・賃貸収入のモニタリング適切な引当の実施等)を貸付期間を通じて継続していくこと

1-2 金融庁実施の調査でも、不動産投資向け融資は「消極的」が増加

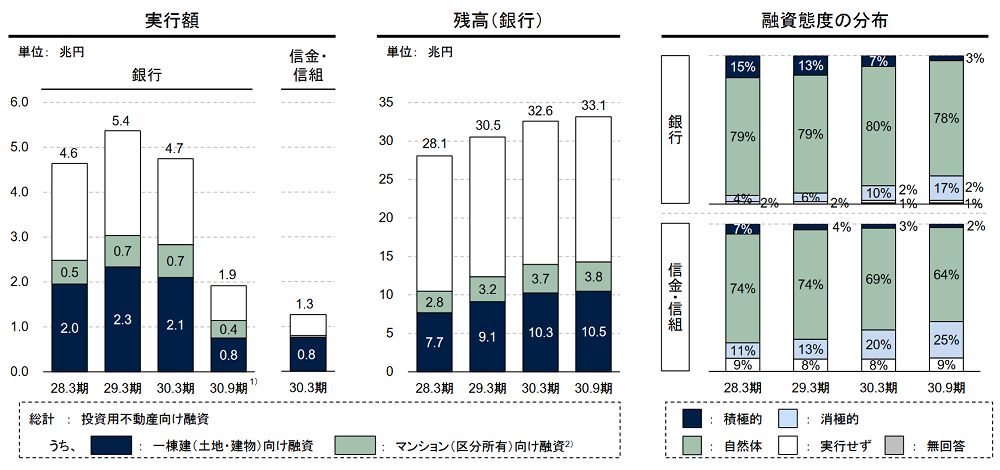

一方、金融庁のほうでも、昨年からの一連の不動産投資向け融資に関する問題を受けて、金融機関の融資規律の緩みや不動産会社の業務の適切性に関する検証の甘さなどを問題意識として、金融機関に対して「投資用不動産向け融資に関するアンケート調査」を実施し、3月28日に調査結果を公表しました。

その調査の中で、銀行における投資用不動産向け融資の実行額は平成29年3月期をピークに減少していることや、投資用不動産向け融資を積極的に推進する金融機関が減少し、消極的な態度を取る金融機関が増加していることが明らかになっています。

金融庁調査「投資用不動産向け融資の規模等の推移」

また、調査結果を踏まえた今後の方向性として、金融機関に下記の対応を求めていくとしています。

調査結果を踏まえて金融庁が提示した「金融機関に求められる対応」

- 投資用不動産向け融資に取り組む場合には、紹介業者・サブリース業者・管理業者等の業務の適切性を検証するなど、取引スキームのリスク評価を行い、これに基づき取引方針を明確に定めること。

- 融資審査において、物件の売買価格の妥当性を検証するとともに、事業性融資と判断される場合には、物件の生むキャッシュ・フローを基礎として融資全期間にわたる収支シミュレーションを行うこと。

- 顧客対応を紹介業者・保証会社に任せきりにせず、自らが顧客とのリレーションを十分に構築し、事業・収支計画、顧客の知識・経験・リスクの理解度や財産・収入の状況等について主体的に把握したうえで、必要なリスク説明を行うこと。

- ポートフォリオにおける投資用不動産向け融資の実態把握・リスク評価を行い、必要な場合には、これまでの顧客保護やリスク管理のあり方の適切性について点検を行うこと。

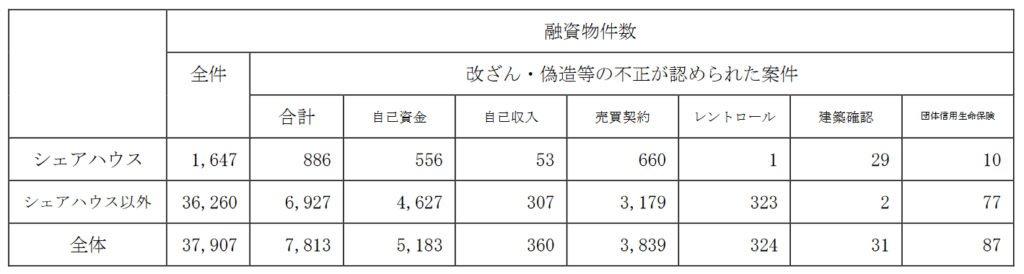

1-3 渦中のスルガ銀行では、不正融資の合計額が1兆円超に

昨年、「かぼちゃの馬車」の不正融資問題などでクローズアップされ、投資用不動産融資の全件調査を進めていたスルガ銀行が、2019年5月15日の決算会見で不正融資に関する調査結果を発表し、改ざん・偽造等の不正が認められた融資案件は7,813件、不正融資と疑われる融資の合計は1兆円を超えることが判明しました。

スルガ銀行の融資案件の中で改ざん・偽造等の不正が認められた案件の数

今後は他の地方銀行も、スルガ銀行の現在の状況を横目に見ながら、さらに慎重な融資姿勢を強めていくことが想定されます。

2 さらに厳しさを増す融資環境の中で、今後の不動産投資のポイントは?

こうした各種の調査結果が示すのは、今後の融資環境が厳しくなっていくという見通しです。融資審査が通りづらくなれば投資家は不動産を購入しづらくなり、不動産価格などにも影響が出てくる可能性があります。

一方で、2020年に控えた東京オリンピックや都心の再開発計画、単身世帯の増加など、不動産の実需が増加する要素も数多く存在することや、将来の年金確保のための資産形成手段として不動産投資を検討している、という方もいるでしょう。

以下では、今後の融資状況を踏まえた上で、不動産投資にどう向き合っていけばよいかを考えていきたいと思います。

2-1 融資が厳しくなることは、投資家に悪いことばかりではない?

投資家としては、融資が厳しくなったことはデメリットばかりではありません。融資が厳しくなるということは、それだけ物件の収益性や完済できる可能性が金融機関に精査されているということでもあります。

先ほどのレポートでも見た通り、金融機関は今後、業者の業務の適切性、取引スキームのリスク評価、物件の売買価格の妥当性、キャッシュフロー計画の妥当性、顧客の知識・経験・リスクの理解度、財産・収入の状況、ポートフォリオのリスク評価などの広範にわたる項目について慎重な審査を行っていくことが求められています。

つまり、現在の融資環境下で審査を通過できるということは、金融機関から物件の収益性や返済能力などが一定程度認められているということになります。

将来のために長期保有を前提として不動産投資を始める方の場合、まず重要なことはローンが完済できることです。その完済にあたっての様々なリスクを金融のプロが一緒になって考えてくれる、ということは非常に心強いことでもあると言えるでしょう。

2-2 融資審査で評価されやすい物件のポイントは?

融資審査が厳しくなる状況下では、投資家側も不動産について理解を深めることが必要となってきます。特に、融資審査で金融機関が高く評価する物件の特徴を知っておくことが重要となってきます。

融資審査が厳しくなる状況下では、投資家側も不動産について理解を深めることが必要となってきます。特に、融資審査で金融機関が高く評価する物件の特徴を知っておくことが重要となってきます。

不動産投資において、毎月のローンの返済原資は主に家賃収入となるため、家賃を支払ってくれる入居者からの需要が高い物件かどうかが融資評価に大きく関わってくることになります。入居需要が高いかどうかは、以下のように立地・建物・設備などのそれぞれの観点から見極めることが必要です。

入居需要の高い立地を見極めるポイント

- 大都市圏(ターミナル駅から電車で30分圏内など)

- 駅からの近さ(駅徒歩10分以内)

- 複数路線が利用可能か

- コンビニやスーパー、銀行、病院などが近くにあるか

入居需要の高い建物・設備を見極めるポイント

- 外観に魅力があるか(デザイナーズ物件、美観が保たれているなど)

- 建物の性能が良いか(遮音性、防犯性、耐震性、耐火性など)

- 設備が充実しているか(入居者に人気の設備があるか)

- 間取り(快適な作りか、広く感じられるか)

- 建物の耐久性は高いか(築年数が経っても品質を維持できるか)

物件選びの際は、このような好立地の土地の仕入れに強みのある会社や開発実績などがある会社を中心に検討を進めていくと良いでしょう。

2-3 融資の最新動向や収支シミュレーションを知っておくことも大切

融資の状況は今後も大きく変化していくことが予想されますので、融資を左右する経済・金融情勢や不動産市況などの動向にもキャッチアップをし続けることが重要です。

また、市場全体の状況だけでなく、自分が物件を購入した場合の収支シミュレーションについても把握しておきたいところです。今後の融資審査においては、事業・収支計画・キャッシュフローについてもしっかり見られることが予想されるため、事前に購入時にかかる初期費用や必要な頭金、購入後の管理費用や税金などのランニングコストをしっかりと試算して無理のない返済計画づくりや資金準備を進めておくことが大切です。

こうした融資に関する最新情報の収集やシミュレーション作成を「自分一人だけで行うのは難しい」と感じる方は、不動産投資会社のセミナーなどをうまく活用すると良いでしょう。たとえば、シノケンプロデュースという会社のセミナーでは、不動産投資が注目される背景や不動産投資のリスクと対策などの基本的な説明に加えて、現在の融資金利の相場や必要な頭金、融資審査を通過できる人・できない人の違いなどについても詳しく聞くことができます。

シノケンプロデュースは、1990年創業のジャスダック上場企業のグループ会社で、バブルやリーマンショックを乗り越えて今も成長を続けている企業ですので、現在のような融資が過熱している時期にどのように不動産投資に取り組むべきかの知見も非常に豊富です。

なお、セミナー後には個別にシミュレーションを作成してもらうことができるため、将来必要となる老後資金やローン完済までの収支、ローンを借りるための必要となる収入や資産状況などについても確認することができるでしょう。

3 まとめ

今回は日銀や金融庁などの調査結果をもとに、現在の融資状況や今後の金融機関の対応などについて整理をしてみました。

融資は不動産投資の成功・失敗を大きく左右する要素ですので、事前に理解を深めておくことが大切です。金融機関の動向や不動産に関わる情勢などの融資環境に加え、金融機関から評価される物件、融資金利の相場や必要な頭金など、各種情報をしっかりと頭に入れてから不動産投資に臨むと良いでしょう。

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- アイケンジャパン、3連休限定で「アパート経営オンデマンドセミナー」を配信 - 2026年2月19日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2026年2月16日

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日