不動産投資は富裕層や地主、資金に余裕のある人がやるものとお考えの方も多く、いまだに近寄りがたいというイメージをもっている方も多いのではないでしょうか?

この記事では、実際に不動産投資を手がけているのはどういう人たちなのか、投資目的や職種・年収など不動産投資家にスポットライトを当てて詳しく見ていきたいとい思います。

目次

- 不動産投資とは?

1-1.不動産投資の仕組み

1-2.不動産投資は自己資金が少なくても始めることができる

1-3.不動産投資には3つの大きなメリットがある - 不動産投資の3つのタイプ

2-1.資産運用タイプ(不動産投資で稼ぐ)

2-2.リスクヘッジタイプ(不動産投資で将来に備える)

2-3.課税所得を抑えるタイプ(不動産の減価償却費を損益通算する) - 実際に不動産投資をしているのはどんな人?

1 不動産投資とは?

まずは具体的な話に入る前に、不動産投資の仕組みや不動産投資に取り組むメリットなどについて大まかにご紹介していきたいと思います。

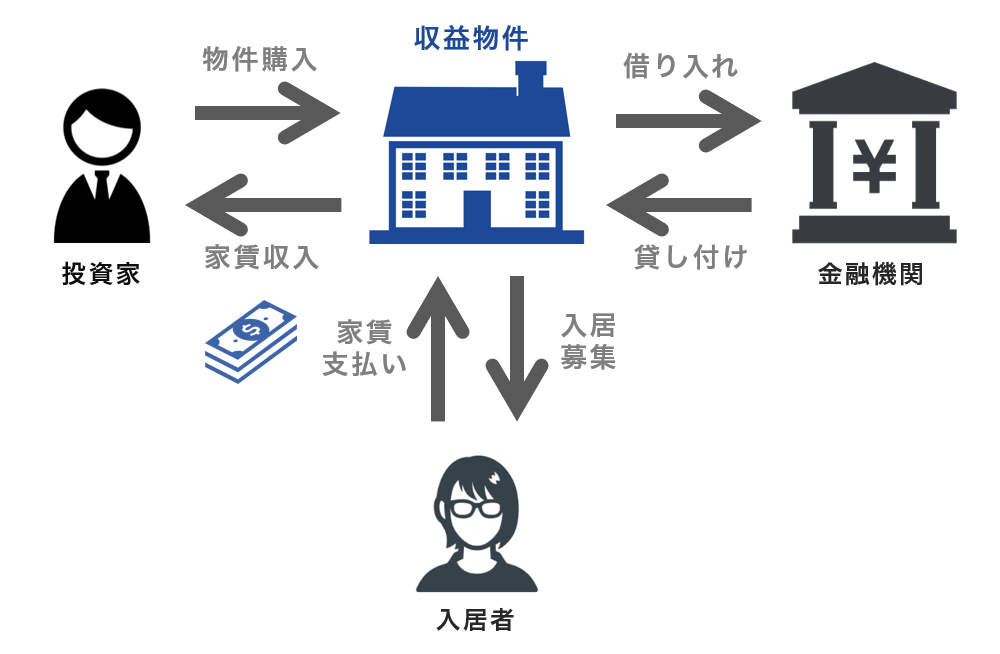

1-1 不動産投資の仕組み①「不動産を貸して家賃収入を得る」

不動産投資は賃貸用の不動産(マンション・アパートなど)を購入し、それを希望者に貸し出すことで、毎月の家賃収入を得る投資手法です。不動産投資をするには購入費用が数千万単位となるため、株式投資などの他の投資と比較してもかなり大きな金額になります。

1-2 不動産投資は自己資金が少なくても始めることができる

不動産投資は、最も安い価格帯のワンルームマンションでも1,000万円~2,000万円程度が必要となります。この投資額を自己資金で全てをまかなうのではなく、多くの人が金融機関からの融資を受けて不動産投資を行っています。

数千万円の融資と聞くと、初めて不動産投資をする人にとっては不安が大きい金額かもしれません。不動産投資には「レバレッジ」という考え方があり、融資を受けて取り組むことに投資上の大きなメリットがあります。

このレバレッジ効果について、以下で1室5万円の家賃が取れる部屋が6室あるアパート1棟購入した場合で試算してみましょう。

*物件価格5,000万円 家賃収入30万円/1ヵ月 融資金利2% 返済期間22年の場合

| 全て自己資金 | 4,500万円を融資 | |

|---|---|---|

| 投資金額 | 5,000万円 | 500万円 |

| 年間家賃収入 | 360万円 | 360万円 |

| 返済額/年間 | 0円 | 253万20円 |

| 手元に残る資金 | 360万円 | 106万9,980円 |

*経費は考えずに利回りを試算します。利回りは小数点第2位以下を切り捨て

上の表のように不動産投資では全額自己資金を投資するより、自己資金を少額にしてほとんどの資金を融資でまかなって投資をする方が、実際に投下した資金を回収しやすくなります。

このように少額の自己資金で大きな投資効果を得ることを「レバレッジ」と言います。不動産投資ではこのレバレッジ効果を最大限に活用することで、自己資金や資産がない状態からでも大きな資産を形成していくことが可能となります。

そして、不動産投資の融資は住宅ローンなどと同様に一定の収入が見込める会社員の方や公務員の方などが受けやすく、マイナス金利政策などによる後押しもあって、以前よりも自己資金が少ない方が始めやすい環境となってきています。

1-3 不動産投資には3つの大きなメリットがある

不動産投資で得られるメリットとして、代表的なものに以下の3つがあります。それぞれを解説します。

将来の資産形成

ローンを完済すればその後は家賃収入を丸々受け取ることができますので、給与や年金以外の収入源を増やすことになります。たとえばローンを65歳までに完済できれば、退職後の収入減として家賃収入を期待することが可能です。

その他、不動産を居住用として利用したり、売却することで異なる投資対象へ再投資することも検討することができます。長期的に時間をかけることで、不動産投資は将来の資産形成につながる投資方法の一つと言えます。

減価償却費などの計上による所得の圧縮

不動産投資で得た収入と本業の仕事の収入を合算して確定申告をします。不動産投資では減価償却費や修繕費などによりマイナス計上できる年があるため、その年には赤字を通算して本業で発生した所得を抑える効果があります。具体的には確定申告をすることで、源泉徴収された税金が一部返還されるという流れとなります。

団体信用生命保険に加入できる

融資を受ける際に団体信用生命保険という保険に加入することで、ローンの借主に万が一のことがあった場合にローンの残金が全て保険で支払われます。その結果、遺された家族にはローンが完済されて手元に不動産が残り、毎月の家賃収入が現在の給与収入の代わりとなります。

2.不動産投資の3つのタイプ

では、この不動産投資に取り組んでいる人たちについても詳しく見ていきましょう。不動産投資家には、サラリーマンの方から自営業の方、リタイアされた高齢者の方など様々な方がいますが、その投資スタイルは主に下記3つのタイプに分けることができます。

- 資産運用タイプ(不動産を運用して稼ぐ)

- リスクヘッジタイプ(不動産で将来に備える)

- 節税タイプ(不動産投資を活用して税金を軽減する)

2-1.資産運用タイプ(不動産投資で稼ぐ)

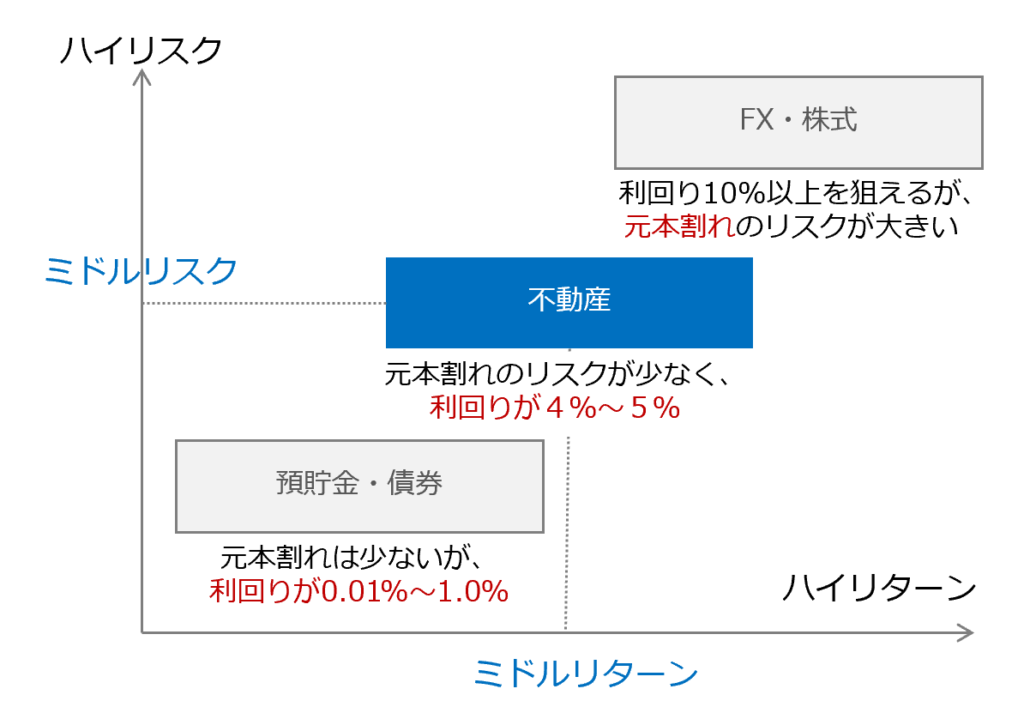

手持ちの現金や資産を不動産で運用していくことで、年間4%~5%の利回りや将来の売却益を狙っていくタイプの人たちです。不動産投資を他の様々な投資と比較した上で、ミドルリスク・ミドルリターンを狙っているという点です。

「株式投資やFXほどハイリスクはとりたくないが、債権や定期預金のようなローリターンも嫌だ」などのように、ミドルリスク・ミドルリターンの投資対象として、現金や保有資産を利回り数%で効率的に運用できるという点に魅力を感じて投資を開始した方々というイメージになります。

他の投資手法と不動産投資の比較イメージ

2-2.リスクヘッジタイプ(不動産投資で将来に備える)

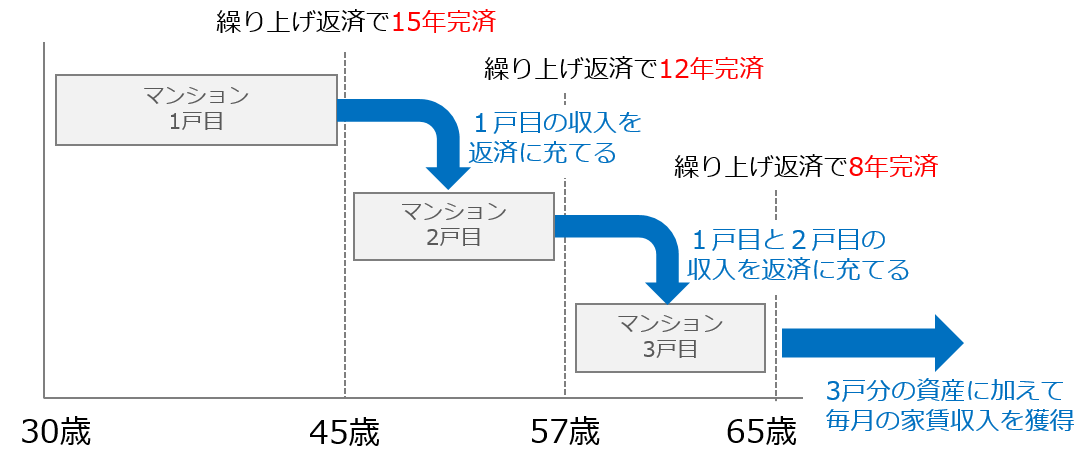

将来の年金額の不足や病気や事故のリスクなどに備えて、融資などを受けて不動産を購入する方です。また、将来の住居としても使用したいという目的で、若いうちから購入して運用するという方もいます。年金と合わせてリタイア後の月収目標額30万円~40万円程度を目指して、マンションなら2戸~3戸、アパートなら1棟~2棟を運用しています。

区分マンションの場合は、20代後半から30代の年齢でまず手始めに1戸から始めてみて、繰り上げ返済を行い10年~15年後に無事に完済できそうなタイミングで次のマンションを、という流れで無理なく投資を進めていく方のイメージとなります。

リタイアまでに3戸を完済するイメージ

アパート投資については、頭金が500万円~1,000万円ほど必要となるケースも多く、融資額も1億円前後と大きくなってきますので、年収700万円前後の方や資産が2,000万円以上ある方などが検討をしているイメージとなります。

ご夫婦の場合は、男性が不動産投資に乗り気で、女性は投資にリスクを感じて不安を抱くというケースもあるため、まず自宅を購入して不動産売買の感覚をお互い共有した上で、徐々にマンション投資の理解を深めていくという流れも多いようです。

2-3.課税所得を抑えるタイプ(不動産の減価償却費を損益通算する)

医師や企業役員、外資系企業勤務の方など高収入の方のなかには年40%~50%の所得税を軽減するため、不動産を活用する方がいます。

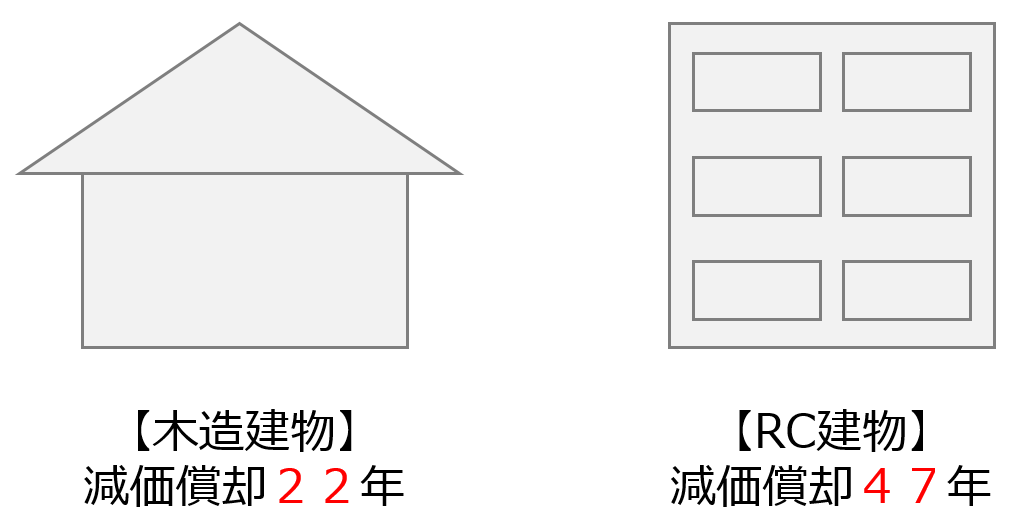

減価償却費の計上を目的とした投資方法でよく行われるのが、木造アパート1棟投資です。木造の建物はRC(鉄筋コンクリート)に比べて経年劣化が早いため、減価償却の年数が22年という短い期間になります。

建物の償却年数

50代半ばからは、相続税を意識して不動産を活用する方の比率も。特に、平成27年の相続税改正は相続税の課税対象者が前年の倍近くまで増えるという大きな影響があり、相続税対策の需要が一気に拡大しました。なかでも不動産は資産評価の面で相性が良いため、現金や有価証券を不動産に変え、相続税の課税評価額を抑える手法もあります。

また、今までは課税対象者の資産規模が5000万円~1億円と大きな額でしたので、高価格帯のタワーマンションなどの需要が大きい状況でしたが、基礎控除を超える部分については、相続税の改正により3000万円~5000万円の資産規模の方も課税対象となる可能性が出てきました。

相続人が複数いる場合は、相続の際に揉めることがないように同程度の価値の資産を相続人数分で用意しておきたいというニーズも増えてきていますので、今後は2000万円~3000万円程度の金額で購入できる中古マンションなどのように比較的小規模の物件も相続発生前に取得されるケースもあると考えられます。

なお、こういった不動産を活用した節税に役立つのが、NTTデータグループが提供する「HOME4U[PR]」の土地活用サービスです。土地をお持ちの方だけでなく、土地がなくても、土地探しから探してくれる建築会社への問い合わせも可能で、最大7社まで比較できるので、資金や目的に応じてマンション経営やアパート経営などの不動産投資の収益プランを比較検討できるメリットがあります。

3.実際に不動産投資をしているのはどんな人?

不動産投資と収益物件の情報サイト「健美家(けんびや)」で会員向けに実施している「不動産投資に関する意識調査(第16回)」というアンケートの調査結果では、回答者の属性についても集計結果が公開されています。以下では、2021年10月27日実施の調査(回答数302名)の回答者の属性を見てみましょう。

性別は男性が86.8%、年齢は30代~40代が53.3%、職業は会社員で55.0%・公務員5.6%、年収は500万円~999万円の方が56.9%という結果になっています。他の会社の調査や調査の時期によって、年齢の比率や年収レベルの多少上下はありますが、大きな割合を占めるのが男性、年齢30代~40代、職業が会社員・公務員、年収が500万円~700万円というのはほとんど変わりません。

30代以降になってくると、年収は上がってきたものの将来も同じように稼げるかについて不安を感じる、あるいはリタイア後に備えて将来の収入見込みを準備していきたいという気持ちを持つ方もいます。

ただ、「自分は投資のプロではないし、本業が手につかなくなるのは困る」ということで、プロからアドバイスをもらいながら、頭金が少なく開始できて、取得後の賃貸管理の手間も任せることができるという不動産投資のメリットに興味を抱くというケースが多くなってくるのだと考えられます。

このように不動産投資に取り組んでいるのは現在、30代~40代の会社員・公務員の方が多くなっており、短期的な投資としてではなく退職後の将来を見据えた年金代わりとして不動産投資を始めるという方が多くなってきています。

また、現在はマイナス金利政策の影響で自己資金に不安がある方でも始めやすくなっていますので、不動産投資に興味があるという方は不動産会社の資料を取り寄せたり、セミナーに参加されてみるなど、まずは情報収集から始めてみるのも良いでしょう。

無料で資料請求やセミナー参加ができる主な不動産投資会社

- 不動産投資のリスクや回避方法などがわかる不動産投資セミナーを開催「シノケンプロデュース[PR]」

- 社会人女性にターゲットを絞って入居率99%以上「アイケンジャパン[PR]」

今始めるべき?失敗しない不動産投資ガイド

- 今、不動産投資が注目されている5つの理由

- 不動産投資市場は、すでにバブルじゃないの?

- どんな人が不動産投資をやっているの?

- 不動産投資で大切な3つの投資ルール

- 不動産投資の流れを知ろう!

- 不動産投資を成功させるために必要不可欠な5つのプロセス

- 不動産売買にかかる費用は?

- 不動産投資ローンと住宅ローンの違いとは?

- 不動産投資の成功は、売却戦略(出口戦略)にあり

- 不動産投資のメリットとデメリット

- 不動産投資とREIT・株式・FXの比較

- エリアの選び方とおすすめの物件条件について

- どっちが正解?物件選びの際に迷うポイントの徹底比較

- 不動産投資で考えるべき7つのリスク

- 失敗事例から学ぶ不動産投資の極意

- 失敗しない不動産投資セミナーの選び方

- どこがおすすめ?初心者に人気の不動産投資セミナー7選

- 上場している不動産投資会社7社の実績・評判は?

- 失敗したくない人のための不動産売却ガイド

無料資料請求や個別相談などが利用できる不動産投資会社[PR]

初心者の方の情報収集に役立つ無料の資料や無料の個別コンサルティングを行っている不動産投資会社を厳選ピックアップしご紹介しています。

- 相続税対策に強い不動産投資会社の比較・まとめ

- 頭金(自己資金)500万円以上で始められる不動産投資会社の比較・まとめ

- 頭金(自己資金)100万円以下で始められる不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2025年12月18日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日