物価などが値上がりする中、日々の節約や将来に向けた資産形成を検討している方も少なくないでしょう。

ライフプランは、目標に向かって迷わずに資金準備をするための手段の一つです。ライフプランを実現していくために、日頃は家計管理をしていきます。

この記事では、ライフプランや家計管理を通じて人生の3大支出を準備するポイントを解説します。

目次

- ライフプランとは?

1-1.主なライフイベント

1-2.人生の3大支出

1-3.ライフプランの例 - 家計管理のポイント

2-1.家計管理の必要性

2-2.簡単な家計管理の方法

2-3.定期的な見直し - 人生の3大支出に備えるポイント

3-1.教育費の準備

3-2.住宅取得の計画と住宅ローンの借り方

3-3.老後資金の準備 - まとめ

1.ライフプランとは?

ライフプランとは結婚や子どもの教育、住宅購入、老後の過ごし方などの人生設計を、お金の面から計画することです。

子どもの教育のような大きなライフイベントには、大きな支出があります。将来のライフイベントに備えて、ライフプランは効率よく資金を準備するために必要です。

1-1.主なライフイベント

ライフイベントとは、将来起こりうる人生における大きな出来事のことです。主なライフイベントには、以下のようなものがあります。

- 就職

- 結婚

- 出産

- 子どもの進学

- マイホーム取得

- 自動車の購入

- 定年退職

長い目で見た将来のライフイベントを早くから想定し、目標を決めて資金を準備することは、理想の人生を送るために不可欠です。

1-2.人生の3大支出

特に大きなお金のかかるライフイベントに、「人生の3大支出」と呼ばれるものがあります。人生の3大支出とは、住宅費・教育費・老後生活費の3つです。

人によってはそれぞれを同じタイミングで準備しなければならないケースもあります。この場合、費用のどれかをかけすぎると他の資金を準備しきれない、というような問題が起こるおそれがあります。

早めにそれぞれの資金計画を立て、収入の範囲内でバランスの取れた資金準備を始めましょう。

住宅取得にはいくらかかるか

以下の表は、国土交通省のデータから、住宅を初めて取得する場合の購入費用と自己資金についてまとめたものです。

| 購入費総額 | 自己資金 | 自己資金比率 | |

|---|---|---|---|

| 注文住宅 | 4,713万円 | 941万円 | 20% |

| 分譲戸建住宅 | 4,074万円 | 869万円 | 21.3% |

| 分譲マンション | 5,048万円 | 1,438万円 | 28.5% |

| 中古戸建住宅 | 3,025万円 | 955万円 | 31.6% |

| 中古マンション | 2,943万円 | 1,302万円 | 44.2% |

※出典:国土交通省「2022年(令和4年)度住宅市場動向調査報告書」より

自己資金は、住宅購入価格の20%が目安となります。最近ではフルローンを組める金融機関も多いため、より少ない自己資金で購入している人も少なくありません。

しかし、自己資金なしでの住宅購入は借入額が大きくなるリスクがあります。ローンの返済に困らないよう、計画的な自己資金の準備を心がけましょう。

教育費はいくらかかるか

教育費は子どもの進学にかかる費用以外に、学習塾の費用なども考えておく必要があります。参考までに日本政策金融公庫の2021年度「教育費負担の実態調査結果」のデータから、進学先ごとの入学費用と在学費用を紹介します。

| 入学費用 | 1年あたりの在学費用 | |

|---|---|---|

| 高校 | 35万円 | 75万6,000円 |

| 高専・専修・各種学校 | 50万2,000円 | 116万9,000円 |

| 短大 | 73万円 | 137万円 |

| 大学 | 81万1,000円 | 149万9,000円 |

出典:日本政策金融公庫「2021年度「教育費負担の実態調査結果」

この調査によると、高校入学から大学卒業までに子ども1人あたり942万5,000円かかる結果となりました。子どもの教育費はおおよその目標を決めて、準備を始めるようにしましょう。

老後の生活費の目安

老後のために準備すべき資金の1つに、年金生活者になってからの毎月の生活費の赤字分があります。以下は、総務省のデータより65歳以上の無職世帯の家計収支の平均です。

| 65歳以上夫婦無職世帯 | 65歳以上単身無職世帯 | |

|---|---|---|

| 収入 | 24万6,237円 | 13万4,915円 |

| 支出 | 26万8,508円 | 15万5,495円 |

| 収支 | ▲2万2,271円 | ▲2万580円 |

出典:総務省「2022年(令和4年)家計調査年報」

より具体的な見込み額を知りたい場合、ねんきん定期便や現在の家計支出などをもとに見積もりましょう。

1-3.ライフプランの例

ここでは、家族単位のライフイベントを、1つのライフイベント表にまとめる例を紹介します。実際にはライフプラン策定時から老後までの長い時系列で作成します。現状、想定されるライフイベントだけを整理し、必要に応じて後から追加するとよいでしょう。

| 年 | 父 | 母 | 子 | ライフイベント | 想定支出 |

|---|---|---|---|---|---|

| 2023 | 45歳 | 42歳 | 17歳 | 自動車購入 | 200万円 |

| 2024 | 46歳 | 43歳 | 18歳 | 大学入学 | 200万円 |

| 2025 | 47歳 | 44歳 | 19歳 | ||

| 2026 | 48歳 | 45歳 | 20歳 | ||

| 2027 | 49歳 | 46歳 | 21歳 | 家族で海外旅行 | 100万円 |

ライフイベント表を作成すると、いつまでにいくら準備するかの目標設定が立てやすくなります。

また、年単位の収支がわかるキャッシュフロー表を作ると、長期的なお金の流れがわかります。必要に応じて作成するとよいでしょう。

キャッシュフロー表は、日本FP協会のサイトからフォームをダウンロードできます。参考にするとよいでしょう。

2.家計管理のポイント

将来のためのライフプランを実現するには、日常の家計管理が欠かせません。ここでは、家計管理について解説します。

2-1.家計管理の必要性

毎月の収入をやりくりして黒字をキープするためには、家計管理が必要です。限られた収入を管理しなければ、貯蓄にお金を回すのは難しいでしょう。家計管理がきちんとできるとムダな支出が減り、貯蓄できるようになります。

2-2.簡単な家計管理の方法

最近では共働き家庭も多く、家計管理に手間や時間をかけられない人も多いでしょう。できるだけ負担のかからない家計管理の方法を紹介します。簡単な家計管理は、以下の手順で行います。

- ライフプランから目標とする貯蓄額を決める

- 毎月の収支を確認する

- 貯蓄に回す金額を決める

- 給料が入ったら先に貯蓄分を取ってしまい、残りで生活をやりくりする

1から3を実行したら、日常やるべきことは4だけです。生活費の残りを貯蓄しようとしても、なかなか上手くいかない人が多いようです。NISAの積立のように、自動的にお金が引き落としになるような仕組みを利用してもよいでしょう。

【関連記事】つみたてNISAで低リスクな資産運用をする方法は?始め方や商品選びなど

2-3.定期的な見直し

家計の見直しは定期的に行いましょう。上手く貯蓄できていれば問題ありませんが、赤字が続くようであれば対策が必要です。反対に余裕があれば、貯蓄額を増やしてもよいでしょう。

3.人生の3大支出に備えるポイント

ここからは、教育・住宅・老後の「人生の3大支出」に備えるポイントを解説します。

3-1.教育費の準備

教育資金の準備は子どもが誕生したらすぐに始めることが大切です。子どもが中学生になると部活や塾でお金がかかるようになり、公立校でも家計のやりくりが大変になります。教育費は子どもが小学生までのうちにできるだけ多く準備できるようにしましょう。

児童手当を積み立てる

児童手当(子ども手当)とは、中学校を卒業するまでの子どもを養育している世帯が受け取れる手当です。現行の子ども手当の支給額は以下のとおりです。

子どもの年齢と子ども1人あたりの手当の月額

- 3歳未満:1万5,000円

- 3歳以上小学校就学前:1万円(第3子以降は1万5,000円)

- 中学生:1万円

出典:こども家庭庁「児童手当制度のご案内」より筆者作成

上記の金額を子どもの誕生から積み立てると、中学校卒業までに約200万円になります。現行の児童手当には、扶養する家族の人数による所得制限があります。

なお、2024年10月に児童手当の所得制限は撤廃が予定されており、支給期間も高校生までとするなどの制度改正が決まっています。(※参照:内閣府「子ども・子育て支援法及び児童手当法の一部を改正する法律案の概要」)

いずれにしても児童手当は生活費などに使ってしまわず、教育費の積立に充てることで必要資金の多くを準備できます。

教育費の準備はNISAが活用できる

教育費の準備というと学資保険をイメージする人も多いでしょう。しかし、2023年時点のような低金利の状況では、学資保険ではお金がほとんど増えません。

資産運用という観点からは、NISAの積立などを活用し、効率よく準備資金を蓄えておくことも検討されていくと良いでしょう。

ただし、投資の成果は不確定であるため、資金を全額投資するのではなく、余裕を持って毎月一定額を積み立てることが大切です。選ぶファンドによってリスクやリターンも異なりますが、将来に備えた貯蓄を行うのであれば、信託報酬が低く、投資対象の広いファンドを優先的に選択されると良いでしょう。

【関連記事】つみたてNISA、おすすめの銘柄は?手数料の比較や購入のポイントも

3-2.住宅取得の計画と住宅ローンの借り方

最近では住宅価格が上昇しており、住宅の資金計画を慎重に立てる必要があります。

自己資金を準備する

住宅取得のための自己資金の準備は、目標とする取得時期から逆算して実行します。住宅資金は教育資金などに比べて短期間で準備すると考えられるため、預貯金や給与天引きの財形などでの準備が適しています。

住宅を取得する資金が足りない場合、教育資金や老後資金を充てないようにしましょう。

無理のない返済額とは?

住宅ローンの返済額は、現在の家賃と住宅資金として毎月貯蓄している金額の合計が上限の目安となります。取得する住宅がマンションの場合、この金額から管理費や修繕積立金を差し引きましょう。

ボーナス払いを利用すると借入金額を増やせますが、支給額が不確定なボーナスを当てにした返済計画は避けましょう。

無理のない返済額から購入可能な物件額を決める

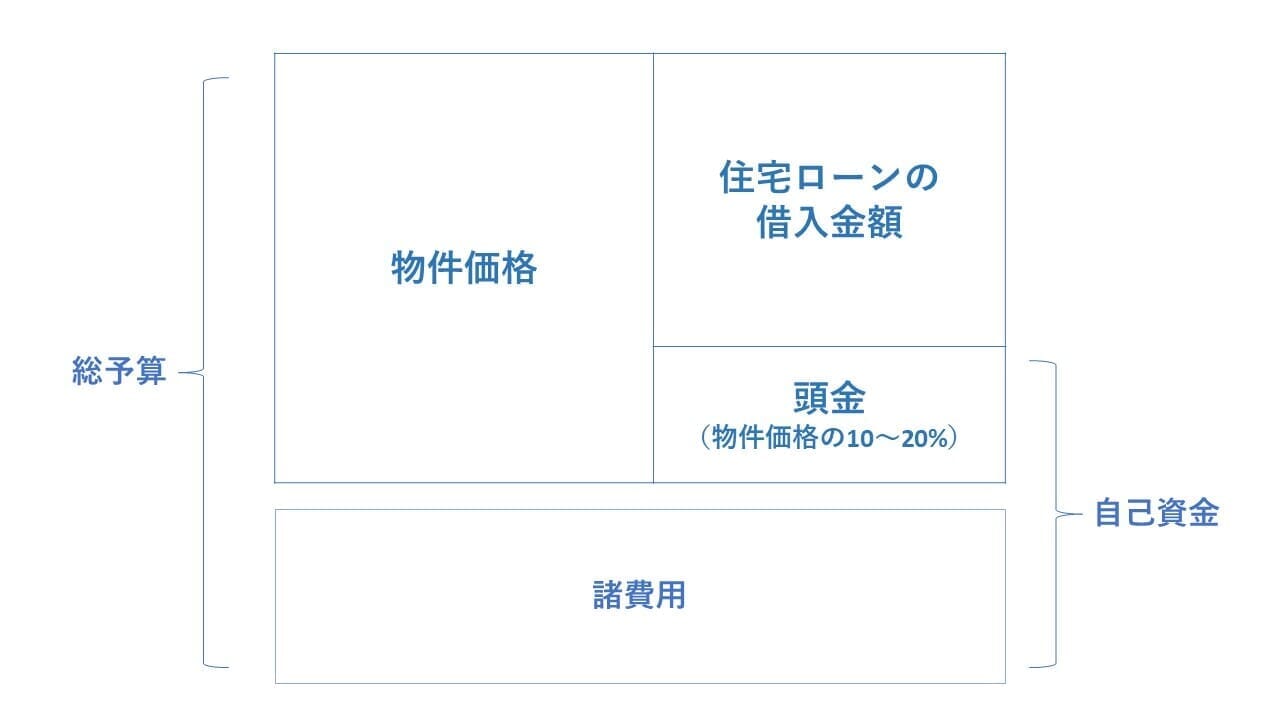

住宅取得時には物件価格の他に10%程度の諸費用がかかります。諸費用は基本的に自己資金からまかなう必要があるため、物件価格と諸費用の合計から自己資金を差し引いた金額が住宅ローンの借入額となります。

この借入額で上記の返済額の範囲で返済できなければ、もう少し安い物件にするなどの調整が必要です。

3-3.老後資金の準備

本格的な老後資金準備は子育てが終わってから

子育て世代の人は、本格的な老後資金準備は子どもが独立してからとなるでしょう。2024年から始まる新NISAでは、1年間の非課税投資枠が最大360万円までに引き上げられたため、短期間でまとまった資金を準備したい場合に利用しやすくなります。

また、国民年金の任意加入者や60歳以降に厚生年金に加入する人は、65歳までiDeCo(個人型確定拠出年金)に加入できます。このような制度を活用すれば、40歳以降からのスタートでもまとまった老後資金を準備できるでしょう。

iDeCoや企業型確定拠出年金で少額を長期間積み立てる

勤務先に企業型確定拠出年金のある人は、少ない掛け金でも若い頃から長期的に老後資金を準備できます。勤務先に企業年金がない人は、iDeCoで最低限の積立をしてもよいでしょう。iDeCoは毎月5,000円から始められます。

まとめ

教育・住宅・老後資金の準備はライフプランで目標を設定し、家計管理で経過をチェックすることで実現できます。

また、目標がはっきりしていればお金を使いすぎるような失敗も少なくなります。ライフプランと家計管理を適切に活用し、夢や目標を達成していきましょう。

松田 聡子

最新記事 by 松田 聡子 (全て見る)

- 個人の金融資産が2212兆円の過去最高を突破。将来に向けた資産形成のポイントは? - 2024年10月21日

- 高校生が金融教育で学ぶ「貯める・増やす」資産形成の内容は?NISAの仕組みも - 2024年8月8日

- ウェルスナビとROBOPROの違いは?手数料や実績、メリット・デメリットを比較 - 2024年6月22日

- 2024年度の税制改正で子育て世帯はどう変わる?家計のポイントを5つ解説 - 2024年6月9日

- NISAで毎月いくら積立設定するべき?収入や年齢からポイントを解説 - 2024年6月9日