これからつみたてNISAを始めるにあたり、できるだけ低リスクで安定した運用をしたいと希望する人は多いでしょう。つみたてNISAには、もともとリスクを抑える仕組みが備わっています。

この記事ではつみたてNISAの運用の仕組みからリスクを抑える方法、商品の選び方などを解説します。

※本記事は投資家への情報提供を目的としており、特定サービスの利用を勧誘するものではございません。投資に関する決定は、ご自身のご判断において行われますようお願い致します。

※2022年11月27日時点の情報をもとに執筆しています。最新の情報は、ご自身でもご確認をお願い致します。

目次

- つみたてNISAの運用の特色と注意点

1-1.リスクが軽減される仕組みが備わっている

1-2.つみたてNISAの商品は金融庁が絞り込んでいる

1-3.つみたてNISAではリバランスができない

1-4.つみたてNISAでリスクを軽減するには - つみたてNISAの商品の選び方

2-1.つみたてNISAの銘柄は「株式型」と「バランス型」

2-2.投資信託には「インデックスファンド」と「アクティブファンド」がある

2-3.バランス型ファンドのタイプ - つみたてNISAの始め方

3-1.口座開設をする金融機関を選ぶ

3-2.口座開設の申込みをする

3-3.積み立てる商品を選ぶ

3-4.積立金額を決める

3-5.積立設定をする - まとめ

1.つみたてNISA の運用の特色と注意点

つみたてNISAは元本保証でない投資信託・ETFを活用して着実に資産形成ができるように、制度自体にリスクを低減できる仕組みが備わっています。

1-1.リスクが軽減される仕組みが備わっている

投資のリスクを低減するには主に3つの方法があり、つみたてNISAにはそれらすべてが備わっています。

1.長期投資

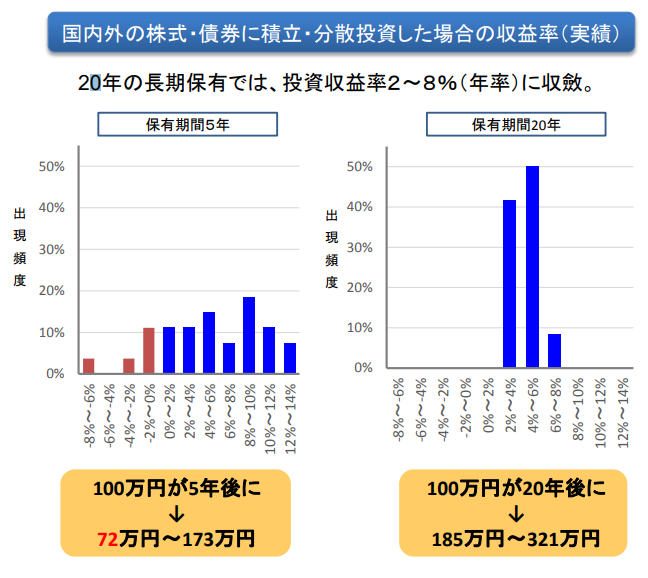

出典:金融庁「家計の安定的な資産形成について」

投資は期間が長くなるほど収益の振れ幅が小さくなり、安定する傾向があります。上記の表は1985年以降の各年に、毎月同額ずつ国内外の株式・債券の買付けを行った場合の投資収益率の分布です。

保有期間5年では-8%から+14%と結果に大きなばらつきがあります。しかし、保有期間が20年に延びると+2%から+8%に収斂され、安定することがわかります。

投資の収益は必ずプラスになる保証はありませんが、長期間続けることでリスクを軽減できるわけです。最長20年の非課税期間のあるつみたてNISAでは、長期投資のメリットを享受できます。

2.分散投資

株や債券など1つの資産や銘柄だけに投資するより、値動きの異なる複数の資産に分散して投資すると、価格変動の振れ幅を抑える効果が生まれます。また、投資先の地域を分散すると、世界各地の経済成長の成果も得やすくなります。

つみたてNISAの投資対象は投資信託とETFで、いずれも分散投資のための運用商品です。

3.積立投資

投資で利益を得る基本は「安く買って高く売る」ことです。しかし、高値や安値のタイミングを捉えるのは投資のプロでも簡単ではありません。しかし、一定の金額を継続して投資する「積立投資」なら、タイミングを気にせずに投資できます。

たとえば、次のような値動きの金融商品に100万円投資することを考えてみましょう。

| 1カ月目 | 2カ月目 | 3カ月目 | 4カ月目 |

|---|---|---|---|

| 1万円 | 2万円 | 5,000円 | 1万円 |

この商品に1カ月目に100万円一括で投資すると、4カ月目の評価額は100万円です。

しかし、100万円を25万円ずつ4回に分けて投資すると以下のようになります。

| 項目 | 1カ月目 | 2カ月目 | 3カ月目 | 4カ月目 |

|---|---|---|---|---|

| 購入口数 | 25万口 | 12万5,000口 | 50万口 | 25万口 |

| 評価額 | 25万円 | 75万円 | 43万7,500円 | 112万5,000円 |

| 口数 | 25万口 | 37万5,000口 | 87万5,000口 | 112万5,000口 |

4カ月目の評価額は元本100万円に対して、112万5,000円です。価格が下がったときには多くの量を購入でき、平均購入単価が下がります。そのため、積立投資では値下がりを気にせず、投資を続けていくことがポイントです。

1-2.つみたてNISAの商品は金融庁が絞り込んでいる

つみたてNISAでリスク低減効果を発揮するには、「長期」「分散」「積立」に適した運用商品の選択も重要です。この点、金融庁はつみたてNISAの投資対象として216本の銘柄を選定しています(2022年10月31日現在)。

日本で購入できる公募投資信託は6,000本程度あり、その中から自分に合う銘柄を選ぶのは難しい人もいるでしょう。銘柄が絞られているつみたてNISAは、商品選びのしやすい制度です。

1-3.つみたてNISAではリバランスができない

つみたてNISAは定時買付けしかできないため、リバランスができません。リバランスとは、投資において当初決めた資産配分の割合が値動きによって崩れた場合に、元の資産配分に戻すことです。具体的には値上がりした商品の一部を売却し、値下がりした商品を買い増します。

リバランスを定期的に行うことで、急激な相場変動などから資産全体を守る効果が期待できるのです。つみたてNISAでリバランスをする場合、バランス型ファンドでの運用が選択肢となります。

1-4.つみたてNISAでリスクを軽減するには

つみたてNISAは、リスクのある投資信託やETFをリスク分散を図って運用できる仕組みを持つ制度です。その中でもさらに低リスクな運用をしたい場合、先進国債券ファンドなどリスクが低めの商品で運用していくとよいでしょう。

2.つみたてNISAの商品の選び方

つみたてNISAの投資対象は、金融庁が選定した「長期」「分散」「積立」に適した投資信託またはETFです。投資信託は商品ごとに運用方針があり、自分に合った商品選びが大切です。

2-1.つみたてNISAの銘柄は「株式型」と「バランス型」

つみたてNISAの投資信託は、大きく分けて「株式型」と「バランス型」があります。「株式型」と「バランス型」とは、投資信託の投資対象による分類です。

株式型とは、投資家から集めた資金を主に株式で運用する投資信託です。一方、バランス型は株式・債券・REITなどの複数の資産をバランス良く組み合わせた投資信託です。

一般的に株式はハイリスク・ハイリターンな運用商品であり、債券はローリスク・ローリターンな傾向があります。また、株式と債券は逆の値動きをする性質があるといわれています。よって、積極的に利益を狙うのであれば株式型、リスクを分散した運用を望む人はバランス型を選ぶとよいでしょう。

2-2.投資信託には「インデックスファンド」と「アクティブファンド」がある

投資信託には運用手法により「インデックスファンド」と「アクティブファンド」という分類があります。上述した株式型・バランスファンドのどちらにも、インデックスファンドとアクティブファンドがあります。

インデックスファンドとは

インデックスファンドは、「日経平均」や「S&P500」のような指標(インデックス)に連動する値動きを目指す投資信託です。個々のインデックスファンドが基準にする指標のことを「ベンチマーク」と呼びます。銘柄選定が簡単なため、運用コストが抑えられるメリットがあります。

アクティブファンドとは

アクティブファンドは、目標とするベンチマークを上回る成果を目指す投資信託です。銘柄選定に人手による手間がかかるため、インデックスファンドに比べてコストが高くなります。

アクティブファンドであっても必ずベンチマークを上回る成果が出るとはかぎらないため、インデックスファンドと比較することが大切です。

2-3.バランス型ファンドのタイプ

バランス型ファンドの分散投資の方法は、商品ごとにさまざまなパターンがあります。主な分散投資のタイプを紹介します。

均等分散

つみたてNISAでは、「4資産均等」「8資産均等」などの複数の資産に均等に配分するバランス型ファンドが人気です。4資産分散は、国内株式・外国株式・国内債券・外国債券などに均等に投資するタイプです。

8資産分散は国内株式・先進国株式・新興国株式・国内債券・先進国債券・新興国債券・国内リート・先進国リートなどに均等に投資します。

4資産均等は執筆時点のGPIF(年金積立金管理運用独立行政法人)と同様の資産配分です。GPIFの運用はリーマンショックの2008年でも-7.37%と、2001年から単年の運用実績でマイナス10%を下回ったことはありません。分散投資にはリスク低減の効果があることがわかります。

リスクに応じてに配分が異なるタイプ

均等分散ではなく、各資産の配分比率の異なる複数の商品を揃えているものもあります。資産配分で株式の割合が多ければリスクを取って積極的に利益を狙い、債券の割合が多ければリスクを抑えた運用が期待できるのです。

たとえば、4資産への分散でリスクを抑えたい場合、次のような配分の仕方があります。

- 国内株式:15%

- 外国株式:15%

- 国内債券:50%

- 外国債券:20%

均等でない配分の投資信託で、株式が少なめで債券の割合が高い商品を選ぶことが、つみたてNISAでリスクを抑える方法の1つです。

ターゲットイヤー型

ターゲットイヤー型とは、あらかじめ目標とする年(ターゲットイヤー)を定めるバランスファンドです。当初は株式などリスク資産の比率を高めて積極的な運用をし、ターゲットイヤーが近づくと徐々にリスク資産の比率を引き下げ安定運用に切り替えます。

ターゲットイヤー型のファンドは商品名に「2050」などターゲットイヤーが付いています。

3.つみたてNISAの始め方

つみたてNISAで商品選びの方針が決まったら、早速始めましょう。ここでは、つみたてNISAの始め方を解説します。

3-1.口座開設をする金融機関を選ぶ

最初にどこの金融機関で口座開設するかを決めましょう。つみたてNISAでは証券口座とNISA口座の開設が必要です。

金融機関選びでは、取扱銘柄のラインアップや取引の利便性を比較検討します。つみたてNISAは証券会社以外に銀行や郵便局などでも取り扱っていますが、口座開設できる金融機関は1つだけです。そのため、取扱銘柄が多く、利便性の高い大手ネット証券で開設するのが無難です。

3-2.口座開設の申込みをする

つみたてNISAを始める金融機関が決まったら、口座開設を申込みます。すでに口座のある金融機関では、NISA口座の開設のみを申込みます。

新たに証券口座を開設する場合、NISA口座と両方の開設が必要です。証券口座には以下の種類があります。

| 一般口座 | 損益や税金の計算を顧客が行う |

| 特定口座・源泉徴収あり | 損益や税金を金融機関が計算し、源泉徴収するため、確定申告不要 |

| 特定口座・源泉徴収なし | 損益や税金を金融機関が計算するが、納税は顧客が自分で行う |

どの口座を選んでいいかわからない人は、確定申告不要の「特定口座・源泉徴収あり」を選んでおくとよいでしょう。

3-3.積み立てる商品を選ぶ

口座開設が完了したら、積み立てる商品を選びます。ネット証券のウェブサイトでは、つみたてNISAの投資信託を選ぶためのランキングなどが用意されています。積み立てる商品を複数選んでも問題はありません。自分に合う商品を選びましょう。

3-4.積立金額を決める

積み立てる商品を決めたら、積立金額を決めます。金融機関によっては毎月積立以外の頻度の積立(毎日など)が設定できる場合もあります。多くのネット証券は100円から積立設定ができるので、無理なく続けられる金額を設定しましょう。なお、商品や積立金額は設定後も随時変更できます。

3-5.積立設定をする

積み立てる商品と金額を決めたら、目論見書を確認しましょう。内容に問題がなければ、積立設定を確定させます。

まとめ

つみたてNISAでは株式型の投資信託が人気ですが、低リスクな投資を希望するならバランス型ファンドのほうが適しています。バランス型ファンドにもいくつかのタイプがあり、債券の配分が多い商品を選ぶと低リスクで堅実な運用が期待できます。

バランス型ファンドはリバランスも自動で行われるため、設定後はほったらかしでも運用できますが、自身の運用目的をしっかり把握したうえで、いつまで・どれくらい運用に資金を回すかはあらかじめ考えておきましょう。

松田 聡子

最新記事 by 松田 聡子 (全て見る)

- 個人の金融資産が2212兆円の過去最高を突破。将来に向けた資産形成のポイントは? - 2024年10月21日

- 高校生が金融教育で学ぶ「貯める・増やす」資産形成の内容は?NISAの仕組みも - 2024年8月8日

- ウェルスナビとROBOPROの違いは?手数料や実績、メリット・デメリットを比較 - 2024年6月22日

- 2024年度の税制改正で子育て世帯はどう変わる?家計のポイントを5つ解説 - 2024年6月9日

- NISAで毎月いくら積立設定するべき?収入や年齢からポイントを解説 - 2024年6月9日