公的年金にプラスして年金給付を受けられる私的年金制度のiDeCo(イデコ)。将来への備えと同時に節税メリットも受けられるとして、近年人気を集めています。この記事では、投資歴20年以上の筆者の観点から、20代におすすめのiDeCoのポートフォリオについて解説します。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、ご自身のご判断において行われますようお願い致します。

目次

- iDeCoの運用商品の種類

- 運用商品を選ぶときのポイント

2-1.具体的な運用の目標を決める

2-2.運用目標を達成するための配分を考える - 20代に適したiDeCoのポートフォリオとは

3-1.20代は積極運用がしやすい

3-2.ターゲット・イヤーファンドも活用する - まとめ

1.iDeCoの運用商品の種類

iDeCoで積み立てる資金は、加入者自らが運用商品を決定することが特徴です。加入者が選択できる主な運用商品は、以下の通りです。

| 元本確保商品 | 銀行預金、保険商品 |

| 投資信託 | 国内債券 |

| 外国債券 | |

| 国内株式 | |

| 外国株式 | |

| 不動産投資信託(REIT) | |

| バランスファンド |

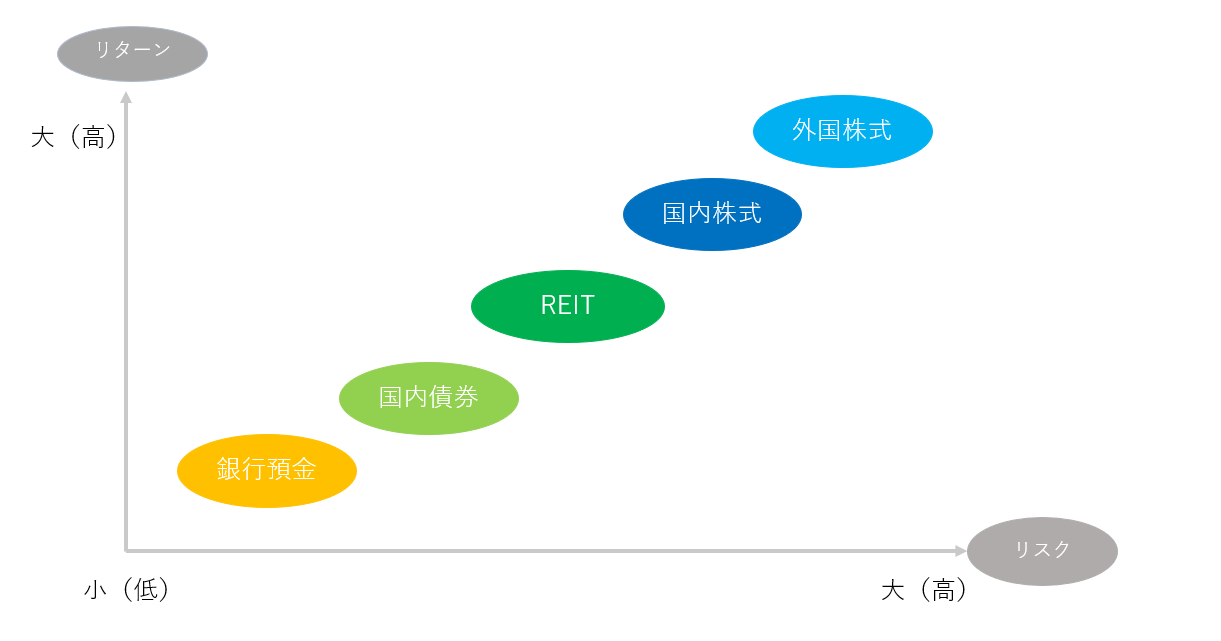

上記表から、iDeCoではたくさんの種類の運用商品を取り扱っていることが分かります。各運用商品は、以下のようにそれぞれリスクとリターンが異なるため、自分の投資意向に合わせた商品を選ぶことが大切です。

(筆者作成)

また、それぞれの運用商品を複数組み合わせて運用したり、運用中に商品を変更したりすることも可能です。

投資信託のバランスファンドの中には、退職などによってiDeCoの運用を終える年数(ターゲット・イヤー)を設定し、残りの運用年数に応じてポートフォリオを組み替えてくれる商品もあります。

金融機関によって取り扱っている商品が異なるため、加入手続きの前にiDeCoで購入できる商品のラインナップを比較するようにしてください。

2.運用商品を選ぶときのポイント

これからiDeCoを始める人の中には、「どのような基準で運用商品を選べばいいのか分からない」と感じる方もいるでしょう。

多くの運用商品の中から、自分に合った商品を選定するのは、そう簡単なことではありません。運用商品を選ぶ際は、下記の2つのステップに沿って商品を選ぶようにしてください。

2-1.具体的な運用の目標を決める

まずは、具体的な運用の目標を決めましょう。「積み立てた元本に対して5%の運用益を得たい」「たくさん増えなくていいので、iDeCoの手数料分がまかなえる利益があればよい」など、「自分が目指したいリターン」と「許容できるリスク」を明確にすることが大切です。

2-2.運用目標を達成するための配分を考える

具体的な運用目標を決めたら、その目標を達成するためのポートフォリオを考えましょう。例えば、リスクを抑えて運用することを目標にしている場合は、「海外債券」や「国内債券」など、リスクの低い商品を多めに組み入れることが定石です。

証券会社によっては、iDeCoの運用シミュレーションが利用できるところもあるため、そういったツールを活用しながらポートフォリオを考えるのもよいでしょう。

3.20代に適したiDeCoのポートフォリオとは

これからiDeCoを始める20代の人は、「これまで資産運用の経験がない」「いま何を重視してポートフォリオを組めばいいか分からない」という方もいるかもしれません。ここからは、20代の方に適したiDeCoのポートフォリオを紹介します。

3-1.20代は積極運用がしやすい

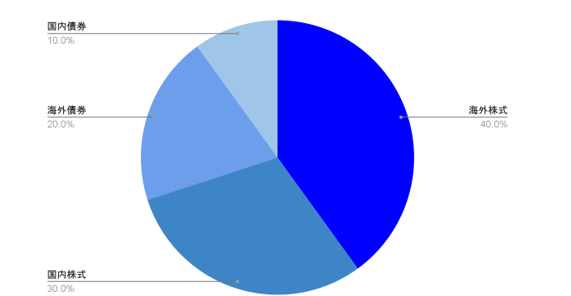

長期の運用ができる20代の方には、「海外株式」40%、「国内株式」30%、「海外債券」20%、「国内債券」10%など、リスク資産を多めに組み入れたポートフォリオが適当です。

(筆者作成)

20代は実際に年金を受け取り始めるまで約40年もの期間があるため、積み立てた資金を長期間運用できることが大きなメリットです。投資の基本である長期投資が可能な年代であることから、リスク資産を多めに組み入れて、積極的な運用を目指すと良いでしょう。

楽天証券の「節税シミュレーション」を利用して、積極運用した場合の運用効果を紹介します。シミュレーションの前提条件は下記の通りです。

- 25歳、会社員(第2号被保険者)

- 企業年金なし

- 年収300万円

- 毎月の掛金は1万円

上記の条件で「リスクは承知の上で、積極的な運用をしたい」という選択肢を選ぶと、年利5%で運用した場合の40年後の運用成果が表示されます。シミュレーション結果は下記の通りです。

| 積立元金 | 4,800,000円 |

| 運用益 | 10,460,202円 |

| 合計金額 | 15,260,202円 |

| 運用益の節税額 | 2,092,040円 |

40年間の積立金額480万円に対して、運用益は約1,046万円、合計金額は約1,526万円となっており、長期投資をした結果大きな運用益が得られたことが分かります。また、通常は約20%の税金がかかりますが、iDeCoの運用益は非課税なので、約209万円節税できます。

もちろん、このシミュレーションは40年間ずっと5%の利回りで運用したケースであるため、5%を下回った場合や途中で保守的な運用に切り替えた場合は、これよりも運用益が減少する可能性があります。ただし、積極運用や長期投資のメリットは、このシミュレーションから十分理解できるでしょう。

3-2.ターゲット・イヤーファンドも活用しよう

20代には積極運用が向いていると伝えてきましたが、人によってリスク許容度が異なるため、「長期投資であっても、大きなリスクを取るのは怖い」と考える方もいるかもしれません。その場合は、「外国株式」と「国内株式」の割合を減らし、「海外株式」と「国内債券」の割合を増やしたポートフォリオも良いでしょう。

また、「自分でポートフォリオを組む自信がない」という方は、ターゲット・イヤーファンドを活用しましょう。ターゲット・イヤーファンドは、老後の資産形成と、その資産を老後に活用することを目的とした投資信託です。

このファンドは、株式や債券に分散投資するだけでなく、顧客の年齢やライフサイクルなどに応じて、資産配分を運用担当者が自動的に決定・変更してくれるというメリットがあります。

ターゲット・イヤーが2060年以降に設定されているファンドであれば、20代の人の退職・リタイアの時期とちょうど重なるようにポートフォリオを組み替えてくれます。

ターゲット・イヤーファンドは運用の管理に手間がかからないことから、「仕事が忙しく、マーケットを気にする時間がない」「年代に応じて自分でポートフォリオを組み替えるのが手間だ」という人に向いています。

まとめ

iDeCoは、将来の年金を私的に準備しながら節税の効果も受けられる制度です。積み立てる資金は、元本確保型商品や投資信託の中から自ら選んだ商品で運用を行います。

「外国株式」や「国内株式」、「海外債券」「国内株式」など運用商品によってリスクとリターンの度合いが異なるため、自分の運用意向やライフステージ、年代に応じてポートフォリオを変更していくことが大切です。

実際に年金を受け取るまでに約40年もの期間がある20代は、長期間かけて運用することが可能です。そのため、外国株式や国内株式を多めに組み入れて積極的に運用するようにしてみてはいかがでしょうか。

また、自ら運用商品を選定することに不安がある方は、ターゲット・イヤーファンドに投資することも選択肢の一つです。

山下耕太郎

最新記事 by 山下耕太郎 (全て見る)

- 投資のプロがサステナブル投資をするなら?おすすめの日本株や投資信託も解説 - 2024年7月23日

- グリーンウォッシングとは?サステナブル投資でチェックすべきポイントを解説 - 2024年6月28日

- 長期投資には株・ETF・投資信託どれが良い?メリット・デメリットを比較 - 2024年6月25日

- トライオートCFDのメリットは?投資のプロがリスクも解説 - 2024年6月21日

- moomoo証券(ムームー証券)の評判・口コミは?メリット・デメリットや始め方も - 2024年6月21日