昨日6/30は今週の注目材料ともなっていたPCEデフレーターが発表され、インフレ鈍化の兆候が見られたことによって、米国債金利は急低下する動きとなった。

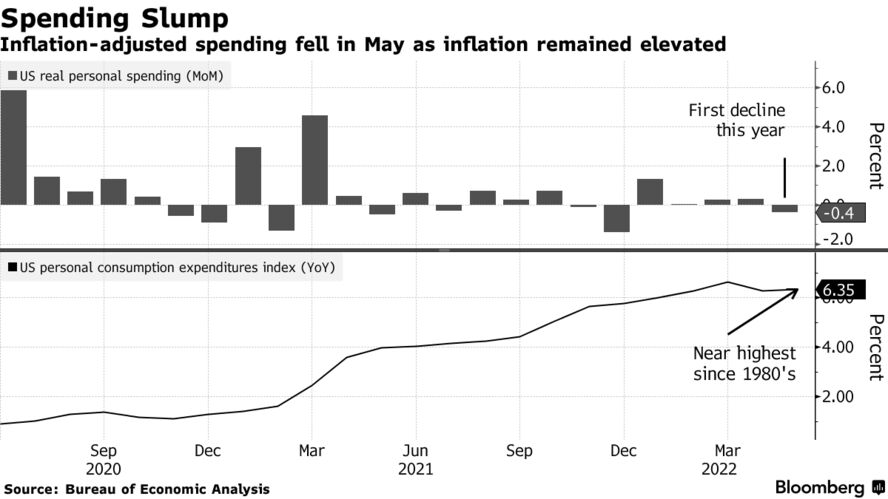

5月のPCEデフレーターは前年比+6.3%となっており市場予想の+6.4%から低下する数字。

コアPCEデフレーターも+4.7%と前月の+4.9%から低下しており、また市場予想の+4.8%よりも下回る結果となった。

特に重要だった点としては、インフレ調整後の実質個人消費支出がマイナスの0.4%とマイナス圏へ落ち込んでおり、インフレ調整後の財への支出が-1.6%と今年に入って最大の落ち込みとなった。総じて消費が弱くなっている結果となったことを受け、株式市場や債券市場が反応した。

画像引用:Bloomberg「米個人消費支出、実質ベースでマイナス-景気足取りの弱さ映す」

PCEデフレーターの結果を受けて、インフレ鈍化の兆しが見えてきている。今晩のISM製造業景況感指数や、7月中旬のCPIの結果によって、7月FOMCで0.5%の利上げとなるか、0.75%の利上げとなるかが決まるだろう。

ドル円は135円台まで低下しているが、ドル円は今月中旬のCPIでインフレ鈍化を見極めるまではドル売りポジションは作りにくいと考えられることや、日銀の緩和姿勢が今のところ明確なことから、下落幅も限定的になるだろう。

ターニングポイントは、製造業を含めたアメリカ経済全体が鈍化しインフレ鈍化が明確になってくることか。日銀が現在行っている指値オペをギブアップして政策転換した時は、大きな円高の波がくる可能性もあるため、それまではクロス円は底堅く推移すると考えていて良いだろう。

ドル円は下記のチャートの通り、円高に進んだ場合は134円台前半にサポートラインがあるため、この辺りまでの下押しは考えておきたい。

TradingViewより筆者作成

また、米国債2年金利の10年金利のスプレッドは、下記の通りインフレ鈍化の兆しから短いゾーン(2年金利)が長期ゾーン(10年金利)と比較して高止まりしやすく、逆イールドに再度突入する可能性がある。株式市場の投資家としてはチェックしておきたい内容。

TradingViewより筆者作成

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日