株式を購入する前には、企業の財務内容を調べるなど事前調査を行うことが必要です。企業分析には決算書(財務諸表)を使います。決算書を分析することで企業の健康状態を知ることができ、企業の状態を知れば、おのずと株価の方向も見えてきます。

今回は株式投資に必要な決算書の読み方と企業分析の基本を解説します。

目次

- 決算書とは?

1-1.貸借対照表(BS)で資産を把握

1-2.損益計算書(PL)で儲けを知る - 企業分析の基礎

2-1.収益性分析

2-2.安全性分析

2-3.成長性分析 - 株式投資の基本はこの指標

3-1.EPS

3-2.PER

3-3.PBR - まとめ

1.決算書とは?

決算書には企業の財務状況や経営成績が書かれており、貸借対照表や損益計算書(PL)、キャッシュ・フロー計算書などの種類があります。貸借対照表ではお金の調達方法と運用のしかたを把握し、損益計算書ではどのように利益をあげたかを知ることができます。

今回は貸借対照表と損益計算書の関係をマスク製造会社のケースで解説します。

1-1.貸借対象表(BS)で資産を把握

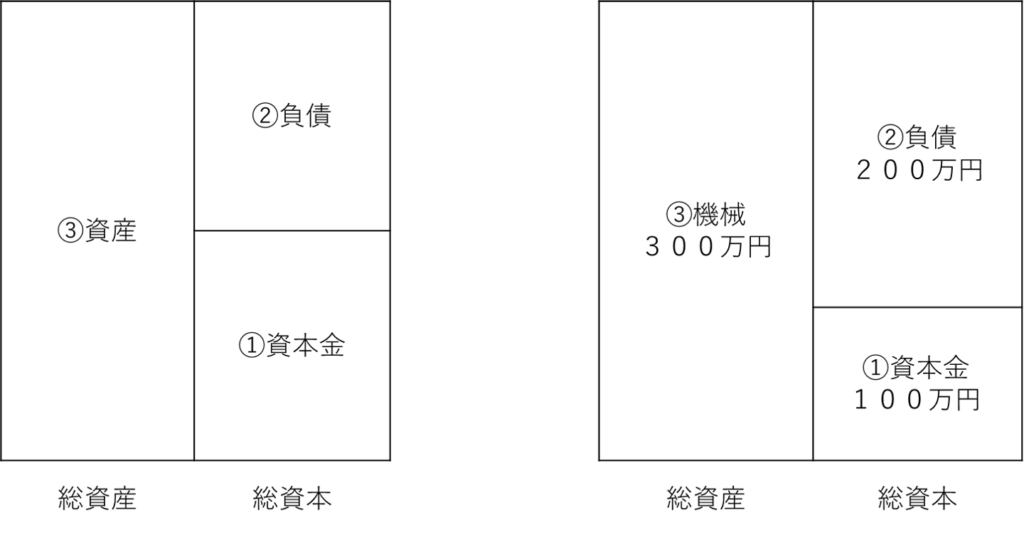

貸借対照表(バランスシート=BS)には、左側に資産の運用形態を示す「資産の部」、右側に資本の調達源泉である「負債の部」と「資本の部」が表記されます。

例えば、Aさんが貯金100万円と、銀行からの借入金200万円をもとに、マスク製造会社Aを立ち上げたとします。①貯金100万円を資本金、②銀行からの借入金を負債(他人資本)といいます。

Aさんは①と②の合計金額300万円を元手に、③資産(今回はマスク製造機械)を購入しました。この場合、貸借対照表は下記の図のようになります。

1-2.損益計算書(PL)で儲けを知る

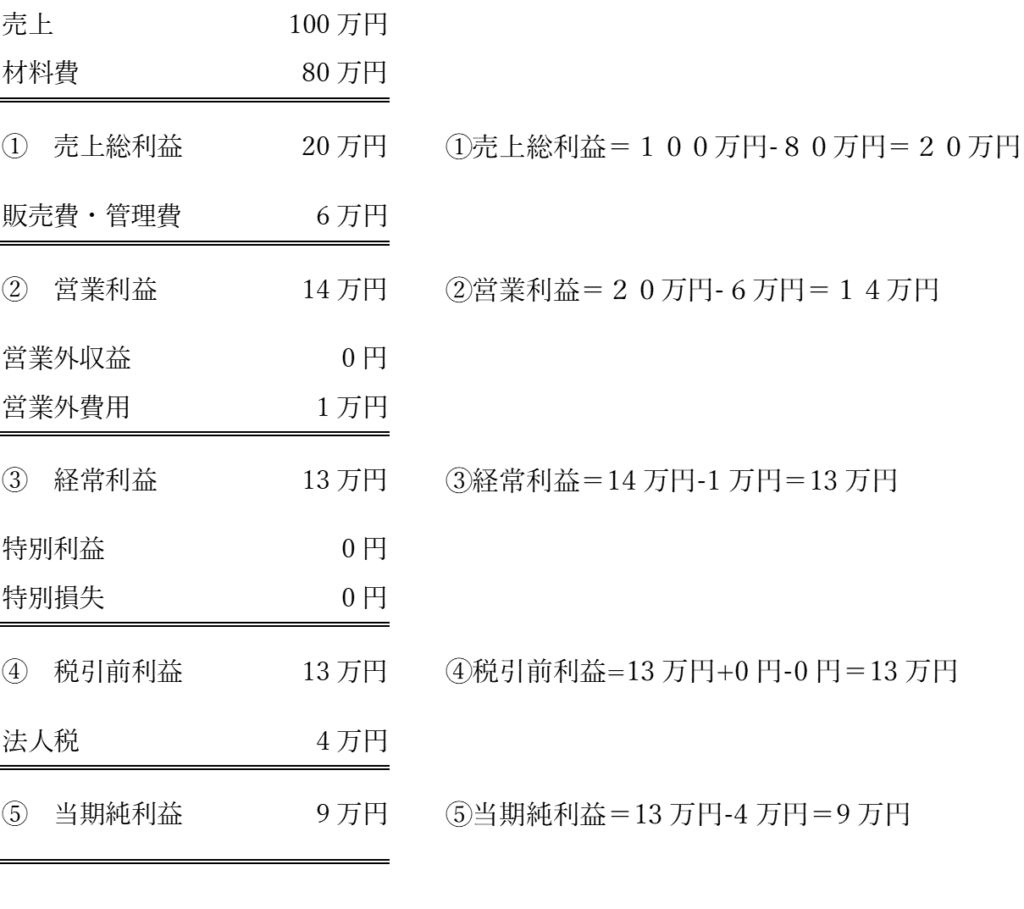

損益計算書(プロフィット・アンド・ロス・ステートメント=PL)には、売上から材料費やその他経費、税金などが差し引かれた過程及び、最終的な利益が表示されます。収益、費用、利益の3つが示されており、利益の項目には下記の5つがあります。

- 売上総利益=粗利ともいいます。売上から原材料費を引いた値です。

- 営業利益=売上総利益から販売費(人件費、宣伝費など)や管理費を引いた値で、これが「本業の利益」です。

- 経常利益=営業利益に営業外利益(受取利息や配当金)を足し、そこから営業外費用(銀行への支払い利息など)を引いた値です。

- 税引前利益=経常利益に特別利益(臨時的な利益)を足し、特別損失(臨時的な損失)を引いた値です。

- 当期純利益=税引前利益から税金が引かれ、最終的に手元に残る利益です。

先ほどのマスク製造会社の例に戻りましょう。一年間のマスクの売上は100万円でした。かかった材料費は80万円、販売費・管理費(宣伝費など)が6万円、営業外費用が1万円(銀行への利息)かかりました。法人税は4万円でした。

この流れを損益計算書で表すと以下のようになります。

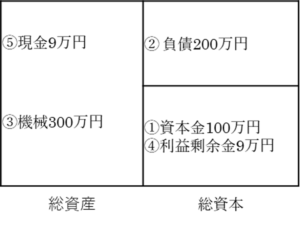

当期純利益は9万円でした。今回はこの9万円を会社に貯める(内部留保)ことにしました。このケースでは、貸借対照表に④利益剰余金が9万円、⑤現金9万円が表記され、資産規模が大きくなったことが分かります。

2.企業分析の基本

ここまで説明した損益計算書や貸借対照表をもとに企業分析(財務分析)を行います。主に損益計算書を用いて収益性や成長性、貸借対照表を使い借入依存度などの健全性の分析をします。これにより財務的な企業の強みや弱みを把握し、投資判断の材料とすることができます。

2-1.収益性分析

売上に対する利益が高い(利益率が高い)ほど、競争力がある企業と言えます。前述の5つの利益に対しそれぞれの利益率を求めてみましょう。

売上高総利益率

「粗利率」ともいわれ、売上高から原価を引いた利益を売上で割ります。原材料費が高いと利益率が低く、安いと利益率が高くなります。

売上総利益率=売上総利益÷売上高×100

マスク製造会社Aのケース: 20万円÷100万円×100=20%

売上高営業利益率

本業の儲けである営業利益を売上高で割ります。この営業利益率が企業の実力をしめす利益率です。

マスク製造会社Aのケース 14万円÷100万円×100=14%

売上高経常利益率

経常利益を売上高で割ります。

マスク製造会社Aのケース 13万円÷100万円×100=13%

売上高純利益率

純利益を売上高で割ります。

マスク製造会社Aのケース 9万円÷100万円×100=9%

2-2.健全性分析

企業は、社債の発行や銀行融資により資金を借り入れすることで運転資金を増やしたり設備投資を増強したりします。ただ、借入金の依存度が高いと「金利の上昇リスク」、「借り換えのリスク」が発生し、経営の不安定要因となります。これは株価下落の一因となります。

企業の財務健全性は、借入金の合計と自己資本のバランス(自己資本比率等)を計算することで把握できます。

自己資本比率=自己資本÷(自己資本+負債)×100

マスク製造会社Aのケースでは 100万円÷(100万円+200万円)×100=33.3%

自己資本比率が小さいほど、借入金の依存度が高いことになります。

財務レバレッジ(倍)=総資産(自己資本+負債)÷自己資本

マスク製造会社Aのケースでは (100万円+200万円)÷100万円=3倍

自己資本比率の逆数です。倍率が高いほど借入金の依存度が高いことになります。

2-3.成長性分析

成長性分析は、企業の過去データと比較することでトレンドを分析する手法です。

例えば、前年度の売上高が100万円、今年度が120万円の場合、売上高成長率は120万円÷100万円×100%-1=20%となり、1年で売上げが20%伸びたことになります。この値と、同業他社や企業が属する業種の平均成長率を比較することで企業の競争力がわかります。

同様に、他の損益計算書上の項目についても算出します。継続的に売上高や利益が伸びている企業の株式は投資するうえで重要な銘柄となり得ます。

3.株式投資の基本となる指数

株式に投資するうえで知っておきたい指数がPERです。これを理解するにあたっては、1株利益をまず理解することが必要です。また、株価下落時にはPBRという指標を見ることが有効です。これら3指数について見ていきましょう。

3-1.EPS(アーニング・パー・シェア)

株式会社は株式を発行しています。発行している株式数は企業によってまちまちです。EPSは1株当たり利益率のことです。税引き後の当期純利益を、発行している株式数で割って求めます。利益が大きくても発行済み株式数が多いとEPSは低くなります。

3-2.PER(プライス・アーニング・レシオ)

株価をEPSで割って求めます。株価が1株当たりの利益の何倍(何年分)買われているかを示す指数です。あくまで相対的な指数ですが、同業他社や指数のPERと比較することで株価の水準が割高なのか、割安なのかを判断します。

3-3.PBR(プライス・ブックバリュー・レシオ)

純資産倍率のことです。純資産とは総資産から負債を差し引いた値です。純資産は会社が解散した場合の価値を表します。この数字を発行済み株式数で割ると1株当たりの純資産が求められます。

計算式は PBR(倍)=株価÷1株あたりの純資産です。この数字が1未満の場合、株価が解散価値を下回っているため、割安な水準にあると言えます。

まとめ

投資の手法としてチャート分析と企業分析を用いる方法があります。チャート分析は短期売買においては有効となることもありますが、それだけで継続的に利益を上げることはほぼ不可能です。

一方、企業分析は長期投資家にとっては欠かせません。投資先を選択する手段として企業分析を用い、投資先を絞り込むのです。長期的に成長が見込める企業に投資することで、企業の成長とともに株価の上昇が期待できます。

上場企業の決算書は企業のホームページで誰でも確認することが出来ます。まずは理解できそうな部分から目を通し、少しずつ分析方法を学んでいきましょう。

- 外国株(米国株など)が買えるネット証券会社

- IPO投資に強い証券会社、少額からIPOに参加できるサービス

- 25歳以下の現物株式の取引手数料が実質0円の証券会社

- 大手証券会社が提供している株式投資サービス

- 少額で株式投資ができるサービス

藤井 理

大学を卒業後、証券会社のトレーディング部門に配属。転換社債は国内、国外の国債や社債、仕組み債の組成等を経験。その後、クレジット関連のストラテジストとして債券、クレジットを中心に機関投資家向けにレポートを配信。証券アナリスト協会検定会員、国際公認投資アナリスト、AFP、内部管理責任者。

最新記事 by 藤井 理 (全て見る)

- サステナビリティ投資の参考になるツールは?投資のプロが統合報告書やESG格付けを解説 - 2024年12月10日

- インド株のESG戦略を解説 長期的に先進国入りを目指す展望とは? - 2024年8月23日

- インドの台頭で恩恵を受けるアメリカ企業は?半導体やクリーンエネルギー関連株を投資のプロが解説 - 2024年7月23日

- サクソバンク証券の米国株式取引手数料は業界最低水準 さらに手数料が安くなるリワードプログラムも解説 - 2024年6月21日

- 10年後はインドとアメリカの2強になる!?投資のプロが中国との違いも解説 - 2024年6月21日