投資の基本は「株式」と「債券」で、これらを「伝統的資産」といいます。株式と債券では値動きなどに大きな違いがあり、それぞれ主要な金融商品でありながら、適した投資目的は異なります。

この記事では株式と債券の違いと、ポートフォリオをどのように組めばいいのかについて解説します。

目次

1.株式の特徴

株式とは、株式会社がその会社に資金を出資した人に対して発行する有価証券のことです。

企業が製品を製造するために工場を建設したり、製品を販売するために店舗を開設したりする場合など、企業が事業を行うために必要な資金を調達する手段のひとつが株式の発行なのです。

株式の発行で得た資金は、銀行融資や社債とは異なり、返済の義務がありません。投資家(株主)は、お金が戻ってこない代わりに、保有する株式の割合に応じて会社の経営に参加でき、会社が利益を上げると、保有する株式の数に応じて配当金を受け取ることができるのです(インカムゲイン)。また、会社が成長して株式の価値が上がれば、売却して利益を得ることもできます(キャピタルゲイン)。

2.債券の特徴

債券は、国、地方公共団体、企業などが資金調達のために発行する有価証券です。一般的に、債券を購入すると、利払い日に利息が支払われ、償還日に額面金額が払い戻されます。

債券はいつでも売買できますが、時価が変動し、額面より高くなることも低くなることもあります。つまり、債券は償還日まで持っていればともかく、償還日前に売却すると元本割れのリスクがあるのです。

また、発行体の経営悪化や倒産により、利払いが滞ったり、投資元本が償還日を下回ったりする可能性もありますので、信用格付などで発行体の安全性を確認することが重要です。

3.株式と債券の関係

今(2022年9月)は超低金利なので、信用リスクがかなり高いものでも金利が3%を超える国内債券はほとんどありません。外貨建てで金利の高い債券はありますが、信用リスクに加え為替リスクもあり、一概に有利とは言えないのです。

一方、配当利回りが3%を超える銘柄は多くあります。もちろん、業績が良く、現在と同等以上の配当が得られる可能性が高い企業を探して投資することが大前提です。

株式投資も債券投資も、元本割れのリスクを抱えています。しかし、信用リスクの高い債券の金利よりも、業績が好調な企業の株式の配当利回りの方が高いという事実があります。

ですから、信用リスクの高い債券に投資するよりも、配当金目当ての株式投資の方が、低リスクで高いリターンを得られる可能性が高いのです。

4.金融商品のリスクとリターンを考える

金融商品のリターンとは、資産を運用することによって得られる収益のことです。一方、金融商品のリスクは、一般的な「危険なもの」という意味ではなく、「リターンの不確実性(予測不可能性)」を意味します。不確実性(振幅)が大きいことを「ハイリスク」、小さいことを「ローリスク」というのです。

つまり、「リスクが高い」ということは、「大きな利益を得ることもあるが、大きな損失をだすこともある」という意味になります。

リスクを低く抑えようとすればリターンは低くなり、高いリターンを得ようとすればリスクも高くなります。したがって、「ノー(ロー)リスクでハイリターン、つまりローリスク・ハイリターン」という金融商品は存在しないのです。

株式に関する主なリスクは、「価格変動リスク」です。価格変動リスクは、大きく分けて、「企業自身の業績による価格変動」と、「国内外の経済情勢など市場全体の影響を受ける価格変動」の2つがあります。

一方、債券投資で最もリスクが高いのは「金利変動リスク」です。金利変動リスクとは、金利の変動により債券価格が上昇または低下するリスクのことです。一般的に、金利が上昇すると債券価格は下落し、金利が下落すると債券価格は上昇します。

5.GPIFの運用を参考にする

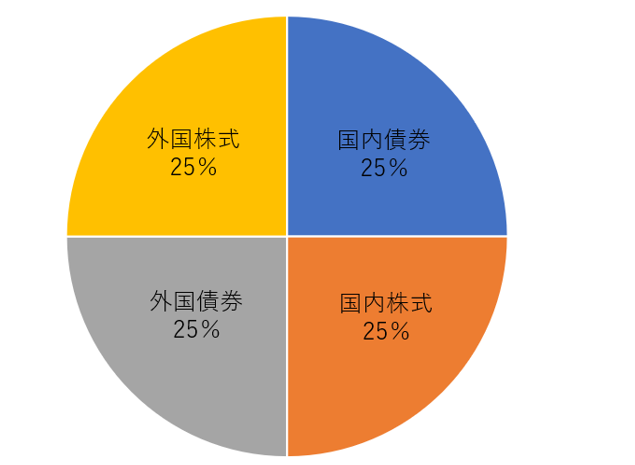

資産運用では、ポートフォリオを考えることが大切です。ポートフォリオとは、金融商品の組み合わせ、とくに特定の投資商品の詳細な組み合わせのことです。ポートフォリオを考えるときは、公的年金を運用しているGPIF(年金積立金管理運用独立行政法人)を参考にしてみるのも良いでしょう。

GPIFの2020年4月からの基本ポートフォリオは、以下の通りです。

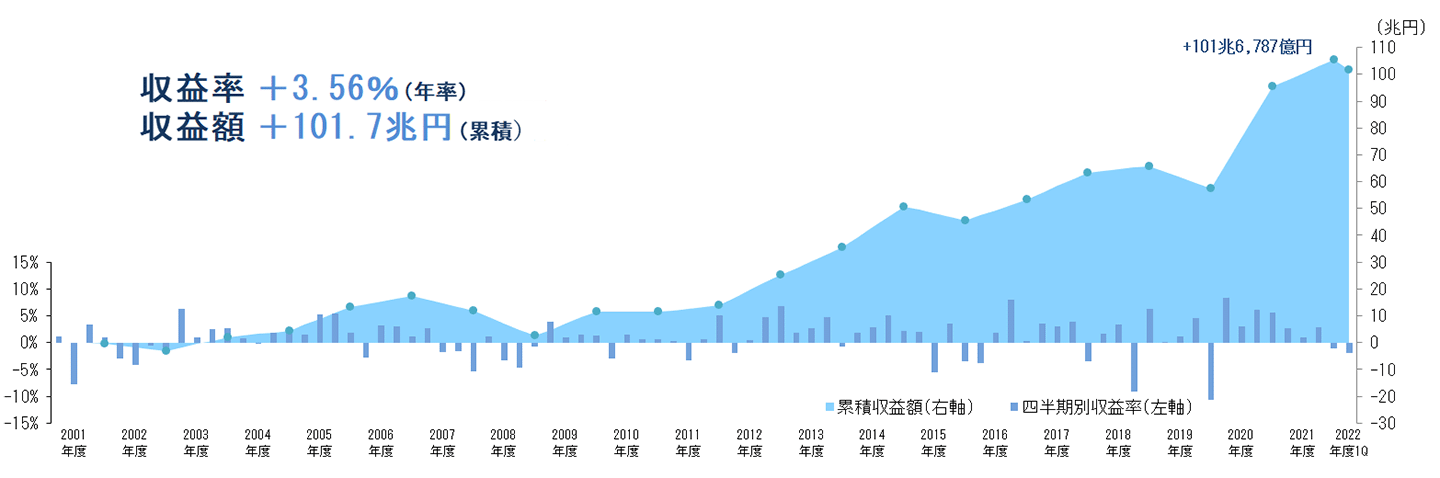

GPIFは長期で安定的なリターンをだしています。2001年の市場運用開始以来の収益率は+3.56%(年率)となっています。

出典:GPIF「2022年度の運用状況」

ポートフォリオが特定の商品を細かく組み合わせたものを指すのに対し、大まかな資産配分を「アセットアロケーション」といいます。

投資を検討する際には、まず自分の投資目的や投資期間に適した資産配分を考え、適切な商品を選択することが重要です。その商品の組み合わせがポートフォリオであり、各商品の運用成績が自分のアセットアロケーションに合っているかを確認することが、投資の基本スタイルなのです。

まとめ

株式と債券でどのようなポートフォリオを組むかによって、運用成果は大きく異なります。株式を多くすればリスク・リターンは高くなり、債券を多くすればリスク・リターンは低くなるからです。株式と債券の違いを理解し、自分の運用方針にあったポートフォリオを組むようにしてください。

- 外国株(米国株など)が買えるネット証券会社

- IPO投資に強い証券会社、少額からIPOに参加できるサービス

- 25歳以下の現物株式の取引手数料が実質0円の証券会社

- 大手証券会社が提供している株式投資サービス

- 少額で株式投資ができるサービス

山下耕太郎

最新記事 by 山下耕太郎 (全て見る)

- 投資のプロがサステナブル投資をするなら?おすすめの日本株や投資信託も解説 - 2024年7月23日

- グリーンウォッシングとは?サステナブル投資でチェックすべきポイントを解説 - 2024年6月28日

- 長期投資には株・ETF・投資信託どれが良い?メリット・デメリットを比較 - 2024年6月25日

- トライオートCFDのメリットは?投資のプロがリスクも解説 - 2024年6月21日

- moomoo証券(ムームー証券)の評判・口コミは?メリット・デメリットや始め方も - 2024年6月21日