「つみたてNISA」は国民に投資を普及させるために、運用益を非課税にする制度です。そのため、投資初心者にも取り組みやすいように配慮された仕組みになっています。しかし、それでもやり方を間違えると思わぬ損失を抱えてしまったり、十分な資産形成に繋がらなかったりしてしまうのです。

今回は、つみたてNISAでやってしまいがちな失敗例を紹介し、その原因や対策を解説します。

目次

- つみたてNISAの仕組み

1-1.値下がり時に数量が増やせる

1-2.長期投資で複利の効果を得られる - つみたてNISAの失敗例

2-1.値下がりですぐに売却

2-2.値上がりしたので売った

2-3.自分のリスク許容度に合わないファンドを購入

2-4.積立額に無理があった - まとめ

1.つみたてNISAの仕組み

つみたてNISAは長期・積立・分散投資の仕組みで、投資のリスクを軽減する投資方法を対象としています。

1-1.値下がり時に数量が増やせる

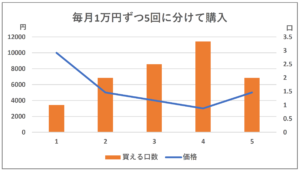

積立投資には上がり下がりのある投資信託の買い付け価格を平準化する効果があります。上記のグラフ(筆者作成)はつみたてNISAで毎月1万円ずつ投資信託を購入した場合の、値動きと購入できる口数を表したものです。

最初の月に基準価額が1万円だったものが、翌月5,000円に暴落し、その後さらに値下がりし、最後に少し値上がりするという例になっています。

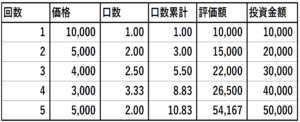

上記の表(筆者作成)は、グラフの数値の途中経過を表したものです。5回目で評価益が出ているのがわかります。これは、値下がり時に多くの口数を買い付けることで数量が増やせたことが理由です。評価額は価格と数量の掛け算なので、口数を増やすことは資産全体を増やすことにつながります。

つまり、つみたてNISAでは値下がりは数量を増やすチャンスであることを覚えておきましょう。

1-2.長期投資で複利の効果を得られる

長期投資では、複利効果を活用して効率的に資産を増やすことができます。複利とは、運用益を元本に組み入れて運用していく方法です。一方、単利は当初の元本にだけ運用益が付きます。

上記の表(筆者作成)は100万円の元本を年利5%で20年間運用した場合の単利と複利の比較です。最初のうちは単利と複利の差はそれほど大きくありませんが、時間が経つにつれて差が広がることがわかります。

つみたてNISAは最長20年の運用期間で複利の助けを借りて資産を成長させる方法です。

2.つみたてNISAの失敗例

それでは、つみたてNISAの失敗例を見ていきましょう。

2-1.値下がりですぐに売却

よくある失敗例の1つに、投資信託が値下がりしたショックですぐに売却し、つみたてNISAをやめてしまうケースがあります。

たとえば、2020年は新型コロナウィルス感染症の影響で、2月・3月に市場が暴落しました。つみたてNISAで運用していた人も影響を受け、資産が一気に10%以上目減りした人も少なくありません。

順調に運用益が出ていた人でも、含み損を抱えてしまったケースも多々ありました。その状況で慌ててしまい、「これ以上損をしたくない」「やはり投資でお金を増やすのは無理だ」と投資信託を売却し、非課税の積み立てをやめてしまうような事例です。

暴落しても慌てない

投資においては、短期的には大きく値下がりして損失を被る可能性があることを知っておかなくてはなりません。

結果論になりますが、その後コロナウィルスが原因の市場の暴落も収まり、再び上昇局面を迎えました。つみたてNISAで運用していた人の多くも、一時的には値下がりの影響を受けましたが、その後回復しています。

値動きに関係なく買い付けをする

つみたてNISAでは毎月同じ金額で同じ投資信託を買い付けます。上述したとおり、この方法では値下がり時に多くの数量を買い付けできます。よって、短期的な値動きに一喜一憂せず、淡々と積立を続けることが資産形成につながるのです。

値下がりが気になる場合にできること

つみたてNISAは初心者でも投資を始めやすいように配慮された制度です。しかし、投資を始めたばかりで暴落を経験したら、やめたくなる気持ちも理解できます。そこで、値下がりがあまり受容できない人は次のようなことを試してみましょう。

- 積み立てる金額を少額にする

- 株式の割合が少ないバランスファンドを選ぶ

- 値動きを頻繁に追わないようにする

ただし、まとまった資産形成を目指すなら、なるべく積み立てる金額は多いほうが望ましいといえます。少額投資から始めてリスクに慣れた人は、余剰資金の範囲内で少しずつ積立額を増やすようにするのも選択肢の一つです。

2-2.値上がりしたので売った

2つ目の失敗例は、つみたてNISAの資産が順調に値上がりしたので利益確定のために売却してしまうケースです。

たとえば2020年の後半は、世界的に株式市場が好調で、つみたてNISAの資産が増えた人も少なくありません。その中で、「今のうちに売って利益確定しておこう」と売却することは、長期的な資産形成を目指す場合にはマイナスに働く可能性があることには注意が必要です。

短期の売却では複利効果が得られない

つみたてNISAでは、短期間での売却は将来的な資産形成の妨げになり得ます。

株式の短期売買のように短期の売却益を狙う投資では、思惑どおりに値上がりしたら利益確定の売却をすべきでしょう。しかし上述したとおり、つみたてNISAは長期投資で複利効果を活用して資産を増やしていく方法です。

運用益を元本に組み入れることで雪だるま式に資産を増やせる可能性があるものの、短期間で売却して投資元本が減ると、思うような複利効果が得られません。

売却によって非課税枠を失うことにも

つみたてNISAでは毎年40万円の非課税投資枠が最長20年間利用できます。40万円の非課税枠を使い切る必要はありませんが、余っても翌年以降に繰り越すことはできません。

また、積み立てた資産の途中売却は自由にできますが、売却分の非課税枠は再利用できないことに注意が必要です。ファンドを売却せずに保有し続けることで非課税枠をできるだけ多く利用して、長期投資することが資産形成につながります。

値上がりすると売却したくなる場合は?

まずは、つみたてNISAの運用スタイルが長期運用であることを理解してください。始めたばかりのうちは特に、買い付けた投資信託の値動きが気になるものです。しかし、値上がりすると売却したくなるようなら、あまり頻繁に値動きを追わないことも1つの方法です。

2-3.自分のリスク許容度に合わないファンドを購入

3つめの失敗例は、損失を避けたい人が値動きの激しいファンドを選んでしまうケースです。

金融機関などで勧められるままに口座開設して、投資のリスクを理解していない人は少なくありません。リスクの高低を考えずに、適当に選んだファンドがハイリスクな可能性もあります。そこで思いがけず大きく値下がりして、初めて損をする場合もあることに気づく人もいるのではないでしょうか。

どの程度の損失までを受け入れられるのかを、リスク許容度といいます。つみたてNISAでは、個人のリスク許容度を超えないような商品選びも大切です。

投資のリスクとは?

リスクというと「危険」というイメージがありますが、投資におけるリスクとは「金融商品の値動きの振れ幅」のことです。値動きの振れ幅の大きな資産は大きくリターンを得られる反面、損失も大きくなる傾向があります。一方、振れ幅の小さな資産は、損失は少なく済みますが、大きなリターンは期待できません。

一般的に投資する地域リスクは低い順に以下のようになります。

- 国内

- 先進国

- 新興国

同様に投資対象の資産の種類のリスクは、低い順に以下のようになります。

- 債券

- 不動産

- 株式

たとえば、国内の債券は最もリスクが低い資産で、新興国の株式は最もリスクが高い資産であると考えられます。実際の値動きは理論どおりにならない場合もありますが、ファンド選びの参考にしてください。

自分のリスクに合ったファンドを選ぶには

つみたてNISAで選べるファンドには、株式だけで運用するタイプと複数の資産で運用するバランスファンドがあります。大きな損失を避けたいのであれば、株式だけで運用するタイプは選ばないほうが賢明でしょう。

バランスファンドでは、多くの場合、商品名に「積極型」「堅実型」のように運用の方向性を示す文言が含まれています。それらを参考に、目論見書で内容を確認し、自分に合いそうな商品を選ぶとよいでしょう。

ただし、あくまでもつみたてNISAは長期投資のための制度であるため、リスクの大小にかかわらず資産の短期的な増減には惑わされないことが必要です。

2-4.積立額に無理があった

4つめの失敗例は、家計に負担の重すぎる積立額を設定するケースです。

つみたてNISAでは年間40万円、1月当たり3万3,000円まで積立購入ができます。資産形成のためには、積立額は多いに越したことはありません。しかし、積立金額が多すぎてたびたび積み立てた資産を解約する、または預貯金を取り崩すようでは本末転倒です。つみたてNISAの毎月の積立額は家計に無理のない範囲で設定しましょう。

つみたてNISAと家計の見直しはセットで

つみたてNISAの積立を始めるにあたっては、家計の見直しをすることが望ましいといえます。家計にとって無理がない範囲で支出できる積立金額はいくらかを検討しましょう。

また、一般的に生活防衛資金として生活費の6カ月分が預貯金で必要といわれています。十分な蓄えがない場合、預貯金を優先しましょう。

まとめ

つみたてNISAは長期の資産形成に適した制度です。運用を成功させるにはつみたてNISAの仕組みを理解し、コツコツ長く積立を続ける必要があります。初心者にも始めやすい投資ですが、制度や長期投資の基本的な部分を理解してから始めましょう。

松田 聡子

最新記事 by 松田 聡子 (全て見る)

- 個人の金融資産が2212兆円の過去最高を突破。将来に向けた資産形成のポイントは? - 2024年10月21日

- 高校生が金融教育で学ぶ「貯める・増やす」資産形成の内容は?NISAの仕組みも - 2024年8月8日

- ウェルスナビとROBOPROの違いは?手数料や実績、メリット・デメリットを比較 - 2024年6月22日

- 2024年度の税制改正で子育て世帯はどう変わる?家計のポイントを5つ解説 - 2024年6月9日

- NISAで毎月いくら積立設定するべき?収入や年齢からポイントを解説 - 2024年6月9日