2020年2月から4月は新型コロナウィルスの影響で、大きな経済変動が起きました。運用で損失を被った人も少なくなかったと考えられます。急激な変動により資産が減ることは、投資家のマインドに負の影響を及ぼします。

この記事では不況時にも強い資産運用の方法や投資割合について解説します。

※本記事は投資家への情報提供を目的としており、特定商品への投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

- 不況時の資産運用のポイント

1-1.下落に備えてリバランスしておく

1-2.投資の勉強で視野が広がる

1-3.実物資産を取り入れる

1-4.不況からの回復を想定して投資する - 不況に強い投資対象

2-1.株式

2-2.債券

2-3.不動産

2-4.金 - 不況に強い投資割合の決め方

3-1.各資産クラスのリスクの関係

3-2.GPIFの資産配分を参考に - まとめ

1.不況時の資産運用のポイント

市場は常に右肩上がりというわけでなく、急落や低迷が続く可能性があることを想定しておく必要があります。資産を不況に強くするためのポイントを解説します。

1-1.分散投資を心がける

投資のリスク軽減の王道の1つに「分散投資」があります。投資対象を1つに集中させずに分散させることで、資産の価格変動の影響を緩和する方法です。資産の一定割合を債券などのリスクの低い対象で持っておくことは、長期で資産を形成していく上で大切な考え方といえます。

1-2.下落に備えてリバランスしておく

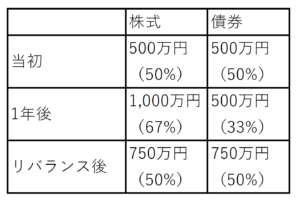

(筆者作成)

リバランスとは、分散投資において資産の再配分をすることをいいます。時間の経過とともに相場が変動することで、当初決定した資産配分から時価評価額の割合が変わっていきます。そこで、定期的にその資産配分の比率を当初の計画どおりに修正を行うのです。

上の図のように1,000万円の資金を株式と債券に当初は50%ずつ配分していたとします。1年後に株式が2倍に上昇し、一方で債券は値動きがなく、資産配分は株式67%、債券33%に変わりました。

そこで株式を17%分売却し、債券を17%分購入することで当初の配分割合に修正します。値上がりした株式をそのままにしておくと、株価が急落した場合に、従来の投資割合の時と比べて資産全体のダメージが大きくなります。

リバランスは頻繁に行う必要はありませんが、1年に1度程度修正するとよいでしょう。また、リバランスが面倒だと感じる人はバランスファンドやロボアドバイザーなど運用を「お任せ」できる投資も選択肢の1つです。ロボアドバイザーを取り扱っている代表的な会社にウェルスナビ(WealthNavi)があります。

1-3.実物資産を取り入れる

金や不動産などの実物資産は株式や債券と異なる値動きをし、不況時のリスクヘッジになります。実物資産は対象の破産などによって価値がゼロになることはなく、不況時にも資産の暴落を緩和できる期待があります。分散投資の対象として資産の一部を実物資産にしておくことは、防衛策の1つです。

1-4.不況からの回復を想定して投資する

景気は循環しているため、不況が永久に続くわけではありません。不況時は、割安に投資する好機でもあります。割安である、または将来的な成長が期待できる銘柄を見極めましょう。

また、積立投資では値下がり時に同じ投資額で数量を多く買うことができます。積立投資を行っている場合は、資産の下落に一喜一憂せず、景気回復時に資産が大きく増えることを期待しつつ淡々と投資を続けましょう。

2.不況に強い投資対象

では、具体的に不況に強い投資対象を紹介します。

2-1.株式

株式投資にはさまざまな投資手法があり、値下がり時にも利益を出せます。

株価の下落時に空売りが可能

「空売り」は信用取引における手法の1つで、証券会社から株式を借りて売り建て、期日までに買い戻して株式を返却します。その値下がりの利益を狙う取引です。つまり、株価が下落する局面でも、利益を得られるのです。ただし、思惑と反対に値上がりした場合の損失に限度がないことに注意が必要です。また、貸株料などのコストもかかります。

値下がりのタイミングを狙って買付

株式は企業業績が好調の場合や市況が上昇傾向の場合は、値上がりしていきます。その時期に買い付けをしたくなりますが、高値掴みになりがちです。

反対に、不況で投資マインドも下がる局面は、割安になった銘柄を購入するチャンスととらえることもできます。買い付けた株式が必ず値上がりする保証はありません。しかし、割安な銘柄を見極められれば、将来資産の増加が期待できます。

2-2.債券

株式と債券はアクセルとブレーキのような関係にあるといえます。債券は基本的にリスクが低いため(ジャンク債などを除く)、投資しても大きなリターンは期待できません。しかし、資産の中に一定の割合で債券を持っていれば、株価急落時に資産を大きく減らさずにすみます。債券にも値下がりリスクはありますが、値動きの幅が株式に比べて小さいからです。

2-3.不動産

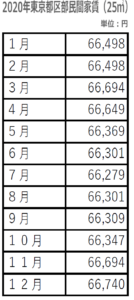

総務省「小売物価統計調査2020年」より筆者作成

不動産への直接投資は、ワンルームマンションなどの物件を取得して第三者に貸し出し、賃料収入を得る方法です。新型コロナウィルスの影響でオフィス賃料は値下がり傾向にありましたが、居住用不動産の家賃に大きな変動はありませんでした。

上記は、2020年(令和2年)の東京都区部の月ごとの25㎡あたりの家賃の推移です。2月以降も大きな変動がなかったことがわかります。賃貸アパートやマンションは入居者にとっては生活の基盤であり、経済変動による退居などの可能性は比較的低いといえます。

直接投資が難しければREITなども

不動産の購入にはまとまった資金が必要であり、融資を受けて購入することが一般的です。不動産投資をしたくても直接物件を取得するのが難しい人には、REIT(不動産投資信託)などの選択肢もあります。REITは投資家から集めたお金でファンドが不動産投資を行い、賃料収入や物件の売却益を還元する仕組みの金融商品です。

REITは商品ごとに投資対象の不動産の種類が異なります。たとえば、マンションなどに投資する居住用REITは事業用物件を扱うものに比べて不況に強いという特性があります。状況に応じて投資対象を使い分けるとよいでしょう。

2-4.金

金は経済変動やインフレに強い資産としても知られています。一般的に不況などで株式が売られる状況では、金が買われて値上がりする傾向があります。分散投資の対象として金を一定割合持つことは、資産防衛につながります。ただし、金を保有しても利息や配当はありません。

金投資には、金地金以外に純金積立、投資信託、ETFなどもあり、少額投資も可能です。一部の証券会社では、投資信託・ETFだけでなく純金積立も取り扱っており、気軽に始められます。

3.不況に強い投資割合の決め方

ここでは、不況に強い資産割合とはどのようなものか解説します。

3-1.各資産クラスのリスクの関係

アセットアロケーション(資産配分)は、不況時も想定しておくべきものです。積極的に運用益を狙いたい人でも、一定割合は守りの資産を持つようにするのが無難です。以下は各資産クラスをリスクの高い順に並べたものです。

- 株式

- 不動産・REIT

- 金

- 債券

- 預貯金

また、投資する地域におけるリスクは一般的に新興国が一番高く、以下先進国、日本国内の順になります。たとえば、新興国の株式は最もリスクが高く、日本国内の債券(特に日本国債)はリスクが低いと考えられます。

3-2.GPIFの資産配分を参考に

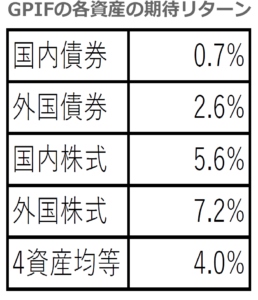

年金積立金管理運用独立行政法人「基本ポートフォリオの変更について」より筆者作成

GPIF(年金積立金管理運用独立行政法人)は国民年金と厚生年金の管理・運用を行っている機関です。2020年(令和2年)に変更されたポートフォリオは、上記の4資産を均等に分散投資する内容でした。

この資産配分のリスクを中程度と考え、より大きなリターンを狙いたい人は株式の割合を増やして調整します。また、損失を抑えたい人は債券の割合を増やします。さらにリスクを分散したい人は資産の一部に不動産や金などの実物資産も取り入れてみると良いでしょう。

まとめ

アセットアロケーションは不況を想定して組むべきものです。不況時に資産を守るには一定割合の低リスク資産を持ち、損失を抑える必要があります。また、積立投資を続けたり、割安銘柄を購入したりすることが景気回復後の資産拡大につながります。資産の目減りにうろたえて投資をやめてしまわず、平常心で景気の回復を待ちましょう。

松田 聡子

最新記事 by 松田 聡子 (全て見る)

- 個人の金融資産が2212兆円の過去最高を突破。将来に向けた資産形成のポイントは? - 2024年10月21日

- 高校生が金融教育で学ぶ「貯める・増やす」資産形成の内容は?NISAの仕組みも - 2024年8月8日

- ウェルスナビとROBOPROの違いは?手数料や実績、メリット・デメリットを比較 - 2024年6月22日

- 2024年度の税制改正で子育て世帯はどう変わる?家計のポイントを5つ解説 - 2024年6月9日

- NISAで毎月いくら積立設定するべき?収入や年齢からポイントを解説 - 2024年6月9日