投資信託には、分配金が定期的に支払われる「分配型」と、運用益をそのまま再投資に回す「再投資型」があります。どちらのタイプにもメリットとデメリットがあるので、投資信託を選ぶ際は投資方針だけなく、分配金の有無にも注意を向けることが大切です。

この記事では、「分配金を全て再投資した場合(再投資型)」と「しなかった場合(分配型)」のメリット・デメリットについて詳しく解説します。長期の資産運用として投資信託を検討している方、商品選びで悩んでいる方は参考にしてみてください。

目次

- 投資信託の分配金とは

1-1.分配金の種類

1-2.「分配型」と「再投資型」の違い - 「分配型」のメリット・デメリット

2-1.定期的な収入を得られる

2-2.複利効果を活かせない - 「再投資型」のメリット・デメリット

3-1.複利効果を生かせる

3-2.購入手数料・手間がかからない

3-3.満期(解約)まで出金できない - 「分配金を全て再投資した場合」と「しなかった場合」の違い

- まとめ

1 投資信託の分配金とは

投資信託で運用益が発生した場合、投資家に支払われるお金のことを分配金といいます。分配金は、投資信託を構成する株式・債券などの値上がり益や配当・利子、または前の決算期から繰り越されてきた利益などが原資となります。

分配金が分配されるタイミングは投資信託で異なり、半年に1回支払われるタイプや、毎月支払われるタイプなどがあります。投資信託ごとに決められた決算期に分配されます。

なお、分配金が支払われると、そのぶん投資信託の資産価値が減少するので、投資信託1口当たりの価格である「基準価格」が低下するのも特徴です。

1-1 分配金の種類

分配金の種類には、「普通分配金」と「元本払戻金(特別分配金)」の2つがあります。

普通分配金は、すでに説明した通り、投資信託の値上がり益や配当・利子など運用益から支払われる分配金であり、配当所得として課税の対象になります。

一方、元本払戻金(特別分配金)とは、元本を構成している一部を取り崩して払い戻すもので、元々が投資家の投資元本であることから非課税の扱いとなります。

課税対象になるか否かは、分配後の基準価格が購入価格(=個別元本)を上回るか下回るかによります。分配後の基準価格が購入価格を上回る場合、分配金は全て利益として課税の対象になります。

一方、基準価格が購入価格を下回る場合、購入価格を下回って分配された部分は元本払戻金(特別分配金)として非課税となります。

例えば、10万円の基準価格で投資信託を購入し、決算日の基準価格が108,000円になった場合、1万円の分配金が支払われたとすると、投資信託の基準価格は98,000円に下がります。

この1万円の分配金のうち、投資信託の購入価格を上回って支払われる8,000円分は、利益として課税の対象になります。しかし、購入価格(個別元本)を下回って支払われる2,000円分は、元本の払い戻しとして非課税扱いになります。

1-2 「分配型」と「再投資型」の違い

投資信託には、決算期毎に分配金を投資家に支払う「分配型」、決算期が来ても投資家に支払わずに再投資に回す「再投資型」の2タイプがあります。

分配型の投資信託では定期的な収入が期待できますが、再投資型の投資信託は、定期的な収入が期待できないかわりに投資元本が増えていくため、運用効率のより良いタイプといえます。

2 「分配型」のメリット・デメリット

「分配型」のメリット・デメリットを詳しく見ていきましょう。

2-1 定期的な収入を得られる

分配型では投資信託の運用益を分配金として定期的に受け取れるので副収入になります。本業の仕事で忙しく副業をする余裕のない方にとっては、投資信託の購入後は分配金を待つだけとなるため、不労所得のような役割も果たしてくれます。

また、定期的な分配金収入があると投資を行っているという実感も得られるので、分配型投資信託が人気の理由にもなっています。

2-2 複利効果を活かせない

資産運用の方法には、単利と複利があります。単利運用とは、利息などの収益が生じるごとに引き出して保管・消費し、運用元本は常に同額という方法です。

一方、複利運用とは、収益が発生するごとにそれを元本に組み入れ、運用に回す元本を大きくしていく方法です。資産を形成していくためには、運用母体を次第に大きくしていく複利運用が向いており、運用期間の経過につれてその差が大きく開いていきます。

投資信託の分配型は、収益である分配金をその都度投資家に分配していくタイプなので、単利運用になります。

再投資型は、分配金を投資家に分配せず、その都度運用元本に組み込んで投資に回すタイプなので、複利効果を活かせます。長期的な資産形成をするという視点では、分配型は複利効果を活かせないので、再投資型に比べて資産形成のスピードも緩やかになります。

3 「再投資型」のメリット・デメリット

次に、「再投資型」のメリット・デメリットを詳しく見ていきましょう。

3-1 複利効果を生かせる

再投資型の投資信託は分配金をその都度投資家に分配せず、再投資に回していく運用方法を採っているため、効率の良い資産形成が期待できます(ただし、損失発生時のリスクもそのぶん大きくなる可能性があります)。

老後の生活資金の確保や子どもの教育資金などの長期の資産形成をするのに向いたタイプと言えます。

3-2 購入手数料・手間がかからない

投資信託を新規で購入する場合は、通常、購入手数料や購入手続きの手間がかかります(なお、購入時手数料が無料のタイプもあります)。

しかし、分配金を全て再投資に回すタイプは、新たな購入手数料等が発生しません。このように再投資型はコストや手間を減らしながら、運用効率を上げていくことが可能になります。

3-3 満期(解約)まで出金できない

再投資型は、運用途中の分配金を再投資に回すため、満期になる(もしくは解約する)まで出金することができません。

分配型は定期的に分配金収入を得られることで投資の実感を得やすいのですが、満期(解約)まで出金できない再投資型は、投資の実感を得にくい場合もあるでしょう。

4 「分配金を全て再投資した場合」と「しなかった場合」の違い

投資信託の分配金を再投資する・しないでは、具体的にどのような違いがあるのかについて見ていきます。

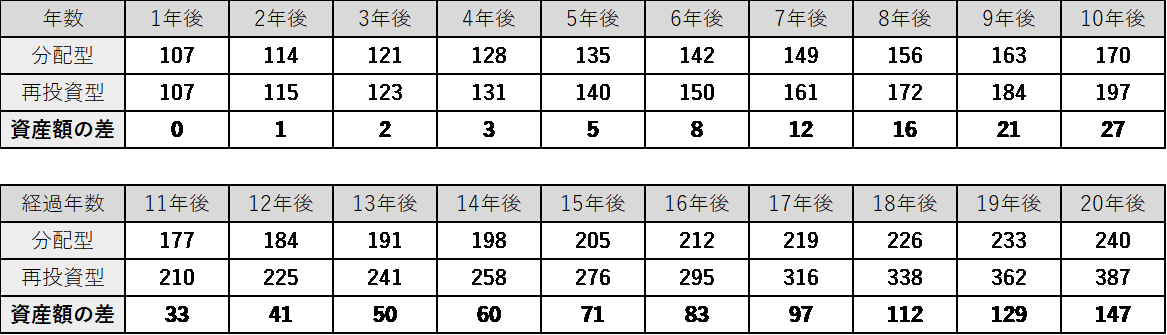

以下の通り、投資信託に投資する当初元本100万円、年間利回り7%、運用期間20年間と仮定して、「分配金を全て再投資した場合」と「しなかった場合」でシミュレーションを行います。

- 当初元本:100万円

- 年間平均利回り:7%

- 運用期間:20年間

分配型では、分配金は全て投資家に分配されるので、投資元本は常に100万円のままです。

一方、再投資型では、分配金を投資家に分配せず、毎年全て投資元本に組み込み再投資に回します。そのように異なる運用方法で20年間運用を続けると、結果は以下のようになります。

【分配型と再投資型の経過年数別資産額合計】

(単位:万円)

(注)「各年の数値は、元本と分配金の合計額」、「1万円未満は四捨五入して表示」

(注)「各年の数値は、元本と分配金の合計額」、「1万円未満は四捨五入して表示」

分配型では、毎年の運用元本が100万円、収益も年7万円と固定されており、20年目の元本と分配金の合計は240万円になります。

一方、再投資型では、毎年の分配金を元本に組み入れて運用元本自体を大きくしていくため、年数を経るごとに分配金額も増えていきます。その結果、13年目で分配型の最終的な資産額を超え、20年目には386万9,684円まで増えることになります。

資産額の差は6年目までは1桁台でしたが、7年目から2桁台となり年数が経過するごとに大きく開いていきます。18年目には、資産額の差が100万円を超え、20年目には約147万円の差が生じることになります。

複利効果を生かすことができない分配型では、毎年7万円という一定の金額ずつしか資産が伸びていかないのに対し、複利効果を活用できる再投資型では、年数が経過するにつれ資産の伸び率が大きくなるというメリットがあります。

上記グラフを見ると、分配型の資産の伸びは直線ですが、再投資型の伸びは曲線状になっています。そして、その曲線の上昇角度は経過年数を経るごとに急カーブに変わっていきます

一般的に、投資効率を上げるにはできるだけ遊休資金をなくし、すべての資金を総動員して運用を行うのが基本です。そうすることで、運用母体の資金が膨らみ、同じ利回りでも収益がより上がることになります。10~30年など長期にわたる資産運用の予定があり、効率的な資産形成を重視されるという場合は再投資型を検討してみて下さい。

なお、これらはあくまでシミュレーションなので、結果を約束するものではありません。今回は分かりやすさを重視したため、2つの投資タイプの間で大きな利益の違いが出ていますが、実際には損失が出る年などがあると、再投資型のほうがパフォーマンスが悪くなることもあります。再投資型は投資元本を増やすことでリスクをより大きく取る行為であることも認識しておきましょう。

まとめ

分配型の投資信託は、定期的な収入と投資の実感を得られるメリットがある一方、複利効果を生かした運用ができないのがデメリットになります。

再投資型の投資信託は、複利効果を生かした運用で長期の資産形成につなげることができる一方、満期になる(解約する)まで収入がありません。

どちらのタイプの投資信託を選ぶのかは、それぞれ投資家の方の経済事情や投資への考え方で異なりますが、副収入や不労所得を得たい方は分配型、分配金を再投資に回して長期の資産形成を狙いたい方は再投資型を検討してみると良いでしょう。

投資信託で商品を選ぶ際は、ご自身の投資方針と照らし合わせながら、「分配型」と「再投資型」の違いにも注意して検討してみてください。

HEDGE GUIDE 編集部 投資信託チーム

最新記事 by HEDGE GUIDE 編集部 投資信託チーム (全て見る)

- オリコン満足度調査、「ネット証券」「iDeCo 証券会社」ランキングでSBI証券と楽天証券がトップ競う - 2025年1月22日

- 楽天証券、投資信託取引の評判は?メリット・デメリットを比較 - 2024年7月12日

- 楽天証券、「NISAのつみたて投資枠+クレジット決済」のメリットと注意点 - 2024年7月12日

- SBI証券、Pontaポイントの貯め方は?手続き方法とポイントの使い道も - 2024年6月13日

- SBI証券、dポイントの貯め方は?手続き方法とポイントの使い道も - 2024年5月22日