かつて日本は「デフレ脱却」を目標にしていましたが、2022年に入ってから急激な物価上昇に見舞われています。ウクライナ危機などに加え、日本の場合は過度な円安による輸入物価の上昇がインフレに拍車をかけています。

先の見えない物価上昇に対して、どのような対策を立てたらよいでしょうか。この記事では、物価上昇時にできる対策を紹介します。

※本記事は投資家への情報提供を目的としており、特定サービスの利用を勧誘するものではございません。投資に関する決定は、ご自身のご判断において行われますようお願い致します。

※この記事は2022年7月19日時点の情報に基づき執筆しています。最新情報はご自身にてご確認頂きますようお願い致します。

目次

- 日本の物価上昇の現状

1-1.物価が上昇しても収入は増えない

1-2.継続して物価が上昇するとインフレに - 物価上昇への対策

2-1.【物価上昇対策1】節約

2-2.【物価上昇対策2】副業

2-3.【物価上昇対策3】ふるさと納税

2-4.【物価上昇対策4】投資 - インフレに強い投資対象は?

3-1.米国株式投資

3-2.不動産クラウドファンディング

3-3.クレジットカード積立

3-4.FX(外国為替証拠金取引) - まとめ

1.日本の物価上昇の現状

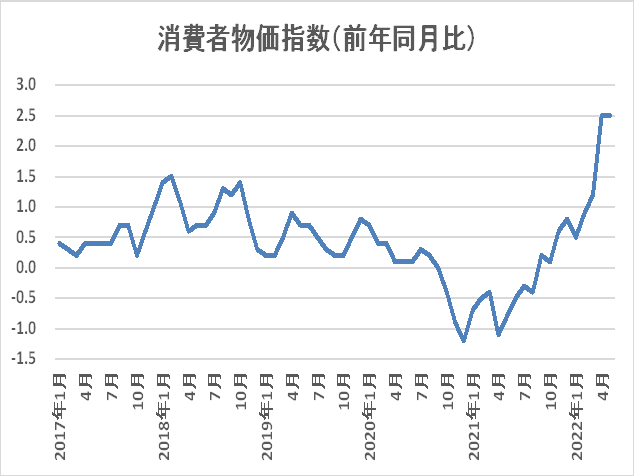

※総務省統計局「消費者物価指数」より筆者作成

2022年に物価上昇が起きているのは日本だけでなく、世界各国共通の現象です。世界的な物価上昇の原因は、原油価格の高騰、半導体不足、ロシアのウクライナ侵攻などが挙げられます。

日本はさらに米国などとの金利差の拡大による急激な円安のため、輸入物価が上昇するという問題も抱えています。

これに対し、日本より先にコロナ後の経済対策の効果が表れた米国は、需要の拡大も物価上昇の一因です。そのため、労働者の賃金も上昇傾向にあり、購買力の伴った物価上昇といえます。

1-1.物価が上昇しても収入は増えない

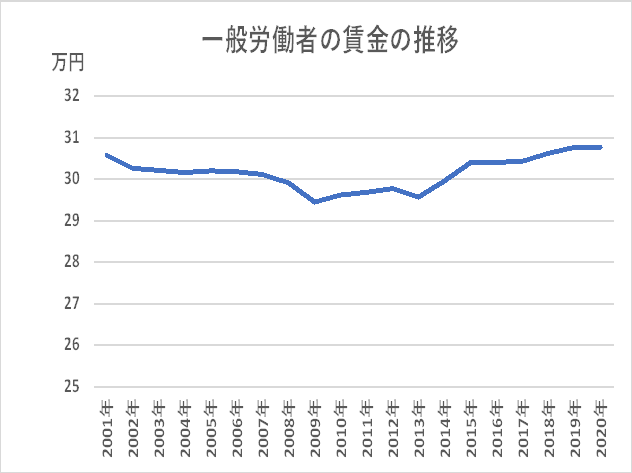

厚生労働省「令和3年賃金構造基本統計調査」より筆者作成

米国では物価上昇とともに労働者の賃金も上昇していますが、日本はどうでしょうか。上記の表は日本の一般労働者の月額賃金の推移です。2008年頃に下降した賃金は上昇に転じているものの、依然として水準は大きく変わらないことがわかります。

つまり、急激に物価上昇をしても収入が上がらないため、家計の負担は重くなっているのです。日本はデフレが長く続いたため収入が上がらなくても何とか生活できましたが、今後は対策を立てる必要があります。

1-2.継続して物価が上昇するとインフレに

物価上昇が短期的な現象であれば、その時期を凌ぐだけで済むかもしれません。しかし、物価上昇が続くとインフレになり、お金の価値が目減りします。

たとえば、今まで100円で買えていたモノが200円になると、額面は変わらなくても価値は半分になったというわけです。将来のために準備する資金もインフレによって価値が目減りし、十分だと考えた金額では不足するかもしれません。

そのため、現状の物価対策だけでなく、将来のインフレへの対策も考える必要があるのです。

2.物価上昇への対策

急激に物価が上がり、収入は横ばいの状況では生活は苦しくなる一方です。そこで、できる限りの生活防衛策が必要になります。ここでは、今からすぐに取り組める対策を紹介します。

2-1.【物価上昇対策1】節約

物価上昇から生活を守る基本は、節約による支出の削減です。支出には食費のように金額が不確定の変動費と、家賃のように金額が決まっている固定費があります。このうち、先に手を付けるべきなのは固定費の見直しです。固定費を見直した効果はすぐに表れ、継続するからです。

たとえば、ムダな保険を見直せば保険料が浮き、見直した保険料がずっと続きます。すぐにでも見直したい固定費には、以下のようなものがあります。

- 生命保険

- スマホなどの通信費

- 定額制サービス(サブスクリプション)

ウクライナ問題の影響で食料品も値上がりしましたが、無理な食費のカットは健康に悪影響を与えかねません。食材は無駄なく使うなどを心がけ、過激な食費の削減はしないようにしましょう。

2-2.【物価上昇対策2】副業

勤務先で副業が認められているなら、無理のない範囲で副業による収入増を目指すのも効果的です。物価が上昇して収入も伸びないと、節約だけではコスト増に追いつかない場合もあるでしょう。

そこで、収入を増やすことも視野に入れたいところです。コロナ禍で普及したテレワークで通勤時間がなくなり、使える時間が増えた人も多いでしょう。時間的な余裕と自分のスキルを有効活用して副収入を得ることは、キャリアアップにつながるなどの可能性も期待できます。

なお副業で収入を得た場合、年間の副業所得(給与を受け取る場合は収入金額)が20万円を超えると確定申告が必要です。

2-3.【物価上昇対策3】ふるさと納税

ふるさと納税は任意の自治体に寄附すると寄附金の一部から税金が控除され、寄附先からの返礼品が受け取れる制度です。ふるさと納税の寄附をすると、寄附金のうち2,000円を超える金額の一定限度額までが所得税・住民税から控除されます。さらに寄附先の自治体から特産品などを返礼品として受け取れます。

ふるさと納税では、実質2,000円の自己負担で返礼品が受け取れる点が経済的なメリットです。返礼品として肉や米などを選ぶと家計の足しになります。また、ふだんなかなか買えない、うなぎや高級フルーツなどをふるさと納税でもらうのも合理的です。

勤務先で年末調整を受けている人は、寄附先が5自治体以内なら確定申告が不要になる「ワンストップ特例制度」が利用できます。

2-4.【物価上昇対策4】投資

長期的な物価上昇(インフレ)に対応するには、インフレに強い資産への投資が有効です。投資というと元本割れのリスクを気にする人もいますが、インフレによる価値の目減りから資産を守る役割もあります。

また、短期で大きな利益を狙うのでなく長期間の資産形成を目指す方法であれば、大きく損をする可能性は低くなります。

3.インフレに強い投資対象は?

物価上昇対策としての投資は短期で大きな利益を狙うのでなく、円資産をインフレに強い資産に換えて価値の目減りを防ぐ意味があります。ここでは、インフレに強い投資対象を紹介します。

3-1.米国株式投資

物価上昇は世界的な現象であり、米国も例外ではありません。しかし、賃金上昇を伴わない日本と違い、米国はコロナによる停滞期を乗り越え、経済成長に転じています。また、円安ドル高傾向が今後も続く場合、国内資産よりも米国株式などに投資したほうが恩恵を受けやすいといえます。

ただし、米国株ならどの銘柄でもよいわけでなく、インフレによるコスト増を商品やサービスの価格に転嫁できる企業の見極めが必要です。個別銘柄を選ぶのが難しい人には、米国株式に投資する投資信託やETFに投資する方法もあります。

3-2.不動産クラウドファンディング

インフレとはモノの価値が上がり、相対的にお金の価値が下がることです。そのため、実物資産である不動産はインフレに強いといわれています。不動産投資では、取得した物件を第三者に貸し出して賃料を得る方法が一般的です。

しかし、不動産への直接投資には少なくとも数百万円の資金が必要で、借入を活用するケースがほとんどです。あまり大きなリスクを負わずに不動産投資をしたい人には、不動産クラウドファンディングのような選択肢もあります。

不動産クラウドファンディングとは

不動産クラウドファンディングでは、ファンドが不特定多数の投資家から集めた資金で不動産を取得し、賃貸経営を行います。その収益を投資家に還元する仕組みです。不動産クラウドファンディングの条件はプラットフォームごとに異なりますが、多くの場合1万円程度から投資が可能です。

希望の案件に申し込んで入金するだけで、不動産の直接投資のような管理運営の手間もかかりません。しかし、元本保証ではなく、利回りの高い案件は競争率が高いなどのデメリットもあります。

不動産クラウドファンディングは分散投資先の1つと考え、少額から始めるとよいでしょう。

3-3.クレジットカード積立

クレジットカード積立はとは、クレジットカード払いで毎月一定の日に積立設定をした商品(主に投資信託)を買付ける投資方法です。つみたてNISAに対応しているネット証券もあります。

投資信託の積立はまとまった資金がない人でも無理のない範囲で取り組むことができ、長期の資産形成に有効です。

投信積立にクレジットカードを活用するとポイント還元が受けられるため、口座振替などよりもお得です。クレジットカード積立のクレジットカードは、次のように証券会社ごとに決められています。

- SBI証券+三井住友カード(Vポイント)

- 楽天証券+楽天カード(楽天ポイント)

- auカブコム証券+au PAY カード(Pontaポイント)

ポイント還元率は証券会社ごとに異なり、メインで使うポイントが還元されるサービスなら効率よくポイントが貯まります。貯まったポイントは日常の買い物に活用すれば家計の助けになり、ポイント投資に回せばより多くの資産形成につながります。

3-4.FX(外国為替証拠金取引)

円安によるインフレ対策として、外貨投資に注目する人が増えています。外貨預金はメインバンクで気軽に始められる外貨投資ですが、FXにも外貨預金のような活用方法があります。レバレッジ1倍で長期にわたってスワップポイントを受け取ると、外貨預金と同じような運用になるのです。

FXは外貨預金に比べて取引コストが安いなど、さまざまなメリットがあります。

スワップポイントとは?

スワップポイントとは2国間の金利差のことです。金利の低い通貨を売って金利の高い通貨を買い、保有すると毎日スワップポイントを受け取れます。逆の場合はマイナススワップといって、スワップポイントを支払います。

日本円はほとんどの国より金利が低いため、海外の通貨を買い建てるとスワップポイントが受け取れるというわけです。

FXと外貨預金の比較

FXでかかる主なコストはスプレッドで、外貨預金では為替手数料がかかります。一般的にスプレッドは為替手数料より低い傾向にあります。

たとえば、GMOクリック証券の米ドル円のスプレッドは0.2銭で、住信SBIネット銀行の米ドルの為替手数料は4銭です。1万米ドルの取引にかかるスプレッドは20円で、外貨預金なら400円の為替手数料がかかります。

また、外貨預金はペイオフの対象外ですが、FXは信託保全という仕組みによりFX会社が破綻しても顧客の資産は守られます。

FXでスワップポイントを受け取る場合の注意点

FXに限らず外貨投資では為替変動の影響を受け、「為替差益を得る」または「為替差損を被る」可能性があります。長期保有でスワップポイントを得る場合は、レバレッジを1倍にして為替変動の影響を最小限に抑えることが大切です。

また、スワップポイントはFX会社ごとに大きな違いがあるため、比較検討してトレードしましょう。

まとめ

物価上昇に対する対策には、家計を守る当面の対策と、将来へのインフレ対策があります。インフレ対策にはインフレに強い資産での投資が有効で、価値の目減りから資産を守ります。大きな収益を狙うこととは別の視点で、投資を考えてみましょう。

松田 聡子

最新記事 by 松田 聡子 (全て見る)

- 個人の金融資産が2212兆円の過去最高を突破。将来に向けた資産形成のポイントは? - 2024年10月21日

- 高校生が金融教育で学ぶ「貯める・増やす」資産形成の内容は?NISAの仕組みも - 2024年8月8日

- ウェルスナビとROBOPROの違いは?手数料や実績、メリット・デメリットを比較 - 2024年6月22日

- 2024年度の税制改正で子育て世帯はどう変わる?家計のポイントを5つ解説 - 2024年6月9日

- NISAで毎月いくら積立設定するべき?収入や年齢からポイントを解説 - 2024年6月9日