「デリバティブ取引」という言葉はあまり馴染みがないかもしれませんが、マーケットに与える影響は年々大きくなっています。現物株しか取引しない投資家でも、デリバティブ取引である「日経225先物」の値動きをチェックしている人は多いのではないでしょうか。

この記事では、デリバティブ取引の仕組みやメリット・デメリットについて解説します。

目次

- デリバティブ取引とは

1-1.レバレッジ取引とは

1-2.コロナ禍で増えるデリバティブ取引

1-3.大阪取引所では祝日でもデリバティブ取引が可能に - デリバティブ取引の種類

2-1.先物取引とは

2-2.オプション取引とは

2-3.スワップ取引とは - デリバティブ取引のメリット

3-1.価格変動リスクを回避できる

3-2.レバレッジ取引ができる - デリバティブ取引のデメリット

4-1.証拠金以上の損失がでる恐れもある

4-2.取引の高度化・複雑化が進んでいる - デリバティブ取引の始め方

- まとめ

1.デリバティブ取引とは

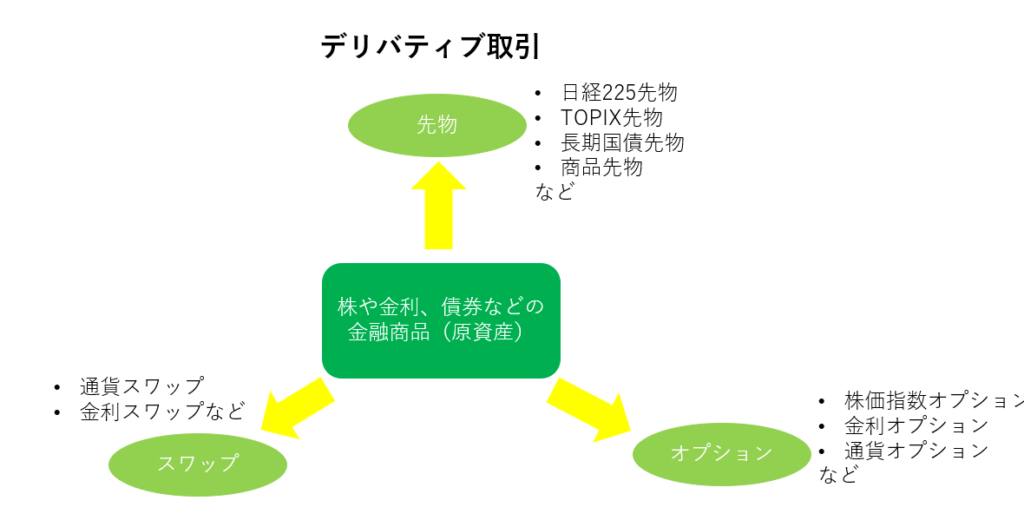

デリバティブ(金融派生商品)取引とは、株式や債券、通貨など対象になる資産(原資産)から派生して開発され、低コストでの取引を可能にした仕組みです。

デリバティブ取引の多くはレバレッジを効かせて効率的に資産運用ができる一方、手持ち資金以上の損失を抱える場合があり、リスクも大きくなるので注意が必要です。

1-1.レバレッジ取引とは

レバレッジ取引とは、証拠金を口座に入れ、それを担保にすることで証拠金の何倍もの金額を取引できる仕組みです。現物取引では100万円の資金を口座に入れておけば、100万円分の現物株を購入できます。一方、レバレッジ10倍の取引では、100万円の証拠金で1,000万円分のデリバティブ商品を購入することが可能になるのです。

1-2.コロナ禍で増えるデリバティブ取引

新型コロナウイルスの感染拡大により、2月に24,000円前後まで上昇していた日経平均株価は、3月19日に16,358.19円まで急落しました。しかし、大阪取引所の3月のデリバティブ取引売買高は前年同月の2.6倍の8,283万枚となり、単月の過去最高を更新。株式市場の下落のヘッジに絡んだ売買が膨らみ、これまでの過去最高だった2018年10月の4,813万枚を大きく上回ったのです。

そして、大阪取引所の2020年1~6月期のデリバティブ売買高は、前年同期比55%増の2億6,772万枚となり、同期間として過去最高になりました。コロナ禍のように市場が混乱すると、現物株のヘッジとして、デリバティブ取引が増える傾向があるのです。

1-3.大阪取引所では祝日でもデリバティブ取引が可能に

日本は祝日が多く、2020年の取引所の休業日は19日と、米国(全休3日、半休8日)などに比べて多くなっています。これまで海外市場が動いている時でも、日本市場が祝日で休場していると、投資家はリスクヘッジができませんでした。

しかし日本取引所グループ(JPX)は、株価指数や商品などのデリバティブの祝日取引を2022年秋か23年初めに始めると発表しています。投資家のリスクヘッジの手段が増えるので、これまで日本株を敬遠していた海外投資家を呼び込むことができると期待されています。

2.デリバティブ取引の種類

デリバティブ取引は先物取引、オプション取引、スワップ取引の3つに分類できます。さらにスワップとオプションを組み合わせた「スワップション」などデリバティブ同士を組み合わせた金融商品も多く開発されています。

それでは、それぞれの仕組をみていきましょう。

2-1.先物取引とは

先物取引とは、将来の一定期間後の売買について、いくらで取引するかを現時点で約束する取引のことです。前もって売買の価格を決めておくことができるので、原資産(対象となる資産)の価格変動リスクを回避できるというメリットがあります。

ただ、少ない資金で多額の取引ができる「レバレッジ取引」ができることから、投機的な目的で使われることが多くなっています。

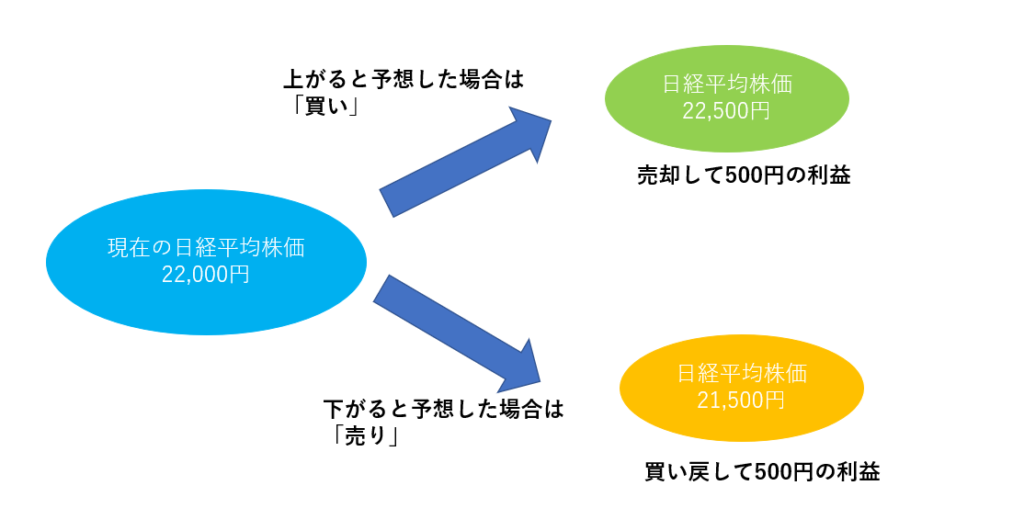

先物取引は原資産の種類に応じて、さまざまな商品が開発されています。代表的なのが日経225先物やTOPIX先物、長期国債先物などです。たとえば日経225先物は、「日経平均株価」という指数を売買する金融商品で、日経平均株価が上がると予想した場合は「買い」、下がると予想した場合は「売り」で利益を狙えます。

先物取引は大阪で始まった

「デリバティブ」と聞くと最新の金融商品のように思われがちですが、実は歴史が古く、先物は江戸時代に日本の大阪で始まりました。当時の大阪には米を売買する「米市(こめいち)」が集まっており、1730年代の8代将軍徳川吉宗の時代になると、大阪堂島米会所で先物取引が始まったのです。

2-2.オプション取引とは

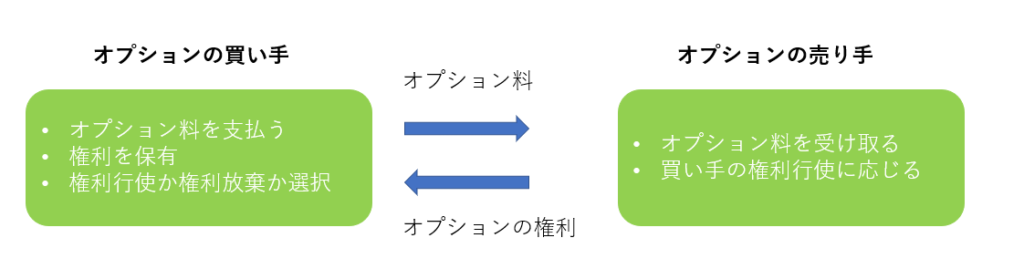

オプション取引とは、将来の「ある時点で」「ある銘柄を」「いくらで」「買う(コール)」または「売る(プット)」権利を売買する取引です。債券を対象にする「債券オプション」、株価指数を対象にする「株価指数オプション」、為替相場を対象にする「通貨オプション」などがあります。

オプション取引では一定の手数料(オプション料)を支払えば、「権利」を買うことができます。売買するのは権利なので放棄することも可能です。不動産取引の手付金の考え方に似ているともいえます。

権利の買い手は、ある時点で権利行使して売買したら不利になると判断した場合、権利を行使せずに放棄しても構いません。利益がでそうな時だけ権利行使し、損失がでそうな時は権利放棄するという選択ができるのです。一方、「権利の売り手」は買い手に従うのみで、権利放棄はできません。

2-3.スワップ取引とは

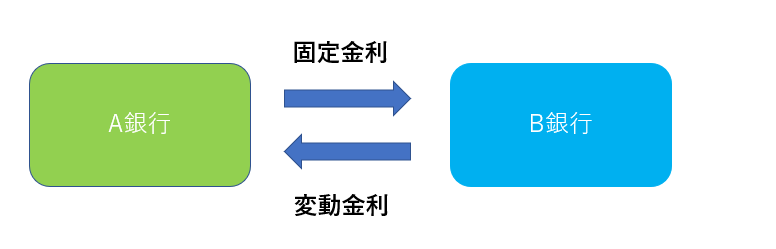

スワップとは、同じ価値のものを「交換」するという意味です。デリバティブにおけるスワップ取引とは、性質が異なる支払い義務などを交換する取引のことをいいます。異なる通貨を対象とする「通貨スワップ」や、金利を対象とする「金利スワップ」などがあります。

スワップ取引は将来の金利変動リスクをヘッジする手段として金融機関の間で広まり、さらに企業の財務管理に用いられるなど重要な地位を確立しました。そして個人向け金融商品の中にも組み込まれるようになっているのです。

3.デリバティブ取引のメリット

デリバティブ取引には以下のようなメリットがあります。

3-1.価格変動リスクを回避できる

デリバティブ取引の最大の魅力は、相場が変動するリスクを回避できることです。たとえば先物では「買い」だけでなく「売り」からでも取引できるので、株式市場が下落する時に現物株を保有していても、先物取引の売りを行っておけば損失を抑えられます。

3-2.レバレッジ取引ができる

デリバティブ取引は、先物の場合は証拠金、オプション取引はオプション料、スワップ取引であれば金利のみという形で取引ができるので、元本のすべてを支払う必要はありません。つまり、少ない資金で多額の取引ができる「レバレッジ取引」ができるというメリットがあるのです。

4.デリバティブ取引のデメリット

一方デメリットは以下の通りです。

4-1.証拠金以上の損失がでる恐れもある

デリバティブ取引では、証拠金を差し入れて株式や債券、通貨などの取引を行います。少ない資金で大きな取引ができるレバレッジ取引は大きな魅力ですが、予想に反した動きをした時には、大きな損失が発生する可能性もあるのです。

4-2.取引の高度化・複雑化が進んでいる

デリバティブ取引は、顧客のニーズと金融工学の発展により取引が複雑化しています。一般の投資家にとって理解が難しい部分もあるので、取引をする前に、きちんとリスクなどを把握しておきましょう。

5.デリバティブ取引の始め方

代表的なデリバティブ取引には、日経平均株価を対象にした「日経225先物」「日経225オプション」、TOPIX(東証株価指数)を対象にした「TOPIX先物」などがあります。いずれも大阪取引所に上場しているので、証券会社を通じて取引できます。

ただ株式とは別に、「先物・オプション専用口座」を作る必要があります。デリバティブは複雑な仕組みなので、口座開設をする時には、一定以上の経験や知識を求められます。

まとめ

デリバティブ取引には、先物・オプション・スワップの3種類があります。もともとはヘッジの手段として開発されましたが、レバレッジ取引ができることから投機的な売買が多くなっています。

デリバティブ取引は、少額の資金で大きな利益を狙えるのが魅力です。また、コロナ禍のような下落相場でも利益をだすことが可能です。ただ、デリバティブ取引は証拠金以上の損失がでる恐れがあるので、リスク管理をきちんとするようにしましょう。

- 外国株(米国株など)が買えるネット証券会社

- IPO投資に強い証券会社、少額からIPOに参加できるサービス

- 25歳以下の現物株式の取引手数料が実質0円の証券会社

- 大手証券会社が提供している株式投資サービス

- 少額で株式投資ができるサービス

山下耕太郎

最新記事 by 山下耕太郎 (全て見る)

- 投資のプロがサステナブル投資をするなら?おすすめの日本株や投資信託も解説 - 2024年7月23日

- グリーンウォッシングとは?サステナブル投資でチェックすべきポイントを解説 - 2024年6月28日

- 長期投資には株・ETF・投資信託どれが良い?メリット・デメリットを比較 - 2024年6月25日

- トライオートCFDのメリットは?投資のプロがリスクも解説 - 2024年6月21日

- moomoo証券(ムームー証券)の評判・口コミは?メリット・デメリットや始め方も - 2024年6月21日