記事目次

※本レポート中に記載された見解は、執筆時点での妥当な前提に基づく所見や展望を示すものであり、将来の動向や予測の実現を保証するものではありません。市場環境やその他の状況等によって将来予告なく変更する場合があります。

※本レポートは情報提供を目的としており、有価証券の売買の申し込みやその他勧誘を目的とするものではありません。投資の決定に関しては、ご自身でもよくお調べの上、ご判断いただきますようお願いいたします。

2021年10月11~15日の主な経済・投資関連ニュース

2021年10月11~15日の主な経済・投資関連ニュースとしては、以下のようなものがありました。

- FOMC議事録で年内のテーパリング見通し再確認

- 米週次新規失業者申請件数が30万人割れ

- 米9月消費者物価コア指数が前月と変わらず前年比+4.0%で過度なインフレ懸念後退

- 9月の米小売売上高は前月比0.7%増となり個人消費が底堅いことを確認

【参照記事①】Bloomberg「FOMC議事要旨:テーパリング、11月半ばか12月半ば開始で一致」

【参照記事②】Bloomberg「米新規失業保険申請、29.3万件に減少」

【参照記事③】Bloomberg「米消費者物価指数、9月は予想上回る伸び」

【参照記事④】REUTERS「米小売売上高、9月は0.7%増で予想外のプラス」

株式市場の動向・今後の展望

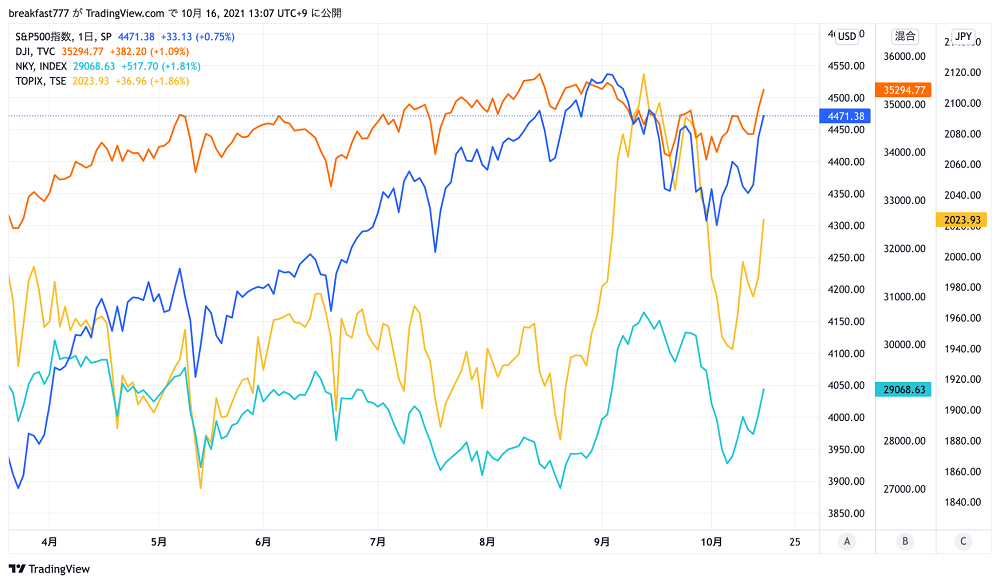

2021年10月11~15日の株式市場は米国株、日本株ともに大幅上昇する動きになりました。

米国では、FOMC議事要旨にて年内テーパリングが確認される中、9月消費者物価指数の影響を受けたことにより過度なインフレ懸念が後退。金曜日の予想以上の小売売上高や決算発表が良好だったことを受け、シクリカル銘柄(景気敏感株)が物色される中、ディフェンシブ銘柄は向かい風となっています。

NYダウは35,000ドルを回復しており、S&P500も4,500ポイントに近づく動きとなっており、9月までに調整した下落幅を取り戻そうとしているか注目されます。

日本株は、先週の岸田首相の金融所得課税の引き上げ方針を受けて株価が急落していたが、増税見送りの発言があったことにより一旦は反発する動きがありました。前週は海外勢が大きく売り越していたこともあり、買い戻し優勢の展開となっています。

日経平均株価は一時27,000円付近まで下落していたが、前週金曜日の10/15は29,000円台で引けており、2,000円ほど上昇する動きとなりました。菅前首相の辞任報道で上昇していた部分を吐き出した動きが先週となっており、一旦この下落幅を取り戻してくると考えることが自然と見られます。

また、過去の衆議院選挙の前後を見ても、株価は選挙前から選挙後あたりまで上昇しやすいデータも出ています。

10月以降の株高のアノマリー等を考慮すると、一旦30,000円超えを試しに行く可能性を考える見方を強くすべきかと考えられます。

※図はTrading Viewより筆者作成

債券市場の動向・今後の展望

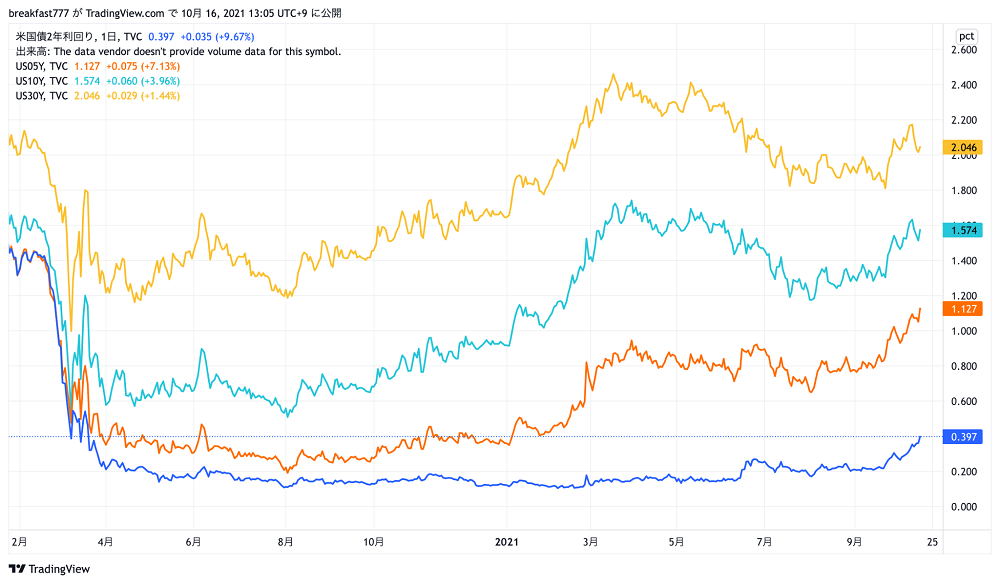

米国債市場は、消費者物価指数による過度なインフレ懸念後退を受けて、米国債10年金利は1.50%付近まで低下する動きでした。テーパリング観測が強まり1.30%から一時1.60%を超える動きが出ていましたが、足元は過度なインフレ懸念が後退していることで落ち着きを取り戻している様子です。

金利カーブで見ると、短期ゾーンが上昇する中、長期ゾーンの金利上昇が抑制されており、FRBのインフレ抑制姿勢が景気に悪影響を与えることをマーケットは懸念している印象で、5年-30年金利差は100bp未満まで縮小する動きが出ています。

また長期ゾーンの金利上昇が進まない動きから、マーケットはこれまでの景気回復の楽観姿勢を見直していることが見えており、利上げのペースも来年までで止まる可能性も出てきています。

しかし、金利上昇圧力が後退する方向というよりは上昇方向に推移しやすい状況に変わりはないため、短期ゾーンを中心に金利上昇圧力は継続するかと考えられます。

10月18日週の動き

10月18日週の注目する経済指標は18日に米鉱工業生産・設備稼働率、20日のベージュブック(※)が公表される予定となっています。米国ではインフレ懸念が後退し始めており、米国債は短期金利を中心に上昇してきていることから、ドルインデックスはある程度楽観的な部分を織り込んでいると考えても良いのではないでしょうか。

※ベージュブック…米国の12地区連銀による経済報告のことであり、FOMC2週間前の水曜日に公表される。

長期的にはドルインデックスのチャートでは上昇する余裕があるものの、直近で考えると調整する場面があると考える方がいい場面と見られます。米ドルストレートの通貨ペアに関しては、ドルが下落して押し目を作るタイミングまで待っていてもいいのではないかと筆者は考えます。

日本株や米国株に関しては、小型株よりも大型株に資金が流れており、年末までのアノマリーを視野に入れると、上方向の視点で構えているのがベターと考えられます。投資初心者の方には、押し目を待ちながらのスタンスが取引しやすいのではないでしょうか。

10月18日週は、株式市場は下落分をある程度戻した状況のため、この動き上昇する動きがまだ継続するか、また足元懸念されているサプライチェーンの混乱やインフレ懸念がどこまで経済指標に表面化するかに注目されます。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日