2023年10月、強かった米国株に調整の兆しが見え始めました。

本稿では、プロトレーダーの筆者が、米国株の下落の背景と、このまま下落が進行した場合の下値の目安を過去の米国株の値動きから考察します。

また、ドル円と株式市場の相関関係から、円高に振れる材料や、トレードをする上で知っておきたいポイントについても併せて解説します。是非参考にしてみてください。

※本記事は2023年10月31日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

1.米国株の動向

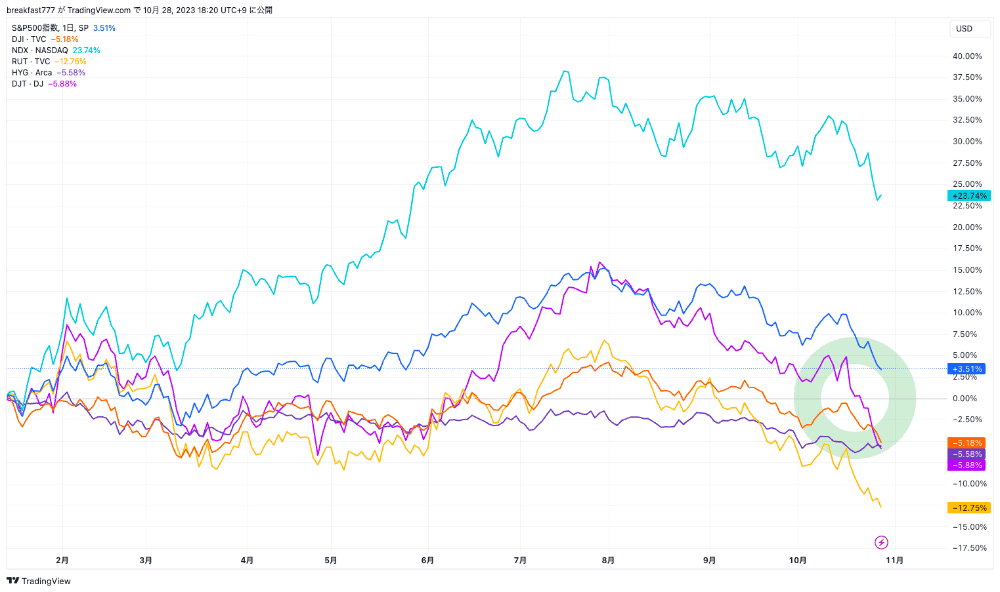

米国株の動向を、指数別にチェックしましょう。

※図はTradingView[PR]より筆者作成

2023年に株式市場を牽引していたNASDAQが、水色のチャートです。天井からすでに15%以上の下落を見せています。

緑の丸印で示したダウ輸送株指数も、大幅に下落しています。輸送株は景気の先行指標であり、株式市場が下落する前に下落幅が大きくなっています。直近の下落幅も大きくなっており、S&P500指数やNASDAQの下落にも繋がっている可能性が高いでしょう。

ラッセル2000という、小型株で構成されているインデックスにも注目です。2023年10月末時点、ラッセル2000は年初来安値を更新しており、下落トレンド入りしています。

小型株は、大企業と比較すると企業としての持続性が低いことから、景気が悪化した時に先んじて下落する傾向があります。そのため、小型株の指数も、景気の先行指標になります。

NASDAQの構成銘柄の中には、マグニフィセントセブンと呼ばれる超大型7銘柄があり、この7銘柄の下落がインデックス全体の指数の下落に繋がっています。

マグニフィセントセブンは、主要5銘柄のGAFAM(アップル、マイクロソフト、アルファベット、アマゾン・ドットコム、メタ・プラットフォームズ)にエヌビディアとテスラを加えた、ITセクターを牽引している時価総額の大きい銘柄で構成されています。

2023年は、マグニフィセントセブン次第でインデックスが上下に変動する動きが続いています。この7銘柄が崩れるとインデックスは総崩れになると多くの投資家が理解していたため、足元で一気に崩れ始めているという状況です。

直近でも良好な決算を出していたアマゾンでさえ、株価が崩れてきていることから、投資家の下落に対する警戒感は強まっている状況です。

2.米国株の底値のターゲットや目処

次に高値からどの程度下落したら、底値の目処と捉えられるのかを解説します。

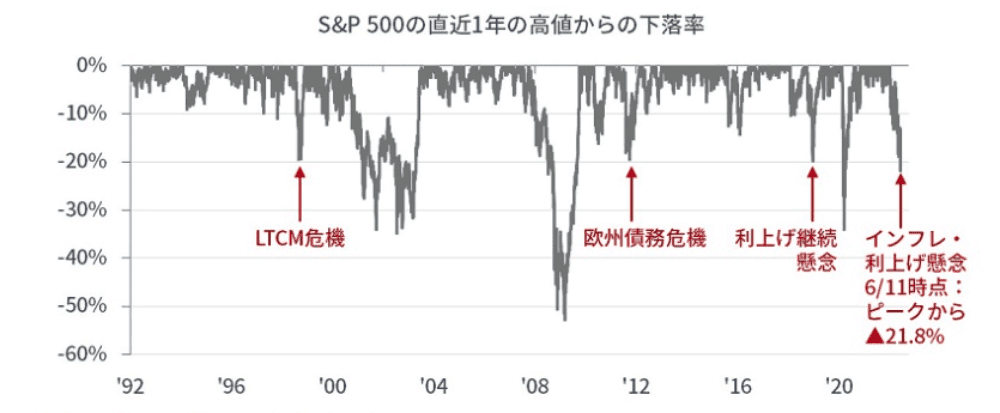

2023年10月現在、S&P500指数は高値から10%以上の下落をしており、調整局面入りと言われる10%を超えてきました。ここからどの程度の下落をすると米国株は止まるのかを、過去の歴史から考えてみたいと思います。

※出典:フィデリティ投信「【マーケットを語らず Vol.64】下値のメドを考える:何%下落が「入り時」と考えられるか」

上記は、高値からどの程度下落したらS&P500指数が持ち直したのかを示すチャートです。過去のLTCM危機で20%、欧州債務危機でも20%、リーマンショックは50%程度急落しているものの、大体20%から30%下落すると調整が完了する傾向があります。

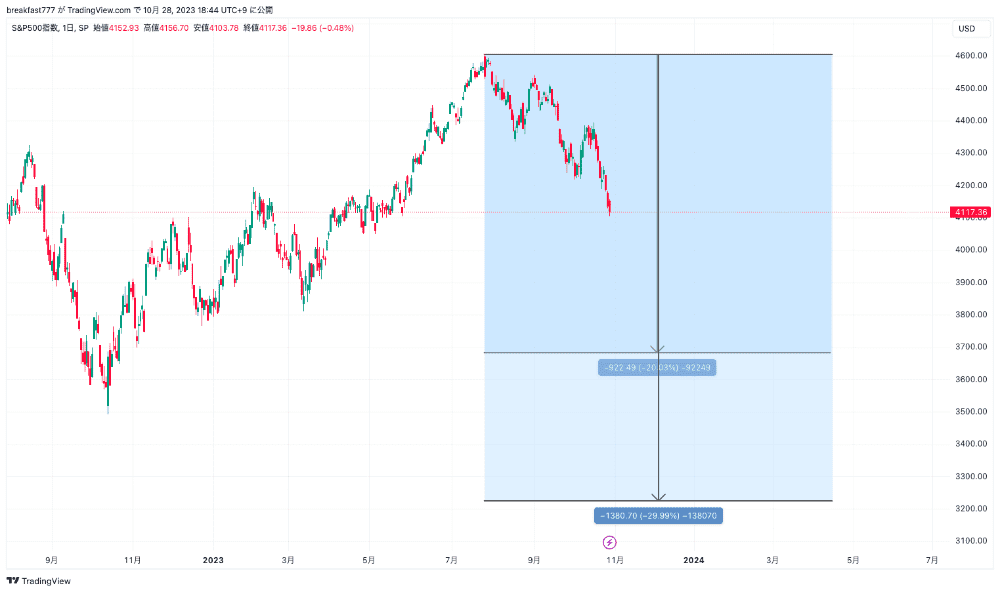

※図はTradingView[PR]より筆者作成

では上記を踏まえて、2023年10月末のS&P500指数をチェックしましょう。上記は2023年7月を高値にして、どの程度調整するのか示したチャートです。

30%下落すると仮定した場合は3,300程度となり、20%の下落を仮定すれば3,700になります。3,200-3,700の間からゆっくりとロングポジション積んでいきつつ、中長期的な反転を狙いに行く戦略は選択肢の一つでしょう。

過去の米国株の動きを見ると下値の目安が把握できるため、トレードの参考にしてみてください。ただし、リーマンショックのように50%程度急落する可能性もあるため、トレードをする際にはリスクコントロールを行いましょう。

3.ドル円の動向とアップデート

3-1.急激な円高が発生する可能性も

ドル円は、米国金利と日銀の金融政策の動向で上下に振れる展開となるでしょう。クロス円は、株安になると円高になる傾向があると言われています。しかし、2023年のクロス円の動きを見ると、法則は当てはまっていない状況です。

これまでは、米国株が下落すると日本株も下落し、円高になる流れが主流でした。しかし2023年は、株安の局面でも円安が継続しており、アノマリーが崩れています。

ではドル円は、どのポイントをチェックすれば良いでしょうか。2023年10月末現在、ドル円は150円台に乗ってから高官の口先介入があり、日銀政策会合において政策策変更の可能性も出てきており、上値を攻めにくい状況です。

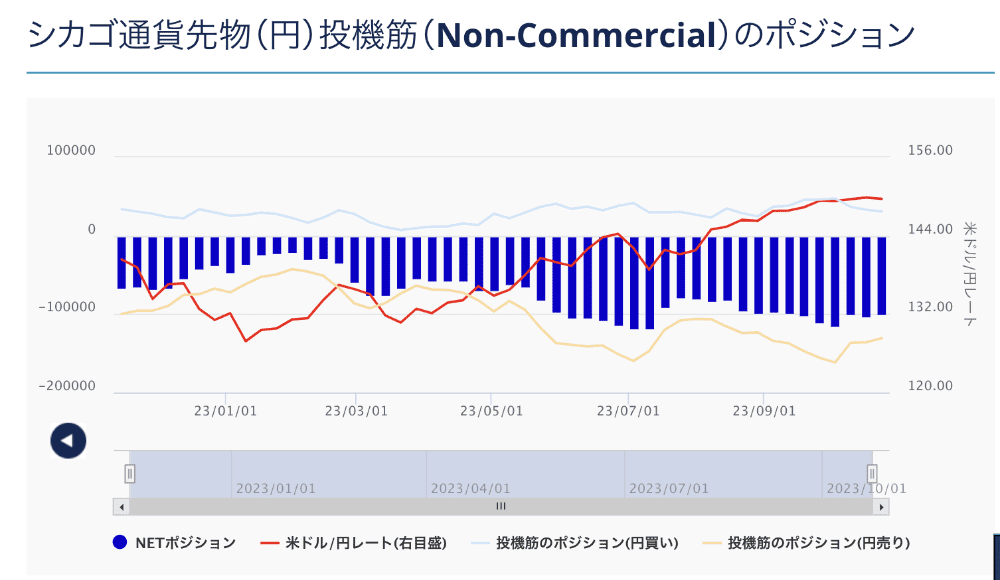

そのためドル円は、150円からロングポジションを構築しにくい状況ですが、ポジション動向を見ると、円売りがまだまだ積み上がっています。

※出典:外為どっとコム「IMMポジション」

IMM通貨先物ポジションの日本円の推移を見ると、円売りフローが溜まったままとなっています。日本円ショートのポジションが解消される過程で、急激な円高が発生する可能性があります。次に円高で推移する局面では、新規の円買いのフローではなく、円ショートの巻き戻しが主導になると想定されます。

ポジション調整は、何がきっかけで発生するのかは分かりません。しかし、そろそろ年末を意識する季節となり、ドル円のロングポジションを積み増していくよりは、ポジション調整が進む可能性を考慮した方がいいでしょう。

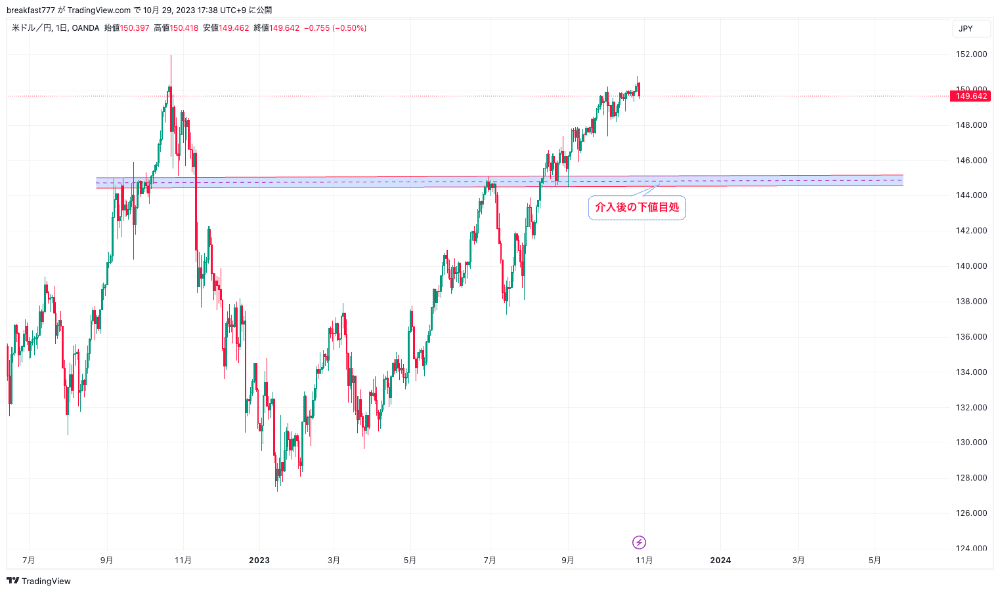

3-2.為替介入が行われた場合の下値の目安

では次に、為替介入が発生した場合における、下値目安を考えてみましょう。2022年に為替介入をした際には、5円超の円高が進行したことを考慮すれば、2023年10月末の水準である150円前後から、145円前後まで円高が進行すると想定できるでしょう。

※図はTradingView[PR]より筆者作成

投資家が意識しやすいと考えられる水準を、チャート上の青のラインで示しました。これは介入を考えた場合の値幅であり、金融政策が変更される場合は、更に大きな値幅となる可能性があります。

どちらにしても上方向の値幅よりは、下落方向の値幅の方がリスクリワードは高いと考えられるでしょう。

4.まとめ

本記事では、プロトレーダーの筆者が、米国株とドル円を解説しました。

トレードを行う際には、相場を当て続けるのは不可能であることを理解し、可能性の高いシナリオを想定しつつ、リスク管理を徹底しながら、期待値の高いトレードを継続し、安定したリターンを目指しましょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日