2022年6月時点で日本にはソーシャルレンディングを取扱う会社が20社以上ありますが、その中で大手サービスの一つであるクラウドバンクは未成年者の口座開設が可能となっています。

この特徴を活かせば、ソーシャルレンディング投資を賢く活用して行うことができます。では具体的にどのように投資して行けば良いのでしょうか。

※本記事は2022年6月時点の情報を元に執筆されています。最新情報は、国税庁のウェブサイトやクラウドバンクのウェブサイトでご確認ください。

目次

1 クラウドバンクは、未成年者の口座開設が可能

クラウドバンクは第一種金融商品取引業免許を取得している、日本クラウド証券が運営しているソーシャルレンディングサイトです。これまで1840億円超(2022年6月時点)の資金を投資家から集めることに成功し、規模としては日本のソーシャルレンディング会社の中でも指折りの大手の会社です。

クラウドバンクの平均利回りは5.80%(※2022年3月末までの1年間に運用終了した税引前のファンド実績値)と業界水準では比較的高めの数字となっています。他社では10%以上の利回りの案件があることを考えると、必ずしも条件面で優位に立っているわけではないのですが、同社には「未成年者の口座開設が可能」という他にない特徴があります。

他のソーシャルレンディング会社で口座開設する場合、開設可能な年齢として20歳から75歳までという条件が設けられている会社が多いです。そのため未成年者は基本的に投資口座を開設することができません。しかしクラウドバンクの規約を見ると、80歳以上の方の投資家登録は不可能ですが、20歳未満の方に対する制限はありません。

そのため未成年者でも、口座を開設してソーシャルレンディング投資ができるのです。

1-1 未成年者の口座を開設する手順は?

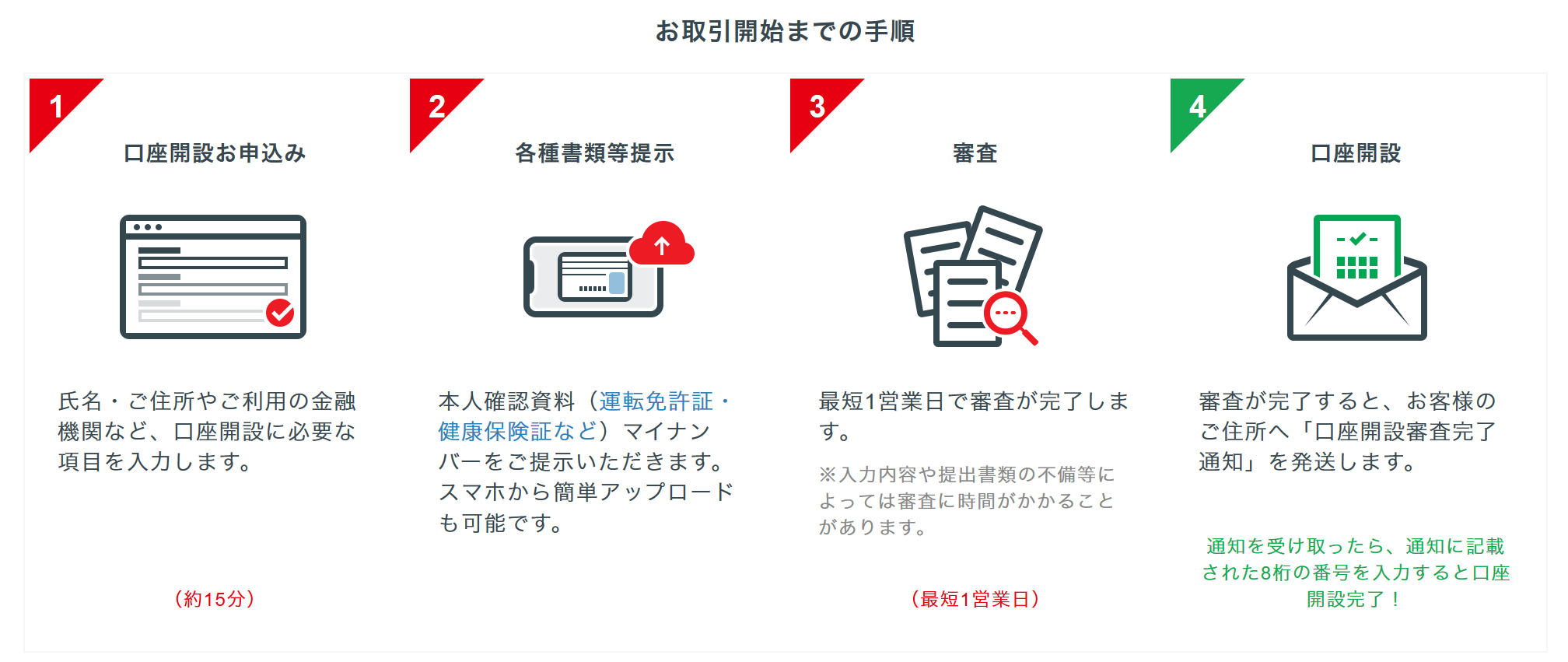

クラウドバンクで未成年者が口座を開設するにはどうしたらよいでしょうか。基本的には他のソーシャルレンディング会社で20歳以上の方が口座を開設する流れとさほど変わりません。

- 個人情報や勤務先の情報などをサイト上で入力

- 免許証やパスポートなどの身分証明書をアップロード

- その情報をもとにクラウドバンクが審査

- 審査を通過した方に口座開設用の証明書が送られてくる

未成年者が口座を開設しようとした場合も、これらの手順を踏まなければいけません。

1-2 未成年者の口座開設に必要な書類は?

また未成年者は成人の口座開設と基本的に同じ手順を経て口座を作っていきます。ただし未成年者は保護者の管理下にあることを示す書類を提出しなければいけません。その手順に関してクラウドバンクは以下のページで説明を行っています。

このページによると、未成年者が口座を開設するための条件として

- 親権者がクラウドバンクで口座を開設していること

- 「未成年口座開設及び取引に関する確認書」を提出すること

- 発行日から半年以内の「住民票」もしくは「戸籍謄本又は全部事項証明」か「戸籍抄本又は一部事項証明」を提出すること

- 親権者等が未成年口座の資産、取引を管理すること

- 未成年口座名義人になろうとする未成年者本人が、口座申込受付基準を満たしていること

などが提示されています。(2022年6月時点の情報となります。詳しくはクラウドバンクのウェブサイトからご確認下さい)必要事項が全て記載されているのは「戸籍謄本又は全部事項証明」のみなので、役所でこの書類を取得してクラウドバンクに提出しましょう。

そうすれば未成年者の名義で口座を開設することが可能になります。

2 未成年者の口座を開設するメリット

では具体的に未成年者が口座を開設することにはどのようなメリットがあるのでしょうか。

2-1 基礎控除を使って源泉徴収税を還元してもらえる

一番大きなメリットは、国民全員に与えられている基礎控除額の48万円(所得が2,400万円以下の場合)を利用できる点です。

ソーシャルレンディングは基本的に源泉徴収が行われた後に、分配金が投資家の口座に振り込まれます。例えば1ヶ月の分配金が1万円だったとしても、実際に振り込まれるのは源泉徴収税で20.42%を差し引いた約8,000円です。しかし所得税の税率は個人の所得によって変わってきますから、誰もが所得税を20%も徴収されるわけではありません。年間所得が330万円以下の人であれば所得税は10%になりますし、195万円以下の人の所得税率は5%です。つまり年間所得が195万円以下の人が確定申告をすれば、ソーシャルレンディング投資で取られた源泉徴収税20%から15%分が税金から還ってくることになります。

そして基礎控除額の48万円までは非課税ですから、年間所得が48万円以下の未成年の方は所得税が発生しません。つまりソーシャルレンディング投資で得られた所得に加え、源泉徴収された20%が戻ってくるのです。

2-2 親から子供に贈与することで資産運用ができる

実際に48万円の利益をクラウドバンクで得ようとすると、クラウドバンクでどの程度投資する必要があるでしょうか。仮にクラウドバンクの投資案件の利回りを6%とします。800万円を年利6%で運用すれば、年間の収益は48万円です。

つまり利回りや他の雑所得の状況にもよりますが、800万円ほどのお金をクラウドバンクに投資するのであれば、所得税はかかりません。給与所得などがある人間がクラウドバンクに投資すると、20%の源泉徴収税が取られてしまいますが、ソーシャルレンディング以外に所得のない子どもの口座で投資すれば所得税が戻ってくるので、案件の条件通りの利回りが得られるのです。

3 未成年口座で投資するときの注意点

一方、未成年者の口座で投資するときにいくつか注意点があります。

3-1 年間所得48万円を超えると所得税が徴収される

個人に与えられる基礎控除枠は48万円ですから、ソーシャルレンディングの所得が48万円以上になると、5%の所得税が発生します。つまり確定申告をしても15%しか還ってきません、またもし子供にソーシャルレンディング以外の収入、例えば子役などの芸能活動などで得た所得がある場合、その所得を合算するので節税できないこともあります。

ただし195万円までの所得税率は5%であり、ソーシャルレンディングの20%の源泉徴収税と比較すれば非常に低い数字です。人によっては子供の名義で1,000万円や2,000万円を運用しても、自分の名義で運用するよりも所得税を抑えられることがあります。

3-2 贈与額が110万円を超えると贈与税が発生する

一方でソーシャルレンディングでは、口座を開設している人間の名義と一致する銀行口座からしか入金ができません。つまり親の口座から直接、子供のソーシャルレンディング口座に振り込むことはできないのです。

そのため投資用の資金は親から子供に贈与をしなければいけません。ただし子供への贈与には贈与税が発生します。年間110万円までは非課税ですが、110万円を超えると段階的に贈与税は上がっていくという点に注意が必要です。

4 まとめ

クラウドバンクでは未成年者口座を利用することができます。一方で、子供名義の銀行預金を増やすには、親が贈与するか子供が自分で稼ぐといった方法を採る必要があります。贈与の場合、たとえ1,000万円などの資金があっても、それを一気に贈与してしまうと多額の贈与税が発生してしまいます。

必要であれば税理士などの専門家とも相談をしながら、ソーシャルレンディングでの運用の検討を進めてみましょう。

- 海外成長国投資・インパクト投資ができるソーシャルレンディングの比較・まとめ

- 手数料が安いソーシャルレンディングの比較・まとめ

- 不動産担保があるソーシャルレンディングの比較・まとめ

- 1万円から投資できるクラウドファンディングサービスの比較

- 大手が運営しているソーシャルレンディングの比較・まとめ

- 利回り10%以上が狙えるクラウドファンディング投資の比較・まとめ

HEDGE GUIDE 編集部 ソーシャルレンディングチーム

最新記事 by HEDGE GUIDE 編集部 ソーシャルレンディングチーム (全て見る)

- Funds、ボルテックス「東京オフィス検索ファンド#1」を募集中。6月27日15時まで - 2025年6月24日

- 初心者におすすめの不動産クラウドファンディングは?注目10社の評判・比較・ランキング - 2025年5月25日

- COZUCHI(コヅチ)の評判は?利回り実績やメリット・デメリットも - 2025年2月3日

- 【2025年1月】ソーシャルレンディング徹底比較!利回り・リスクや募集実績も - 2025年1月15日

- 相続した資産をどう運用すべき?手堅く運用するための5つの方法を解説 - 2024年12月23日