CRE Fundingは2020年1月から、案件の募集を開始したソーシャルレンディングサービスで、2020年8月現在、国内で営業しているソーシャルレンディングの中でも新しいサービスとなっています。

また、CRE Fundingは東証プライム上場企業である株式会社シーアールイーが運営に関わっていることでも知られていますが、まだ新しいサービスのため、投資の仕組みや資産の保全性について不安や疑問を抱く方も少なくないのではないでしょうか?

そこで、今回はCRE Fundingの案件における保証や資産価値の保全性についての仕組みを確認していきたいと思います。CRE Fundingへの投資を考える方はご参考下さい。

CRE Funding

| サイト名 | CRE Funding | |

| URL | https://cre.fuel-onlinefund.jp | |

| 運営会社名 | FUEL株式会社(案件組成や保証は株式会社CRE) | |

| 本社所在地 | 東京都渋谷区道玄坂1-22-9 AD-O渋谷道玄坂2階 | |

| 設立 | 2016年9月 | |

| 代表取締役 | 細澤 聡希 | |

| 上場有無 | 非上場(株式会社CREは東証プライム上場) | |

| サービス開始年月 | 2020年2月 | |

| 参考利回り | 2.5%~3.0% | |

| 投資金額 | 1万円から | |

| 運用期間の目安 | 9ヶ月~12ヶ月程度 | |

| 募集総額 | 約5億円(2020年12月時点) | |

※2020年12月時点の情報となります。最新情報に関しては上記サイトを御覧ください。

目次

- CRE Fundingの特徴

1-1.ソーシャルレンディングの運営と案件組成が別の会社である

1-2.案件の組成を行うのは東証プライム上場会社「株式会社シーアールイー」

1-3.取扱案件は物流不動産中心 - CRE Fundingの案件の特徴

2-1.利回りは年利2.5%~3%

2-2.運営対象の倉庫不動産はシーアールイーがマスターリースで借受け

2-3.シーアールイーによる保証も設定されている

2-4.2020年運営開始ながらすでに複数回のキャンペーンを実施 - CRE Fundingへの投資が向いている人とは

- まとめ

1.CRE Fundingの特徴

ソーシャルレンディングサイトとしてのCRE Fundingの特徴を確認しておきましょう。

1-1.ソーシャルレンディングの運営と案件組成が別の会社である

CRE FundingはFUEL株式会社が運営するソーシャルレンディングサイトですが、案件の組成を行っているのはFUEL株式会社ではありません。

FUEL株式会社は、FUEL Fundingというソーシャルレンディングシステムの提供、ソーシャルレンディングサイトのマーケティングやユーザーサポートなど、ソーシャルレンディング関係の事業サポートを担当しています。

1-2.案件の組成を行うのは東証プライム上場会社「株式会社シーアールイー」

ソーシャルレンディング案件の組成を担当しているのは、東証プライム上場企業である不動産会社、株式会社シーアールイーです。

株式会社シーアールイーは物流不動産を扱う不動産会社であり、豊富な不動産情報から投資先となる物流不動産の案件を組成しています。

CRE Fundingは、FUEL株式会社と株式会社シーアールイーの2社によって運営されており、両社の得意分野を分業することで運営が行われていると言えるでしょう。

1-3.取扱案件は物流不動産中心

CRE Fundingの特徴に、案件の投資・運営対象が物流不動産案件中心という点が挙げられます。

CRE Fundingは2020年2月にサイトをオープンして以来、2020年7月時点で全6案件の募集を行っています。

株式会社シーアールイーが物流不動産の運営を専門とする不動産会社だけに、CRE Fundingで運営が行われる案件もこれまでは全案件が物流不動産関連の案件となっています。また、案件においては、投資家から集めた資金でリフォームやリファイナンスを行っています。

2.CRE Fundingの案件の特徴

ソーシャルレンディングサイトを選ぶ時には、そのサイトがどういった案件を取り扱っているか、また、利回りやリスクなどの条件はどうなっているかを確認しておくことが重要なポイントです。

CRE Fundingの取扱い案件の特徴を確認していきましょう。

2-1.利回りは年利2.5%~3%

2020年2月から7月までCRE Fundingが募集を行った案件の利回りは、2.5%~3%です。他のソーシャルレンディングサイトと比べると利回りは低めの水準と言えるでしょう。

低利回りの背景として、後述するマスターリースの保証による投資家保護の観点があります。低リスクな案件組成を優先している反面、利回りがやや低い点もCRE Fundingの大きな特徴となっています。

2-2.運営対象の倉庫不動産はシーアールイーがマスターリースで借受け

CRE Fundingでは、株式会社シーアールイーがマスターリースを行っていることも大きな特徴となっています。

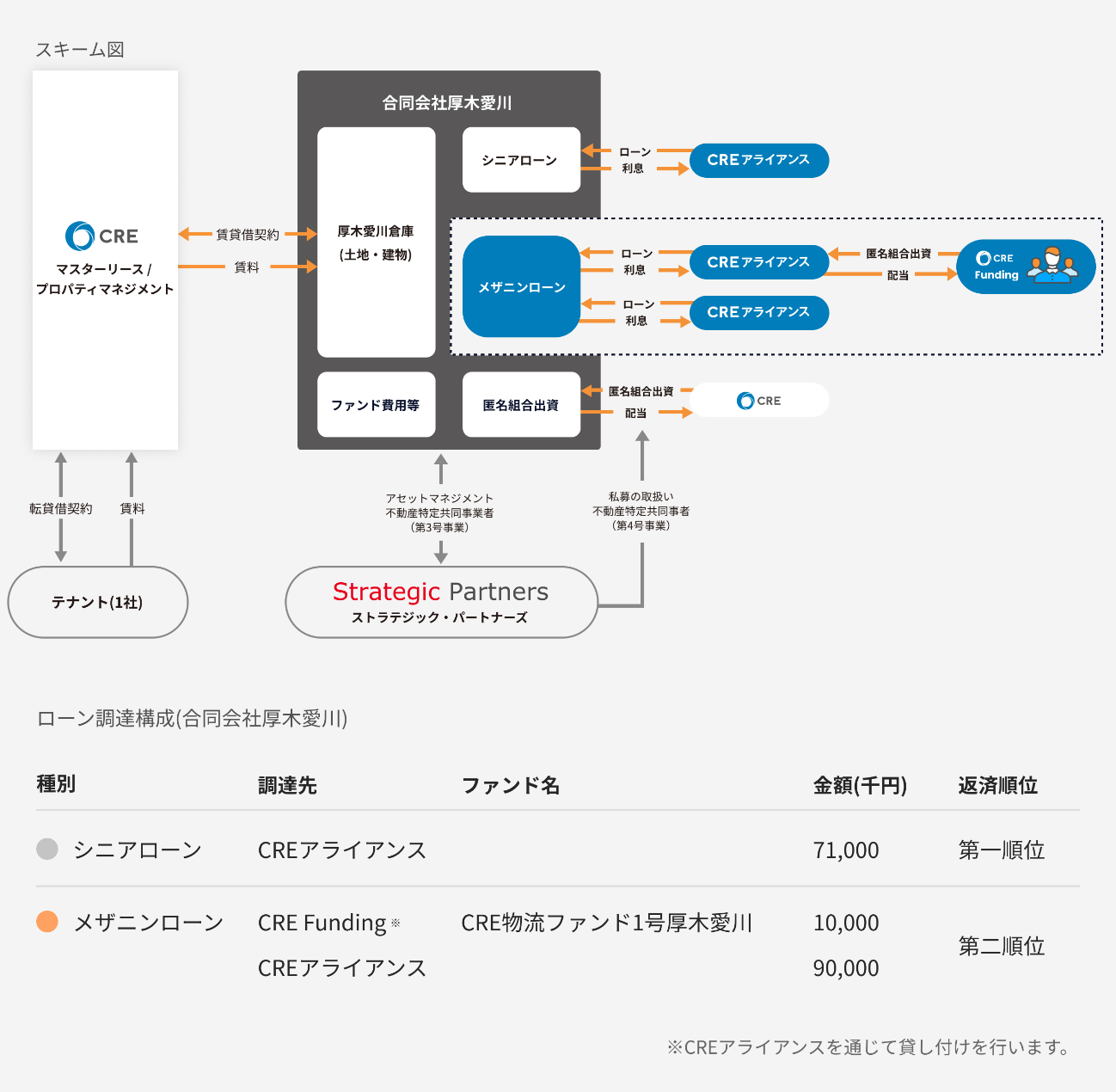

マスターリースの仕組みを理解するにあたって、下記の図を確認してみましょう。

(CRE Funding「CRE物流ファンド1号厚木愛川」より引用)

(CRE Funding「CRE物流ファンド1号厚木愛川」より引用)

CRE Fundingの第1号案件から第4号案件は、合同会社厚木愛川という株式会社シーアールイーの関連会社が資金募集を行っていました。

投資家はCRE Fundingを通じてこの厚木愛川に融資を行います。そして厚木愛川が所有する物流不動産は、株式会社資金にマスターリース形式での賃貸契約を行っています。

マスターリースとは、第三者へ転貸することを前提とした賃貸借契約のことです。マスターリースで倉庫を借りた株式会社シーアールイーは、実際に倉庫を使用するテナント会社にサブリースとして転貸借を行い、賃料を受け取ります。

マスターリースを結んでいる時点で合同会社厚木愛川には、倉庫の賃借人の有無に関わらず、毎月一定の家賃が株式会社シーアールイーから支払われます。

合同会社厚木愛川にはマスターリース契約によって倉庫が使われていなくても株式会社シーアールイーから支払われるため、投資家に対しても、毎月決まった額の配当を続けることが可能になっています。

2-3.シーアールイーによる保証も設定されている

CRE Fundingの案件にはマスターリースとサブリースによる家賃保証だけではなく、株式会社シーアールイーによる保証も設定されています。この保証とは、厚木愛川が投資家に対して融資を受けたお金を返済できなくなった時の保証です。

ソーシャルレンディングで融資を受けた会社は、案件の運用終了後に、所有物件を売却するなどして投資家から借りたお金を返済するための原資を確保します。しかし不動産価格が下がってしまった場合、投資家へ返済するだけの元本を確保できないことがあります。

このような場合に備え、株式会社シーアールイーの保証では不動産の大きな値下がりが起きても損失が起きた部分を保証で補うことが可能となっています。

CRE Fundingの案件においては、配当金に関してはマスターリースによる賃料収入の確保、そして最終的な元本返済時には、株式会社シーアールイーによる保証という二重の保全体制が設定されています。

これらの手厚い保全体制の背景には案件組成を行う株式会社シーアールイーが、毎年数百億円規模の売上、数十億円規模の利益のある東証プライム上場企業であることが言えるでしょう。

ただし、株式会社シーアールイーの資本力が減少したり、倒産によって支払い能力が無くなってしまった場合など、保証やマスターリースが行使されない可能性があります。

CRE Fundingの融資規模は、2020年8月時点では1案件あたり3,000万円~5,000万円と、株式会社シーアールイーの保有資産と比較して大きな金額ではありません。

まだ募集規模が小さいだけにしばらくは株式会社シーアールイーの資本力でカバーできると考えられますが、定期的に決算情報を確認するなど、今後の経営状況についても確認しておくことが重要と言えるでしょう。

2-4.2020年運営開始ながらすでに複数回のキャンペーンを実施

CRE Fundingでは、2020年1月の募集開始から2020年8月時点までに、利回りアップキャンペーンとして複数回のキャッシュバックキャンペーンを実施しています。

第1回目のキャンペーンでは投資額の1%をキャッシュバック、第2回目のキャンペーンでは投資額の0.5%をキャッシュバックしており、これらのキャンペーンを利用すれば、利回りを0.5%~1%高くできます。

2020年内ですでに2回のキャンペーンを実施しているので、今後も随時キャンペーンが実施される可能性もあると言えるでしょう。利回りをできるだけ高くしたい人は、これらのキャンペーンの利用を検討してみましょう。

3.CRE Fundingへの投資が向いている人とは

CRE Fundingでの投資は、利回りよりも保全性の高い案件への投資で利益を獲得していきたい方に向いていると言えます。

日本で今運営されているソーシャルレンディングサービスを見ても、マスターリースと返済時の保証という二重保証を設定しているソーシャルレンディングは珍しく、さらに5号案件、6号案件では不動産担保が設定されています。

他社のソーシャルレンディングサービスと比較しても配当及び元本の返済時の資産の保全性は高いと考えられます。

まとまった資金を投資することで相場の値動きなどを気にせず配当を毎月獲得していきたいという方に、CRE Fundingは選択しやすいソーシャルレンディングサービスと言えるでしょう。

まとめ

今回はCRE Fundingの特徴や保証の仕組みについて、ご説明しました。CRE Fundingでは配当及び返済の二重保証がついていることで、投資家の元本の損失が発生する可能性を極力抑えています。

ソーシャルレンディング投資家にとって、投資家保護の取り組みに力を入れている投資先は、低利回りである反面、高い保全性の中で投資が出来るメリットがあります。

投資リスクを極力下げたいという方はCRE Fundingでの投資を検討してみてはいかがでしょうか。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

- 不動産投資ができるクラウドファンディングの比較・まとめ

- 海外成長国投資・インパクト投資ができるソーシャルレンディングの比較・まとめ

- 手数料が安いソーシャルレンディングの比較・まとめ

- 不動産担保があるソーシャルレンディングの比較・まとめ

- 1万円から投資できるクラウドファンディングサービスの比較

- 大手が運営しているソーシャルレンディングの比較・まとめ

- 利回り10%以上が狙えるクラウドファンディング投資の比較・まとめ

HEDGE GUIDE 編集部 ソーシャルレンディングチーム

最新記事 by HEDGE GUIDE 編集部 ソーシャルレンディングチーム (全て見る)

- Funds、ボルテックス「東京オフィス検索ファンド#1」を募集中。6月27日15時まで - 2025年6月24日

- 初心者におすすめの不動産クラウドファンディングは?注目10社の評判・比較・ランキング - 2025年5月25日

- COZUCHI(コヅチ)の評判は?利回り実績やメリット・デメリットも - 2025年2月3日

- 【2025年1月】ソーシャルレンディング徹底比較!利回り・リスクや募集実績も - 2025年1月15日

- 相続した資産をどう運用すべき?手堅く運用するための5つの方法を解説 - 2024年12月23日