2022年7月現在、外国為替市場ではドル円を中心に円安相場が続いていましたが、7月29日現在132円台に推移し円高傾向が見られます。

日銀が金融緩和政策を継続している一方で、海外ではインフレ急進を政策金利の引き上げで対応していることから、金利差が拡大している点が背景として挙げられます。

今回は今後ドル円は円高方向で修正されるのか、そして100円方向に進んでいくのか、プロトレーダーである筆者が解説していきます。

※本記事は7月29日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

- アメリカの利上げとインフレがどこまで進むのかに注目

- 利上げ見通しと日本の金融緩和政策

2-1.アメリカの利上げ見通しを先物で解説

2-2.日本の金融緩和政策 - ドル円下落時のトレードのポイントは?

- まとめ

1.アメリカの利上げとインフレがどこまで進むのかに注目

マーケットの注目点は、アメリカの利上げとインフレがどこまで進むのかに尽きるでしょう。

去年からのトレンドに、ロシアによるウクライナ侵攻がよりインフレに拍車をかけたのが3月までの状況です。ロシアによりウクライナ侵攻はサプライチェーンの混乱を招き、コモディティ価格が急騰しました。

3月以降は株価や経済に悪影響を与えても世界的なインフレを食い止めるために各国の中銀が対応しました。

今後のFX投資では、米国金利の上昇は止まるのか、米ドル高が継続するかがポイントとなるでしょう。

2.利上げ見通しと日本の金融緩和政策

ドル円の動きを考える上で、アメリカの利上げと日本円の材料がポイントになります。

2-1.アメリカの利上げ見通しを先物で解説

2022年7月現在、アメリカでは、7月に0.75%利上げすることが見込まれています。

この利上げ幅は既に先物金利市場では織り込み済みです。0.75%の利上げがあった場合でも、金利の上昇や米ドル高になる可能性は低いでしょう。

一方で、7月のFOMCの前にCPIが予想よりも低下し、市場のインフレ期待が下がった場合、市場は反応するでしょう。

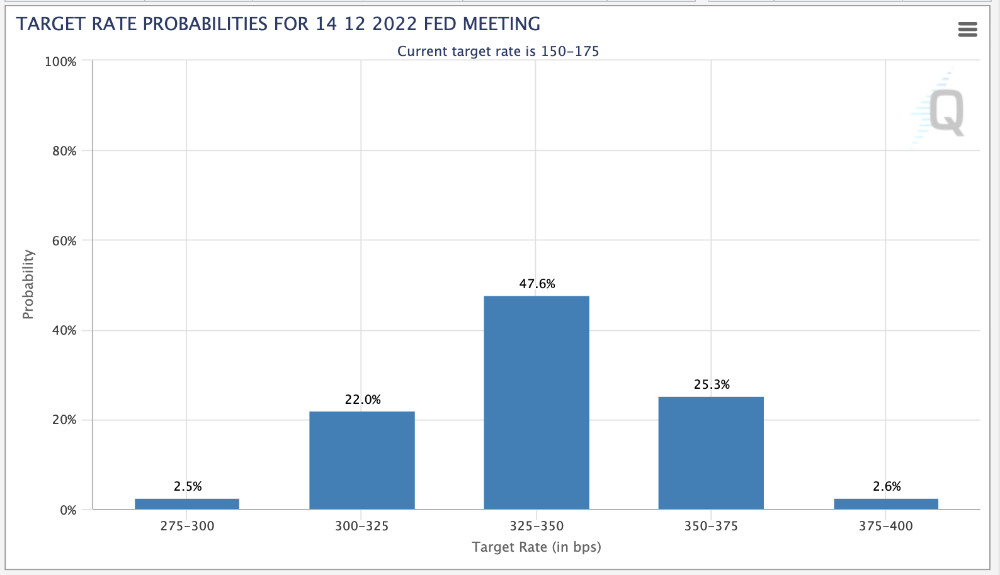

米ドルが下落する材料として、アメリカの利上げ見通しの低下が挙げらえます。機関投資家の利上げ見通しが分かる画像が下記になります。

※図はTradingViewより筆者作成

上記は、CMEの先物から算出されたFRBの利上げ織り込みのグラフです。2022年12月14日のFOMCにおける、マーケットの利上げ織り込みを示しています。

2022年7月現在では、FRBの政策金利の目標を1.50~1.75%に誘導するところまで引き上げています。47.6の投資家が年末には3.25%-3.50%まで引き上げていくと予想していることが分かります。つまり、1.50%の利上げは織り込み済みということです。

7月には0.75%の利上げを行うと、大勢の投資家が予想していることも分かります。

※図はTradingViewより筆者作成

上記画像からは今月のFOMCで2.25%-2.50%まで引き上げられると考えている人が85.6%いるということが分かります。つまり7月に0.75%、9月以降のFOMCで残りの0.75%がさらに引き上げられると予想しているということです。

しかし現在ではインフレ鈍化の兆候が少しずつ見られ始めています。前回のPCEデフレーターの数字でもインフレ鈍化の兆候があると判断されました。

米国債金利は低下する等足元のインフレ懸念は行き過ぎと考えて修正をするようなフローが散見されており、この動きが今後継続するかどうかが焦点となるでしょう。

7月に入ってからは、これまでの「インフレ懸念からの株安金利上昇」という動きから、徐々に「リセッション懸念から株安金利低下」という動きになっています。10年金利の低下幅が大きいように、マーケットはインフレ懸念よりもリセッション懸念の方に意識が傾いてきているという動きになっているということです。

金利低下はドル安要因でもあるためこの動きにトレンドが変わるか注目です。

2-2.日本の金融緩和政策

次に日本に焦点を当てて解説します。

日本は世界がインフレ対策で政策金利を引き上げる中、唯一金融緩和を継続している国です。政策金利が引き上げられず、金利差が拡大し円安要因に働きやすい地合いとなっています。

日本では足元物価高による影響が一般消費者にも出始めています。また10年国債の金利を0.25%に抑え込むオペレーションを行っていることも市場が政策金利を引き上げないと強気で予想している材料となっています。

国債の介入によって、市場に出回っている国債の大きな割合を日本銀行が保有しているという状況になっています。財政ファイナンスとして問題視もされています。

そのため指値オペを撤回する可能性や、世界がインフレ対策を行っている中で日本も金融政策を変えるのではないかという思惑も海外投資家からは出ています。この動きが強まると円高要因からドル円は下落する可能性があるでしょう。

3.ドル円下落時のトレードのポイントは?

ではドル円が大きく今後下落すると考えた時にどのようなトレードを行えばいいでしょうか?IG証券を例に解説します。

IG証券ではノックアウトオプションというトレード方法を提供しています。「エントリー+逆指値注文」がセットになっており、逆指値のレートを予め設定しておかないとポジションを保有できません。

今後ドル円が下落する可能性があるものの、140円で損切りをしたい場合を例に解説します。この場合、140円よりも少し上の水準で逆指値注文を設定してエントリーを行うことで、ある程度長期間保有して、マーケットをチェックしない期間があったとしても損切りは忘れずに行ってくれるという仕組みです。

FX初心者は逆指値注文を忘れることが多いため、必ず逆指値注文を入力しないとエントリーできないノックアウトオプションはメリットがあります。

4.まとめ

ここではドル円が円安方向で推移する中、円高になる可能性と考えられる今後の材料について解説しました。

ドル円が下落するという視点を持っている投資家はまだ少ないものの、多くの人が同じ方向を向いている時こそ相場は逆転する可能性があります。円高シナリオを予想しながら、注意深くトレードを行いましょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)