2024年6月現在、日銀政策決定会合が発表されました。先進国の中でも唯一タカ派に転じるのではないかと注目されていたものの、結果としてはハト派の印象を与え、円売りが加速しました。

本稿では、プロトレーダーの筆者が、日銀政策決定会合やドル円相場について解説します。株式市場やユーロ円にもついても説明するので、是非参考にしてみてください。

※本記事は2024年6月17日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

- 日銀政策決定会合では7月より国債買い入れを減額する方向を発表

- ハト派の印象から金利は低下し、円売りに

- 7月にかけてのトレード戦略

3-1.ドル円は短期的にはショート目線

3-2.ユーロ安が進行する可能性も - まとめ

1.日銀政策決定会合では7月より国債買い入れを減額する方向を発表

まず、日銀政策決定会合では、政策金利が据え置きとなり、市場予想通りの結果となりました。国債買い入れオペの減額をするかに注目が集まり、7月より国債買い入れを減額する方向が発表されました。

日本経済新聞で事前に国債買い入れ額を減額する見通しとのリーク記事が出ていたため、市場ではすでに国債買い入れの減額を織り込んでいたことから、1ヶ月延期となったことは予想外の結果となりました。そのため、若干ハト派との印象を与え、円売りが加速しました。

国債買い入れオペは日本国債の市場において大きいフローであり、減額幅によっては日本国債の金利が急騰するリスクもあります。そのため為替の円安の歯止めの効果を狙った国債減額の決定はリスクがあるため、影響を考えて1ヶ月猶予期間を作ったのでしょう。

国債買い入れ額の減額やペースについては、植田総裁が記者からの質問に、次の通り回答しています。「国債市場の安定に配慮するための柔軟性を確保しつつ予見可能な形で減額していくことが適切だ。減額する以上、相応の規模になると考えているが、具体的な減額の幅やペース、枠組みなどについて市場参加者の意見も確認しながらしっかりとした減額計画をつくっていきたい。次回会合で今後1〜2年程度の具体的な減額計画を決定し、すみやかに減額をおこなう予定だ。」

参照:日銀「総裁記者会見」

1年から2年という年数には大きな意味はないとの趣旨の発言をしており、今の段階では見通しを立てることができないので、そのくらいのスパンで計画を示すことができればいいという程度の説明のようです。

また、プロトレーダーの筆者としては、7月には国債買い入れ額の減額と政策金利の引き上げを同時に行う可能性はあるのかとの質問に対して、植田総裁が、当然その可能性もあると断言していた点に注目しています。円売りポジションの解消のトリガーになると可能性があり、為替市場に大きな影響を与えるでしょう。

植田総裁としては、国債買い入れ額の減額はQTではなく、影響度合いを極力小さくしたオペレーションに持っていきたいとの意図であると発言しているものの、実際は市場の理解を求めていると考えられます。

2.ハト派の印象から金利は低下し、円売りに

※図はTradingView[PR]より筆者作成

日銀政策決定会合前後の動きについて解説します。上記のチャートでは、ドル円(ローソク足)、日本国債10年金利(黄色)、日経平均先物(水色)を表示させています。

12時付近で政策金利が発表され、国債買い入れ額が減額されなかったことからハト派の印象を与え、金利は低下し、円売りとなりドル円は上昇しました。金利低下から株式市場は一度上昇しているものの、植田総裁の会見を天井にして、ドル円は下落し金利も再度上昇、株価も下落しました。

その後、国債金利はほぼ低下した分を取り戻す動きを見せたものの、株式市場の下落幅が大きくなっています。ただし、これは日銀政策決定会合の影響ではなく、フランスのリスクが市場で騒がれたことが原因です。

2024年6月現在、フランスではマクロン大統領が総選挙を実施することを発表し、左派連合が勝利した場合はEUから離脱する可能性を示唆して市場に衝撃を与えました。与党が敗北する可能性が出ている中で、フランスのEU離脱リスクはヨーロッパ圏に深刻な影響を与えるため、株式市場の下落に繋がりました。

3.7月にかけてのトレード戦略

3-1.ドル円は短期的にはショート目線

ドル円は、引き続き戻り売りのスタンスでトレードできるでしょう。

※図はTradingView[PR]より筆者作成

ドル円の日足チャートを確認すると、青色の水平線で示した154円台半ばがサポートラインとなります。158円台をつけた後、円売りを仕掛ける材料がなくなったことから失速しています。158.30(日銀政策決定会合後の高値)を越えるまでは戻り売り方針を維持しているため、ターゲットは155円あたりから154円台半ばだと考えられます。

ただし、ドル円が下落トレンドに転換するタイミングはFRBが利下げ方針に転じた時と考えており、また、スワップポイントが大きくマイナスになるため、ショートポジションを構築する場合は短期的な目線を持ちましょう。

一方で158.30を超えた場合には、160円が再度視野に入ってくるため、一旦損切りを検討したほうがよいでしょう。

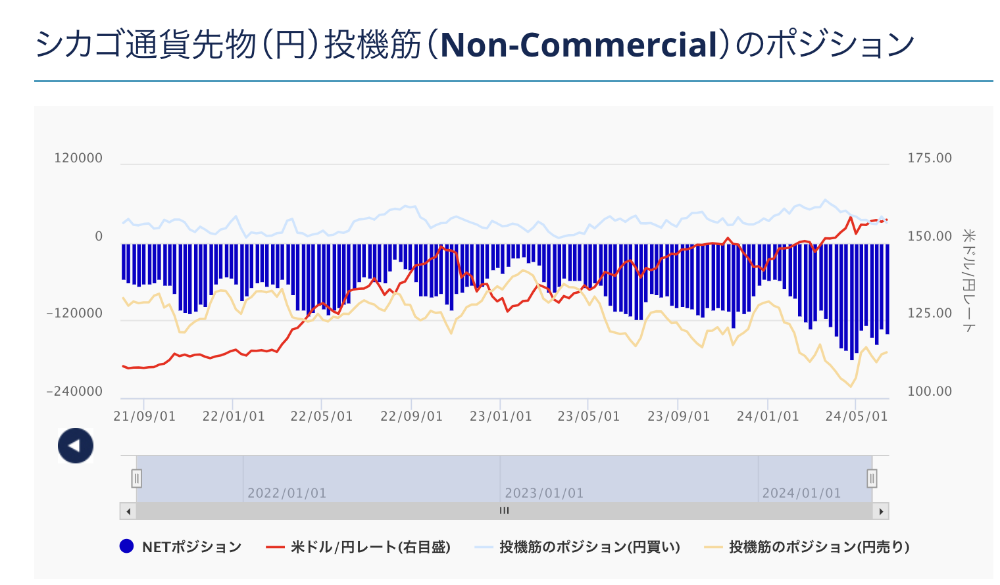

出典:外為どっとコム「IMM通貨先物ポジション」

IMM通貨先物ポジションにおける、機関投資家のポジション動向を確認すると、円売りが若干拡大しています。更に円売りを仕掛ける投資家がおり、円売り圧力の強さを確認できます。

3-2.ユーロ安が進行する可能性も

次にユーロ円について解説します。

ユーロは欧州議会選挙において、各国の与党が大敗を喫しています。政権維持が難しく、政治リスクが日に日に増大しています。そのためユーロを強気で買っていくことは難しく、これから円高に向かう場合は、ドル円よりもユーロ円の方が、値幅が出やすい可能性があります。

テクニカル分析から、エントリーポイントを解説します。

※図はTradingView[PR]より筆者作成

ユーロ円の日足チャートを確認すると、169円台から大幅に失速しています。これは円高ではなくユーロ安から発生した値動きです。

日足では一旦50日移動平均線でサポートされて反発しており、戻り売りのチャンスと判断できます。損切りラインは170円を超えたあたりで、エントリーを168円台後半から3回程度に分け、平均取得単価を169円前半で調整しながらのトレードは選択肢の一つになるでしょう。

プロトレーダーの筆者としては、2024年6月現在の水準から下落した場合は、ポジションを積み増すピラミッティングを行いつつ、下攻めを行う方針です。50日移動平均線の167円台半ばが最初のターゲットであり、この水準を割ってきた場合は164円が視野に入ってくるでしょう。

4.まとめ

本稿では、日銀政策決定会合の結果や市場の反応、今後のトレード戦略のアップデートを行いました。

クロス円の動きがそろそろ出始めそうな時期に差し掛かっており、転換期となる可能性があります。相場が急変するリスクがあるため、値動きの大きさに注意しながらトレードをしましょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)