2023年4月現在、FX市場ではアメリカのインフレ率の動向と、FRBの金融政策の行方に注目が集まっています。

今回はプロトレーダーの筆者が、インフレ動向を知る上で重要な指標であるCPIと、今後のドル円の動向について解説します。

※本記事は2023年4月17日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

1.CPIの結果

2023年4月12日に発表された、アメリカのCPIの結果を確認しましょう。

| 結果 | 予想 | 前月 | |

|---|---|---|---|

| 総合CPI(対前年比) | 5.0% | 5.1% | 6.0% |

| コアCPI(対前年比) | 5.6% | 5.6% | 5.5% |

ヘッドラインと呼ばれる総合CPIは大幅に低下する動きとなりました。一方でコアCPIは予想通りの結果でした。前月からは上昇しています。

まず総合CPIの重要なポイントを解説します。インフレの鈍化が確認できました。数字が大幅に低下した理由として、エネルギー価格とガソリン価格の下落が挙げられます。予想の時点で、前回から大幅に低下しており、ガソリン価格の下落による総合CPIの低下はある程度予想されていたと言えます。

インフレ鈍化のもう一つの要因として、帰属家賃の低下が挙げられます。足元では、帰属家賃がなかなか低下しない動きが続いていました。しかし、帰属家賃の低下が数字にも現れ始めています。

帰属家賃は総合CPIの数字に対しての寄与度が、20%以上を占めています。大きく影響する項目であるため、全体の数字を押し下げました。

しかしコアCPIが低下していない点は、今回の注目ポイントです。コアCPIとは、変動費の大きい生鮮食品やエネルギー価格等を除いた数字です。物価のトレンドや基調を判断する指標です。

FRBは政策判断のために、コアCPIを重視してチェックする傾向があります。コアCPIが低下していないため、インフレは抑制方向ではないと判断できるようになります。CPIを見る場合は総合CPIだけで判断せず、コアCPIの方を重視しましよう。

また市場参加者の視点を知る上でも、コアCPIは大切です。2023年4月現在は、賃金動向やサービス価格の動向に焦点が集まっています。サービス価格はコアCPIに直結するため、市場ではコアCPIの重要度が高まっています。

コアCPIが全てではなく、他にもPCEデフレーターなど、賃金やサービス価格の動向を探る上で重要な指標はあります。沢山の指標があるため、全部をチェックするのは難しいと感じる場合は、まずはコアCPIをチェックしてみましょう。

2.CPIを受けた市場の動きと背景

CPIが発表された後、最初の動きは株高・ドル安の動きとなりました。総合CPIのヘッドラインがあまりにも低い数字であり、市場参加者が反応した結果でしょう。

ドル安に動いた理由としては、CPIの低下が挙げられます。多くの市場参加者はCPIの低下がFRBにとってのインフレ鈍化のサインとなり、利上げスタンスや今後の利下げに含みを持たせる可能性が高い、もしくはそのような動きになる可能性があると連想し、ドル安となりました。

しかし経済指標が発表された直後の値動きは、多くの場合では一時的な動きに留まります。FX初心者は、慎重に判断しましょう。

CPI発表後は、株安の方向で推移しました。ドル安も一服する動きとなりました。コアCPIが低下しておらずサービス価格の下落が確認できなかったこと、コアCPIが前月から上昇していること、総合CPIでエネルギー価格の下落が大きく数字低下に寄与したことなどにより、発表直後のトレンドが続かなかったと言えるでしょう。

3.4月から5月にかけての市場動向は?

CPIを受けても、市場の利上げ見通しは大きくは変化していません。米ドルは引き続き、対主要通貨に対して売られやすい地合いが続きそうな状況です。

ドル円は133円台を維持しています。しかし日本の金融政策の転換を懸念する声等もあり、円安が年内継続する見方を強めることはできないでしょう。ドル円は高値を見極め、売っていくスタンスも選択肢の一つでしょう。

市場は、円高方向で推移するという見方が一致してきています。ドル売り方向で市場の見方が一致しているときは、見方通りには動きにくい傾向があることは知っておきましょう。

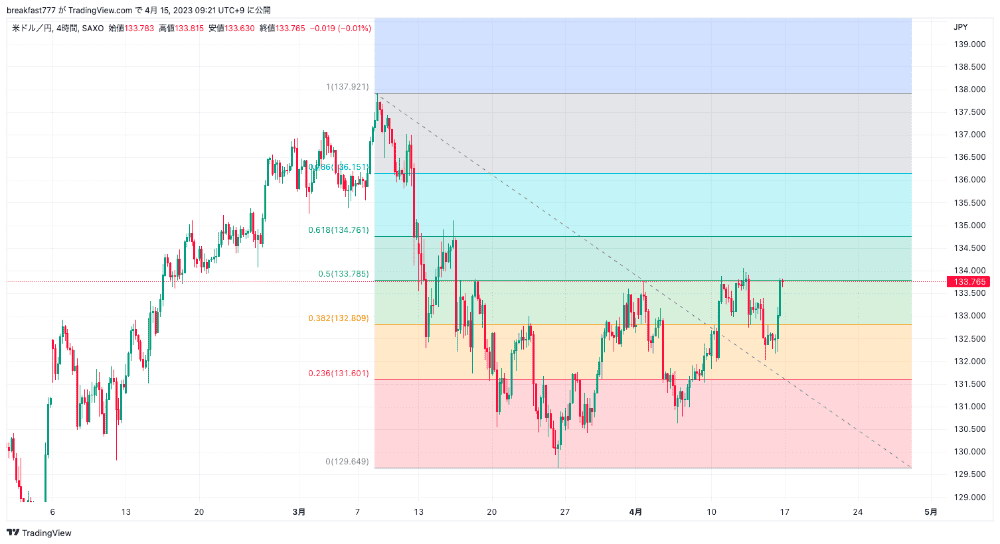

ドル円をチャートから、上値目処を考えてみましょう。

※図はTradingViewより筆者作成

上記のチャートはドル円の4時間足チャートです。CPI以降に一度132円台まで下落したものの、その後ドル上昇により133円台後半まで再度上昇する動きとなりました。

フィボナッチリトレースメントでチェックすると、2023年4月現在の水準は3月高値から下落した安値を引いた丁度半値戻しの位置にいると分かります。134円付近では上値が重くなることが予想されます。

しかし一度134円に到達しており、何度かこの上値をトライする動きが出ていました。134円を突破すると、134円をバックにショートポジションで攻めている投資家のストップロスの買いのフローが出てくるため、134円台後半が次のターゲットになるでしょう。

またユーロはECBのタカ派姿勢が明確になりつつある中で、ユーロロングのポジションが大きく増加しています。タカ派に傾斜しているからこそユーロが上昇している環境下、市場参加者の大多数がユーロロングに傾いているため、注意しましょう。

逆回転が始まった場合は、値幅が大きくなりやすくなります。ロングがメインシナリオではあるものの、下で拾っていくというスタンスも選択肢の一つでしょう。

トレードで利益を出すためには、ニュースから市場参加者の心理がどのように変化するかも考えてみてください。ポジション構築の際には、ニュースから判断できる動きだけでなく、既にそのニュースがどのくらい市場に織り込まれているかを意識してみてください。エントリーしても利幅がしっかりと取れるかなど、リスク管理も忘れずにチェックしましょう。

4.まとめ

アメリカCPIから、ドル円への影響、そして今後の為替市場のシナリオについて、プロトレーダーの筆者が解説しました。引き続き5月はFOMCでの内容やアメリカの利上げスタンス、そして欧州のタカ派姿勢が維持されるのかどうか等に注目が集まるでしょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)