2024年6月現在、アメリカのPCEデフレーターの結果を受けて、利下げ期待からドルが下落しやすい展開となりました。

本稿では、プロトレーダーの筆者が2024年6月の市場動向を分析し、PCEデフレーター、日経平均株価、ドル円の展望について解説します。是非参考にしてみてください。

※本記事は2024年6月4日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

- PCEデフレーターはインフレ警戒感を強める数字ではない

- PCEデフレーターを受けた市場の反応

2-1.利下げ期待を受けてドルは下落

2-2.年1回の利下げが織り込まれている - 6月の相場動向とドル円の動向

3-1.日経平均株価は7月に4万円台を突破か

3-2.ドル円は上値が重くなりやすい展開を予想 - まとめ

1.PCEデフレーターはインフレ警戒感を強める数字ではない

まずはPCEデフレーターの結果をチェックしましょう。

アメリカのPCEデフレーター

| 指標 | 結果 | 予想 | 前月 |

|---|---|---|---|

| PCEデフレーター(前月比) | +0.2% | +0.3% | +0.7% |

| PCEデフレーター(前年同月比) | +2.7% | +2.7% | +2.7% |

| コアPCE(前月比) | +0.2% | +0.3% | +0.3% |

| コアPCE(前年同月比) | +2.8% | +2.8% | +2.8% |

ポイントは、総合PCEデフレーターの前月比が予想対比低下したこと、5月に発表された数字が、+0.8%から+0.7%に下方修正されたことです。4月に発表された数字では、前月比で+0.7%も上昇していましたが、+0.2%まで鈍化しており、インフレが落ち着いてきていることが分かります。

コアPCEデフレーターの前月比をみても予想対比で低下しており、インフレ警戒感を強める数字ではありませんでした。一方で、コアPCEは前年同月比で+2.8%と前月から変化しておらず、まだインフレが抑制されたと判断するには早いと言えるでしょう。

2.PCEデフレーターを受けた市場の反応

2-1.利下げ期待を受けてドルは下落

次にPCEデフレーターを受けた市場の反応を解説します。

※図はTradingView[PR]より筆者作成

チャートでは、オレンジがドルインデックス、水色がS&P500指数、緑色が米国債2年金利を表しています。数字が全体的に弱いと判断され、利下げ期待が強まったことで金利が低下し、ドルは下落しました。

金利が低下しS&P500指数は上昇しています。ただし株価は一度下落しており、月末調整による買いが引けの上昇を促したと判断できるため、6月に入ってからの動きには注意が必要です。

2-2.年1回の利下げが織り込まれている

PCEデフレーターを受け、市場の利下げ観測がどのように変化したかを確認しましょう。

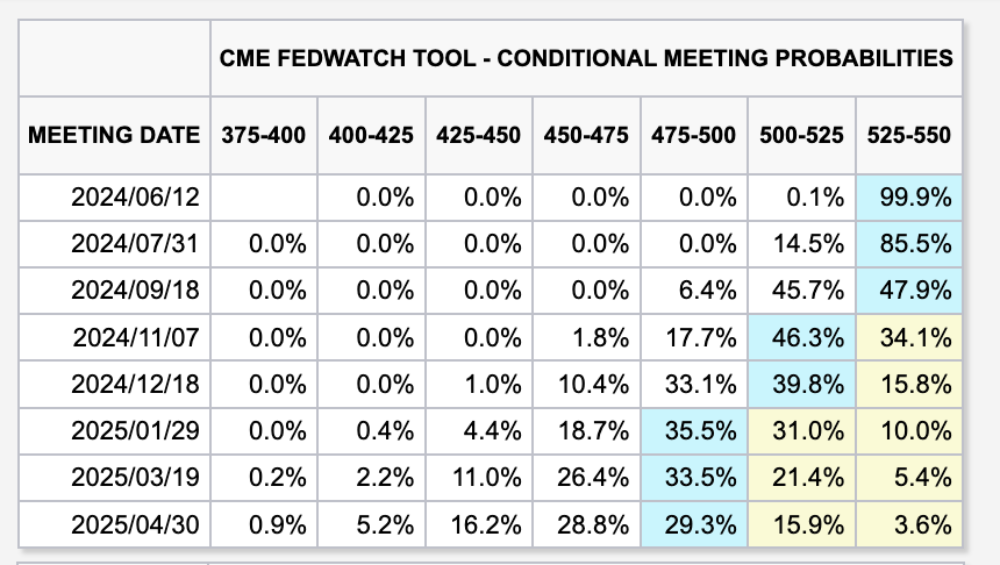

出典:CME「FedwatchTool」

CMEのFed Watch Toolから、短期金利の先物市場から逆算して市場がいつのタイミングで利下げを織り込んでいるのかを確認することができます。

9/18までは政策金利を据え置く予想ではあるものの、47.9%となっています。発表前と数字はほとんど変わっていません。9月に利下げする可能性は、五分五分でしょう。

11/7には1回の利下げが織り込まれています。PCEデフレーターが発表されるまでは、年間の利下げ回数がほぼ0回と予想されていたため、市場が利下げを警戒し始めたと判断できます。

短期金利から長期金利までしっかりと低下してきており、また労働市場の軟化、個人消費やセンチメントの弱さを表す数字も出てきているため、プロトレーダーの筆者としては、夏場にかけてさらに米国経済の鈍化傾向が見られると予想しています。

3.6月の相場動向とドル円の動向

3-1.日経平均株価は7月に4万円台を突破か

最初に日本株について解説します。日本株を見る際には、日本国債の金利上昇に着目してみてください。

※図はTradingView[PR]より筆者作成

チャートは、ローソク足が日経平均株価、オレンジが日本国債10年金利を示しています。

2024年6月現在、日銀の利上げ観測が高まっており、7月にも日銀は0.25%の利上げを行うのでは無いか、また、日銀の国債買い入れオペが減額されるのではないか(つまり日本国債を日銀が市場から買い上げる金額が減少するため需給が悪化する)と市場参加者が懸念しており、金利が急ピッチで上昇しています。

10年金利は1.1%台まで上昇しており、日経平均株価には向かい風と言えるでしょう。プロトレーダーの筆者としては、日経平均株価は短期的に調整する可能性があると考えており、7月の利上げ観測が後退するタイミングで4万円台を超えると予想しています。

日足チャートを見ると、日経平均株価は4月から5月にかけてレンジが切り下がっていますが、底堅い動きも見られます。金利が上昇する中で底堅く推移しているのは、メジャーSQを控えての動きでしょう。夏場にかけては下落しやすい動きになる可能性があります。

海外投資家動向をみると日本株を売越している週も出てきており、2024年の年初から続く強気相場が一旦落ち着いてきています。

3-2.ドル円は上値が重くなりやすい展開を予想

※図はTradingView[PR]より筆者作成

ドル円は160円をつけた後に為替介入を受けて下落し、その後は再度円売りで攻められています。足元では、市場の焦点は金融政策から経済動向に移り始めており、弱いISM製造業景況感指数に反応しています。

個人投資家のポジション動向を見ると、157円台からロングポジションが積まれているため、ドル円は上値が重くなりやすい展開が予想されます。円安トレンドは崩れておらず、ドル円の下値も堅いことが想定されるため、円売りポジションを構築する場合には、短期目線での取引がメインとなるでしょう。

日銀が利上げをした場合でも、日米金利差が大きく縮小するわけでは無いため、一時的に円安に振れても、どこかで円安方向に振り戻される可能性があります。長期トレードであれば140円台からのロング、短期トレードあれば160円手前からのショートを構築することは、選択肢の一つでしょう。

急落が発生する可能性があるため、リスク管理を徹底し、冷静に対処できる準備をしておきましょう。またクロス円では、豪ドル円やNZドル円の上昇が大きいためチェックしてみてください。

4.まとめ

本稿では、アメリカのPCEデフレーターの結果や、市場の反応、日経平均株価とドル円の戦略や方向性について解説しました。

トレードで大事なのは、方向感を当てることではなく、まずはリスク管理を行うことです。無理のない範囲でトレードし、心理的な余裕を持って取り組みましょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)