2023年6月現在、足元日本株は上昇し続けています。ドル円は、2022年に為替介入が行われた水準に到達しそうな勢いです。

一方で相場が盛り上がってきた時に慌てて乗ると、高値掴みをするリスクがあります。相場がなぜ上昇しているかを理解した上で、投資戦略を立てたいものです。

本稿ではプロトレーダーである筆者が、日本株とドル円の関係性について解説します。

※本記事は2023年6月26日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

1.日本株の上昇の背景

日本株の上昇に大きく寄与しているのは、海外投資家の日本株買いです。

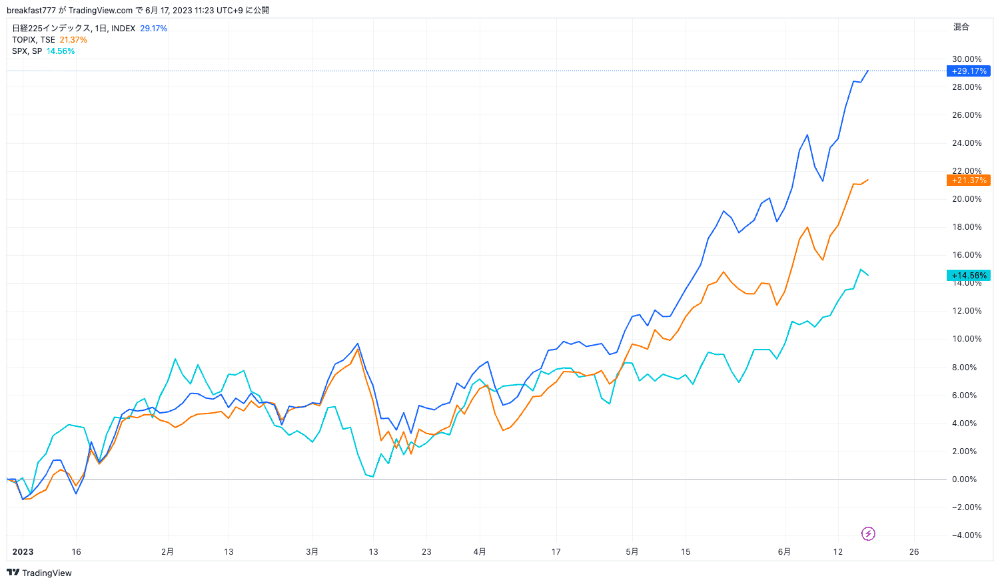

※図はTradingView[PR]より筆者作成

上記の図を見てください。まず日経平均株価(青色)が大幅に上昇しています。その後オレンジのTOPIXが上昇しており、米国株のS&P500指数(オレンジ)と比較しても上昇幅は大きくなっています。

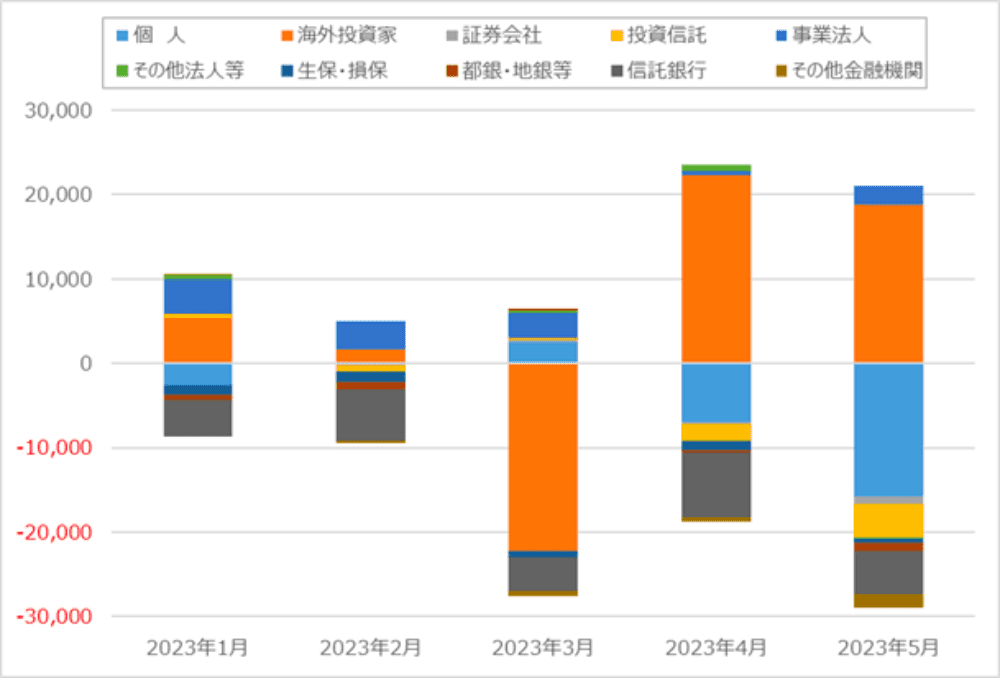

出典:野村アセットマネジメント「堅調な日本株を買い支えているのは?」

上記は投資部門別株式売買状況です。東京証券取引所のデータをベースに野村アセットマネジメントが作成しています。

オレンジは海外投資家を指しています。3月は日本株が売り越しとなっていたのに対して、4月からは急激に買い越しに転じています。

日本株の取引高の7割から8割は、外国人投資家のフローが占めていると言われています。日本株の上昇は、外国人投資家のフローで成り立っていると言っても過言ではないでしょう。

次に日本株のETFのフローを見てみましょう。

出典:野村アセットマネジメント「堅調な日本株を買い支えているのは?」

上記は、日本株ETFへの累積資金フローチャートです。4月あたりから米国籍の日本株ETFへ、堅調に資金が流入していると分かります。欧州籍の日本株ETFからも、堅調に資金が流入しています。

一方で日本国籍の日本株ETFは、資金流出しています。日本勢が売ったとしても、海外勢のフローが勝り、結果として日本株は上昇しています。海外勢のフローの影響の大きさが分かるでしょう。

日本株が買われている理由としては、割安な銘柄が多いこと、財務状況改善が期待できるようになったことが挙げられるでしょう。

まず割安な銘柄が多いという点に関して、日経平均株価の2023年6月現在のPERは15倍超であるものの、4月はまだ13倍台後半で推移していました。一方でS&P500指数は20倍超と言われており、米国株よりは日本株の方が割安な銘柄が多いと言えます。

また、東京証券取引所は、PBR1倍割れの企業に対して対策を求めたとの報道がありました。東京証券取引所は民間の証券取引所であり、民間が上場企業に対して財務改善を求めることは、異例です。日本のPBRは放置され続けていたため、指摘をすることで日本株の魅力を海外に発信したかったのでしょう。

伝説の投資家とも言われているウォーレンバフェット氏が、日本の商社株を初めて購入したことも話題となりました。ウォーレンバフェットに追随する投資家が増えて、商社株は上昇しました。

投資家が日本株を見直し、積極的に購入する動きは、日本株の上昇にポジティブな影響を与えるでしょう。では次に日本株と円安の関係性を、海外投資家の視点から解説していきます。

2.海外投資家が日本株を買うと円安に影響する?

海外投資家は日本株を購入する際に、為替リスクを軽減するために、ドル円をロングし(買い)ます。

株式を購入する場合に必要な金額を1株100万円(わかりやすく単元を1株で記載)として、1ドル100円の時に1万ドルを用意して日本円に円転します。そして100万円で日本株を購入し、株価が150万円になったとします。利益は50万円です。

しかしドル円が1ドル100円から、株式売却時に120円になれば、150万円÷(1ドル)120円=12,500ドルとなります。

日本円換算では100万円→150万円に増加し、リターンは50%となるものの、円安が進行し、1ドル120円となれば10,000ドルは12,500ドルとなり、リターンは25%に減少します。

そのため海外投資家は100万円で株式を購入したタイミングで、同じ米ドルの数量分をドル円でロングし、為替リスクを軽減します。日本株買い+為替リスクをなくすためにドル円をロングしておけば、円安方向に為替が動いても、ドル円のロングを保有することで、その分日本円の評価益が発生し、ドル建て換算でもリターンを維持できます。

以上が、日本株が上昇するとドル円の上昇圧力に寄与するロジックです。

3.今後のドル円と日本株の動向は?

プロトレーダーの筆者としては、日本株の見直し買いはある程度完了したと考えています。日経平均株価のPERは15倍程度まで上昇しており、そろそろ一服する水準でしょう。日経平均株価は、一旦は30,000円から31,000円のゾーンまで下落すると考えており、利益確定売りをするタイミングを検討しましょう。

ドル円は、物価見通しが予想よりも高い位置で推移していると日銀がコメントを出しており、7月に何かしらのアクションが出てくる可能性があります。円売りポジションで市場が傾いているため、巻き戻しのフローが発生しやすいと言えるでしょう。

またユーロ円やポンド円、豪ドル円等クロス円の上昇速度は早すぎるため、この動きに対しては一旦抑え込む可能性があります。ここから更なる円安を想定することは、短期的には難しいでしょう。

ドル円は上昇しても143円台付近が限度と考え、リスク管理しながらショートポジションを構築するFX戦略も、選択肢の一つでしょう。

4.まとめ

日経平均株価の上昇と円安の関係性を、海外投資家のフローを材料にプロトレーダーの筆者が解説しました。

「なぜ日本株と円安が関係しているのか?」との疑問が解決できる記事になれば嬉しいなと思いながら執筆したので、皆さんの投資行動の一助となれば幸いです。

焦って相場の上昇に乗ろうとすると高値掴みになり、損する恐れもあります。押し目をしっかりと待ってからエントリーしましょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)