2023年6月現在、為替市場ではクロス円の上昇が止まりません。ドル円は143円を超え、145円に到達する勢いです。

米国株はFRBがタカ派的な姿勢を示すも、堅調な地合いとなっており、どこまで上昇するのかに注目が集まっています。

本記事ではプロトレーダーの筆者が、米株とドル円が上昇している背景や、今後の相場の注意点について解説します。ぜひ参考にしてみてください。

※本記事は2023年6月25日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

- 米国株の状況

- 投資家のセンチメント

2-1.fear&greed index

2-2.PUT AND CALL OPTIONS

2-3.VIX指数 - 米国金融政策の状況

- ドル円の動き

- まとめ

1.米国株の状況

最初に米国株について現在の状況を整理したいと思います。

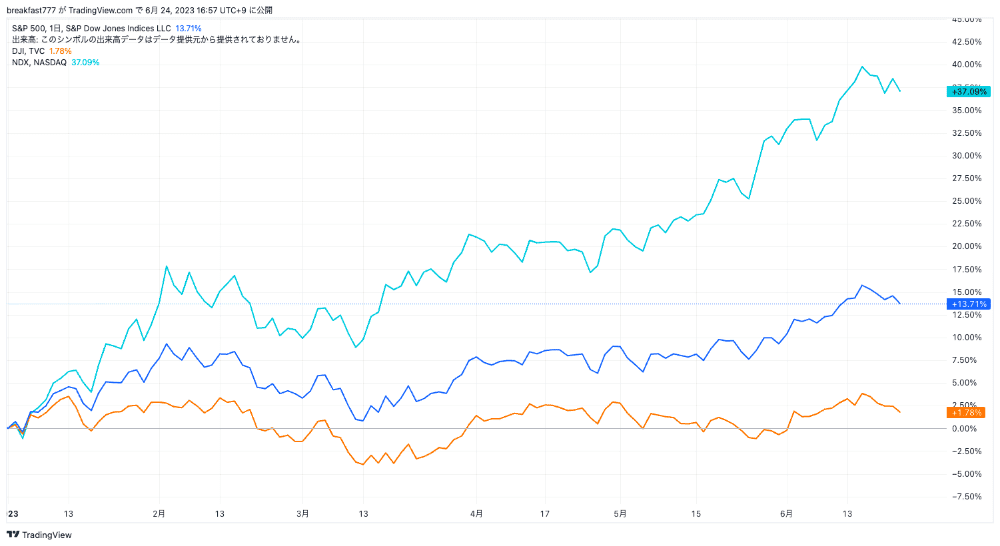

※図はTradingView[PR]より筆者作成

米国株の主要3指数から識認していきましょう。一番上昇率が高いのはNASDAQ(水色)となっており、年初から35%以上の上昇率を記録しています。いつまで上昇が続くのかが注目されています

NVIDIAのような半導体関連の大型銘柄が牽引しており、全体が上昇しているというよりは一部の大型株への資金流入が強いことが理由として挙げられます。半導体バブルのような状況となっていることから、空売りを仕掛けている機関投資家は、評価損失が拡大しています。

青色はS&P500指数です。オレンジはNYダウであり、NASDAQやS&P500指数と比較すると、小幅な上昇に留まっています。

2.投資家のセンチメント

2-1.fear&greed index

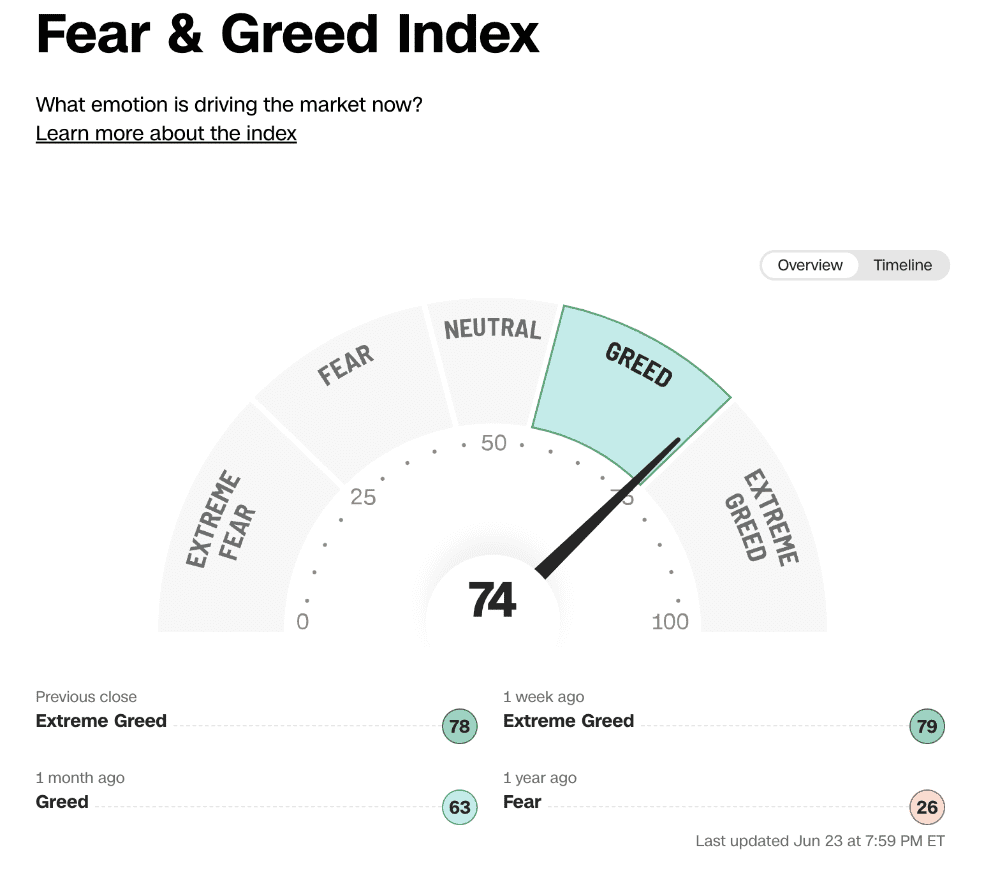

出典:CNN Business「fear&greed index」

上記はfear&greed indexです。先行きに対する投資家の心理を表しています。相場は投資家が動かしており、センチメントの変化はトレードの参考になります。

fear&greed indexは6月23日時点で74となっています。最大の強気からは若干低下しているものの、まだまだ投資家は楽観的な姿勢は崩していないと考えられます。

fear&greed indexは、傾き過ぎると危険とも言われています。市場が一方向に傾けば、その後に大きな反動が発生しやすくなるためです。

2-2.PUT AND CALL OPTIONS

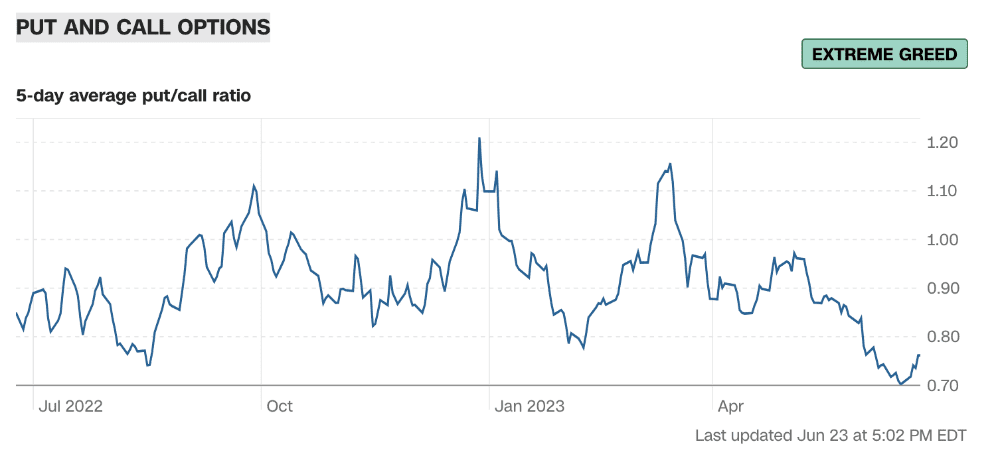

出典:CNN Business「PUT AND CALL OPTIONS」

次にプットアンドコールレシオを紹介します。オプション取引には、コールとプットがあります。コールは買う権利を、プットは売る権利を意味しています。

プットコールレシオは、put÷callで計算されます。コールが大きくなると、1を下回ります。

コールが大きくなることは、買う権利を欲しい人が多い、つまり相場が上昇しやすいと思っている人が多いと言えます。反対に、プットが大きくなれば、売る権利を欲しい人が多い=下落しやすいと思っている人が多いということです。

分かりやすさを重視した、シンプルな説明にしているため、細かな意味合いを割愛しているという点はご理解ください。

2023年6月時点では、プットコールレシオは1を大幅に下回っています。コールオプションを買っている人が多いということです。市場参加者は将来的に株式市場が上昇しやすいと考えている人が多く、過去の推移を見てもかなり楽観的になっていると分かります。

2-3.VIX指数

次にVIX指数を紹介します。

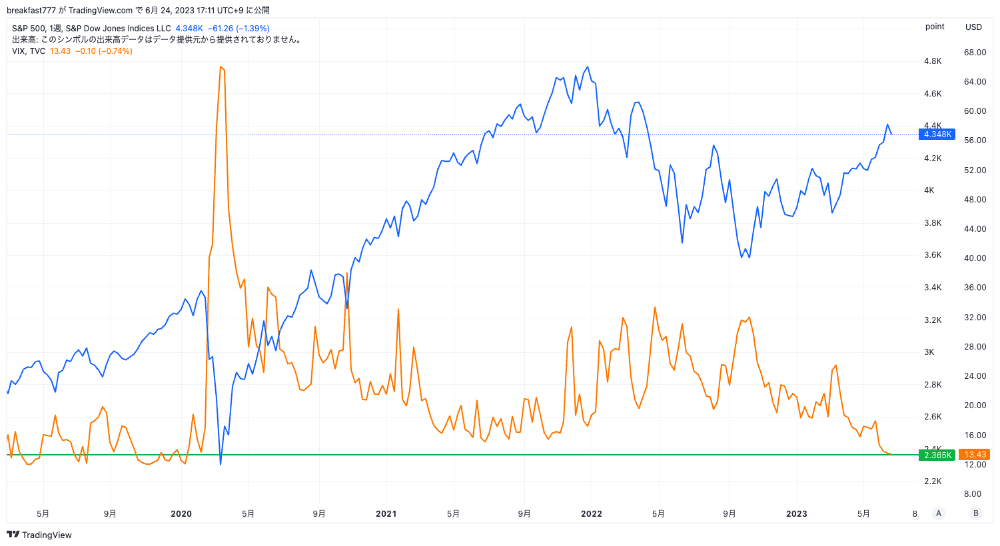

※図はTradingView[PR]より筆者作成

上記のチャートでは、S&P500指数(青色)とVIX指数(オレンジ)を表示しています。

VIX指数は恐怖指数とも呼ばれており、市場参加者が将来どのくらいの不確実性を考えているのかをチャートで表現しています。

VIX指数が低下するほど、市場参加者は安定したマーケットだと思っており、楽観視していると理解できます。

2023年6月現在のVIX指数の水準は13台であり、2020年と同水準です。かなり低い水準だと言えます。VIX指数が低水準であれば、トレンドが継続しやすいとも判断できます。

ただし相場は大きく傾くと、反動が起きやすい傾向があります。市場参加者が楽観視している点は、注意すべきポイントでもあります。

3.米国金融政策の状況

次にファンダメンタルズから考えていきましょう。パウエル議長は、年内に後2回利上げをする可能性を言及しました。

参照:ブルームバーグ「パウエル議長、年内2回の追加利上げで方向性示唆-下院金融委で証言」

市場では7月から据え置きの可能性を残していたものの、パウエル議長の発言によって、シナリオを否定されました。

しかし市場では、年内に2回の利上げはまだ先物市場で織り込まれていません。パウエル議長の発言は、半信半疑で捉えられていると分かります。

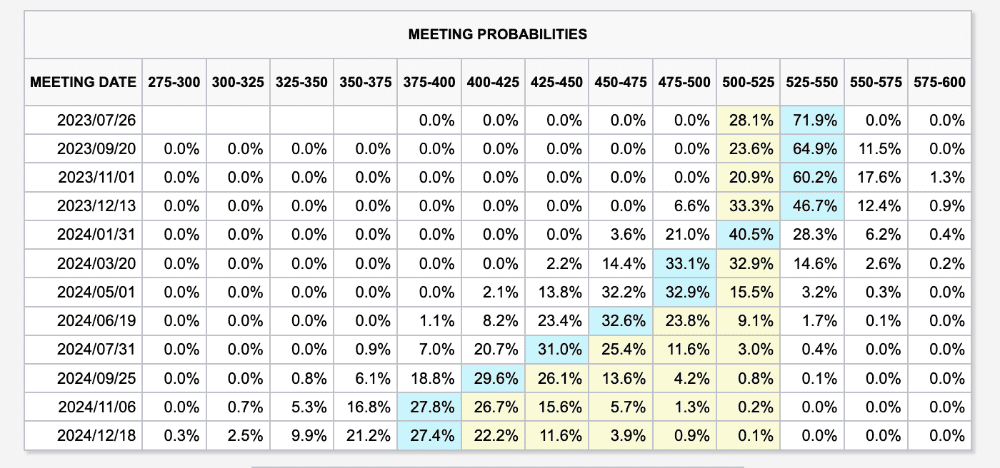

出典:CNN「FedWatchツール」

5.25%から5.50%に7月利上げを行い、その後12月まで据え置きとなっていることが上記の表から分かります。利上げは1回分のみ相場に織り込まれているものの、残り1回は織り込まれていません。パウエル議長の発言通りに政策金利が引き上げられた場合、株式市場にとってはマイナスの影響が出る可能性があります。

4.ドル円の動き

ドル円を米国経済の動きから考えてみましょう。プロトレーダーの筆者としては、ドル円が150円方向を目指し続ける展開は難しいと考えます。

ドル円は日米金利差から上昇する動きが続いており、中長期的に見れば日米金利差は完全には収斂しないと想定されます。

米国の利上げは多くても残り2回である確率が高く、タカ派的なFRBの姿勢と、金利差の影響からドル円を安心して買っている投資家が多い状況です。

米国金利の見通しが立てやすい中で、変動要因は日銀の金融政策です。日本の物価上昇も進み続けています。

日銀の植田総裁は、「予想以上に物価の低下が遅い」との発言が出ています。政策金利の引き上げはないとしても、YCCを調整する可能性は視野に入れておきましょう。

参照:ロイター「物価の下がり方「やや遅い」、見通しは確度も重要に=日銀総裁」

ドル円は、そろそろ為替介入を意識する水準になってきています。これからドル円をトレードする場合は、夏場まではショート目線でドル円のFX戦略を立てることも、選択肢の一つでしょう。エントリーポイントの目安は、143円以上でしょう。

ただし日米の金利差の縮小は、まだまだ期待できません。ドル円が下落したタイミングを、ロング(買い)ポジションを作るチャンスと捉える戦略も考えられます。ロングポジションを構築する場合は、130円台半ばが、エントリーポイントの目安になるでしょう。

短期的な円売りが積み上がっているため、解消のフローが出た後は円売りが再開される可能性があるため注意しましょう。

5.まとめ

本稿では、2023年6月現在の米株とドル円のトレードについて、プロトレーダーの筆者が解説しました。様々なデータやチャートを用いてみたので、是非読者の皆様もTradingViewなどを利用し、自分でチャートを作り、継続的にウォッチしてみてください。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)