2023年6月のアメリカのFOMC、欧州のECB理事会をきっかけに、ドル円相場が大きく動きました。特にパウエル議長の発言はサプライズであり、今後のFX戦略について悩んでいる方もいるでしょう。

本記事ではプロトレーダーが、FOMCがドル円と利上げ見通しに与える影響を解説します。ECBや日銀の動向についても説明しますので、参考にしてみてください。

※本記事は2023年6月26日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

1.2023年6月FOMC

FOMCでは、これまで行ってきた利上げサイクルから一旦据え置きとし、政策金利に変化はありませんでした。この結果は市場でも大半が予測していたため、サプライズではなく、為替市場に動きはありませんでした。

しかしパウエル議長の会見では、意外な発言が見られました。

- 2年ほどの利上げはないだろう

- 年内にあと2回ほど利上げの可能性がある

- 年内の再利上げは全会一致での見解

- コアインフレ率に低下の兆しが見られない

- コアインフレ率は高止まりすることになるだろう

参考:ブルームバーグ「FOMC金利据え置き、ほぼ全員が利上げ再開予想とパウエル議長」

パウエル議長の発言は、市場の見解や予想とどのように異なったのでしょうか。プロトレーダーの筆者が解説します。

市場では、年内の利上げは残り一回であり、据え置きから、利下げに転じるという予想が大半でした。しかし、パウエル議長の発言では、年内の利上げは2回になる可能性が浮上しました。従来の予想よりも、さらに引き上げられる可能性があり、金利の位置や為替の動きを考え直す必要が出てきました。

多くの市場参加者が予想していた、ドル安シナリオにも影響が出る可能性があります。2023年6月現在、ドルショートでポジションが積みあがっています。しかし今後は、強気でショートポジションを攻めにくくなる可能性があります。

市場は年内の利下げを織り込んでいたものの、可能性は完全に否定され、市場の利上げ織り込みも後ずれしました。

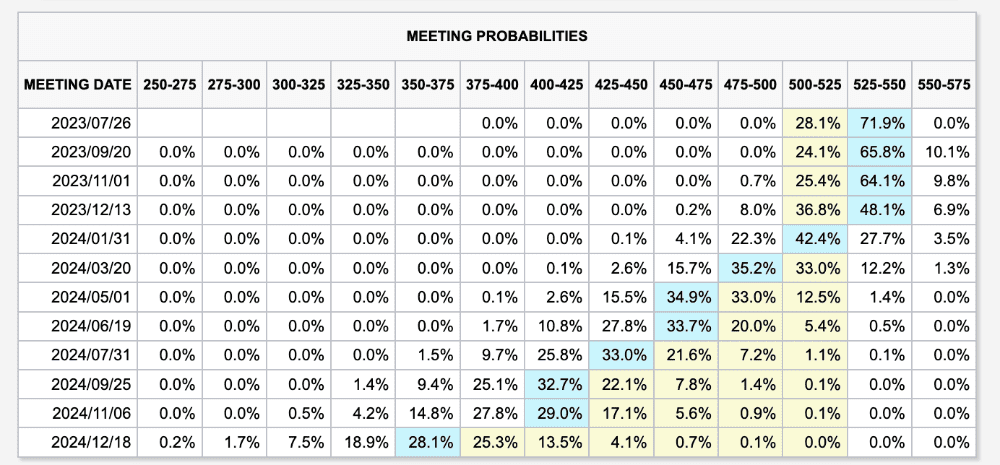

出典:CME「FedWatchツール」

上記は、2023年6月16日時点の利上げ見通しです。7月26日のFOMCで0.25%の利上げが行われ、その後3回ほどは据え置きを行い、次の利下げは2024年1月31日と予想されています。しかし利下げ見通しについては、今後変動する可能性が高いでしょう。

FRBメンバーによる年末のFF金利の中央値の見通しは、5.1%から5.6%まで引き上げられています。インフレが高止まりし、政策金利を引き上げる必要があると判断していると分かります。

コアPCEの数字は、2023年の年末に記録した3.6%から3.9%まで予想が引き上がっています。FOMCの文面でも「スキップ」という言葉が使われており、今回の利上げ停止は「停止」ではなく「一時停止」だと理解できるでしょう。

2.2023年6月のECB

次にECBの結果について解説します。ECBは0.25%の利上げを行い、市場の予想通りの結果となりました。

しかし利上げに関して、市場では9月利上げの可能性を視野に入れていたものの、ラガルド総裁の発言により、7月に連続して利上げが行われることが確実視されています。

ラガルド総裁のコメントのポイントは以下の通りです。

- ベースラインに重大な変化がない限り、7月も利上げを継続する可能性が極めて高く、利上げの一時停止は検討していない

- 利上げの旅路は終わっていない。まだ目的地に到達していない。まだやるべきことはある

- インフレは鈍化しているものの、過度に長い期間、高過ぎる状況となる見通し

- 過去の意外な上振れや堅調な労働市場がディスインフレの速度に与える影響を考慮し、エネルギーと食料を除いたインフレ見通しを特に今年と来年について、スタッフは上方修正した

参考:ブルームバーグ「ラガルドECB総裁、追加利上げ必要と認識-物価圧力根強い」

市場が予想していた以上にタカ派的なスタンスとなり、ユーロ高の材料となりました。欧州圏の物価指数は明らかに高い水準であり、なかなか低下しないため、ECBは懸念しているのでしょう。

インフレが抑制されるまで、しっかりと政策金利を引き上げていくことを市場に明確に伝えた点が今回のECBのポイントです。

3.市場の反応と今後考えるべきこと

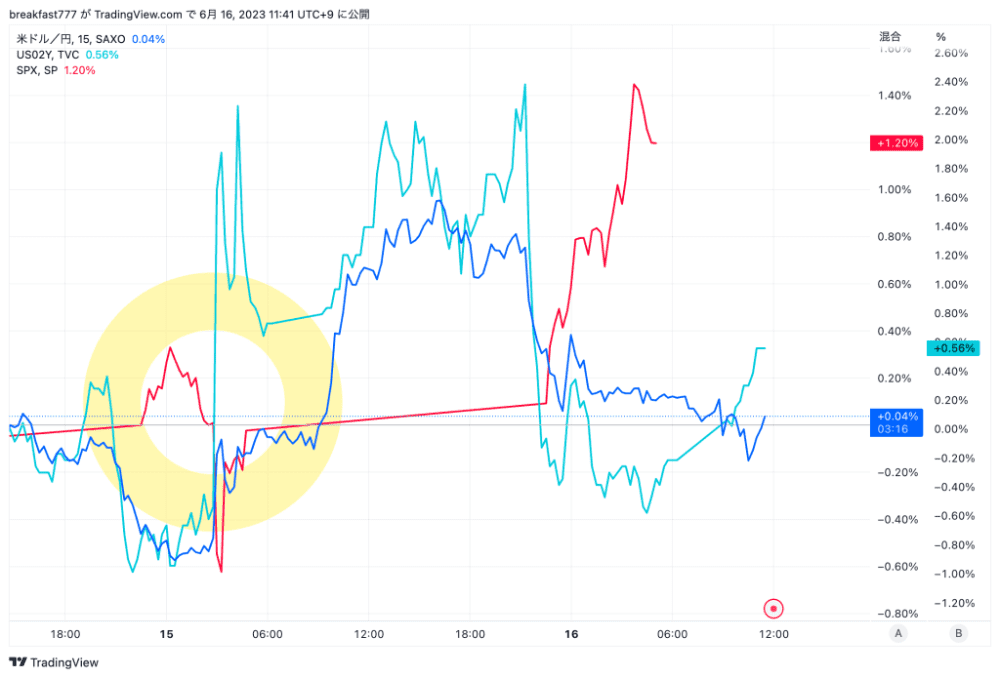

最初に市場の反応を確認します。黄色の丸印がFOMC発表後の動きです。

※図はTradingView[PR]より筆者作成

米国債金利2年(水色)が上昇しドル円が上昇する中、S&P500指数は下落しました。タカ派的なFRBの政策スタンスを織り込みに行った動きになっています。

ドル円は上昇し続け、日本では財務相からも「過度な為替の変動は好ましくない」との、円安牽制発言も出てきました。

参考:ブルームバーグ「替相場の過度な変動望ましくない、注意深く見ていく-鈴木財務相」

株式市場では、どちらにしてもあと2回で利上げが終了するという点から株高の動きに転換しており、大幅に上昇しています。楽観的な動きになっており、上昇トレンドに入ったと捉える投資家が増えてきました。

ドル円は、米国の利上げスタンスが終了すると思われていたものの、利上げのゴール地点が引き上がったため、少し上値余地が増えたと言えるでしょう。プロトレーダーの筆者としては、ドル円の利上げ余地は高まったものの、年内あと2回で利上げ終了とも捉えられることから、ドル円の動向には日銀の政策会合が大きく影響すると考えています。

日銀は物価上昇をなかなか抑え込めない状況下ではあるものの、物価は自然と低下してくることを念頭に置いています。このシナリオに変化が出てくるかは、今後夏あたりまでの焦点になるでしょう。

また日銀は、ドル円が140円台になると、懸念を表明する傾向があります。ここから円安が進むかは、円売りを仕掛ける投機勢と、財務省や日銀等政府関連がどこまで円安を許容できるかの、双方を考慮する必要があります。

一つ言える点として、為替介入は急激な変動に対して行われるものでもあるため、緩やかな円安に対しては行われないという点には注意しましょう。

4.まとめ

本記事では、2023年6月のFOMCとECBの結果と、今後の利上げ見通しやドル円の動向のポイントについて、プロトレーダーが解説しました。

FRBの政策スタンスに変化が見られたため、これまでのようなドル安一辺倒のトレードがしにくくなっています。しかし結局は、データ次第とパウエル議長は発言しているため、7月までのデータを確認しながらの判断になるでしょう。

日銀の政策スタンスの変化は、リスクシナリオとして考えておくべき内容でもあるため、注目してみてください。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)